Schuldenkrise: Im Auge des Wirbelsturms

Gerade eben noch schien die Welt unterzugehen, dann ist es gespenstisch ruhig. Nach kurzer Zeit kommt der Sturm wieder und setzt sein zerstörerisches Werk fort. Er war gar nicht weg, wir waren nur mittendrin.

von Daniel Stelter, Gastautor von Euro am Sonntag

Fünf Jahre sind seit Ausbruch der Wirtschafts- und Finanzkrise vergangen, drei Jahre seit dem Auftakt der Eurokrise. Und wieder herrscht blauer Himmel: DAX und S & P auf historischen Höchstständen.

Politisches Theater wie in Washington kann das Vertrauen nicht erschüttern. In Deutschland brummt die Wirtschaft, die Arbeitslosigkeit ist so tief wie seit 20 Jahren nicht. Politik und Zentralbanken haben die Krise bewältigt. Zeit also, das Leben zu genießen und über Betreuungsgeld und Mindestlöhne zu streiten.

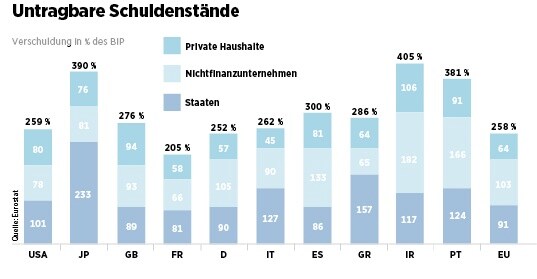

Ist der Sturm wirklich vorbei? Werfen wir einen Blick auf die Fakten: Die Krise ist keine Bankenkrise, sie ist keine Staatsschuldenkrise, sie ist eine Überschuldungskrise der westlichen Welt. Seit 1980 hat sich die Verschuldung in Westeuropa, Nordamerika, Australien und Japan relativ zum Bruttoinlandsprodukt mehr als verdoppelt.

Inflationsbereinigt haben Nichtfinanzunternehmen mehr als dreimal, Staaten mehr als viermal und private Haushalte mehr als sechsmal so viel Schulden. Dass der Finanzsektor auf diesem Schuldengebäude ein großes spekulatives Rad dreht, verschärft die Situation zusätzlich.

Die Verschuldung ist Folge falscher Wirtschafts- und Geldpolitik. Nach dem Fall der Mauer und dem Eintritt Chinas in den Welthandel wuchs der Druck auf die Arbeitnehmer in den Industrieländern. Die richtige politische Antwort auf diesen Kostenwettbewerb wäre gewesen, mehr in Bildung und Innovation zu investieren. Aber das dauert, bis es wirkt, und ist zudem unbequem. Einfacher war es, fehlende Einkommen durch Kredite zu ersetzen. In den USA für den Traum vom eigenen Haus, in Europa durch Sozialtransfers auf Kredit. Die Einführung des Euro fachte den Kreditboom zusätzlich an, ausgelöst durch zu tiefe Zinsen der EZB.

Die Krise kann jederzeit

wieder aufbrechen

Schulden können nicht ewig schneller wachsen als Einkommen. Und als sich abzeichnete, dass auch Immobilienpreise nicht ewig steigen, brach das Schuldengebäude zusammen —

fast. Denn Regierungen und Zentralbanken haben beherzt eingegriffen. Die Staatsverschuldung stieg seit 2007 weltweit um rund 18 Billionen Euro und die Bilanzen der Notenbanken haben sich vervielfacht. Im Jahr 5 nach Krisenausbruch kauft die US-Notenbank immer noch Wertpapiere im Umfang von einer Billion Dollar pro Jahr und die Zinsen verharren auf Rekordtiefs. Eine Krise, ausgelöst durch zu viele Schulden, wurde mit noch mehr Schulden bekämpft!

Wer argumentiert, man müsse nur für einige Milliarden Euro Banken rekapitalisieren, damit diese endlich wieder Kredite geben, versteht die Krise nicht. Wir können nicht weitermachen wie in den letzten Jahrzehnten. Wir müssen zurück zu einer Wirtschaft, in der Kredite zu produktiven Zwecken vergeben werden, nicht zu Konsum und Spekulation. Wir müssen mehr investieren in Bildung und Kapitalstock, um in einer zunehmend wettbewerbsintensiven Welt unseren Wohlstand zu erhalten. Wir müssen Antworten finden auf die Herausforderungen des demografischen Wandels und der ungedeckten Versprechen für die Altersversorgung. Und wir müssen die Altlasten der vergangenen Party bereinigen: die unbedienbaren Schulden müssen abgeschrieben werden.

Dabei geht es je nach Berechnung um erhebliche Beträge. Allein in der Eurozone dürfte das Volumen an Schulden, die nicht mehr ordentlich bedient werden können, bei drei bis fünf Billionen Euro liegen. Erhebliche Verluste. Die politische Diskussion geht im Kern darum, wie dieser Schaden verteilt wird. Durch Umverteilung zwischen den Steuerzahlern (Banken- und Fiskalunion), über Inflation oder über Schuldenschnitte mit direkter Gläubigerbeteiligung (Modell Zypern). Eine Einigung ist naturgemäß schwer zu erzielen, zu verschieden sind die Interessen. Und so wird weiter auf Zeit gespielt und gehofft, dass ein Wunder geschieht.

Der Sanierungsfortschritt in der Eurozone ist nicht so positiv, wie die Politik es darstellt. Griechenland ist pleite. Irland als Musterschüler steht verhältnismäßig gut da, leidet aber unter einer Schuldenlast von immerhin 400 Prozent des BIP. Bei jetzigem Tempo dauert es mehr als 80 Jahre, bis Irland diesen Schuldenberg auf ein tragbares Niveau reduziert hat. Portugal und Spanien leiden unter hohen Schulden und mangelnder Wettbewerbsfähigkeit. Italien findet keine Lösung für die verkrustete Wirtschaft, die in der längsten Rezession der Geschichte steckt, und Frankreich leugnet jedes Problem.

Im Auge des Orkans herrscht Windstille. Die Frage ist nur, wie lange noch? Die Krise kann jederzeit wieder aufbrechen. Ausgelöst durch politisches Chaos in Italien, eine weitere Bankenschieflage oder einen Vertrauensverlust in die Zentralbanken. Die aggressive Geldpolitik hat es zwar geschafft, die Finanzmärkte zu beflügeln, aber nicht die Realwirtschaft. Was passiert, wenn Investoren das erkennen? Können Aktien wirklich nicht mehr fallen, weil Geld gedruckt wird, auch wenn sie sich weit von den fundamental gerechtfertigten Werten entfernt haben?

Anleger sollten die Zeit nutzen, um noch ein paar Fenster zu vernageln. Darauf verlassen, dass die Politiker doch noch das richtige tun, können wir uns nicht. Sollte der Sturm wieder losbrechen, wird es keine Anlageklasse geben, die ungeschoren davonkommt, auch vermeintlich sichere Anlagen wie Gold können fallen. Wenn alle gleichzeitig aus den Märkten aussteigen, wird es turbulent. Einen Vorgeschmack gab die Entwicklung in den Schwellenländern, als die Fed andeutete, über eine Reduktion des Anleihekaufprogramms nachzudenken.

Die Notenbanken müssen

aufhören, Politik zu machen

Es genügt nicht, die eigenen Investments wetterfest zu machen. Wir müssen die Politik drängen, endlich zu handeln. Das Spiel auf Zeit vergrößert den Schaden nur. Überschlägig wachsen die Schulden von Staaten und Privaten in der Eurozone um ungefähr 100 Millionen Euro pro Stunde, während die Wirtschaft stagniert. Das kann auf Dauer nicht funktionieren.

Die Politik muss die Ruhe nutzen, die Wirtschaft wetterfest zu machen: Wir brauchen eine Lösung für die uneinbringlichen Schulden und eine Stabilisierung des Finanzsektors durch Rückbesinnung auf die eigentliche Aufgabe, die Finanzierung der Realwirtschaft. Die Notenbanken müssen aufhören, Politik zu machen, und sich wieder auf die Rolle als Bank der Banken beschränken, die Geld nur gegen sehr gute Sicherheiten verleiht. Vor allem brauchen wir ein Konzept, wie eine alternde, schrumpfende Gesellschaft wie die unsrige nachhaltig ihren Wohlstand erhalten kann. Maßnahmen zum Gegensteuern wie Investitionen in Bildung und Kapitalstock und eine gezielte Einwanderungspolitik brauchen Jahre, bis sie wirken. Die Weichen müssen in dieser Legislaturperiode gestellt werden. Die sich abzeichnende Große Koalition wäre in der Lage, das Notwendige zu tun. Hoffentlich traut sie es sich.

zur Person:

Daniel Stelter,

Gründer des

Think Tanks

Beyond the Obvious

Stelter ist Gründer des auf Strategie und Makroökonomie spezialisierten Think Tanks Beyond the Obvious. Zuvor war er von 1990 bis 2013 Unternehmensberater bei der Boston Consulting Group (BCG). Von 2003 bis 2011 verantwortete er weltweit das Geschäft der BCG Praxisgruppe Corporate Development (Strategie und Corporate Finance).Seit 2007 berät Stelter internationale Unternehmen bei der Vorbereitung auf die Herausforderungen der fortschreitenden Finanzkrise. Zusammen mit David Rhodes verfasste er das mit dem

getAbstract International Book Award 2010 ausgezeichnete Buch „Accelerating out of the Great Recession“ (deutscher Titel: „Vor der Krise ist nach dem Aufschwung“). Im April 2013 erschien sein aktuelles Buch „Die Billionen-Schuldenbombe“ über die Schuldenkrise.