SJB FondsEcho. Magna New Frontiers Fund.

Grenzmärkte. Fokussiert.

Das Anlagejahr 2018 verlief für Investoren in den Schwellenländern sowie den noch weniger entwickelten Grenzmärkten kaum erfolgreich: Während der MSCI Emerging Markets Index ein Minus von -10,3 Prozent in Euro verzeichnete, fuhr der MSCI Frontier Markets Index einen noch höheren Verlust von -12,2 Prozent ein. Besser entwickelte sich der Magna New Frontiers Fund, der mit einer negativen Wertentwicklung von -9,9 Prozent für das Gesamtjahr aufwartete.

Frontier-Markets-Experte Stefan Böttcher berichtet von einer uneinheitlichen Kursentwicklung in den einzelnen Märkten seines FondsPortfolios: Während sich Saudi-Arabien wegen der Heraufstufung zum Emerging Market durch die Indexanbieter FTSE und MSCI über steigende Mittelzuflüsse und anziehende Notierungen freuen konnte, bescherte der Aktienmarkt in Argentinien den Anlegern kräftige Kursverluste. Aufgrund der Aufwertung des Greenbacks sowie des veränderten globalen Zinsausblicks verschlechterte sich die Situation für das Land mit seinen extensiven US-Dollar-Schulden signifikant, was zu deutlichen Kurseinbußen insbesondere bei Finanztiteln führte. FondsManager Böttcher hat längst die Konsequenzen gezogen und die Position in Argentinien, die einstmals zu den größten Ländergewichtungen des Fonds gehörte, auf unter fünf Prozent reduziert. Favorisiert werden von Marktstratege Böttcher aktuell die Märkte im Nahen Osten, wo neben Saudi-Arabien auch große Bestände in Kuwait und den Vereinigten Arabischen Emiraten (VAE) bestehen. Im Zuge der jüngsten Kursentwicklungen verfügt der Magna New Frontiers Fund jetzt über ein im historischen Vergleich sehr attraktives Bewertungsniveau, wie Böttcher betont: Das Portfolio wird derzeit mit einem Kurs/Gewinn-Verhältnis (KGV) von gerade einmal 10,0 auf Basis der Erträge von 2019 gehandelt und kann mit einem Ertragswachstum von 13,4 Prozent laut hauseigenen Schätzungen aufwarten. Böttchers Resümee: "Was die Kombination von Ertragstransparenz, Bewertung und Ertragswachstumserwartungen angeht, können wir uns an keinen anderen Zeitpunkt erinnern, zu dem wir vom Portfolio mehr überzeugt waren als im Moment."

Kein schlechter Einstiegszeitpunkt also für langfristig ausgerichtete Anleger, um Investitionen in den Magna New Frontiers Fund R EUR (WKN A1H7JG, ISIN IE00B68FF474) zu tätigen. Nach seinem zwischenzeitlichen Soft Close ist der Fonds aktuell wieder für Neuanlagen geöffnet, nachdem das zwischenzeitlich auf über 500 Millionen EUR gestiegene FondsVolumen auf derzeit 456 Millionen EUR zurückgegangen ist. Der Magna New Frontiers Fund wurde im März 2011 aufgelegt, hat sich ganz dem Anlageuniversum der Grenzmärkte verschrieben und weist einen globalen Fokus auf. Frontier-Markets-Stratege Böttcher sieht den erfolgversprechendsten asiatischen Frontier Market derzeit in Vietnam, das mit einem vom IWF prognostizierten BIP-Wachstum von 6,6 Prozent für 2018 weiter sehr wachstumsstark ist. An europäischen "Grenzmärkten" werden Polen und Rumänien favorisiert, der afrikanische Kontinent ist aktuell mit einer vergleichsweise kleinen Position in Kenia vertreten. Der Magna New Frontiers Fund hat den Euro als Basiswährung und nutzt den MSCI Frontier Markets Index als Benchmark, weicht aber im Rahmen seines aktiven Portfoliomanagements teils erheblich von dieser ab. Über den letzten Fünfjahreszeitraum gelang es dem Magna-Fonds, die Performance des Vergleichsindex seiner klar zu übertreffen: Mit seiner jährlichen Wertentwicklung von +11,76 Prozent in Euro liegt das aktiv gemanagte FondsProdukt um rund sieben Prozentpunkte vor der MSCI-Benchmark, die sich mit einer Performance von +4,77 Prozent p.a. begnügen muss. Was zeichnet die so erfolgreiche Anlagestrategie von FondsManager Böttcher im Detail aus?

FondsStrategie. Stockpicking. Praktiziert.

Der Magna New Frontiers Fund strebt ein langfristiges Kapitalwachstum durch Investitionen in ein breit gestreutes Portfolio aus Aktien der weltweiten Frontier-Märkte an. Dabei werden Anlagen in Unternehmen der sich schnell entwickelnden Grenzmärkte in Europa, Afrika, dem Nahen Osten, Zentral- und Südamerika sowie in Asien getätigt. Die Gesellschaften müssen in der Regel ihr Domizil in den Frontiermärkten haben, es können jedoch einzelne Titel von Unternehmen beigemischt werden, die ihre Geschäfte vorwiegend in Frontiermärkten betreiben. FondsManager Stefan Böttcher zeigt sich von dem weiteren Wachstums- und Anlagepotenzial der Grenzmärkte überzeugt und verfolgt bei seiner Titelauswahl einen Stockpicking-Ansatz. Im Rahmen einer Bottom-up-Strategie investiert er in ein konzentriertes Portfolio von derzeit 50 Einzelaktien, das sich durch völlige Freiheit von der Länder- und Branchengewichtung des Vergleichsindex MSCI Frontier Markets auszeichnet. Böttcher legt ganz eigene Schwerpunkte bei der Einzeltitelselektion und hat dabei keine Vorgaben zur Marktkapitalisierung zu beachten. Der FondsManager betont: "Wir investieren in Qualitäts-Unternehmen mit starkem Management und nachhaltigen Wachstumsaussichten, die attraktiv bewertet sind." Der Investment-Ansatz folgt einer auf dem hauseigenen Research basierenden Einzeltitelauswahl, wobei der FondsManager besonders vom Markt weniger gut verstandene Opportunitäten sucht. Regelmäßige Treffen mit dem Management sind für den Investmentprozess unverzichtbar, wobei es vorrangiges Ziel ist, Unternehmen zu finden, die eine langfristig attraktive Anlagemöglichkeit bieten. Das Vertrauen in die Nachhaltigkeit des Wachstums und die bewiesene Orientierung am Wohl der Anteilseigner stehen für Aktienexperte Böttcher zudem im Mittelpunkt. Am Ende seiner Titelauswahl steht ein strikter Risikomanagementprozess, der die Portfoliokonstruktion abrundet. Wie setzt sich das individuell zusammengestellte FondsPortfolio im Detail zusammen?

FondsPortfolio. Vietnam. Favorisiert.

In der Länderallokation des Magna New Frontiers Fund liegt Vietnam mit 20,9 Prozent Portfolioanteil vorn. Nach den Wirtschaftsreformen der letzten Jahre überzeugt Vietnam als einer der am schnellsten wachsenden Grenzmärkte, der zudem durch die Reform des Aktienmarktes Auftrieb erhält. Knapp dahinter folgen die Vereinigten Arabischen Emirate (VAE) mit 18,9 Prozent, ein geographischer Schwerpunkt, der den neuen Fokus von FondsManager Böttcher auf die Märkte der arabischen Halbinsel belegt. Den dritten Platz in der Ländergewichtung belegt Saudi-Arabien, wo 18,1 Prozent des FondsVermögens investiert sind - Kursfantasie besteht hier vor allem im Kontext der jüngsten Aufnahme des Landes in den MSCI Emerging Markets. Kuwait macht 17,1 Prozent der FondsBestände aus, in Polen sind 5,5 Prozent der Anlegergelder investiert. Rumänien bringt es auf einen Anteil von 4,5 Prozent am FondsVolumen. In Slowenien sind 3,2 Prozent der Bestände angelegt, kleinere Positionen in Bahrain (2,5 Prozent) sowie in Kenia (2,2 Prozent) runden die geographische Zusammensetzung des Fonds ab. Sonstige Frontier Markets repräsentieren 5,5 Prozent des FondsPortfolios.

Bei der Branchengewichtung des Magna-Fonds liegt der Schwerpunkt auf Finanztiteln, die 52,1 Prozent der FondsBestände ausmachen. Aktien von Unternehmen des Nicht-Basiskonsumsektors nehmen mit 21,0 Prozent den zweiten Platz in der Branchenallokation ein. Merklich geringer sind Firmen aus dem Gesundheitswesen vertreten, die einen Anteil von 6,7 Prozent am FondsVermögen besitzen. Durchschnittlich stark ist die Gewichtung von Kommunikationstiteln (5,6 Prozent), IT-Werten (3,8 Prozent) sowie von Industrieaktien (3,0 Prozent). Abgerundet wird das nach Sektorenaufteilung breit gestreute Portfolio durch Immobilienunternehmen (2,1 Prozent), Energietitel sowie Grundstoffproduzenten (jeweils 1,4 Prozent). Zu den größten Einzelposition des Portfolios gehören die Aktie von Humansoft, einem privaten Weiterbildungsunternehmen aus Kuwait, sowie NMC Healthcare, eine an der Londoner Börse notierte Firma für Gesundheitsdienstleistungen aus den Vereinigten Arabischen Emiraten (VAE). In Vietnam ist FondsManager Böttcher vom Hafen- und Logistikdienstleister Gemadept sowie der Mobile World Group besonders überzeugt, dem wichtigsten Betreiber von Handelsketten für Unterhaltungselektronik sowie Lebensmittel in Vietnam.

FondsVergleichsindex. Korrelation. Ausgeprägt.

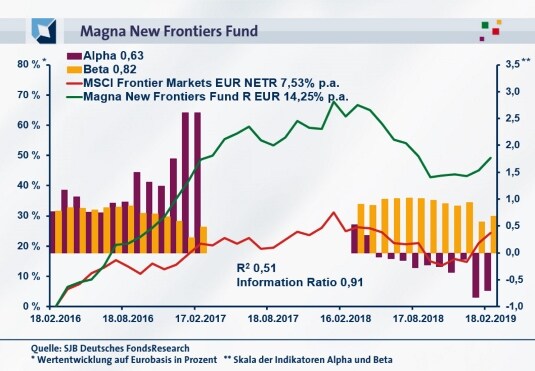

In unserer unabhängigen SJB FondsAnalyse haben wir den Magna New Frontiers Fund dem MSCI Frontier Markets EUR NETR als Benchmark gegenübergestellt. Mit dem weltweit diversifizierten Aktienindex für die wichtigsten Grenzmärkte liegt die Korrelation bei 0,71 für drei Jahre, über ein Jahr ist sie mit 0,72 geringfügig höher ausgeprägt. Die Kursentwicklung von Fonds und Referenzindex befindet sich damit überwiegend im Gleichlauf, wie auch der Blick auf die Kennzahl R² beweist. Diese liegt für drei Jahre bei 0,50, über ein Jahr nimmt sie einen Wert von 0,51 an. Demnach haben sich mittelfristig 50 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 49 Prozent. Hier zeigt sich, dass FondsManager Böttcher sehr wohl seine eigenen Schwerpunkte setzt und mit seiner Stockpicking-Strategie zuletzt etwas stärker von der Benchmark abgewichen ist. Der Tracking Error des Fonds liegt über drei Jahre bei 6,86 Prozent, auf Jahressicht geht die Spurabweichung auf 5,63 Prozent zurück. Der Frontier-Markets-Experte geht demnach nur moderate aktive Risiken bei seiner Portfoliozusammenstellung ein. Mit welchen Schwankungswerten hat der Fonds aufzuwarten?

FondsRisiko. Volatilität. Moderat.

Der Magna New Frontiers Fund weist über drei Jahre eine Volatilität von 9,87 Prozent auf, die leicht oberhalb der 8,78 Prozent liegt, die der MSCI Frontier Markets EUR NETR als Benchmark zu verzeichnen hat. Über ein Jahr fällt die Schwankungsneigung des aktiv gemanagten Aktienfonds niedriger als diejenige des globalen Grenzmärkteindex aus: Hier beträgt die "Vola" des Fonds 8,00 Prozent, während die MSCI-Benchmark eine mittlere Schwankungsbreite von 9,11 Prozent verzeichnet. Insgesamt sind die Schwankungswerte für einen Fonds mit Fokus auf die Frontiermärkte moderat, auch die kurzfristig geringere Volatilität als beim Vergleichsindex hat als Pluspunkt für den von Fiera Capital verwalteten Fonds zu gelten. Welche Erkenntnisse zum Risikoprofil kann die Beta-Analyse beitragen?

Wie die Risikokennziffer Beta von 0,82 über drei Jahre belegt, macht der Magna-Fonds die Kursschwankungen der weltweiten Frontier Markets nur unterdurchschnittlich mit. Für ein Jahr nimmt das Beta einen Wert von 0,69 an und demonstriert, dass der mit einem strengen Risikomanagement arbeitende Grenzmärktefonds eine erfreulich geringe Sensitivität gegenüber den Marktbewegungen hat. Der rollierende Zwölfmonatsvergleich der Beta-Werte über drei Jahre bestätigt den positiven Gesamteindruck: In 30 der letzten 36 betrachteten Einzelzeiträume wies der Fonds geringere Wertschwankungen als der MSCI-Referenzindex auf und verzeichnete dabei Beta-Werte bis 0,28 im Tief. Lediglich in sechs der untersuchten Einjahresperioden befand sich das FondsBeta über dem Marktrisikofixwert von 1,00 und erreichte ein Maximum von 1,14. Damit geht der Magna-Fonds mehrheitlich ein geringeres Risiko als die Benchmark ein und besitzt im Vergleich zur Frontier-Markets-Benchmark die attraktivere Risikostruktur. Welche Renditen kann FondsManager Böttcher auf dieser Basis erzielen?

FondsRendite. Alpha. Generiert.

Per 18. Februar 2019 hat der Magna New Frontiers Fund über drei Jahre eine kumulierte Wertentwicklung von +49,18 Prozent in Euro aufzuweisen, was einer Rendite von +14,25 Prozent p.a. entspricht. Eine überzeugende Wertentwicklung für das FondsProdukt aus dem Hause Fiera Capital, wie der kräftige Renditevorsprung gegenüber der Benchmark MSCI Frontier Markets EUR NETR beweist. Der weltweit investierende Grenzmärkteindex verzeichnet über drei Jahre nur eine Euro-Gesamtrendite von +24,35 Prozent bzw. ein jährliches Renditeergebnis von +7,53 Prozent. Beim Wechsel auf die Jahresbetrachtung büßt FondsManager Böttcher seinen Performancevorsprung ein: Mit einer Wertentwicklung von -8,43 Prozent stellt sich die Performance des Magna-Fonds schwächer als diejenige der Benchmark dar (MSCI Frontier Markets: -0,46 Prozent). Da der Magna New Frontiers jedoch längerfristig die klar bessere Renditeleistung erbringt und mit einem rund doppelt so hohen Plus über drei Jahre aufwartet, ist der aktiv gemanagte Fonds Gesamtsieger im Wettstreit mit dem passiven Referenzindex.

Die Ergebnisse der Alpha-Analyse bestätigen das positive Bild. Über drei Jahre liegt die Renditekennziffer bei 0,63 und damit klar über Marktniveau, auf Jahressicht rutscht die Kennzahl hingegen mit -0,70 in den roten Bereich. Der rollierende Zwölfmonatsvergleich der Alpha-Werte über drei Jahre zeigt, dass die Phasen der Mehrrendite klar dominieren: In 26 der letzten 36 Einzelperioden konnte der Magna-Fonds ein positives Alpha bis 2,65 in der Spitze generieren und damit den breiten Markt deutlich hinter sich lassen. Nur in den zehn Zeitintervallen zwischen Mai 2018 und Februar 2019 erwirtschaftete das Investmentprodukt vergleichsweise schwächere Jahresrenditen und lieferte Alpha-Werte bis zutiefst -0,83. Insgesamt erzielt FondsManager Böttcher eine nachhaltige Outperformance zum MSCI-Vergleichsindex mit meist unterdurchschnittlichen Kursschwankungen. Als Konsequenz hat der Magna New Frontiers Fund eine attraktive Rendite-Risiko-Struktur aufzuweisen: Dies belegt die klar im grünen Bereich befindliche Information Ratio des Fonds, die über den letzten Dreijahreszeitraum bei 0,91 liegt.

SJB Fazit. Magna New Frontiers Fund.

Ob der mit hohen Wachstumsraten überzeugende neue asiatische Tigerstaat Vietnam, das durch die Neuaufnahme in den MSCI Emerging Markets mit großer Kursfantasie aufwartende Saudi-Arabien oder das gerade erst von Investoren entdeckte Emirat Kuwait - die globalen Frontier Markets bieten entdeckungsfreudigen Anlegern eine Fülle von aussichtsreichen Investitionsmöglichkeiten. In diesen so volatilen wie chancenreichen "Grenzmärkten" ist eine besondere Expertise erforderlich, um langfristig zu den Gewinnern zu gehören. Genau diese beweist Aktienstratege Stefan Böttcher mit seinem Magna New Frontiers Fund, wo er ein Portfolio mit attraktiven Bewertungen und guten langfristigen Entwicklungsperspektiven auf Basis einer Bottom-up-Titelselektion zusammenstellt. Der über Jahre erzielte Renditevorsprung zum Referenzindex ist beeindruckend.

Autor: Dr. Volker Zenk ist Fondsanalyst bei der SJB FondsSkyline 1989 e.K., einem der größten und ältesten bankenunabhängigen Finanzdienstleister in Deutschland. Die wöchentlich erscheinenden, speziell auf Privatinvestoren zugeschnittenen Publikationen können gratis angefordert werden unter FondsEcho@sjb.de oder auf www.sjb.de.

Nicht nur in den Finanzzentren Deutschlands ist ausgewiesene FondsExpertise zu Hause, sondern auch im niederrheinischen Korschenbroich. Am 1. Januar 1989 gegründet, ist die SJB FondsSkyline eines der ältesten und größten privaten Finanzdienstleistungsinstitute in Deutschland. Seit über 30 Jahren verfolgt die SJB ihren antizyklischen Investmentansatz und publiziert regelmäßige Newsletter und FondsAnalysen für Privatinvestoren.

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.

Bildquellen: Kolumnist