SJB FondsEcho. M&G Optimal Income Fund.

Erträge. Optimiert.

Um in der fortgesetzten Niedrigzinsphase erfolgreich am globalen Anleihenmarkt zu agieren und dort attraktive Erträge zu generieren, reicht es längst nicht mehr aus, Staatsanleihen hoher Bonität ins Portfolio zu nehmen. Die Beimischung von Unternehmensanleihen, High-Yield-Titeln sowie ausgewählten Einzelaktien ist auch für einen defensiven Mischfonds unverzichtbar, um ein stetiges Kapitalwachstum sicherzustellen. Hier setzt der M&G Optimal Income Fund an, der seit seiner Auflegung im Dezember 2006 durchgängig von FondsManager Richard Woolnough betreut wird. Marktstratege Woolnough strebt danach, für seine Investoren die bestmögliche Gesamtrendite durch die intelligente Kombination unterschiedlichster Sektoren des Rentenmarkts zu erwirtschaften und mischt zwecks Renditesteigerung eine geringe Anzahl von Aktien bei. Im Ergebnis erhalten Anleger einen nur geringfügig schwankenden, zugleich hochgradig flexiblen Fonds mit Schwerpunkt auf dem Anleihensektor, der eine breite Palette von festverzinslichen Vermögenswerten hält und diese mit nach Value-Kriterien ausgewählten Aktientiteln abrundet. Der Schwerpunkt liegt auf dem Bereich der mit Investment-Grade-Rating versehenen Unternehmensanleihen, wichtige Eckpunkte des FondsPortfolios sind zudem Staatsanleihen sehr guter Bonität sowie Hochzinsanleihen. Woolnough berichtet, dass die Renditen von Staatsanleihen im Dezember leicht anstiegen, während die Kreditspreads von Investment-Grade-Unternehmensanleihen ihre scheinbar unaufhaltsame Verengung fortsetzten. Der Anleihenstratege reduzierte die Durationspositionen im britischen Pfund und im US-Dollar geringfügig, sodass die Gesamtduration des M&G-Fonds am Jahresende bei 2,0 Jahren lag. Während das Engagement von Woolnough im Bereich der Hochzinsanleihen einen neuen Tiefstand erreichte, blieb die Positionierung im Investment-Grade-Segment weitgehend unverändert. Der M&G Optimal Income Fund A-H EUR (WKN A1WZWZ, ISIN GB00B933FW56) wurde am 8. Dezember 2006 aufgelegt und besitzt aktuell ein FondsVolumen von 25,38 Milliarden Euro. Der Fonds nutzt keine spezielle Benchmark und wird von Morningstar dem Sektor der global anlegenden defensiven Mischfonds EUR zugeordnet. Mit seinem über aktuell 473 Einzeltitel sehr breit gestreuten Portfolio gelang es FondsManager Woolnough in der Vergangenheit, sich in seiner Vergleichsgruppe ganz vorne zu platzieren - in der Konsequenz hat ihm Morningstar ein Fünf-Sterne-Rating verliehen. Über die letzten fünf Jahre ließ der M&G Optimal Income Fund mit einer kumulierten Wertentwicklung von +23,2 Prozent in Euro die Morningstar-Vergleichsgruppe defensiver Mischfonds weit hinter sich, die es lediglich auf eine Gesamtrendite von +14,7 Prozent brachte. Wie sieht die so erfolgreiche Anlagestrategie von Renten-Experte Woolnough im Detail aus?

FondsStrategie. Top-down-Analyse. Praktiziert.

Der M&G Optimal Income Fund strebt für seine Anleger eine möglichst hohe Gesamtrendite durch die strategische Kombination unterschiedlicher Anleihensegmente sowie eine spezifische Aktienauswahl an. FondsManager Woolnough besitzt die Freiheit, in ein breites Spektrum von Anleihen (Staatsanleihen, Investment-Grade-Unternehmensanleihen und High-Yield-Anleihen) zu investieren, wobei diese auf beliebige Währungen lauten können. Der Schwerpunkt liegt auf Anleihen aus den Industrieländern, doch auch Käufe von Anleihen aus den Schwellenmärkten sind möglich. Generell legt der Fonds immer mindestens 50 Prozent seines FondsVermögens in Anleihen an, kann jedoch ebenfalls in Geldmarktinstrumente, Aktien und Derivate investieren. Der M&G Optimal Income Fund ist ein flexibler Fonds, der die genaue Aufteilung seines Portfolios je nach Marktbedingungen variiert. Der Investmentansatz von FondsManager Woolnough basiert auf einer Top-down-Analyse der makroökonomischen Rahmenbedingungen, hinzu kommt die Bottom-up-Analyse der Märkte für Unternehmensanleihen. Auf der Grundlage der Ergebnisse wird die Positionierung des Fonds mit Blick auf die Duration, das Kreditrisiko und die Asset-Allokation in den verschiedenen Anleiheklassen festgelegt. Im Mittelpunkt der Analysen von FondsManager Richard Woolnough stehen zwei Eigenschaften, die jede Anleihe aufweist: die Duration und das Kreditrisiko. Während die Duration die Empfindlichkeit des Anleihekurses gegenüber Zinsveränderungen angibt, misst das Kreditrisiko das Risiko, dass ein Unternehmen oder staatlicher Emittent seine Schulden nicht zurückzahlt. Je nach der aktuellen Phase des Konjunkturzyklus kann es sein, dass entweder beide Kennzahlen, nur eine von beiden, oder weder das Kreditrisiko noch die Duration bei Anleihen attraktiv sind. Mit einer unterschiedlichen Kombination von Durations- und Kreditrisiko wird nun von Woolnough ein Anleihenportfolio zusammengestellt, das zum jeweils aktuellen Zeitpunkt einen maximalen Gesamtertrag generiert. Wie ist das FondsPortfolio im Einzelnen strukturiert?

FondsPortfolio. Unternehmensanleihen. Favorisiert.

In der Asset Allokation des defensiven Mischfonds liegen Unternehmensanleihen mit Investment-Grade-Rating mit 44,3 Prozent Portfolioanteil auf dem ersten Platz. Auf Platz zwei befinden sich Staatsanleihen, die 32,7 Prozent des FondsVolumens abdecken. Die risiko- und ertragsreicheren Hochzinspapiere machen 12,0 Prozent der Bestände des M&G Optimal Income Fund aus. Besicherte Anleihen besitzen einen Anteil von 6,0 Prozent am Portfolio, hinzu kommt eine Beimischung von Aktien in Höhe von 2,6 Prozent des FondsVermögens. Per Ende Dezember 2017 verfügt der M&G-Fonds über einen Cashbestand von 2,3 Prozent. Wie ist das Bonitätsrating im Anleihensegment verteilt? Die stärkste Gruppe bilden Anleihen mit einem BBB-Rating (41,6 Prozent), gefolgt von Papieren mit AAA-Status (18,4 Prozent). 14,4 Prozent des FondsVermögens sind in Renten mit einer Bonität von AA angelegt, während 11,1 Prozent der Anleihen im BB-Segment zu lokalisieren sind. Unterdurchschnittlich stark sind Schuldpapiere mit einem Rating von A (6,0 Prozent) sowie B (3,1 Prozent) vertreten. Sehr gering ist der Anteil von CCC-Anleihen mit 0,2 Prozent des FondsVolumens; Anleihen ohne Ratingeinstufung (3,1 Prozent) komplettieren das Portfolio des M&G-Fonds. Die beliebtesten Emittenten sind bei FondsManager Woolnough aktuell Verizon Communications, AT&T sowie Microsoft. Neben diesen Anleihen von US-Unternehmen sind Schuldpapiere von europäischen Firmen wie dem französischen Mobilfunkbetreiber Orange sowie der britischen Lloyds Banking Group unter den Top 10 vertreten.

FondsVergleichsindex. Korrelation. Niedrig.

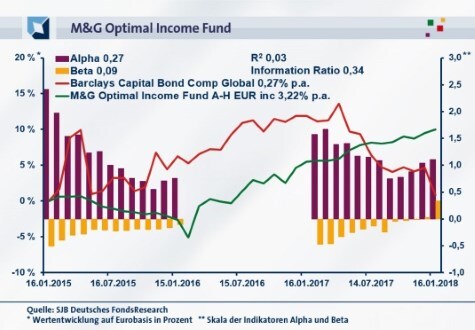

Für unsere unabhängige SJB FondsAnalyse haben wir den M&G Optimal Income Fund dem Barclays Capital Bond Composite - Global als Vergleichsindex gegenübergestellt, einem weltweit gestreuten Index für Staats- und Unternehmensanleihen. Das Ergebnis der Korrelationsanalyse zeigt eine nur gering ausgeprägte Übereinstimmung. Mit 0,18 liegt die Korrelation über drei Jahre auf einem niedrigen Niveau, für ein Jahr fällt sie mit -0,13 sogar negativ aus. Die Kursentwicklung des M&G-Fonds verläuft damit weitgehend unabhängig vom globalen Anleihenmarkt, was die Eigenständigkeit der Anlagestrategie von FondsManager Woolnough unterstreicht. Der wenig ausgeprägte Gleichlauf von Fonds und SJB-Vergleichsindex findet seinen Niederschlag in der Kennzahl R², die für drei Jahre 0,03 beträgt und über ein Jahr auf 0,02 zurückgeht. Damit haben sich mittelfristig 97 Prozent des M&G-Fonds indexunabhängig entwickelt, kurzfristig sind es gar 98 Prozent. Die hohe Individualität des Investmentansatzes des defensiven Mischfonds verdeutlicht abschließend der Tracking Error von 8,63 Prozent im Dreijahreszeitraum. Welche Volatilitätswerte hat der M&G-Fonds aufzuweisen?

FondsRisiko. Volatilität. Gedämpft.

Der M&G Optimal Income Fund weist für drei Jahre eine Volatilität von 3,94 Prozent auf, die klar unterhalb des Schwankungsniveaus liegt, das der Barclays Capital Bond Composite - Global Index mit 8,42 Prozent in diesem Zeitraum zu verzeichnen hat. Auch über ein Jahr schwankt der defensive Mischfonds deutlich geringer als der globale Anleihenindex: Hier beträgt die "Vola" des M&G-Fonds 1,41 Prozent, wohingegen die von der SJB ausgewählte Benchmark eine Schwankungsbreite von 6,43 Prozent aufweist. Die erfreulich niedrige Volatilität des Fonds beweist, dass sich die ausgewogene Mischung von unterschiedlichen Anleihesegmenten dämpfend auf die Heftigkeit der Kursschwankungen auswirkt - gerade für stabilitätsorientierte Investoren ein entscheidender Vorteil. Die geringe Schwankungsintensität des M&G-Produktes manifestiert sich auch in dem attraktiven Beta des Fonds von 0,09 für drei Jahre. Im Einjahreszeitraum fällt die Risikokennzahl mit -0,03 negativ aus - die Konsequenz daraus, dass sich Fonds und Index zeitweise gegenläufig bewegen. Die Wertschwankungen des vom M&G Optimal Income Fund zusammengestellten Anleihen-Portfolios mit Aktienbeimischung sind insgesamt deutlich weniger ausgeprägt als beim Referenzindex. Der rollierende Zwölfmonatsvergleich der Risikokennzahl über drei Jahre kommt zu dem Ergebnis, dass das Beta in allen der letzten 36 betrachteten Einzelzeiträume niedriger als der Marktrisikofixwert von 1,00 ausfiel und dabei einen positiven Wert von 0,04 im Tief annahm. Hinzu kommen zwei Einjahresperioden mit einem negativen Beta-Wert von zutiefst -0,03. Die Risikokennziffern des M&G-Fonds stellen sich überzeugend dar - wie fallen die Renditeergebnisse aus?

FondsRendite. Alpha. Generiert.

Per 18. Januar 2018 hat der M&G Optimal Income Fund über drei Jahre eine kumulierte Wertentwicklung von +9,98 Prozent in Euro aufzuweisen, was einer Rendite von +3,22 Prozent p.a. entspricht. In Zeiten von Null- und Negativzins ein attraktives Ergebnis für den Fonds mit Anleihenschwerpunkt, was auch die Gegenüberstellung zum Barclays Capital Bond Composite - Global Index verdeutlicht: Der weltweit streuende Rentenindex kann lediglich mit einer Gesamtrendite von +0,80 Prozent in Euro bzw. einem Ergebnis von +0,27 Prozent jährlich aufwarten. Beim Wechsel des Vergleichszeitraums auf ein Jahr vergrößert sich der Performancevorsprung des M&G-Produktes noch einmal: Mit einer Wertentwicklung von +4,29 Prozent wird der Vergleichsindex deutlich geschlagen, der eine negative Performance aufweist (Barclays Capital Bond Composite: -9,92 Prozent). Der Renditevorsprung des M&G-Fonds von über 14 Prozentpunkten zeigt: Offensichtlich geht die von FondsManager Richard Woolnough gefahrene Strategie zur Maximierung der Gesamtrendite bestens auf. Auch die in der EUR-Tranche vorgenommene Währungsabsicherung hat sich bewährt - die Kurseinbußen des US-Dollar zum Euro konnten dem Fonds trotz seiner hohen Bestände an USD-Anleihen nichts anhaben. Die überdurchschnittliche Wertentwicklung des aktiv gemanagten Fonds im Vergleich zum passiven Referenzindex wird auch an dem positiven Alpha ersichtlich, das sich über drei Jahre bei 0,27 befindet. Auf Jahressicht präsentiert sich die Renditekennzahl mit 0,32 nochmals stärker. Im rollierenden Zwölfmonatsvergleich der Alpha-Werte über drei Jahre wird deutlich, dass es dem M&G-Fonds mit großer Regelmäßigkeit gelang, die SJB-Benchmark zu schlagen. In 24 der letzten 36 betrachteten Einjahreszeiträume verzeichnete der M&G Optimal Income Fund eine Outperformance zum Barclays-Referenzindex und markierte positive Alpha-Werte bis 0,65 in der Spitze. Dem stehen lediglich 12 Einzelintervalle gegenüber, in denen das Alpha in den roten Bereich rutschte - hier wurde ein Tiefstwert von -0,51 markiert. Insgesamt vermag der M&G-Fonds in der Mehrzahl der Einjahresperioden ein attraktives Renditeplus zur Benchmark unter geringen Schwankungen zu generieren und kann deshalb mit einem überzeugenden Chance-Risiko-Profil aufwarten. Die über drei Jahre erreichte positive Information Ratio von 0,34 bestätigt diese Auffassung.

SJB Fazit. M&G Optimal Income Fund.

FondsManager Richard Woolnough beweist seine ganze Klasse und Erfahrung in dem langfristig erfolgreichen Management des M&G Optimal Income Fund, in dem er die unterschiedlichsten Segmente des Rentenmarktes zwecks Ertragsoptimierung kombiniert. Das Portfolio aus Staats-, Unternehmens- und High-Yield-Anleihen wird durch eine kleine Aktienbeimischung gut ergänzt und kann dem an stabilen, aber schwankungsarmen Erträgen interessierten Investor eine ausgezeichnete Rendite-Risiko-Struktur bieten. In der fortgesetzten Null- und Niedrigzinsphase ein so solides wie ertragsstarkes Basisinvestment!

Erläuterungen

Alpha

Ist die Kennziffer für die Renditechancen. Das Alpha beziffert jenen Teil der FondsRendite, der auf aktive Titelauswahl zurückzuführen ist. Je höher das Alpha, umso besser hat sich der Fonds im Verhältnis zum Markt entwickelt. Beispiel: Ein Alpha von 5,0 zeigt an, dass der Fonds im Vergleich zu seiner Benchmark in den gewählten Betrachtungszeiträumen einen durchschnittlichen Mehrertrag von 5,0 Prozent erzielt hat. Ein positives Alpha deutet darauf hin, dass durch aktives Portfoliomanagement eine Mehrrendite für den Investor erwirtschaftet wurde. Insofern ist die Kennziffer ein Leistungsindikator für erfolgreiches FondsManagement. Gerade im Wettbewerb mit passiven ETFs ist das Alpha das Aushängeschild für Fonds.

Beta

Gilt als Risikomaß. Das Beta ist ein Indikator dafür, wie stark die Erträge eines Fonds tendenziell auf Wertschwankungen am Markt reagieren. Die Kennzahl bemisst die relative Volatilität eines Investmentfonds in Bezug auf den Gesamtmarkt. Anders ausgedrückt: Beta ist das Resultat eines Risikovergleichs zwischen Fonds und Benchmark. Deshalb wird bei der Investmentanalyse einem Index als Repräsentant des Marktes der feste Wert Beta = 1 zugesprochen. Hat ein Fonds ein Beta von 1, ist sein Risiko identisch mit demjenigen des Index. Ein Beta > 1 bedeutet, das FondsRisiko ist überproportional, seine Wertschwankungen sind ausgeprägter. Ein unter 1 liegendes Beta lässt auf geringere Kursschwankungen eines Fonds schließen, er ist risikoärmer. Ein Beispiel: Weicht die Volatilität des Fonds um 15 Prozent nach unten ab, ist sein Beta 0,85, weicht sie 15 Prozent nach oben ab, ist es 1,15. Ein hohes Beta bedeutet potentiell höhere Erträge, aber auch ein gesteigertes Risiko. Ein niedriges Beta zeigt an, dass der Fonds potentiell geringere Erträge erzielt, dabei aber auch ein niedrigeres Risiko eingeht. Ein negatives Beta bedeutet, dass sich der Fonds gegenläufig zur Marktentwicklung verhält.

Dividendenrendite

Die Dividendenrendite ist eine klassische Kennzahl zur Bewertung einer Aktie und misst die Dividende einer Aktie im Verhältnis zum Aktienkurs zum Zeitpunkt der Ausschüttung. Sie wird in Prozent angegeben. Je höher der Wert, desto mehr Anteil an der Unternehmensleistung erhalten Aktionäre in Form der Dividende. Diese Erträge sind unabhängig von der Kursentwicklung an der Börse. Im Gegensatz zum Kurs-Gewinn-Verhältnis KGV werden hier die Erträge als Maßstab für die Rendite genommen, die tatsächlich den Anteilseignern zugute kommen. Hohe Dividendenrenditen können die starke Ertragskraft eines Unternehmens anzeigen, umgekehrt aber auch problematisch sein, da die ausgeschütteten Beträge nicht für Investitionen zur Verfügung stehen.

Information Ratio

Die Information Ratio ist eine Kennziffer zur Beurteilung der Managementqualität eines Fonds. Sie wird errechnet, indem man die Überrendite (aktive Rendite) durch das aktive Risiko teilt. Insofern ist sie das Barometer für den risikobereinigten Ertrag. Die aktive Rendite wird hierbei mit Alpha gemessen, das aktive Risiko anhand des Tracking Errors. Die Kennzahl liefert eine Aussage, ob das eingegangene Risiko durch die erzielte Mehrrendite gerechtfertigt ist. Ist die Information Ratio positiv, ist dies der Fall. Je höher der Wert, desto besser ist das Management von Rendite und Risiko des untersuchten Fonds.

Korrelation

Die Korrelation ist die Kennziffer für die wechselseitige Abhängigkeit zweier Investments. Die Korrelationskennziffer gibt Richtung und Stärke des Zusammenhangs an und liegt dabei in einer Bandbreite zwischen 1,0 für Investitionen, deren Wertentwicklung absolut gleich verläuft, und -1,0 für Investments, deren Wertentwicklung sich genau entgegengesetzt darstellt. Bei einer Korrelation von 0,0 besteht keinerlei Übereinstimmung. Die Kennzahl macht eine Aussage zur strukturellen Abhängigkeit der Wertentwicklung eines Fonds von seinem Vergleichsindex. Weisen Fonds und Index eine hohe Korrelation auf, werden sie auf dieselben Marktrisiken und -entwicklungen ähnlich reagieren. Die Korrelation sollte im Zusammenhang mit dem Beta-Faktor betrachtet werden und gibt dessen Güte an. Je höher die Korrelationskennziffer an 1 oder -1 heranreicht, desto größer ist die Aussagekraft des Beta-Faktors.

Kurs-Buch-Verhältnis (KBV)

Das KBV ist eine Kennzahl für den Substanzwert eines Unternehmens. Es wird errechnet, indem man den Aktienkurs durch den Buchwert je Aktie teilt. Der Buchwert der Aktiengesellschaft ergibt sich durch den Abzug der Verbindlichkeiten von der Summe der Aktiva. Die Aussagekraft der Bücher kann je nach Branche variieren und ist bei Industriefirmen beispielsweise höher als im IT-Sektor. Der Buchwert der Aktie ist das Ergebnis der Division des Unternehmensbuchwerts durch die Anzahl der Aktien. Je niedriger der Wert ist, desto preiswerter ist die Aktie. Wenn der Aktienkurs dem Buchwert entspricht, wird die Aktie zu ihrem "fairen Wert" gehandelt.

Kurs-Cashflow-Verhältnis (KCV)

Das KCV ist eine Kennzahl der Liquidität eines Unternehmens. Man erhält es, indem man den Aktienkurs durch den Cashflow je Aktie teilt. Der Cashflow eines Unternehmens bildet die wirklichen Zahlungsflüsse in einer bestimmten Zeitperiode ab. Sein Wert gibt das Volumen der im Unternehmen für Investitionen und das Begleichen von Verbindlichkeiten vorhandenen liquiden Mittel an. Mit dem KCV kann die Entwicklung der Ertragskraft einer Aktiengesellschaft bewertet werden. Dabei gilt eine Aktie als umso preiswerter, je niedriger ihr KCV ist.

Kurs-Gewinn-Verhältnis (KGV)

Das KGV ist die Kennzahl der Ertragskraft eines Unternehmens. Es wird errechnet, indem man den Aktienkurs durch den Gewinn je Aktie teilt. Hier gilt: Je niedriger die Kennzahl, desto preiswerter ist die Aktie. Ein niedriges KGV wird an der Börse als Einstiegssignal in die Aktie interpretiert. Sie gilt als unterbewertet und hat Aufwärtspotenzial. Liegt das KGV eines Titels hingegen über dem Marktdurchschnitt, kann dies als Ausstiegssignal gewertet werden. Die Aktie gilt als überbewertet, die Wahrscheinlichkeit, dass ihr Kurs fällt, ist hoch. Im Falle korrigierter Gewinnerwartungen kann das KGV zu Fehlinterpretationen führen, da optisch niedrige Kennzahlen die Ertragssituation des Unternehmens nicht mehr richtig wiedergeben.

R²

Die Kennzahl R² baut auf der Korrelation auf. Sie drückt den Prozentsatz der Bewegungen eines Fonds aus, die durch Bewegungen in seinem Referenzindex erklärt werden können. R² ist das Quadrat der Korrelation. Ein R² von 0,7 bedeutet, dass 70,0 Prozent der Entwicklung des Fonds das Ergebnis der Entwicklung des Referenzindex ist bzw. 30,0 Prozent auf die aktive Auswahl von Aktien zurückgeführt werden können. Je deutlicher die Zahl unterhalb von 1 liegt, umso unabhängiger ist der Ertrag des Fonds vom Referenzindex. R² wird genutzt, um die Aussagekraft von Beta zu bestimmen. Je höher das R², desto signifikanter das Beta, weil klar wird, wie sehr dieses auf aktivem FondsManagement basiert. R² hilft also, den Grad sowie die Qualität der FondsManageraktivität einzuordnen.

Sharpe Ratio

Die Sharpe Ratio ist ein Maß für das Gesamtrisiko eines Fonds, da sie die Rendite ins Verhältnis zum absoluten Risiko des Fonds setzt. Die nach dem Nobelpreisträger William Sharpe benannte Kennziffer misst die Überschussrendite eines Fonds pro Risikoeinheit. Dabei wird der Fonds mit dem risikolosen Geldmarkt konfrontiert. Liegt die Sharpe Ratio eines Fonds bei 0,40 und damit im positiven Bereich, ist dies ein Indiz dafür, dass die FondsInvestition rentabler ist als die Platzierung des Kapitals am Geldmarkt. Ein negativer Wert bedeutet: Der Fonds ist schlechter als der Geldmarkt. Zu beachten bei der Interpretation dieser Kennzahl ist, dass sich die Definition eines "risikolosen" Zinses im Zuge der Finanzkrise massiv gewandelt hat. Streng genommen sind risikolose Investments gar nicht mehr existent.

Tracking Error

Der Tracking Error ist die Kennziffer für die Spurabweichung des Fonds vom Index. Sie misst, wie stark die Positionen und ihre Gewichtung im Portfolio des Fonds prozentual von denen des Index abweichen. Zur Berechnung wird die Standardabweichung der Differenzrendite zwischen dem Fonds und seiner Benchmark ermittelt. Insofern wird der Tracking Error auch als Indikator für aktives Risiko verstanden und dient neben Alpha als Grundlage für die Berechnung der Information Ratio. Je niedriger der Tracking Error, desto stärker orientiert sich der FondsManager am Vergleichsindex. Je höher der Wert ist, desto unabhängiger bewegt sich der FondsManager in seinem Markt.

Value-at-risk (VAR)

Der Begriff bezeichnet ein Risikomaß für die Wahrscheinlichkeit und den Umfang von Verlusten einer bestimmten Risikoposition (z. B. eines Portfolios von Wertpapieren) in einem gegebenen Zeithorizont. Ein VAR von 10 Mio. Euro bei einer Haltedauer von 1 Tag und einer als Konfidenzniveau bezeichneten Eintrittssicherheit von 97,5 Prozent bedeutet, dass der potenzielle Verlust der betrachteten Risikoposition von einem Tag auf den nächsten mit einer Wahrscheinlichkeit von 97,5 Prozent den Betrag von 10 Mio. Euro nicht überschreiten wird. VAR wurde von J.P. Morgan entwickelt und ist heute ein Standardrisikomaß im Finanzsektor.

Autor:

Gerd Bennewirtz ist als geschäftsführender Gründungsgesellschafter der SJB FondsSkyline OHG 1989 Herausgeber speziell auf Privatinvestoren zugeschnittener Newsletter. Die wöchentlich erscheinenden Publikationen können gratis angefordert werden unter FondsEcho@sjb.de oder www.sjb.de.

Hinweis zu möglichen Interessenkonflikten nach § 34 b Wertpapierhandelsgesetz:

Der Autor erklärt, dass er nicht in dem besprochenen Wertpapier investiert ist, auf das sich die vorliegende Finanzanalyse bezieht. Jedoch ist der Fonds in der von der SJB FondsSkyline OHG 1989 verwalteten Fondsstrategie "SJB Klassik Z9+" enthalten.

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.

Gerd Bennewirtz ist als geschäftsführender Gründungsgesellschafter der SJB FondsSkyline OHG 1989 Herausgeber speziell auf Privatinvestoren zugeschnittener Newsletter. Die täglich, wöchentlich und monatlich erscheinenden Publikationen können gratis angefordert werden unter FondsEcho@sjb.de oder www.sjb.de.

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.

Bildquellen: SJB Deutsches FondsResearch