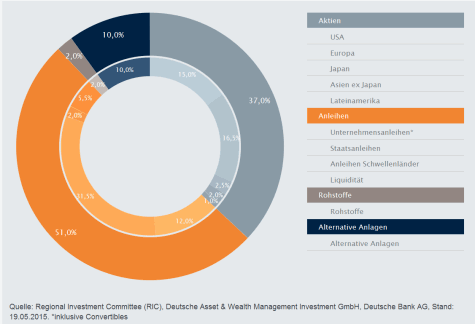

Portfolio: Traditionelle Anlageklassen

Unsere Gewichtung der Anlageklassen in einem ausgewogenen Portfolio.

Traditionelle Anlageklassen

Mit dem überwiegenden Teil unseres ausgewogenen Portfolios decken wir traditionelle liquide Anlageklassen wie Aktien, Anleihen und Rohstoffe ab. Die Grafik veranschaulicht den aktuellen Aufbau eines ausgewogenen Beispielportfolios. Dieses beinhaltet auch alternative Anlageklassen.1

Aktien

Strategisch sehen wir Aktien positiv, auf kurze Sicht sind wir jedoch vorsichtig. Das Bewertungsniveau in den USA erscheint weiterhin hoch, nicht nur gemessen am Kurs-Gewinn-Verhältnis (KGV), sondern auch im Verhältnis zum nominalen Bruttoinlandsprodukt (BIP). Auch die immer noch hohen Aktienrückkaufvolumina sinken inzwischen. Europäische Aktien sind ebenfalls hoch bewertet, aber mit dem Rückenwind des schwächeren Euro ziehen die Gewinne endlich an. Japanische Aktien erscheinen bewertungstechnisch attraktiver und profitieren zusätzlich von Corporate-Governance-Reformen. In den Schwellenmärkten bevorzugen wir weiter Asien ex Japan. Wir glauben nicht an eine Fortsetzung der jüngsten Aktienmarktrally in Lateinamerika und bevorzugen die entwickelten gegenüber den aufstrebenden Märkten.

Anleihen

Die Bund-Rendite ist Anfang Mai drastisch gestiegen, was vermutlich stärker auf Marktpositionierungen als auf ökonomische Fundamentaldaten zurückzuführen ist. Weitere Volatilitäts schübe sind zu erwarten, vor allem im Vorfeld der ersten Fed -Zinserhöhung, die für September 2015 erwartet wird. Die unklaren Absichten der EZB könnten die Märkte ebenfalls verunsichern. In diesem Umfeld dürften "Carry"-Investments wie Hochzins- und Schwellenländeranleihen attraktiv bleiben. Hochzinsanleihen könnten einem starken Renditeanstieg standhalten und dank ihrer Coupons trotzdem positive Erträge abwerfen. Hartwährungsanleihen der Schwellenländer haben sich seit Jahresanfang gut entwickelt, vor allem aus Sicht von Investoren aus der Eurozone.

Rohstoffe

Der Ölpreis ist zuletzt stark gestiegen, wenn auch von einem sehr niedrigen Niveau aus. Das Produktionswachstum in der US-Ölindustrie scheint nachzulassen. Zugleich könnte die globale Nachfrage ansteigen. Angesichts des anhaltenden nationalen Drucks auf Produzenten außerhalb der USA, die Produktion weiter zu erhöhen, könnte es allerdings dauern, bis der Angebotsüberhang abgebaut wird. Daher dürfte der jüngste Anstieg des Ölpreises überzogen sein, so dass es kurzfristig zu einer Korrekturbewegung kommen könnte. Eine weitere US-Dollar-Aufwertung könnte den Ölpreis ebenfalls unter Druck setzen. Gold dürfte in den nächsten Monaten in einer engen Spanne notieren, sofern es nicht zu einer markanten Neubewertung der Wachstumsaussichten in den USA kommt.

1 Investitionen in Alternative Anlagen werden im folgenden Kapitel behandelt.

"Long oder short", Johannes Müller?

Sechs Markteinschätzungen von unserem Chief Investment Officer für Wealth Management in Deutschland

Das amerikanische Wirtschaftswachstum kann weiterhin überzeugen.

LONG: Vom schwachen ersten Quartal 2015 darf man sich nicht nervös machen lassen. Im vergangenen Jahr war das Winterquartal auch negativ, danach folgten drei Quartale mit durchschnittlich vier Prozent Wachstum. Das gesamte Umfeld in den USA spricht nicht für eine Rezession: Das monetäre Umfeld bleibt expansiv, der Immobilienmarkt läuft wieder, die privaten Haushalte haben den Schuldenabbau abgeschlossen und die Beschäftigung hat seit 2010 um netto mehr als elf Millionen zugenommen. Neue Jobs erzeugen Einkommen und steigern die Kaufkraft. Und wir wissen, dass Amerikaner keine Sparfüchse sind. Im Gegenteil: Sie kaufen gerne ein.

Werden die Ausschläge an den Märkten geringer?

SHORT: Die Märkte haben es sich im freundlichen Umfeld des ersten Quartals etwas zu gemütlich gemacht und seit Mitte April gab es dann ein abruptes Erwachen, speziell am europäischen Anleihemarkt. Der Kurs der 30-jährigen Bundesanleihe ist innerhalb von drei Wochen von knapp 160 auf 130 eingebrochen. Vieles spricht dafür, dass wir auch in den nächsten Wochen noch mit ordentlichen Marktbewegungen konfrontiert sein werden - nicht zuletzt wenn uns die amerikanische Zentralbank mitteilen wird, dass sie es ernst meint mit dem Beginn eines neuen Zinserhöhungszyklus.

US-Aktien sind zu teuer geworden.

SHORT: Der amerikanische Aktienmarkt ist definitiv nicht mehr billig, aber als zu hoch bewertet schätzen wir ihn auch nicht ein. Der Markt hat sowohl die durchwachsene Berichtsperiode als auch die schwachen US-Wirtschaftszahlen gut verkraftet, was für eine robuste Gesamtverfassung spricht. Historisch war die Zeit um den Beginn eines Zinserhöhungszyklus nicht schlecht für den Aktienmarkt, allerdings gab es vermehrt Rückschläge zu verkraften. Diese stellen jedoch Einstiegsgelegenheiten dar. Mit einer ähnlichen Entwicklung rechnen wir auch für die nächsten Quartale.

Werden Europas Aktienmärkte einen möglichen "Grexit" gut verkraften?

LONG: Das Risiko, dass Griechenland Pleite geht, ist in der Tat beträchtlich. Eine Pleite muss aber nicht notwendigerweise automatisch zu einem Austritt aus der Währungsunion führen. Die Eurozoneist heute aber in einer wesentlich stabileren Verfassung als 2010 oder 2011, was die ökonomischen Risiken für andere Länder reduziert hat. Außerdem liegt jetzt der Großteil der griechischen Verbindlichkeiten bei öffentlichen Gläubigern, so dass der private Sektor nicht mit massiven Abschreibungen konfrontiert wäre.

Ein Blick auf Schwellenländeranleihen lohnt sich.

LONG: Anleihen aus den Schwellenländern sind aus mehreren Gründen interessant: Einerseits bieten sie einen Renditeaufschlag, andererseits eignen sie sich zur Diversifikation eines Portfolios. Allerdings muss man bei der Selektion vorsichtig sein, umso mehr wenn es sich um Anleihen in Lokalwährung handelt: Die meist durchaus attraktive Rendite, zum Beispiel in Brasilianischen Real, kann schnell durch eine Währungsabwertung zunichte gemacht werden.

Deflation bleibt ein Thema an den Märkten.

SHORT: Die große Deflationspanik ist vorbei: Die aus Bundesanleihen abgeleitete Inflationserwartung hat sich seit Jahresanfang von durchschnittlich 0,5 Prozent Inflation über die nächsten acht Jahre auf 1,3 Prozent erhöht. Der steigende Ölpreis, das Anziehen der Wirtschaft, aber auch die steigenden Lohnforderungen sowie -abschlüsse sprechen nicht für eine schnelle Rückkehr der Deflationsdebatte.

LONG steht für eine positive Antwort.

SHORT steht für eine negative Antwort

Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Wertentwicklungen. Es kann keine Gewähr übernommen werden, dass Anlageziele erreicht oder Ertragserwartungen erfüllt werden. Prognosen basieren auf Annahmen, Schätzungen, Ansichten und hypothetischen Modellen, die sich als falsch herausstellen können. Die hier dargestellte Vermögensaufteilung entspricht einem ausgewogenen Modellportfolio für deutsche Investoren. Sie ist nicht unbedingt für jeden Anleger geeignet und kann jederzeit und ohne Vorankündigung geändert werden.

Deutsche Asset & Wealth Management

Mit 923 Milliarden Euro verwaltetem Vermögen (Stand 31. Dezember 2013) ist Deutsche Asset & Wealth Management¹ einer der führenden Vermögensverwalter weltweit. Deutsche Asset & Wealth Management bietet Privatanlegern und Institutionen weltweit eine breite Palette an traditionellen und alternativen Investmentlösungen über alle Anlageklassen. Deutsche Asset & Wealth Management steht zudem für maßgeschneiderte Wealth Management-Lösungen und eine ganzheitliche Betreuung wohlhabender Privatanleger und Family Offices.

¹ Deutsche Asset & Wealth Management ist der Markenname für den Asset-Management- und Wealth-Management-Geschäftsbereich der Deutsche Bank AG und ihrer Tochtergesellschaften. Die jeweils verantwortlichen rechtlichen Einheiten, die Kunden Produkte oder Dienstleistungen der Deutsche Asset & Wealth Management anbieten, werden in den entsprechenden Verträgen, Verkaufsunterlagen oder sonstigen Produktinformationen benannt.

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.

Mit 160 Milliarden Euro betreutem Kundenvermögen ist DWS Investments im Publikumsfondsgeschäft Marktführer in Deutschland*. 1956 gegründet, ist DWS Investments heute integraler Bestandteil der Deutschen Asset & Wealth Management, die weltweit fast eine Billion Euro** treuhänderisch für ihre Kunden verwaltet und eine der vier strategischen Säulen der Deutschen Bank ist.

Als aktiver Vermögensverwalter ermöglicht die DWS Kunden den Zugang zu einer umfassenden Palette an Anlageprodukten. Mehr als 500 Research- und Investment-Experten weltweit identifizieren Markttrends und setzen diese zum Nutzen unserer Anleger um. Führende Positionen in Rankings unabhängiger Ratingagenturen und Auszeichnungen belegen unseren Erfolg, die überdurchschnittliche Performance der DWS-Produkte und den herausragenden Service.

*Quelle: BVI, Stand 31. Mai 2013, inkl. DB-Produkte

**Stand: 30. Juni 2013

Mit 160 Milliarden Euro betreutem Kundenvermögen ist DWS Investments im Publikumsfondsgeschäft Marktführer in Deutschland*. 1956 gegründet, ist DWS Investments heute integraler Bestandteil der Deutschen Asset & Wealth Management, die weltweit fast eine Billion Euro** treuhänderisch für ihre Kunden verwaltet und eine der vier strategischen Säulen der Deutschen Bank ist.

Als aktiver Vermögensverwalter ermöglicht die DWS Kunden den Zugang zu einer umfassenden Palette an Anlageprodukten. Mehr als 500 Research- und Investment-Experten weltweit identifizieren Markttrends und setzen diese zum Nutzen unserer Anleger um. Führende Positionen in Rankings unabhängiger Ratingagenturen und Auszeichnungen belegen unseren Erfolg, die überdurchschnittliche Performance der DWS-Produkte und den herausragenden Service.

*Quelle: BVI, Stand 31. Mai 2013, inkl. DB-Produkte

**Stand: 30. Juni 2013