Euro-Zinsen vor der Wende?

Die Europäische Zentralbank hat wichtige geldpolitische Entscheidungen getroffen. Steht Anlegern im kommenden Jahr ein Zinsanstieg ins Haus?

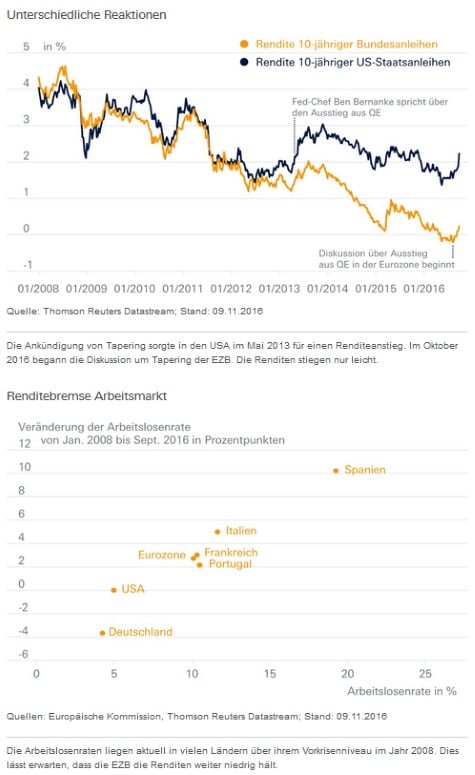

Die Meldung, die Bloomberg Anfang Oktober veröffentlichte, elektrisierte die Märkte. Innerhalb der Europäischen Zentralbank (EZB) habe sich ein Konsens für einen schrittweisen Ausstieg aus dem Anleihekaufprogramm (Tapering) gebildet. Dies weckte Erinnerungen an die USA im Mai 2013. Damals informierte US-Notenbankchef Ben Bernanke den Kongress, dass die Federal Reserve (Fed) über eine Senkung der Anleihekäufe nachdenke. Enorme Anleihepreisschwankungen und ein Renditeanstieg waren die Folge. In der Eurozone reagierten Anfang Oktober dagegen die Anleihenmärkte nur kurzzeitig und verhalten auf diese Meldung. Schnell wurde klar, dass die EZB einen schnellen und starken Zinsanstieg nicht wünscht. Die Gründe dafür sind leicht erkennbar.

Anders als die USA hat sich die Eurozone langsamer von den Folgen der Finanz- und Wirtschaftskrise erholt. So schaffte es die Eurozone erst 2015 - also vor einem Jahr - den Rückgang beim Bruttoinlandsprodukt von 2008 und 2009 zu überwinden. Die US-Wirtschaft schaffte dies bereits 2011 und schaltete erst zwei Jahre später auf Tapering um. Auch die Kerninflationsrate lag im Mai 2013 in den USA - also zum Zeitpunkt der Tapering-Ankündigung - mit 1,7 Prozent um 0,9 Prozentpunkte höher als in der Eurozone heute. Die EZB könnte sich also noch Zeit lassen. Für den Start von Tapering 2017 sprächen eine anziehende Inflation und ein tatsächliches Wachstum, das das Potenzialwachstum in der Eurozone übersteigt. Nebeneffekte wie die durch Quantitative Easing (QE) geschmälerte Profitabilität des Bankensektors, geringe Zinserträge der Versicherer und Sparer sowie Verschiebungen zwischen Eigenkapital und Fremdkapital in Unternehmen sind zusätzliche Argumente für Tapering.

Grenze in Sicht

Es gibt noch einen weiteren Grund, warum die EZB über Tapering nachdenken muss. Bei den bestehenden Kaufregeln stehen nicht genügend Bundesanleihen zur Verfügung. Bisher kann sie nur Anleihen mit Renditen oberhalb des Einlagenzinssatzes von -0,4 Prozent kaufen und nur 33 Prozent des Volumens an den einzelnen Staatsanleihen halten. Mit einer Veränderung der Marken kann sie das Problem mit der Anleiheknappheit nur temporär beseitigen. Denn die EZB muss ihre Staatsanleihekäufe gewichtet nach den Anteilen der Länder an ihr durchführen. Deutschland ist mit einem Anteil von 26 Prozent Haupteigner der EZB. Die Verschuldung Deutschlands ist gering, Bundesanleihen sind aufgrund der hohen Gewichtung bei QE knapp.

Der Start von Tapering ist daher unumgänglich. Die Notenbank muss dabei allerdings die hohe Verschuldung in den Peripherieländern im Blick behalten. Steigen die Zinsen kräftig, drohen in Italien, Spanien oder Portugal neue wirtschaftliche Belastungen. Auf den Abbau der nach wie vor hohen Arbeitslosigkeit, der seit 2013 in diesen Ländern zu beobachten ist, würde ein Anstieg folgen. Gleichzeitig würde damit das Inflationsziel von zwei Prozent, das sich die EZB gesetzt hat, wieder in weite Ferne rücken. Gegenmaßnahmen sind daher notwendig, um ein Taper Tantrum, also einen starken Zinsanstieg in Reaktion auf geringere Anleihekäufen, zu verhindern.

Monetärer Instrumentenschrank

Traditionell geht bei der Wahl der Gegenmaßnahmen der erste Blick in Richtung Leitzins. Doch dieser ist negativ. Noch negativere Leitzinsen bedeuten steigende Strafzahlungen für Banken, die Überschussreserven bei der EZB halten. Dies könnte letztendlich die Eigenkapitalbasis der Banken und damit deren Spielraum für Kreditvergaben schwächen, was nicht erwünscht ist. Erfolgsversprechender ist die zusätzliche Vergabe von Tendern an Banken zu günstigen Konditionen, sogenannten TLTROs. Eigentliches Ziel dieser langfristigen und günstigen Kredite der EZB an Banken ist die Förderung der Kreditvergabe an Unternehmen. Doch die Banken können mit den TLTRO-Geldern durchaus auch Staatsanleihen kaufen. Dies könnte beim Auslaufen von QE den Zinsanstieg begrenzen.

Der Instrumentenschrank der EZB ist damit noch nicht erschöpft. Kommt es entgegen unserer Erwartung zu einer Abschwächung der wirtschaftlichen Aktivität in der Eurozone, könnte die EZB erneut ihre Wertpapierkäufe starten. An die Stelle von knappen Staatsanleihen könnten dann Bankanleihen, strukturierte Anleihen oder Aktien treten. Die EZB hat nach dem Start von Tapering noch viele Möglichkeiten, die Zinsen am Geld- und Kapitalmarkt zu steuern. Aufgrund des moderaten Wachstums und der geringen Inflation gehen wir davon aus, dass die EZB weiter dafür sorgt, dass der Zinsanstieg in der Eurozone 2017 moderat ausfällt.

Mit rund 739 Mrd. Euro verwaltetem Vermögen (Stand 31. März 2016) gehört die Deutsche Asset Management zu der Gruppe der weltweit führenden Vermögensverwalter. Die Deutsche Asset Management bietet Privatanlegern und Institutionen eine breite Palette an traditionellen und alternativen Investmentlösungen über alle Anlageklassen.

Erstklassige Produkte, intelligentere Lösungen

Unser Produkt- und Lösungsangebot eröffnet einen flexiblen Zugang zu einem großen Spektrum an Investmentmöglichkeiten über alle Anlageklassen hinweg – von Fondslösungen bis hin zu maßgeschneiderten Kundenportfolios. Dazu gehören aktiv und passiv gemanagte Investmentfonds, institutionelle Mandate und strukturierte Finanzprodukte, wie zum Beispiel ETFs und Zertifikate. Unsere Berater und Investment-Experten eint der Anspruch, im Anlagemanagement Lösungen zu entwickeln, die auf die Bedürfnisse eines jeden einzelnen Kunden sowie auf seine individuellen Wünsche hinsichtlich Risiko, Ertrag und Liquidität zugeschnitten sind.

Chief Investment Office

Im Chief Investment Office der Deutschen Asset Management werden unsere Prognosen für die Weltwirtschaft und die Finanzmärkte erarbeitet. Unsere breitgefächerte Marktexpertise wird unter der Leitung von CIO Stefan Kreuzkamp zusammengeführt. So setzen wir unsere Investmentexpertise effizient und zum Vorteil der Kunden ein. Die koordinierte Analyse der Entwicklungen in verschiedenen Regionen und Marktsegmenten ermöglicht uns, einen umfassenden und ganzheitlichen Investmentansatz zu entwickeln und alle relevanten Parameter bei unseren Anlageentscheidungen zu berücksichtigen. Alle Investmentaktivitäten stützen sich auf unser hochklassiges hauseigenes Research, unsere disziplinierten Investmentansätze und unser konsequentes Risikomanagement.

Stand: 20.04.2016

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.

Bildquellen: Daniela Staerk / Shutterstock.com