Der HAHN Retail Real Estate Report 2021/2022

Werbemitteilung unseres Partners

finanzen.net GmbH ist für die Inhalte dieses Artikels nicht verantwortlich

Die Welt der Einzelhandelsimmobilien mit und nach Corona

Wie in den Vorjahren hat die HAHN Gruppe ihren detaillierten Überblick über den Markt für Handelsimmobilien in Zusammenarbeit mit CBRE, bulwiengesa und dem EHI Retail Institute erstellt. Weil die Corona-Pandemie, insbesondere die Lockdowns, den Einzelhandel vielerorts schwer getroffen hatten, war der Report dieses Jahr mit besonderer Spannung erwartet worden. Er bringt einige überraschende Erkenntnisse:

Investitionsneigung der Investoren auf Mehrjahreshoch

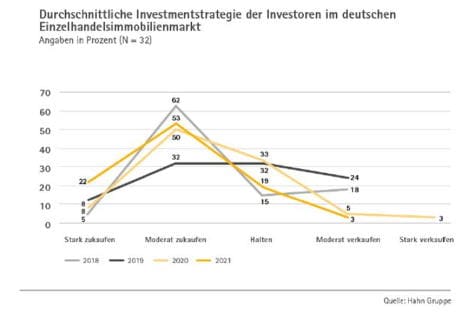

Die Kaufneigung der Investoren ist so hoch wie seit vielen Jahren nicht mehr. Angesichts der noch andauernden Pandemie ist dies eine überraschend positive Haltung. So wollen 75 Prozent (Vorjahr: 58 Prozent) der Investoren in den kommenden Monaten bis Jahresende 2021 zum Immobilienbestand stark beziehungsweise moderat hinzukaufen. Entsprechend beabsichtigen in diesem Jahr nur 19 Prozent (Vorjahr: 33 Prozent) der Investoren, den verwalteten Immobilienbestand auf Vorjahresniveau zu halten. Ein geringfügiger Anteil von drei Prozent möchte den Immobilienbestand in den kommenden Monaten moderat verkleinern (siehe Grafik).

Optimismus herrscht auch hinsichtlich der erwarteten Entwicklung der Spitzenrenditen: 43 Prozent der Experten (Vorjahr: 25 Prozent) prognostizieren sinkende Nettoanfangsrenditen auf dem Handelsimmobilien-Investmentmarkt bis zum Jahresende 2021. Ein Anteil von 40 Prozent (Vorjahr: 38 Prozent) geht davon aus, dass das Renditeniveau in den kommenden Monaten auf dem aktuellen Stand verbleiben wird. Ein kleiner Anteil von 17 Prozent (Vorjahr: 37 Prozent) der Befragten rechnet mit einem Anstieg der Nettoanfangsrenditen bis zum Ende des Jahres.

Einzelhändler erwarten für das zweite Halbjahr steigende Umsätze und wollen wieder stärker expandieren.

Die durchgängige Wiederöffnung des stationären Einzelhandels und der Gastronomie sowie die verbesserte Konsumstimmung stärken den Optimismus der Einzelhändler. So rechnen insgesamt 34 Prozent (Vorjahr: 20 Prozent) mit steigenden Umsätzen und ein Viertel (Vorjahr: 11 Prozent) sogar mit deutlich steigenden Umsätzen im zweiten Halbjahr 2021 im Vergleich zur umsatzschwachen Vorjahresperiode. Hierzu zählen insbesondere die Branchen, die über längere Zeiträume pandemiebedingte Umsatzeinbußen zu verzeichnen hatten (Bekleidung/Textil, Gastronomie, Gesundheit/Beauty, Möbel, Hobby/Freizeit). 30 Prozent der Befragten (Vorjahr: 24 Prozent) erwarten eine weitestgehend stabile Umsatzentwicklung in der zweiten Jahreshälfte. Dies trifft in besonderem Maße auf den nicht von Schließungen betroffenen Lebensmitteleinzelhandel zu. Der Anteil an Experten, der zusammengefasst sinkende beziehungsweise deutlich sinkende Umsätze prognostiziert, ist im Vergleich zur Vorjahresperiode von 45 Prozent auf 10 Prozent gesunken.

Dieser Optimismus führt offensichtlich zu einer verstärkten Expansionsneigung: Über die Hälfte der für Expansion Verantwortlichen plant eine Erhöhung der Standortanzahl bis Ende 2021, das sind 10 % mehr als im Vorjahr. Ein Viertel möchte das bestehende Filialnetz halten (Vorjahr: 27 Prozent) und 23 Prozent (Vorjahr: 31 Prozent) rechnen zum Jahresende mit weniger Filialstandorten.

Bewirtschaftungskosten und E-Commerce stellen den Handel vor Herausforderungen

Die teilnehmenden Einzelhändler nennen wie im Vorjahr als derzeitig größte wirtschaftliche Herausforderung die gestiegenen Immobilienkosten und -mieten (76 Prozent; Vorjahr: 64 Prozent). Die dynamische Kostenentwicklung und die daraus entstehende Belastung für die Einzelhändler hat sich während der Pandemiezeit anscheinend nochmals verschärft. Vor diesem Hintergrund werden nachfolgend das sich verändernde Einkaufsverhalten der Konsumenten nach der Pandemie (60 Prozent) sowie die Konkurrenz durch den Onlinehandel (41 Prozent; Vorjahr: 22 Prozent) als Herausforderungen angeführt. Letztere steht auch in Abhängigkeit davon, ob die Händler über eine funktionierende Omni-Channel-Strategie verfügen. Finanzielle Verbindlichkeiten aus dem Corona-Lockdown stellen für über ein Viertel der befragten Unternehmen (29 Prozent; Vorjahr: 23 Prozent) weiterhin eine Belastung dar.

Fachmarktzentren in der Gunst ganz oben

Über ein Jahr nach dem Ausbruch der Pandemie hat sich die differenzierte Einschätzung der Expansionsverantwortlichen hinsichtlich der präferierten Einzelhandelslagen und Objekttypen fortgesetzt. So besteht bei weit über der Hälfte der Einzelhändler (63 Prozent) die größte Zuversicht darin, dass sich Fachmarktzentren langfristig positiv entwickeln werden (Vorjahr: 56 Prozent). Durch die in der Regel versorgungsorientierte Ausrichtung und die vorrangig lebensmittelgeankerte Mieterstruktur haben diese Standorte in den vergangenen Monaten ihre Resilienz unter Beweis gestellt. Ebenfalls hinsichtlich ihrer künftigen Entwicklung positiv eingeschätzt werden Quartierslagen (51 Prozent), Stadtkerne von Mittelzentren und Mixed-Use-Immobilien (jeweils 36 Prozent; Vorjahr: 26 bzw. 31 Prozent). Trotz der zeitweise reduzierten Passantenfrequenzen werden Toplagen in Oberzentren von den Befragten ebenfalls teilweise als langfristig stabil und resilient eingestuft (25 Prozent; Vorjahr 25 Prozent). Hingegen werden Shopping-Center (67 Prozent; Vorjahr: 77 Prozent) und Nebenlagen in Oberzentren (58 Prozent; Vorjahr: 59 Prozent) laut Einschätzung der Händler an Attraktivität als bedeutende Einzelhandelsstandorte verlieren.

Im Vergleich zur Vorjahresbefragung stehen in diesem Jahr auch bei den teilnehmenden Handelsimmobilien-Investoren sowie bei den Banken und Finanzinstituten erstmals Fachmarktzentren an der Spitze des Objekttypen-Rankings und verdrängten damit Supermärkte und Lebensmittel-Discounter. Diese belegen nun den zweiten Platz. Unverändert stehen bei Investoren SB-Warenhäuser und Verbrauchermärkte an dritter Stelle, gefolgt von Mixed-Use-Immobilien und Geschäftshäusern in 1a-Lagen beziehungsweise Bau- und Heimwerkermärkten.

Rückläufige Risikoneigung der Investoren: Core und Core-Plus bevorzugt

Trotz der Belebung der deutschen Wirtschaft und der optimistischen Wirtschaftsprognosen für das kommende Jahr hat die Risikoneigung der Investoren abgenommen. So präferieren 79 Prozent (Vorjahr: 72 Prozent) der Investoren einen risikoarmen Investmentstil (Core) in bevorzugt hochwertige Immobilien auf etablierten Märkten mit langfristigen Mietverträgen sowie bonitätsstarken Mietern. Desgleichen wird die Core-Plus-Investmentstrategie von 79 Prozent (Vorjahr: 57 Prozent) der Befragten am zweitstärksten verfolgt. Eine deutlich geringere Beliebtheit im Vorjahresvergleich erfahren die Investmentstrategien Value-Add mit 17 Prozent (Vorjahr: 30 Prozent) sowie Opportunistic mit 6 Prozent (Vorjahr: 11 Prozent). Die konservative Haltung der Investoren überrascht. So führte ein starker Anlagedruck bei geringer Objektverfügbarkeit in der Vergangenheit oftmals zu einem Ausweichen auf andere Risikoklassen. Aktuell ist dies nicht zu beobachten.

ESG-Kriterien gewinnen im Immobilienportfolio an Bedeutung

Mittlerweile sind bereits für 62 Prozent der befragten Handelsimmobilien-Investoren ESG (Environment, Social, Governance)-Kriterien sehr relevant bei ihren Investitionsentscheidungen. Im Rahmen der Optimierung der ESG-Performance des Immobilienportfolios Maßnahmen zur CO2-Reduzierung und Optimierung des Ressourcenverbrauchs von den befragten Investoren und Finanzinstituten die größte Bedeutung für das Immobilienportfolio eingeräumt. Die Förderung der E-Mobilität hat ebenfalls einen hohen Stellenwert, danach folgen Nachhaltigkeitszertifizierungen, Dachbegrünungen, Photovoltaik und die digitale Verbrauchsmessung bzw. Smart Metering.

---

Die AIF-Kolumne wird Ihnen präsentiert von der Fondsbörse Deutschland, dem unabhängigen Infoportal für Alternative Investmentfonds.

Bildquellen: AIF, AIF