SJB FondsEcho. Invesco Balanced-Risk Allocation Fund.

Risikostrategie. Ausgezeichnet.

Werte in diesem Artikel

Wenn von „Neuer Normalität“ an den Finanzmärkten die Rede ist, dann sind hohe Volatilität, niedrige Zinsen und verbreitete Unsicherheit gemeint. Diese kritische Lage muss nicht nur bei fallenden Kursen und einem Bärenmarkt auftreten. Auch eine liquiditätsgetriebene Aktien Hausse wie im 1. Quartal 2012 ist dazu geeignet, dass Investoren skeptisch werden. Um ein realitätsnahes Bild von einer Marktsituation zu bekommen, wird es nach Einschätzung zahlreicher Finanzexperten, darunter die SJB, notwendig sein, vier Faktoren zu beachten. Erstens wirtschaftliche Fundamentaldaten, zweitens die Verfügbarkeit liquider Mittel, drittens die generelle Risikowahrnehmung der Investoren, die Gegenstand des Forschungszweigs „Behavioural Finance“ ist. Viertens fällt ein besonderes Gewicht auf den Faktor, dass sich Investoren in der „neuen Normalität“ auf zusätzliche Risikoquellen einstellen müssen. Dazu zählen Verwerfungen wie die Natur- und Atomkatastrophe in Japan oder die Schuldenkrise in Europa. Eine reine Risikostreuung nur nach Ländern ist angesichts extrem hoher Korrelationen an den Aktienmärkten nicht mehr ausreichend. Multi Asset Ansätze und Absolute Return Modelle sind eine sinnvolle Ergänzung im Depot, wenn der Anleger eine Strategie sucht, die Teile des Vermögens durch eine gewisse Marktunabhängigkeit schützt.

Geht es nach dem Experten des Finanzen Verlags, ist dies dem Invesco Balanced-Risk Allocation Fund (WKN A0N9Z0; ISIN LU0432616737) in überzeugender Art und Weise gelungen. Der am 1. September 2009 aufgelegte Fonds wurden bei den Fund Awards 2012 des Finanzmagazins „Euro“ in der Kategorie „Absolute Return Sonstige“ mit dem ersten Platz ausgezeichnet. Ausschlaggebend war die Wertentwicklung des Invesco Balanced-Risk Allocation Fund über 12 Monate im Verlauf des Jahres 2011. Diese Wertenentwicklung lag auf Eurobasis bei +11,65 Prozent. Zum Vergleich: Der MSCI World gab 2011 rund -2,59 Prozent an Wert ab, der Dax -14,69 Prozent. Der durchschnittliche Wertverlust der Absolute Return Fonds in Deutschland lag bei -3,02 Prozent. Wie schafft es FondsManager Scott E. Wolle, das per 29. Februar 2012 mit einem FondsVolumen von 1,06 Milliarden Euro ausgestattete Sondervermögen mit absolutem Erfolg für seine Investoren durch die Liquiditätsschwemme und Volatilität der Kapitalmärkte zu steuern?

FondsStrategie. Risiko. Ausbalanciert.

FondsManager Wolle hat eine klare Zielsetzung: Sein Team und er streben an, dass der Invesco Balanced-Risk Allocation Fund in unterschiedlichsten Marktsituationen eine gute Wertentwicklung erzielt. Gleichzeitig sollen Minderträge durch Wertverluste der Vermögenswerte begrenzt werden. Diese Zielsetzungen können Investoren so oder so ähnlich bei der Mehrheit der 375 Absolute Return Fonds in Deutschland wiederfinden. Wie sich Wolle strategisch diesem Ziel nähert, ist eine Innovation. Der FondsManager denkt seine Strategie nicht von der Ertrags-, sondern von der Risikoseite her. Das heißt, die Auswahl der Vermögenswerte erfolgt auf Basis eines „Risiko-Balance-Modells“, das Volatilitäten und Korrelationen der Märkte untereinander berücksichtigt. Er fokussiert Vermögenswerte, die einen transparenten Dreiklang aus Diversifikation, Risikoprämien und Liquidität schaffen. Konkret geht es um eine Gewichtung der drei Assetklassen Aktien, Anleihen und Rohstoffe im FondsPortfolio. Dabei soll nicht jede der drei Assetklassen rund ein Drittel der Vermögensallokation des Fonds bilden, sondern je ein Drittel des Risikobeitrags. Dabei darf das Risikoniveau durchschnittlich 8,0 Prozent über dem Marktniveau der drei Assetklassen liegen. Um das Renditepotenzial dieser Allokation zu steigern, analysiert das FondsManagement zusätzlich die Attraktivität einzelner Vermögenswerte aus den Assetklassen Aktien, Anleihen und Rohstoffe, die Bestandteil des FondsPortfolios werden sollen, und nimmt ggf. taktische Anpassungen der Allokation vor. Die Analyse erfolgt auf Basis der Indikatoren: Bewertung, wirtschaftliches Umfeld, Trend und Sentiment. Wie sieht die Portfoliostruktur im Detail aus?

FondsPortfolio. Allokation. Besonders.

Durch die besondere Strategie des Invesco Balanced-Risk Allocation Fund gibt es beim gemischten FondsPortfolio mehrere Besonderheiten für Investoren zu beachten. Zum einen kann FondsManager Scott E. Wolle zur Umsetzung seiner Strategie physische Wertpapiere oder derivative Finanzinstrumente (Derivate) nutzen. Das bedeutet, dass der Fonds per 29. Februar effektiv Vermögenswerte von 147,3 Prozent des 1,06 Milliarden Euro schweren FondsVolumens hält. Zum anderen wird beim FondsPortfolio zwischen Vermögensallokation und Risikobeitrag unterschieden. In beiden Fällen zeigt sich, dass FondsManager Wolle bereit ist, den taktischen Spielraum im FondsPortfolio auszunutzen. So liegt die sogenannte „taktische Spanne“ des Risikobeitrags für die drei Assetklassen des Portfolios zwischen 15 und 50 Prozent. Das heißt, die strategische Zielmarke von 33,0 Prozent die jede Assetklasse zum Gesamtrisiko des Fonds beitragen soll, darf nach oben und unten überschritten werden. Per 29. Februar ist festzustellen, dass Aktien einen Anteil von 41,8 Prozent am Gesamtrisiko haben, Rohstoffe folgen mit 36,8 Prozent und Anleihen mit 21,4 Prozent. Von diesen Werten unterscheidet sich der Anteil, den die Assetklassen tatsächlich am Portfolio der Vermögensallokation des Invesco Balanced-Risk Allocation Fund haben, teilweise deutlich. So liegt der im Rahmen der unabhängigen SJB FondsAnalyse berechnete gewichtete Anteil der Anleihen und Derivate auf Anleihen aus den Regionen Großbritannien, Australien, Japan, USA, Kanada und der Eurozone bei 57,0 Prozent. Aktien und Derivate auf Aktien aus den Regionen Nordamerika, Japan, Eurozone, Großbritannien und Hongkong folgen mit 22,3 Prozent, Rohstoffe und Derivate auf Rohstoffe aus den Bereichen Gold, Rohöl, Kupfer und Agrargüter machen 20,7 Prozent aus. Das heißt im Sinne der FondsStrategie des Invesco Balanced-Risk Allocation Fund: Anleihen sind mit 57,0 Prozent im FondsPortfolio deutlich übergewichtet, liefern mit 21,4 Prozent aber den kleinsten Beitrag zum Gesamtrisiko des Fonds. Bei den anderen Assetklassen verhält es sich umgekehrt. Da FondsManager Wolle derzeit bereit ist, den Anteil der Aktien am Gesamtrisiko rund 8,8 Prozentpunkte über der strategischen Zielmarke von 33,0 Prozent zu erhöhen und damit kurzfristig seine eigene 8-Prozent-Regel zu überschreiten, scheint er bestrebt zu sein, aktienseitig Risikoprämien für seine Investoren zu generieren. Die Prüfung der Risiko- und Renditekennzahlen wird zeigen, inwieweit das gelingt.

FondsVergleichsindex. Unabhängigkeit. Fortlaufend.

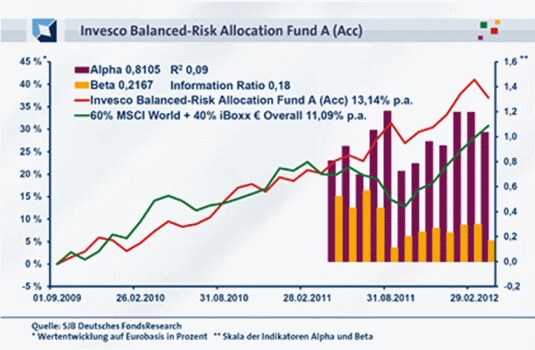

Die Benchmark des Invesco Balanced-Risk Allocation Fund ist ein zusammengesetzter Index aus 60,0 Prozent MSCI World und 40,0 Prozent J.P. Morgan Europe Government Bond. Die Rohstoffkomponente der FondsAllokation findet demnach keinen Eingang in den Vergleichmaßstab der FondsLeistung. Für ihre unabhängige FondsAnalyse behält die SJB die Gewichtung zwischen 60,0 Prozent Aktienindex und 40,0 Prozent Rentenindex bei. Für den zusammengesetzten unabhängigen Vergleichindex wurden der MSCI World und der iBoxx Euro Overall Index genutzt. Die Prüfung der Korrelation des Fonds mit diesem Vergleichindex über einen kurz- und mittelfristigen Zeitraum liefert Auskunft darüber, in welchem Umfang die FondsStrategie Ergebnisse auf Basis einer asymmetrischen Zusammenstellung der Allokation im Vergleich zum Marktdurchschnitt liefert oder inwiefern das FondsManagement eine technische Unabhängigkeit vom Marktgeschehen anstrebt. Per 20. März 2012 liegt die Korrelation über ein Jahr zwischen Fonds und dem zusammengesetzten Vergleichsindex bei 0,24. Seit Auflage korrelieren die Aktien- und Anleihenmärkte anteilig mit dem Wert 0,31 mit dem Invesco Balanced-Risk Allocation Fund. Durch die erkennbare fortlaufende Tendenz zu einer geringen wechselseitigen Abhängigkeit zwischen Fonds und den Indizes wird erkennbar, dass das FondsManagement eine deutliche Unabhängigkeit des FondsPortfolios von traditionellen Assetklassen anstrebt. Die Kennzahl R² bestätigt das. Sie drückt den Prozentsatz der Bewegungen eines Fonds aus, die durch Bewegungen in seinem Referenzindex erklärt werden können. Über ein Jahr liegt R² bei 0,06, seit Auflage ist der Wert mit 0,09 kaum höher. Scott E. Wolle ist definitiv kein Indextracker.

FondsRisiko. Volatilität. Verringert.

Da die Strategie des Invesco Balanced-Risk Allocation Fund im Wesentlichen auf dem Management des FondsRisikos fußt, kommt den Ergebnissen der unabhängigen SJB FondsAnalyse in diesem Segment eine besondere Bedeutung zu. Relevante Risikokennzahlen sind Tracking Error, Volatilität und Beta. Der Tracking Error ist ein Indikator für aktives Risiko, das der FondsManager durch die indexunabhängige Auswahl von Vermögensgegenständen verursacht. Im vorliegenden Fall kennzeichnen die Werte des Tracking Errors von 13,79 Prozent über ein Jahr und 10,49 Prozent seit Auflage, dass die Strategie von FondsManager Wolle in hohem Maße durch sein aktives Handeln und Gewichten der Vermögenswerte des Fonds beeinflusst wird.

Gleichzeitig gelingt es Wolle das absolute Risiko für Investoren deutlich zu senken. Seit Auflage liegt die Volatilität des Fonds bei 6,83 Prozent. Die Volatilität des aus MSCI World und iBoxx Euro Overall Index zusammengesetzte Vergleichsindex liegt bei 9,94 Prozent. Auch im kurzfristigen Vergleichzeitraum fällt die Kursschwankungsbreite des Fonds mit 8,19 Prozent deutlich niedriger aus als die des Vergleichindex mit 12,58 Prozent. Entsprechend gering ist auch der Wert der Risikokennzahl Beta. Die Kennzahl ist das Resultat eines Risikovergleichs zwischen Fonds und Benchmark. Fällt das Beta < 1 aus, kann darauf geschlossen werden, dass der Fonds risikoärmer ist, als der Vergleichsmaßstab. Im Fall des Invesco Balanced-Risk Allocation Fund liegt das Beta seit Auflage bei 0,22. Das entspricht einem 78,0 Prozentpunkte geringerem Risikomaß als der Vergleichsindex. Im Normalfall kostet so eine defensive Strategie deutlich Rendite. Aber „normal“ ist beim Invesco Balanced-Risk Allocation Fund im positiven Sinne wenig.

FondsRendite. Performance. Ausgezeichnet.

Per 20. März 2012 hat der Invesco Balanced-Risk Allocation Fund seit Auflage eine kumulierte Wertentwicklung von 37,00 Prozent erzielt. Über ein Jahr waren es 14,84 Prozent. Damit konnte der Fonds nicht nur die allgemeinen Aktien- und Anleihenmärkte deutlich hinter sich lassen, sondern auch den zusammengesetzten Vergleichindex der unabhängigen SJB FondsAnalyse. Dieser kommt seit FondsAuflage am 1. September 2009 auf eine Wertentwicklung von +30,77 Prozent. Über ein Jahr waren es +10,55 Prozent. In absoluten Zahlen konnten Investoren gegenüber dem Vergleichmaßstab mit deutlicher Mehrrendite rechnen. Auch die relative Betrachtung durch Kennzahlen bestätigt diese Leistung. Das Alpha seit Auflage liegt bei 0,81. Im rollierenden Jahresvergleich rangiert Alpha zum Stichtag 20. März bei 1,03. Ein positives Alpha ist ein Indiz, dass ein Fonds durch aktives FondsManagement eine Mehrrendite für Investoren erwirtschaftet hat. Ein wichtiges Erfolgsmerkmal, für das Scott E. Wolle beim „Euro“ Fund Award 2012 ausgezeichnet wurde. Die finale Bestätigung des positiven Gesamtbilds des Fonds zeigt die Kennzahl Information Ratio. Das positive Ergebnis seit Auflage von 0,18 zeigt, dass das aktive Risiko, welches Wolle gemessen am Tracking Error im Rahmen seiner FondsStrategie bereit ist einzugehen, durch die Mehrrendite, die für Investoren erzielt worden ist, gerechtfertigt war.

SJB Fazit. Invesco Balanced-Risk Allocation Fund.

Ungewöhnliche Zeiten erfordern ungewöhnliche Maßnahmen. Der Invesco Balanced-Risk Allocation Fund ist eine FondsInnovation, die die Zeichen der Zeit erkannt hat. Es geht für Investoren nicht darum, sich aufgrund der deutlichen Schwankungen von den Aktienmärkten abzuwenden, sondern sich aktiv mit den neuen Treibern von Rendite und Risiko auseinanderzusetzen. Der Invesco Balanced-Risk Allocation Fund hat seine Feuertaufe trotzt der kurzen Marktpräsenz schon bestanden. Weder der angstgetriebene Bärenmarkt im zweiten Halbjahr 2011, noch die Liquiditätsschwemme im ersten Quartal 2012 haben die Strategie aus der Balance gebracht. Der Absolute Return Fonds hat sein Produktversprechen gehalten. Von dieser Anlagestrategie und seinem FondsManager dürfen Investoren ruhig noch mehr erwarten.

Erläuterungen

Alpha

Ist die Kennziffer für die Renditechancen. Sie misst die Mehrrendite, die über der zu erwartenden Rendite des Marktes liegt. Das Alpha beziffert jenen Teil der Rendite, der nicht mit der allgemeinen Marktentwicklung oder höherer Risikobereitschaft zu erklären ist, sondern auf aktiver Titelauswahl und Beispiel: Ein Alpha von 5 zeigt an, dass der Fonds bei einer Nullentwicklung des Index 5 Prozent Mehrrendite erzielt hat, ohne dafür ein höheres Risiko einzugehen.

Beta

Ist die Kennziffer für die Risiken. Sie ist das Resultat eines Risikovergleichs zwischen Fonds und Index. Das Kriterium ist deren Schwankungsintensität (Volatilität). Beim Beta wird dem Index der feste Wert „1“ zugesprochen. Weicht die Volatilität des Fonds um 15 Prozent nach unten ab, ist sein Beta 0,85, weicht er 15 Prozent nach oben ab, ist es 1,15. Ein Wert über 1 spricht gegen den Fonds, ein Wert unter 1 für ihn. Das Beta eines Fonds ist negativ, wenn sich Fonds und Index abwärts bewegen.

Dividendenrendite

Diese Kennzahl misst die Dividende einer Aktie im Verhältnis zum Aktienkurs zum Zeitpunkt der Ausschüttung. Sie wird in Prozent gemessen. Je höher der Wert, desto mehr Erträge in Form der Dividende bekommen die Anteilseigner aus der Unternehmensleistung heraus. Diese Erträge sind unabhängig von der Kursentwicklung an der Börse. Im Gegensatz zum Kurs-Gewinn-Verhältnis KGV werden hier die Erträge als Maßstab für die Rendite genommen, die tatsächlich den Anteilseignern zugute kommen. Ist der Wert hoch, deutet das auch auf eine Unterbewertung des Unternehmens an der Börse hin, denn wie eine hohe Dividende zeigt, ist die Ertragskraft größer, als der Aktienkurs ausdrückt.

Information Ratio

Um die Qualität des Managements eines bestimmten Fonds besser einschätzen zu können, ist die Information Ratio eine zentrale Kennzahl. Errechnet wird die Information Ratio, indem man die FondsRendite durch das FondsRisiko teilt. Die Rendite wird hierbei mit Alpha gemessen. Das FondsRisiko anhand des Tracking Errors. Je höher dieser Wert ist, desto besser das Management des zu untersuchenden Fonds.

Korrelation

Ist die Kennziffer für die wechselseitige Abhängigkeit zweier Investments. Angegeben wird, wie wahrscheinlich sich die Kursverläufe gegenläufig (Korrelation -1), unabhängig (Korrelation 0) oder gleichläufig (Korrelation +1) verhalten.

Kurs-Buch-Verhältnis (KBV)

Das KBV ist eine Kennzahl für den Substanzwert eines Unternehmens. Es wird errechnet, in dem man den Aktienkurs durch den Buchwert je Aktie teilt. Der Buchwert der Aktiengesellschaft ergibt sich durch den Abzug der Verbindlichkeiten von der Summe der Aktiva. Der Buchwert der Aktie ist das Ergebnis der Teilung des Unternehmensbuchwerts durch die Anzahl der Aktien. Je niedriger der Wert ist, desto preiswerter ist die Aktie. Der Kurs entspricht der Substanz des Buchwerts. Dann hat die Aktie einen „fairen“ Wert.

Kurs-Cashflow-Verhältnis (KCV)

Das KCV ist eine Kennzahl der Liquidität eines Unternehmens. Man erhält es, in dem man den Aktienkurs durch den Cashflow je Aktie teilt. Der Cashflow eines Unternehmens bildet die wirklichen Zahlungsflüsse in einer bestimmten Zeitperiode ab. Sein Wert gibt das Volumen der im Unternehmen für Investitionen und Verbindlichkeiten vorhandenen liquiden Mittel an. Mit dem KCV kann die Entwicklung der Ertragskraft einer Aktiengesellschaft bewertet werden. Dabei gilt eine Aktie als umso preiswerter, je niedriger ihr KCV ist.

Kurs-Gewinn-Verhältnis (KGV)

Das KGV ist die Kennzahl der Ertragskraft eines Unternehmens. Es wird errechnet, in dem man den Aktienkurs durch den Gewinn je Aktie teilt. Hier gilt: Je niedriger die Kennzahl, desto preiswerter ist die Aktie. Ein niedriges KGV bedeutet an der Börse ein Einstiegssignal in die Aktie. Sie gilt als unterbewertet und hat Aufstiegspotenzial. Liegt ihr KGV über dem Marktdurchschnitt, ist das ein Ausstiegssignal. Sie gilt als überbewertet. Die Wahrscheinlichkeit, dass ihr Kurs fällt ist hoch.

R²

Diese Kennzahl drückt den Prozentsatz der Bewegungen eines Fonds aus, die durch Bewegungen in seinem Referenzindex erklärt werden können. R² ist das Quadrat der Korrelation. Das heißt, dass maximale R² liegt bei 1. Dies bedeutet, dass 100,0 Prozent der Entwicklung des Fonds durch den Referenzindex bestimmt wird. Ein R² von 0,5 bedeutet, dass 50,0 Prozent der Entwicklung des Fonds das Ergebnis der Entwicklung des Referenzindex ist. Je deutlicher diese Zahl unterhalb von 1 liegt, umso unabhängiger ist der Ertrag des Fonds vom Referenzindex. R² wird genutzt, um die Aussagekraft von Beta zu bestimmen. Je höher das R², desto signifikanter das Beta, weil klar wird, wie sehr eine erhöhte und niedrige Risikokennziffer auf aktivem FondsManagement oder Marktentwicklung basiert.

Sharpe Ratio

Ist die Kennziffer für einen Rendite-Risiko-Vergleich zwischen unterschiedlichen Geldanlagen. Die nach dem Nobelpreisträger William Sharpe benannte Kennziffer misst die durchschnittliche Rendite in Bezug auf das eingegangene Risiko. Dabei wird der Fonds mit dem risikolosen Geldmarkt konfrontiert. Angenommen, die Sharpe Ratio liegt beim Fonds bei 0,40 und beim Index bei 0,30. Dann erwirtschaftet der Fonds mit jedem Risikoschritt ein Drittel mehr Rendite als der im Index dargestellte Markt. Eine negative Zahl bedeutet: Der Fonds ist schlechter als der Geldmarkt.

Tracking Error

Ist die Kennziffer für die Spurabweichung des Fonds vom Index. Sie misst, wie stark die Positionen und ihre Gewichtung im Portfolio des Fonds prozentual von denen des Index abweichen. Je niedriger der Tracking Error, desto stärker orientiert sich der FondsManager am Vergleichsindex. Je höher der Wert ist, desto unabhängiger bewegt sich der FondsManager in seinem Markt.

Value-at-risk (VAR)

Der Begriff bezeichnet ein Risikomaß für die Wahrscheinlichkeit und den Umfang von Verlusten einer bestimmten Risikoposition (z. B. eines Portfolios von Wertpapieren) in einem gegebenen Zeithorizont. Ein VAR von 10 Mio. Euro bei einer Haltedauer von 1 Tag und einer als Konfidenzniveau bezeichneten Eintrittssicherheit von 97,5 Prozent bedeutet, dass der potenzielle Verlust der betrachteten Risikoposition von einem Tag auf den nächsten mit einer Wahrscheinlichkeit von 97,5 Prozent den Betrag von 10 Mio. Euro nicht überschreiten wird. VAR wurde von J.P. Morgan entwickelt und ist heute ein Standardrisikomaß im Finanzsektor.

Autor: SJB FondsSkyline OHG 1989 für Unternehmer und Führungskräfte

Gerd Bennewirtz ist als geschäftsführender Gründungsgesellschafter der SJB FondsSkyline OHG 1989 Herausgeber speziell auf Privatinvestoren zugeschnittener Newsletter. Die täglich, wöchentlich und monatlich erscheinenden Publikationen können gratis angefordert werden unter FondsEcho@sjb.de oder www.sjb.de.

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.