Fonds: Passiv investiert ist gut gespart

Aktiv gemanagte Fonds schaffen es nur selten, ihre Benchmark über einen längeren Zeitraum zu schlagen. Mit daran schuld sind die hohen Kosten. Doch passive Fonds, die ohne hohe Kosten einen Index abbilden, werden von Banken kaum verkauft.

von Karl Matthäus Schmidt, Gastautor von Euro am Sonntag

Viele Anlegerportfolios sind sehr einseitig ausgerichtet. In ihnen finden sich vor allem Einzelaktien sowie aktive Aktien- und Rentenfonds. Diese Zusammenstellung trübt die Rendite, denn aktiv gemanagte Fonds sind teuer, festverzinsliche Papiere bieten kaum noch Rendite. Trotzdem finden kostengünstige passive Anlagen selten den Weg in die Anlegerdepots — sie bringen dem Finanzvertrieb zu wenig Provision.

2012 ist erstmals mehr Geld aus Exchange Traded Funds (ETFs) heraus- als neu hineingeflossen, wie der Bundesverband Investment und Asset Management (BVI) berichtet. Vor allem aus passiven Rentenfonds haben sich Anleger zurückgezogen. Diese Zahlen haben mit den niedrigen Renditen am Anleihemarkt zu tun. Sie zeigen aber auch ein grundsätzliches Problem: Berater empfehlen ungern passive Instrumente wie ETFs, weil sie damit wenig oder keine Provision verdienen.

Dabei weisen viele Studien nach, dass ein aktiver Fondsmanager in 90 Prozent der Fälle einen Index langfristig nicht schlagen kann. Für den Kunden wären passive Investments also besser. Denn selbst wenn sie nur die gleiche Performance wie der Markt liefern: Kosten von 1,5 bis 2,5 Prozent pro Jahr bei aktiv gemanagten Produkten sind hoch und nagen permanent an der Rendite. Am stärksten betroffen sind Kleinanleger, die ihre Finanzgeschicke fast ausschließlich von ihrem Bankberater steuern lassen. Denn gut informierte Privatanleger setzen ähnlich wie institutionelle Investoren bereits seit Längerem auf ETFs oder achten auch bei aktiv gemanagten Fonds verstärkt auf die Kosten.

Auch ETFs müssen gut

ausgesucht werden

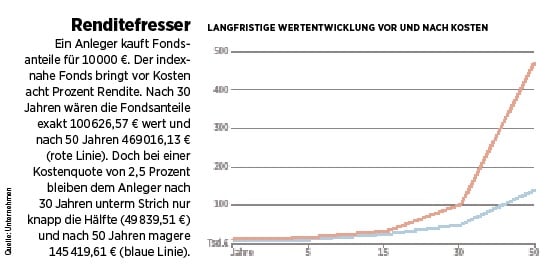

Die Vorteile von ETFs liegen auf der Hand: keine Ausgabeaufschläge im börslichen Handel, geringere Bestandskosten als bei aktiven Fonds, hohe Liquidität und transparente Preisstellung. Auf 30 Jahre gerechnet führt die Einsparung von bis zu 2,5 Prozent der jährlichen Kosten, wie sie bei Anlagen in aktiven Produkten anfallen, durch den Zinseszinseffekt zu einer Verdopplung des Vermögens (siehe Grafik). Doch solche Produkte finden sich selten im Angebot der Großbanken für ihre Kleinanleger.

Dabei ist klar, dass auch ETFs gut ausgesucht werden müssen. Denn ihre Zahl ist stark gestiegen: Allein auf Xetra sind über 1.000 ETFs gelistet. Davon bilden 18 den Euro Stoxx 50, 14 den S & P 500 und acht den DAX ab. Von den vielen ETFs auf Sektoren und Variationen des MSCI World Index ganz zu schweigen. Gute ETFs stammen von Emittenten, deren Praktiken transparent und vertrauenswürdig sind. Von einem Emittenten also, der keine unverhältnismäßigen Risiken eingeht und ein etabliertes Risikomanagement hat.

Ein guter ETF hat zudem eine niedrige Gesamtkostenquote (TER) und hält auch alle weiteren — nicht auf den ersten Blick ersichtlichen — Kosten gering. Zudem bildet ein guter ETF seinen Index sehr gut und ohne Verzerrungen ab. Auch Volumen und Börsenliquidität sind wichtig. Ein großer ETF hat in der Regel eine geringere Kostenquote. Bei der Börsenliquidität gilt: Je mehr der ETF gehandelt wird, desto geringer die Geld-Brief-Spanne und damit die Kosten beim Kauf. Solche Unterschiede fallen beim Kauf vielleicht nicht ins Auge. Sie können aber den Anlageerfolg auf lange Sicht dramatisch mindern. Deshalb müssen auch ETFs sorgfältig ausgewählt werden. Hier erbringt der Honorarberater eine Leistung, die bares Geld wert sein kann und entsprechend bezahlt werden muss.

Studien zeigen, dass die Deutschen, auch wegen der Unsicherheit an den Finanzmärkten, noch immer auf Nummer sicher gehen, und ihr Erspartes eher in Tages- und Festgeld und aktiv gemanagte Rentenfonds anlegen. Die Portfolios vieler Deutscher sind insofern nicht ausreichend diversifiziert und müssten dringend neu aufgestellt werden. Die Depots von Honorarberaterkunden weisen einen anderen Vermögensmix auf: mehr passive Produkte, ausgewogenere Strategien, geringere Korrelationen. Grundsätzlich sind die Depots langfristiger angelegt und weisen — oft wegen der sorgfältigeren Mischung — geringere Risiken auf. In vielen gängigen Kundendepots sammelt sich dagegen über die Jahre ein wilder Mix aus allem, was einmal als Trendthema durch die Banken getrieben wurde.

Mit ETFs lassen sich keine Provisionen und Kickbacks für Bank und Kundenberater erzielen. Diese haben daher keinen Anreiz, ETFs anzubieten. Zudem vertreiben viele Banken eigene Finanzprodukte wie Fonds und Zertifikate, weil sie mehr daran verdienen. Ein Grund, weshalb sich so viele hauseigene Produkte in Kundendepots finden.

In den Jahresdepotauszügen einer deutschen Großbank findet sich im Kleingedruckten ein interessanter Hinweis: Die Anlageberatung der Kunden beschränke sich ausschließlich auf die Angebotspalette des eigenen Hauses, heißt es dort. Darüber hinaus würden anlegerfreundliche Finanzprodukte, wie etwa ETFs, nicht angeboten. Nähere Informationen zu den bestehenden Einschränkungen erhalte der Kunde auf Nachfrage von seinem Berater. Damit wird auch dem letzten Kunden klar, dass eine unabhängige Bankberatung in Deutschland nicht erwünscht ist.

Deutsche trauen Bankberatern nicht.

Konsequenzen? Keine!

Dass viele Deutsche nicht ihren Bedürfnissen entsprechend anlegen, hat viel damit zu tun, wo sie Anlageprodukte kaufen: in erster Linie bei ihrer Bank. Interessanterweise zeigen Umfragen, dass die Deutschen ihrem Berater nicht vertrauen. Bank- oder Finanzberater belegen bei entsprechenden Studien seit Jahren hintere Plätze. Das Handeln sieht aber anders aus: Noch immer kaufen die meisten Deutschen Fonds und andere Finanzprodukte über Banken. Sie handeln also anders, als sie empfinden. Hier scheint eine gewisse Resignation oder das Gefühl der Alternativlosigkeit zu herrschen.

Klar ist, dass Bankberater hoch motiviert sind, Provisionen für verkaufte Produkte einzustreichen. Die vermeintlich kostenlose Beratung ist in Wirklichkeit ein provisionsgesteuerter Verkauf. Dabei nutzt die Bank ihren Informations- und Gestaltungsspielraum systematisch zu ihren Gunsten aus, indem Kunden nicht die für sie besten Lösungen, sondern oftmals komplexe und teure Produkte erhalten — was zulasten der Rendite geht.

Der provisionsgesteuerte Vertrieb beherrscht das gesamte Spektrum der Geldanlage — vor allem auch bei der existenziell wichtigen Altersvorsorge und bei Versicherungen. Mit negativen Konsequenzen für Verbraucher. Die Politik hat dies inzwischen erkannt und unterstützt die unabhängige Honorarberatung. In England etwa sind Provisionen seit Anfang 2013 komplett verboten. Hierzulande soll ein Honoraranlageberatungsgesetz 2014 in Kraft treten. Es geht zwar nicht so weit wie das englische Vorbild, verleiht aber der Honorarberatung in Deutschland neuen Rückenwind. Denn das Ziel ist in ganz Europa das gleiche: bessere Beratungsqualität und mehr Verbraucherschutz in Finanzfragen durch größere Unabhängigkeit.

zur Person:

Karl Matthäus Schmidt,

Vorstandschef der Quirin Bank

Die im Jahr 2006 unter Führung von Karl Matthäus Schmidt gegründete Quirin Bank ist die erste Bank Deutschlands, die ausschließlich auf Honorarberatung setzt. Im Alter von 25 Jahren gründete Schmidt 1994 den Discountbroker Consors, nachdem er sich schon während seines BWL-Studiums über die hohen Provisionen und den schlechten Service bei Wertpapiergeschäften geärgert hatte. Fünf Jahre später führte er Consors an die Börse, im Jahr 2002 verkaufte er Consors an die französische Bank

BNP Paribas.

Ausgewählte Hebelprodukte auf Quirin Privatbank

Mit Knock-outs können spekulative Anleger überproportional an Kursbewegungen partizipieren. Wählen Sie einfach den gewünschten Hebel und wir zeigen Ihnen passende Open-End Produkte auf Quirin Privatbank

Der Hebel muss zwischen 2 und 20 liegen

| Name | Hebel | KO | Emittent |

|---|

| Name | Hebel | KO | Emittent |

|---|

Weitere News

Nachrichten zu Quirin Privatbank AG

Analysen zu Quirin Privatbank AG

| Datum | Rating | Analyst | |

|---|---|---|---|

| 09.08.2007 | quirin bank chancenreich | Der Aktionär |

| Datum | Rating | Analyst | |

|---|---|---|---|

| 09.08.2007 | quirin bank chancenreich | Der Aktionär |

| Datum | Rating | Analyst | |

|---|---|---|---|

Keine Analysen im Zeitraum eines Jahres in dieser Kategorie verfügbar. Eventuell finden Sie Nachrichten die älter als ein Jahr sind im Archiv | |||

| Datum | Rating | Analyst | |

|---|---|---|---|

Keine Analysen im Zeitraum eines Jahres in dieser Kategorie verfügbar. Eventuell finden Sie Nachrichten die älter als ein Jahr sind im Archiv | |||

Um die Übersicht zu verbessern, haben Sie die Möglichkeit, die Analysen für Quirin Privatbank AG nach folgenden Kriterien zu filtern.

Alle: Alle Empfehlungen