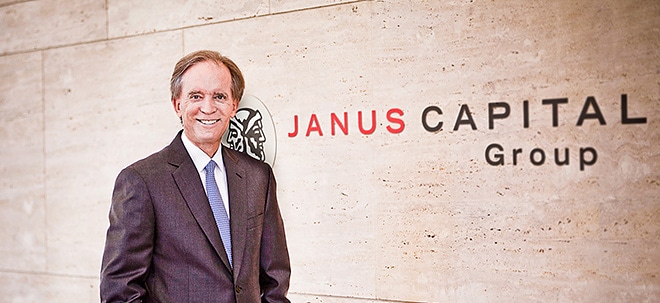

Bill Gross: Wie konnten sie nur?

Bill Gross, Fondsmanager bei Janus Capital, ist eine Investorenlegende nicht nur am Rentenmarkt. Einmal monatlich kommentiert der Anleiheexperte nun exklusiv für €uro am Sonntag die Märkte. Künftig finden Sie die Kolumne, die am Monatsanfang erscheint, in unserer Anleihe-Rubrik. Wir wünschen viel Spaß beim Lesen und viele Anregungen zum Investieren.

von Bill Gross, Gastautor von Euro am Sonntag

Fed-Chefin Janet Yellen, EZB-Präsident Mario Draghi, der japanische Notenbankboss Haruhiko Kuroda - jeder dieser Zentralbanker versucht dasselbe fundamentale Ziel zu erreichen: die Überwindung einer Schuldenkrise durch die Aufnahme weiterer Schulden. Kann das funktionieren? Ja, allerdings nur mit einer Reihe von Einschränkungen. Erstens: Die Ausgangsbedingungen dürfen nicht kritisch sein. Zweitens: Die monetären und fiskalischen Maßnahmen müssen koordiniert werden und zu annehmbaren strukturellen Wachstumsraten führen. Und drittens: Privatanleger müssen sich weiter an der Farce beteiligen, zu der der Kapitalmarkt durch solche Maßnahmen mutiert.

Erstens: Mit Ausgangsbedingungen meine ich die vorhandenen strukturellen Probleme. Selbstverständlich stellt das gegenwärtige Verhältnis der Staatsschulden zum Bruttoinlandsprodukt eines Landes einen bedeutenden Faktor hinsichtlich der Erfolgschancen dar. Beispielsweise ist es schwer vorstellbar, dass Japan einen Ausweg aus seinem Schuldensumpf findet, indem es noch mehr Schulden aufnimmt und 100 Prozent oder mehr des gegenwärtigen Angebots aufkauft.

In ähnlicher Weise beginnen Griechenland und benachbarte Euro-Peripheriestaaten den Genesungsprozess aus einer denkbar schlechten Position heraus. Aber es gibt noch weitere strukturelle Probleme: etwa alternde Gesellschaften sowie die zunehmenden Rückschläge bei der Globalisierung - für das Wachstum hinderliche Faktoren, die es in Betracht zu ziehen gilt.

Zweitens: Geld- und fiskalpolitische Maßnahmen müssen Hand in Hand gehen; sie müssen stimulierend und dürfen keinesfalls kontraproduktiv wirken. So hat es zum Beispiel für Euroland wenig Sinn, eine an Deutschland angelehnte strikte Fiskalpolitik zu betreiben und gleichzeitig eine Geldpolitik der quantitativen Lockerung und der Negativzinsen in die Wege zu leiten. Dasselbe gilt für die Bank of Japan, die massive geldpolitische Anreize setzt, während gleichzeitig die Regierung die Mehrwertsteuer erhöht. Diesen Vorwurf könnte man sogar der US-Regierung machen, die das Haushaltsdefizit durch restriktive Fiskalpolitik in den vergangenen fünf Jahren von zehn auf drei Prozent gesenkt hat. Gäbe es Fracking nicht, könnte man Uncle Sam als "Old Man in the Shoe" bezeichnen, weil er nicht weiß, was er machen soll. Tatsächlich hat man in den USA wie auch anderswo öffentlichen Investitionen und Infrastrukturmaßnahmen bis dato wenig Bedeutung beigemessen.

Die ganze Zeit ging es ausschließlich um Geldmarktpolitik, was großteils den Märkten und keineswegs der Realwirtschaft zugutekam. Die Schulden, die im Augenblick aufgenommen werden, tragen weder zum Wirtschaftswachstum noch zur Überwindung der Schuldenkrise bei - sie werden von Konzernen für Aktienrückkäufe genutzt und verstärken die wachsende Ungleichheit zwischen den Superreichen und der Mittelschicht.

Eine Schuldenkrise kann nicht

mit Schulden kuriert werden

Drittens: Privatanleger im "Rennen" zu halten, obwohl das Ganze nach Schneeballsystem riecht, mag wie ein Kinderspiel wirken. "Was sollen sie denn sonst machen?", war und ist das oft wiederholte Gebot des gesunden Menschenverstands. Selbst wenn Anleger gezwungen sind, irgendetwas zu kaufen, müssen sie nicht zwangsläufig in ihrem eigenen oder einem anderen speziellen Land kaufen. Wenn deutsche Staatsanleihen mit einer Laufzeit von drei Jahren -0,5 Prozent bringen, wie wär’s denn dann mit brasilianischen dreijährigen Staatsanleihen zu 12,5 Prozent?

Im Augenblick votiert der Markt für die Bundesanleihe mit Negativzins, aber man muss verstehen, worauf es ankommt. Die Anhäufung von noch mehr Schulden mit künstlich niedrigen Renditen führt zu Währungskriegen und extrem schwankenden Wechselkursen, was die globale Marktwirtschaft verzerrt. Die Überwindung einer Schuldenkrise mittels Aufnahme weiterer Schulden vermag die Krankheit nicht zu kurieren.

Natürlich mögen Wirtschaftswissenschaftler einwenden, dass künstlich niedrig gehaltene Zinssätze nicht zwingend zu steigendem Konsum und realem Wachstum führen, aber doch zu vermehrtem Sparen, damit die Menschen für künftige Verpflichtungen wie Ausbildung, Gesundheitsvorsorge und schließlich Rente gewappnet sind. Denn veranschlagt ein Haushalt 250.000 Dollar für eine oder sämtliche dieser Verpflichtungen, ist es doppelt so schwierig, diese Summe mit Staatsanleihen zu 1,5 Prozent anzusparen wie mit Bonds, die drei Prozent brächten.

Eine Rückkehr zur Normalität

ist kaum möglich

Komme ich nach der Erläuterung meiner drei prinzipiellen Einschränkungen nun auf meine Ausgangsfrage "Kann eine Schuldenkrise durch die Aufnahme weiterer Schulden überwunden werden?" zurück, so lautet die Antwort: Ich kann mir kaum vorstellen, dass ich die Rückkehr zur Normalität noch erleben werde (die meisten unter Ihnen werden allerdings länger leben als ich). Ich nehme an, dass sich für künftige Generationen mit Blick auf die heutigen politischen Entscheidungsträger dieselbe Frage stellen wird, was auf dem Weg zum Richtigen falsch gelaufen ist.

Wie konnten sie nur? Wie konnten politische Entscheidungsträger zunächst der Anhäufung solcher Schuldenberge zustimmen und dann bei der Steuerung ihres eigenen Systems so versagen? Wie konnten sie nur glauben, dass Geld drucken und Schulden machen Wohlstand schaffen würde statt einfach immer noch mehr Schulden? Wie konnten Finanzexperten ihnen beispringen und versuchen, Staatshaushalte auszubalancieren, statt billig Geld zu leihen und es für Infrastruktur und Innovation zu verwenden? Gewiss ist aber, ein märchenhaftes Ende wird es aller Wahrscheinlichkeit nach nicht geben.

Die Märkte steuern auf niedrige Renditen und abnehmende Liquidität zu. Kann sein, dass die Anleger so langsam ein paar Chips vom Tisch zu nehmen beginnen: erhöhe die Qualität deiner Wertpapiere, verringere die Haltedauer und bereite dich zumindest auf eine Pause bei der Wertpapier-Hausse vor. Denn diese wurde nur durch künstliche Erträge mithilfe der exzessiven Geldpolitik der Zentralbanken, quantitative Lockerung und ein Herabtröpfeln falschen Wohlstands auf die arbeitende Klasse ins Werk gesetzt.

zur Person:

Bill Gross,

Urgestein, Legende

und Fondsmanager

Bill Gross, Spitzname "Bond King", ist seit

44 Jahren im Anleihegeschäft tätig. Ende

September 2014

wechselte Gross von

der Allianz-Vermögensverwaltungstochter Pimco zur US-Fondsgesellschaft Janus

Capital. Dort managt Gross den Anleihefonds Janus Global Unconstrained Bond Fund, dessen Volumen seit Gross’ Antritt um knapp eine Milliarde auf 1,2 Milliarden US-Dollar zugelegt hat.

Weitere News

Bildquellen: Janus Capital Group, Figge Photography/Janus Capital Group