Anleger im Zins-Dilemma

Anleihe-Investoren stehen vor einem großen Problem. Einerseits drohen steigende Zinsen und damit Kursverluste bei den Bonds. Andererseits werden die Renditen der Anleihen weiterhin niedrig bleiben.

von Frank Engels, Gastautor von Euro am Sonntag

Die Weltkonjunktur? Zieht an. Die Euroschuldenkrise? Beruhigt sich. Und die US-Notenbank? Fährt ihre geldpolitische Lockerung zurück. Gute Zeichen für eine Rückkehr zur Normalität an den Zinsmärkten, könnte man meinen. Demnach stünde uns ein - zwar kurzfristig schmerzhafter - Anstieg bei den Renditen bevor. Im Anschluss, so die optimistische Lesart, bekämen wir allerdings wieder auskömmliche Zinsniveaus. Kurz: Nach einer turbulenten Übergangsphase käme das Ende des Niedrigzinsumfelds in Sicht. Viel wahrscheinlicher ist jedoch ein anderes Szenario. Zwar dürften die Renditen tatsächlich steigen, aber eben nur sehr graduell. Renteninvestoren werden daher mit einer doppelten Herausforderung konfrontiert: Leicht höhere Zinsen, was geringere Anleihekurse und damit Wertverluste bedeutet. Und gleichzeitig ein Renditeniveau, das immer noch zu niedrig ist, um mit sicheren Anlagen einen Ertrag deutlich oberhalb der Inflationsrate zu erzielen.

Warum ist das so? Derzeit wirken gegensätzliche Kräfte auf die Rentenmärkte. Da wäre zum einen die Konjunktur. Höheres Wachstum bedeutet normalerweise über steigende Kapazitätsauslastungen und anziehende Inflation letztlich höhere Zinsen, daher ist die Konjunkturfrage wichtig für die Anlageaussichten. Und nach zwei schwierigen Jahren befindet sich die Weltwirtschaft bei diesem Punkt wieder im Aufwind. Für 2014 erwarten wir bei Union Investment ein globales Plus von 3,6 Prozent.

Erfreulich ist vor allem der Trend in der Eurozone. Hier gehen wir - nach zwei Rezessionsjahren - von einem Anstieg des Bruttoinlandsprodukts (BIP) in Höhe von 0,9 Prozent aus. Noch kräftiger dürfte der Aufschwung in Deutschland ausfallen mit einem Zuwachs von 1,6 Prozent.

Von dieser Seite aus bläst den Rentenkursen der Wind also eher ins Gesicht. Aber: Konjunktur ist nicht alles. Genauso wichtig ist die Entwicklung der Inflation und damit die Geldpolitik. Üblicherweise reagieren die Notenbanken mit einer Straffung auf eine anziehende Konjunktur (um Überhitzungen und Inflation zu vermeiden) und lockern im Falle einer Schwäche. Und tatsächlich hat mit der US-Notenbank Fed die erste im globalen Maßstab wichtige Zentralbank die geldpolitische Schraube etwas in Richtung Straffung gedreht. Bereits im Dezember haben die Währungshüter angekündigt, ihre monatlichen Anleihekäufe von 85 auf "nur" noch 75 Milliarden US-Dollar zu verringern. Eine Straffung im eigentlichen Sinne ist dies nicht. Vielmehr verringert die Fed das Niveau der Lockerung, nimmt also mit ihren eigenen Worten "den Fuß etwas vom Gas". Alles in allem bleibt der geldpolitische Kurs weiter expansiv.

Und: In anderen Teilen der Welt sieht das Bild nicht viel anders aus. Dies gilt vor allem für die Eurozone. Trotz der sich auch hier verbessernden Konjunkturvorzeichen liegt noch einiges im Argen. Erstens ist das Wachstum verhalten, vor allem an der Peripherie. Eine wesentliche Ursache dafür ist die mangelnde Versorgung der Realwirtschaft mit Krediten. Wie kann eine Notenbank dieses Problem bekämpfen? Indem sie eine lockere Geldpolitik betreibt. Und zweitens schauen die Währungshüter mit Argusaugen auf die Preisentwicklung, denn die Inflation in der Eurozone ist sehr niedrig. Aktuell liegt die Teuerung bei 0,8 Prozent und somit deutlich unter dem Zielwert der Europäischen Zentralbank (EZB).

Die Gefahr: Verfestigt sich erst einmal die Erwartung fallender Preise, kann daraus eine sich selbst erfüllende Prophezeiung werden - und die Eurozone könnte in eine Deflationsspirale abdriften. Wie schwer es ist, sich daraus wieder zu befreien, zeigt das Beispiel Japan. Also gilt für die EZB-Spitze: Besser erst gar nicht in diese Situation kommen - und geldpolitisch expansiv bleiben und falls nötig, die Lockerung noch vorantreiben.

Gezielt und umsichtig

auf das Risiko setzen

In diesem Spannungsfeld sollten die Renditen zwar insgesamt etwas zulegen, aber eben nur sehr moderat. Wir erwarten daher bis zum Jahresende 2014 bei den richtungsweisenden deutschen Bundesanleihen mit zehnjähriger Laufzeit Renditen von etwa 2,1 Prozent.

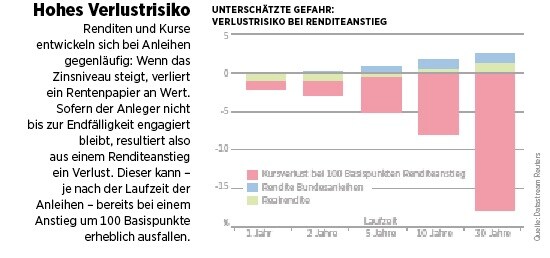

Zum Vergleich: Aktuell liegt der Wert unterhalb von 1,8 Prozent, was bereits einen spürbaren Anstieg gegenüber dem Frühjahr 2013 (1,2 Prozent) darstellt. Zehnjährige US-Treasuries dürften Ende 2014 mit 3,25 Prozent rentieren. Nach unseren Prognosen stehen die Anleger damit vor einem Zinsdilemma - stetiger Druck auf die Kurse durch höhere Renditen, aber gleichzeitig kein hinreichender Zinsanstieg, um wieder nachhaltig positive Realrenditen zu erzielen. Vielen Anleiheinvestoren ist nicht bewusst, was ein Renditeanstieg auf dem aktuellen Zinsniveau für ihr Depot bedeutet. Zieht man etwa bei Bundesanleihen von den - spärlichen - Renditen die Inflation ab, verbleibt eine sehr geringe Realverzinsung. Damit besteht aber kein Puffer, um einen Renditeanstieg, also einen Kursverlust der Anleihe, zu kompensieren. Je länger die Laufzeit der gehaltenen Anleihe, umso stärker reagiert das Papier auf die Zinsentwicklung - und umso größer ist der Verlust. Nichts tun ist also genauso wenig eine Alternative wie sein Heil in längeren Laufzeiten bei sicheren Anleihen suchen.

Die Alternativen? Mehr ins Risiko gehen und sich auf Segmente konzentrieren, wo dieser Schritt über höhere Risikoprämien auch angemessen entlohnt wird. Derzeit sind dies vor allem die europäischen Märkte, insbesondere bei Unternehmensanleihen. Aber "klassische" Papiere von Schuldnern guter Bonität sind hier bereits recht teuer und bieten nur noch einen überschaubaren Renditeaufschlag. Riskanter, aber auch attraktiver sind Nachranganleihen und High-Yield-Bonds, also Schuldverschreibungen mit nachgelagertem Besicherungsanspruch oder aber von Emittenten mit schwächerem Kreditprofil. Anlagealternativen in diesem Bereich müssen besonders sorgfältig ausgesucht werden, liefern aber andererseits Renditen jenseits von 3,5 Prozent. Angesichts der Aussicht auf steigende Renditen sollte man zudem stärker auf den kurz laufenden Bereich setzen.

Fazit: Das Jahr 2014 wird an den Rentenmärkten im Zeichen des Zinsdilemmas stehen. Moderat steigende Renditen werden einen steten Druck auf die Depots der Anleger ausüben, ohne dass der Befreiungsschlag auf ein auskömmliches Zinsniveau gelingt. Aber: Es gibt Möglichkeiten, dieser Zwickmühle zu entgehen. Wer gezielt, umsichtig und kenntnisreich auf mehr Risiko setzt, dem bieten die Rentenmärkte auch 2014 durchaus Chancen auf attraktive Erträge.

zur Person:

Frank Engels,

Leiter Portfoliomanagement

Renten bei

Union Investment

Der promovierte Volkswirt leitet das 46-köpfige Rententeam der Fondsgesellschaft Union Investment und ist dort für ein Portfoliovolumen von über 75 Milliarden Euro verantwortlich. Zuvor arbeitete Engels unter anderem als Ökonom für den Internationalen

Währungsfonds und als Länderexperte für Deutschland, Frankreich, die Niederlande und Griechenland bei der Europäischen Zentralbank.