Goldlöckchen wohin man schaut?

Wir leben weiterhin in einer Welt inflationslosen Wachstums und vorsichtiger Zentralbanken. Es sieht gut aus - vorerst.

US-Wachstum schwächer als erwartet, abnehmende politische Risiken und Inflationserwartungen in Europa: Renteninvestoren konnten sich in letzter Zeit gewiss nicht über eine Nachrichtenflaute beschweren. Und dazu noch die Spekulationen, wann und wie die Europäische Zentralbank (EZB) der US-Notenbank (Fed) folgt und ihr ungewöhnliches geldpolitisches Anreizprogramm zurückfährt.

Vor diesem Hintergrund ist weder mit einer Rückkehr zu historisch niedrigen Renditen noch mit einem Ausverkauf an den Rentenmärkten zu rechnen. In den USA hat die "Trumphorie" nachgelassen und der Skepsis über tiefgreifende politische Veränderungen Platz gemacht. Die Fed bleibt inzwischen trotz eines im ersten Quartal erneut enttäuschenden Wirtschaftswachstums auf Kurs. Der erste Zinsschritt fand im Juni statt, zwei weitere dürften in den kommenden zwölf Monaten folgen. Bis zum Jahresende könnte die Fed-Vorsitzende Janet Yellen weitere Details zur Reduzierung der Fed-Bilanz liefern. Ein Schrumpfen der Bilanz würde den Bedarf nach zusätzlichen Zinserhöhungen vermutlich begrenzen. Die konjunkturelle Dynamik in der Eurozone erscheint robust. Auch China wirkt stabil. Daher verwundert es nicht, dass die "Goldilocks"-Wirtschaft wieder in aller Munde ist. Die Weltkonjunktur erscheint, wie der Brei im Märchen, weder zu heiß noch zu kalt. Aus Sicht der Märkte trifft die Goldlöckchen-Metapher, zumindest für Unternehmensanleihen, zu. Aber nicht für Staatsanleihen. In den meisten Industrieländern dürften die Zinsen von den aktuellen Ständen aus steigen, sodass die Gesamterträge von langfristigen US-Treasuries und Bundesanleihen in den nächsten zwölf Monaten negativ oder bestenfalls nahe bei Null liegen dürften. Auch bei mit höheren Risiken behafteten Staaten wie Italien und Spanien sind die Renditeaufschläge nun sehr überschaubar.

Daher werden die Zentralbanken wohl kaum aggressiver vorgehen. Seit der Finanzkrise scheint sich die Kommunikationspolitik der Zentralbanken verbessert zu haben. Die Welt könnte also stärker auf die Realwirtschaft treffende Schocks wie Ölpreisänderungen reagieren als auf geldpolitische Schocks. Noch ist der Ausgang des ungewöhnlichen Experiments mit Quantitative Easing (QE) ungewiss. Bis dahin sehen wir jedoch Chancen in allen riskanteren Anleiheklassen.

Solider Ausblick für Anleihen

Obwohl die Gesamterträge durch die Duration belastet werden, bleibt unser Ausblick für Investment-Grade-Anleihen (IG) in den USA und Europa positiv. Risikobereinigt bieten IG-Anleihen unverändert Potenzial. Auf beiden Seiten des Atlantiks bieten Kapitalzuflüsse und niedriges Angebot Unterstützung. US-Anleihefundamentaldaten sind überwiegend stabil und könnten von Steuersenkungen und Deregulierung profitieren. Die Wirtschaft in der Eurozone liegt ebenfalls im Aufwärtstrend.

Wir favorisieren Anleihen von Finanzunternehmen wie Banken und Real Estate Investment Trusts (REITs) in den USA sowie von Banken und Versicherern in Europa. Positiv sehen wir auch den US-Technologiesektor, während wir US-Versorger, Einzelhändler, nichtzyklische Konsumgüter sowie europäische Telekommunikations-, Grundstoff- und Energiesektoren untergewichten. Konstruktiv bleiben wir bei Hochzinsanleihen, rechnen aber nicht mit einem weiteren Schwinden der Risikoaufschläge. China und fallende Ölpreise sind die größten Risikofaktoren, und so üppig sind die Renditen nun auch nicht mehr. Eine sorgfältige Titelauswahl bleibt entscheidend.

Staats- und Unternehmensanleihen der Schwellenländer sind für uns die interessanteste Anlageklasse. Besonders Asien scheint durch den weltweiten Aufschwung und Kapitalzuflüsse gut unterstützt. Es sieht gut aus - vorerst. Aber wie besonders Anleger in den Schwellenländern wissen, dauern Goldilocks-Szenarien selten ewig.

Für Ölexporteure wie Russland stellen weiter sinkende Ölpreise das größte Risiko dar. Und nicht zu vergessen: Zuletzt sprach man unmittelbar vor der globalen Finanzkrise von einer Goldilocks-Wirtschaft. In älteren Fassungen des Märchens ist Goldlöckchen kein kleines hübsches Mädchen, sondern eine alte runzelige Jungfer - vergleichbar mit der derzeitigen, langlebigen Erholung .

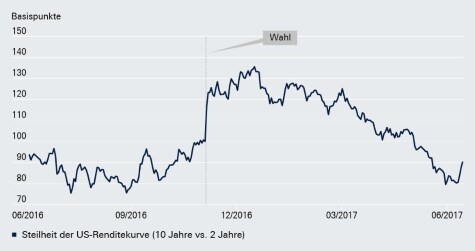

Die US-Zinsstrukturkurve und abklingende "Trumphorie"

Nach den Wahlen im November 2016 wurde die US-Zinskurve steiler, flachte aber aufgrund des schwindenden Vertrauens in die neue Regierung wieder ab.

Quellen: Bloomberg Finance L.P., Deutsche Asset Management Investment GmbH, Stand: 29.06.2017

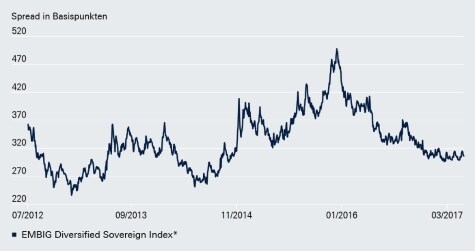

Spreads zu Schwellenländeranleihen geschrumpft

Für Schwellenländer wurde die Kreditaufnahme in Fremdwährung günstiger. Dabei halfen gute Solvenzindikatoren und ein geringes Angebot.

Quellen: Bloomberg Finance L.P., J.P. Morgan Chase & Co; Stand 29.06.2017

*Der J.P. Morgan Emerging Markets Bond Global Diversified Sovereign Spread Index bildet den Spread der liquidesten, in Hartwährung denominierten Staatsanleihen aus Schwellenländern gegenüber US-Staatsanleihen der gleichen Laufzeit ab.

Zukunftsgerichtete Erklärungen und Prognosen beinhalten wesentliche Elemente subjektiver Beurteilungen und Analysen sowie deren Veränderungen und/oder die Berücksichtigung verschiedener, zusätzlicher Faktoren, die eine materielle Auswirkung auf die genannten Ergebnisse haben und sich als falsch herausstellen könnten. Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Wertentwicklungen. Deutsche Asset Management Investment GmbH; Stand: 12.07.2017

Mit rund 739 Mrd. Euro verwaltetem Vermögen (Stand 31. März 2016) gehört die Deutsche Asset Management zu der Gruppe der weltweit führenden Vermögensverwalter. Die Deutsche Asset Management bietet Privatanlegern und Institutionen eine breite Palette an traditionellen und alternativen Investmentlösungen über alle Anlageklassen.

Erstklassige Produkte, intelligentere Lösungen

Unser Produkt- und Lösungsangebot eröffnet einen flexiblen Zugang zu einem großen Spektrum an Investmentmöglichkeiten über alle Anlageklassen hinweg - von Fondslösungen bis hin zu maßgeschneiderten Kundenportfolios. Dazu gehören aktiv und passiv gemanagte Investmentfonds, institutionelle Mandate und strukturierte Finanzprodukte, wie zum Beispiel ETFs und Zertifikate. Unsere Berater und Investment-Experten eint der Anspruch, im Anlagemanagement Lösungen zu entwickeln, die auf die Bedürfnisse eines jeden einzelnen Kunden sowie auf seine individuellen Wünsche hinsichtlich Risiko, Ertrag und Liquidität zugeschnitten sind.

Chief Investment Office

Im Chief Investment Office der Deutschen Asset Management werden unsere Prognosen für die Weltwirtschaft und die Finanzmärkte erarbeitet. Unsere breitgefächerte Marktexpertise wird unter der Leitung von CIO Stefan Kreuzkamp zusammengeführt. So setzen wir unsere Investmentexpertise effizient und zum Vorteil der Kunden ein. Die koordinierte Analyse der Entwicklungen in verschiedenen Regionen und Marktsegmenten ermöglicht uns, einen umfassenden und ganzheitlichen Investmentansatz zu entwickeln und alle relevanten Parameter bei unseren Anlageentscheidungen zu berücksichtigen. Alle Investmentaktivitäten stützen sich auf unser hochklassiges hauseigenes Research, unsere disziplinierten Investmentansätze und unser konsequentes Risikomanagement.

Stand: 20.04.2016

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.

Bildquellen: CIO View, CIO View