Time Warner: Kinoreifer Showdown

Rupert Murdoch will den traditionsreichen US-Medienkonzern Time Warner übernehmen und heizt die Fusionswelle in der Branche weiter an. Was für Aktionäre nach dem Kurssprung noch drin ist.

Werte in diesem Artikel

von Sven Parplies, Euro am Sonntag

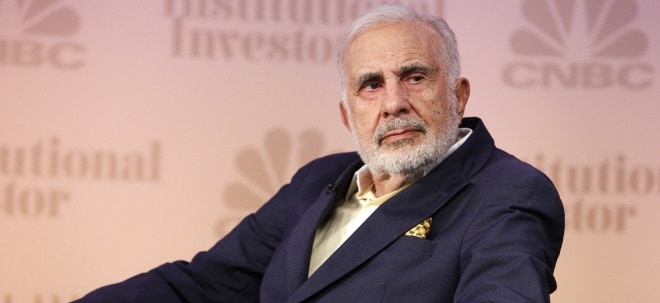

Der alte Mann greift noch mal an: Mit 83 Jahren zieht Rupert Murdoch in seine vielleicht spektakulärste Übernahmeschlacht. 80 Milliarden Dollar hat der für seinen Erfolg bewunderte, von vielen aber auch gehasste Medienmogul für den amerikanischen Riesen Time Warner geboten - und beim ersten Anlauf eine Abfuhr erhalten. Das Management von Time Warner erklärte, man sehe als unabhängiges Unternehmen bessere Chancen.

Das aber dürfte Murdochs Konzern 21th Century Fox nicht stoppen. Denn Time Warner gilt als attraktives Ziel. Nicht nur, weil der Konzern keinen schützenden Großaktionär hat. Teil des Portfolios sind der Bezahlsender HBO und das Filmstudio Warner Brothers. Beide gehören zu den Stars der boomenden amerikanischen Unterhaltungsindustrie, die durch das Internet und die Internationalisierung neue Absatzmärkte erschließt. Erfolgreiche Serien wie HBOs Fantasy-Abenteuer "Game of Thrones" oder Warners TV-Komödie "The Big Bang Theory" lassen sich damit ohne große Extrakosten rund um den Globus vermarkten. Oft werfen sie selbst Jahrzehnte nach der Premiere weiter Gewinne ab, weil sie immer wieder von den Fernsehsendern wiederholt werden.

Zudem sind attraktive Inhalte ein wichtiges Argument, um Abokunden für die in den USA weitverbreiteten Bezahlsender zu gewinnen. Laut Datendienst Bloomberg gibt ein amerikanischer Haushalt im Monat durchschnittlich 85 Dollar für den Fernsehzugang aus. Fox würde seinen Anteil daran mithilfe von Time Warner auf 20 Prozent verdoppeln.

Gemeinsam hätten beide Konzerne auch mehr Macht bei Verhandlungen mit den Kabelnetzbetreibern, die TV-Sendungen und Filme in die Haushalte der Zuschauer transportieren. Kabelnetzbetreiber haben ihrerseits durch Fusionen wie die von Comcast und Time Warner Cable bereits den Druck auf Filmstudios und TV-Sender erhöht.

Extreme Kursziele

Will Murdoch den Zuschlag bei Time Warner erhalten, muss er Zugeständnisse machen. Nicht nur bei der Höhe des Kaufpreises, auch die Wahl der Zahlungsmittel ist wichtig. Bislang will 21th Century Fox 60 Prozent der Rechnung mit eigenen Aktien begleichen. Wer sich auf den Deal einlässt, geht damit das Risiko ein, dass die Fox-Aktie nach der Transaktion einbricht, etwa wenn es bei der Zusammenführung der beiden Konzerne Probleme geben sollte. Ein höherer Bargeldanteil dürfte deshalb fester Bestandteil eines neuen Gebots sein.

Auch politisch wäre der Deal brisant. Viele von Murdochs Medien, vor allem der amerikanische Nachrichtensender Fox News, vertreten stramm konservative Thesen. Um die Meinungsvielfalt nicht zu gefährden, haben Murdochs Mittelsmänner bereits angeboten, Time Warners Nachrichtensender CNN zu verkaufen. Wettbewerbshüter werden zudem prüfen, ob Kunden unter der Marktmacht eines neuen Medienriesen leiden.

Börsianer rechnen offenbar nicht mit einem harten Veto der Kartellbehörden: Der Kurs der Time-Warner-Aktie schoss in der vergangenen Woche zweistellig nach oben. Die Aktie von 21th Century Fox geriet hingegen unter Druck - aus Sorge, dass sich der Konzern überhebt. Einige Analysten spekulieren darauf, dass weitere Unternehmen ein Bietergefecht entfachen. Ein möglicher Interessent wäre Disney. Das Analysehaus Wunderlich Securities bringt den Internetgiganten Google ins Spiel, der mit seiner Finanzkraft Murdoch ausstechen könnte. Auch Amazon und Apple wären denkbare Interessenten. Der Fernsehkonzern CBS Corporation, der ebenfalls als Bieter gehandelt wird, ist wohl eher ein Abnehmer für CNN.

Analysten überbieten sich derweil mit Hochrechnungen für einen möglichen Kaufpreis. Extreme Optimisten halten sogar 120 Dollar je Time-Warner-Aktie für machbar. Realistischer dürften Bewertungen in der Region von 90 bis 95 Dollar sein, umgerechnet etwa 66 bis 70 Euro. Das Potenzial der Aktie wäre aktuell damit noch nicht ausgereizt.

Übrigens: Alphabet A (ex Google) und andere US-Aktien sind bei finanzen.net ZERO sogar bis 23 Uhr handelbar (ohne Ordergebühren, zzgl. Spreads). Jetzt kostenlos Depot eröffnen und Neukunden-Bonus sichern!

Ausgewählte Hebelprodukte auf Alphabet A (ex Google)

Mit Knock-outs können spekulative Anleger überproportional an Kursbewegungen partizipieren. Wählen Sie einfach den gewünschten Hebel und wir zeigen Ihnen passende Open-End Produkte auf Alphabet A (ex Google)

Der Hebel muss zwischen 2 und 20 liegen

| Name | Hebel | KO | Emittent |

|---|

| Name | Hebel | KO | Emittent |

|---|

Weitere Alphabet A (ex Google) News

Bildquellen: Time Warner, Featureflash / Shutterstock.com