Investieren nach Saison

Im Mai verkaufen, im September kaufen - in der Vergangenheit brachte dies Zusatzrendite. Doch wie stabil ist diese Regel?

Acht Jahre Hausse liegen hinter uns - die Bergfahrt kommt in die Jahre. Sollen Investoren nun Kasse machen? Dagegen spricht, dass es in der Vergangenheit Kursrallyes gab, die weit über zehn Jahre dauerten. Und es gibt auch fundamentale Gründe, die dafür sprechen, dabei zu bleiben.

Die Weltwirtschaft gewinnt an Fahrt und aufgrund des moderaten Inflationsanstiegs dürften die Zinsen in den Industrieländern weiterhin niedrig bleiben. Das günstige Inflationsumfeld gibt den Zentralbanken die Möglichkeit, bei der Rückkehr zu normalen Verhältnissen in der Geldpolitik langsam und vorsichtig vorzugehen.

Altbewährte Börsenregel

Ein weiterer Grund, engagiert zu bleiben, ist die Saisonalität. "Sell in May and go away" lautet eine alte Börsenregel, häufig ergänzt durch "but remember to come back in September". Ein Blick auf die Dax-Kurshistorie zeigt, dass diese Regel einen wahren Kern enthält.

Die Analyse der Monatsentwicklungen verdeutlicht, dass der deutsche Leitindex seit seinem Start Ende 1987 in mehr als zwei Drittel der Fälle in den Monaten Oktober, November und Dezember Kursgewinne liefern konnten. Auch in den ersten vier Monaten des Jahres entwickelte sich der Dax in der überwiegenden Zahl der Fälle und damit auch im Durchschnitt positiv.

Die schlechtesten Monate waren in den vergangenen 30 Jahren der August und September. Kennzeichen dieser Monate sind größere Kursrückschläge und eine negative durchschnittliche Rendite. Der Einstieg in den Dax lohnte in der Regel erst wieder Ende September.

Lohnendes Timing

Die Börsenregel hat nicht nur in Deutschland, sondern auch international eine gewisse Gültigkeit. Die Professoren Sandro C. Andrade, Vidhi Chhaochharia und Michael E. Fuerst von der University of Miami untersuchten von 1998 bis 2012 saisonale Effekte in 37 Ländern. Basierend auf lokalen MSCI-Indizes berechneten sie, dass die Gewinne an den verschiedenen Aktienmärkten von November bis April durchschnittlich um rund zehn Prozent über denen von Mai bis Oktober lagen. 1

Ben Jacobsen, Professor an der TIAS Business School, und Sven Bouman, Vorstand von Saemor Capital, kamen für den Zeitraum von Mai 1970 bis Oktober 1998 in den 37 Ländern zu einem ähnlichen Ergebnis. 2 Da am 31. Oktober Halloween ist, bezeichneten sie diese Anomalie als Halloween-Effekt. 3

Rätselraten um Marktanomalie

Der statistische Nachweis hätte eigentlich dazu führen müssen, dass die Investoren diese Marktanomalie ab ihrer Veröffentlichung im Jahr 2002 gewinnbringend nutzen. Die Weiterexistenz dieser Anomalie zeigt, dass dies nicht geschah. Das sorgt für Rätselraten, warum sich diese Zeitanomalie an den Märkten als so dauerhaft erweist.

Bouman und Jacobsen vermuteten, dass der Effekt in Zeitpunkt und Dauer durch die Urlaubszeiten verursacht wird. Ihre These: Vor dem Urlaub verringern die Investoren durch den Verkauf von Wertpapieren ihre Risikoposition. Während der Urlaubszeit sind die Handelsvolumen gering. Nach der Urlaubszeit stocken die Investoren dann ihre Aktienquote wieder auf. Ein Zusammenhang mit den Urlaubszeiten ist erkennbar. Sicher beweisen lässt sich die These nicht.

Wankelmütiger Oktober

Der Oktober gilt als Monat, in dem die Crash-Gefahr recht hoch ist. Die im Monatsvergleich höhere durchschnittliche Volatilität, ein Maß für die Kursschwankungsintensität, zeigt, dass dies bisher auch zutrifft. Unter dem Strich bescherte der Oktober dem Dax jedoch in der überwiegenden Zahl der Fälle Gewinne. Entsprechend gibt es Diskussionen darüber, ob Investoren - wie in den internationalen Analysen üblich - Ende Oktober oder bereits Ende September die Aktien aus dem Dax kaufen sollen.

Die Rückrechnung von Ende 1987 bis Ende September 2017 gibt eine klare Antwort. Wer in diesem Zeitraum jedes Jahr den Dax kaufte und Ende April wieder verkaufte, konnte einen Gewinn von 3.222 Prozent erzielen. Wer dagegen jeweils erst Ende Oktober einstieg, erzielte nur einen Gewinn von 1.581 Prozent. Noch schlechter schnitten die Investoren ab, die den Dax Ende 1987 kauften und bis jetzt hielten. Sie erzielten eine Performance von 1.183 Prozent.

Reduziertes Risiko

Dass sich Timing lohnt, zeigt auch ein Blick auf das Risiko. Die Volatilität betrug bei "Buy and Hold" seit dem Dax-Start 22 Prozent. Bei einem Einstieg jeweils Ende September und dem Ausstieg Ende April verringerte sich die Volatilität auf 17,1 Prozent, bei einem Einstieg Ende Oktober und dem Ausstieg Ende April sogar auf 14,7 Prozent. Allerdings verschenkten Investoren, die erst Ende Oktober einstiegen, viel Gewinn. Trotz des höheren Oktober-Risikos lohnte es für Investoren, Ende September einzusteigen.

Zwei Wermutstropfen bleiben. Wer dieses Jahr auf die Börsenregel setzte, verpasste die hohen Kursgewinne, die der September in diesem Jahr brachte. Zudem gilt in der Theorie, dass Marktanomalien wie der Effekt der Überrendite von Ende September bis Ende April irgendwann gewinnbringend genutzt werden und der Markt dadurch an Effizienz gewinnt. Doch dafür gibt es bisher keinerlei Hinweise.

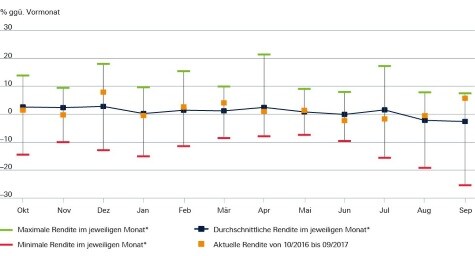

Dax mit starkem Schlussquartal

Der Dax erzielte seit seinem Start 1988 im vierten Quartal die höchsten Durchschnittsrenditen. Im August und September herrschte meistens Flaute.

Quelle: Thomson Reuters Datastram; Stand: 02.10.2017

*Betrachtungszeitraum: 01/1988 bis 09/2017

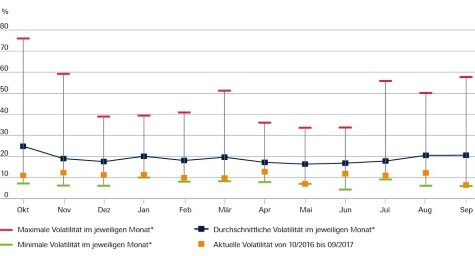

Launischer Oktober

Im Oktober ging es beim Dax in der Vergangenheit heftiger auf und ab. Mehr Ruhe herrschte im Frühjahr und Sommer.

Quelle: Thomson Reuters Datastram; Stand: 02.10.2017

*Betrachtungszeitraum: 01/1988 bis 09/2017

1 Sandro C. Andrade, Vidhi Chhaochharia, Michael E. Fuerst: "Sell in May and Go Away" Just Won’t Go Away. In Financial Analysts Journal, Volume 69, Number 4, 2013

2 Sven Bouman, Ben Jacobsen: The Halloween Indicator, "Sell in May and Go Away": Another Puzzle. American Economic Review 92, 2002

3 In den Forschungsarbeiten von Andrade, Chhaochharia und Fuerst sowie von Bouman und Jacobsen wurde der 30. April als Ausstiegszeitpunkt und der 31. Oktober, also Halloween, als Einstiegszeitpunkt definiert.

Zukunftsgerichtete Erklärungen und Prognosen beinhalten wesentliche Elemente subjektiver Beurteilungen und Analysen sowie deren Veränderungen und/oder die Berücksichtigung verschiedener, zusätzlicher Faktoren, die eine materielle Auswirkung auf die genannten Ergebnisse haben und sich als falsch herausstellen könnten. Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Wertentwicklungen. Deutsche Asset Management Investment GmbH; Stand: 24.10.2017

Mit rund 739 Mrd. Euro verwaltetem Vermögen (Stand 31. März 2016) gehört die Deutsche Asset Management zu der Gruppe der weltweit führenden Vermögensverwalter. Die Deutsche Asset Management bietet Privatanlegern und Institutionen eine breite Palette an traditionellen und alternativen Investmentlösungen über alle Anlageklassen.

Erstklassige Produkte, intelligentere Lösungen

Unser Produkt- und Lösungsangebot eröffnet einen flexiblen Zugang zu einem großen Spektrum an Investmentmöglichkeiten über alle Anlageklassen hinweg - von Fondslösungen bis hin zu maßgeschneiderten Kundenportfolios. Dazu gehören aktiv und passiv gemanagte Investmentfonds, institutionelle Mandate und strukturierte Finanzprodukte, wie zum Beispiel ETFs und Zertifikate. Unsere Berater und Investment-Experten eint der Anspruch, im Anlagemanagement Lösungen zu entwickeln, die auf die Bedürfnisse eines jeden einzelnen Kunden sowie auf seine individuellen Wünsche hinsichtlich Risiko, Ertrag und Liquidität zugeschnitten sind.

Chief Investment Office

Im Chief Investment Office der Deutschen Asset Management werden unsere Prognosen für die Weltwirtschaft und die Finanzmärkte erarbeitet. Unsere breitgefächerte Marktexpertise wird unter der Leitung von CIO Stefan Kreuzkamp zusammengeführt. So setzen wir unsere Investmentexpertise effizient und zum Vorteil der Kunden ein. Die koordinierte Analyse der Entwicklungen in verschiedenen Regionen und Marktsegmenten ermöglicht uns, einen umfassenden und ganzheitlichen Investmentansatz zu entwickeln und alle relevanten Parameter bei unseren Anlageentscheidungen zu berücksichtigen. Alle Investmentaktivitäten stützen sich auf unser hochklassiges hauseigenes Research, unsere disziplinierten Investmentansätze und unser konsequentes Risikomanagement.

Stand: 20.04.2016

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.

Bildquellen: CIO View, CIO View