Value gewinnt! 7 x Mega-Potenzial mit diesen Aktien und Fonds

Value Investing: Anleger, die auf deutlich unterbewertete Aktien setzen, feiern seit Monaten Erfolge. Was die Hausse der Substanztitel treibt, wie lange sie anhält - und welche Investments aussichtsreich sind.

Werte in diesem Artikel

von Christoph Platt, Euro am Sonntag

Die Weltwirtschaft brummt. Ob Autohersteller, Rohstoffproduzenten oder der internationale Handel - das Geschäft läuft und die konjunkturellen Aussichten sind blendend. Um sechs Prozent soll die globale Wirtschaftsleistung 2021 zulegen, erwartet der Internationale Währungsfonds. Seine bisherige Prognose musste er vor einigen Wochen nach oben anpassen, weil die Entwicklung noch dynamischer verläuft als zunächst gedacht.

Die starke Konjunktur ist ein entscheidender Faktor dafür, dass ein besonderer Anlagestil wieder ins Rampenlicht getreten ist. Seit einem guten halben Jahr laufen Value-Aktien und entsprechende Fonds nach einer langen Schwächeperiode wieder. Anleger, die diesem Stil folgen, setzen auf Titel mit niedriger Bewertung. Sie vergleichen die Substanz eines Unternehmens, den inneren Wert, mit der Bewertung an der Börse. Stellen sie fest, dass ein Konzern dort mit einem deutlichen Abschlag zu dem von ihnen errechneten Wert gehandelt wird, ist ihr Interesse geweckt.

"Value" und das Gegenüber "Growth" zählen zu den bekanntesten Anlagestilen überhaupt. Während Value-Investoren auf unterbewertete Aktien setzen, richten Growth-Investoren ihr Augenmerk auf das Wachstumspotenzial eines Unternehmens. Für einen künftigen hohen Zuwachs sind Letztere bereit, Aktien auch dann zu kaufen, wenn sie aktuell nicht besonders günstig sind. Typische Kennzahlen, um die Bewertung eines Titels festzustellen, sind das Kurs-Gewinn- und das Kurs-Buchwert-Verhältnis. Sie setzen den Börsenkurs eines Unternehmens in Relation zu dessen Gewinn beziehungsweise dessen bilanziell erfasstem Vermögen.

Der Wettstreit zwischen beiden Lagern besteht, seit es Aktien gibt. In der Geschichte der Börsen hatten Value-Investoren langfristig betrachtet oft die Nase vorn. Stellt man die Zehn-Jahres-Performance von günstigen Aktien der von teuren gegenüber, ergibt sich historisch betrachtet ein eindeutiges Bild. In den allermeisten Fällen erzielten die preiswerten Titel (Value) eine höhere Rendite als teure. Die längsten Zeitreihen existieren für den US-Aktienmarkt: Dort erzielten seit 1936 die Value-Titel regelmäßig einen Mehrertrag gegenüber den Growth-Werten. In extremen Phasen lag die Outperformance der Billigheimer auf Sicht von zehn Jahren bei mehr als acht Prozent per annum, manchmal gar bei mehr als zehn Prozent. Jahrzehntelang ließ sich mit preiswerten Aktien gutes Geld verdienen.

Doch in der vergangenen Dekade konnten sich Value-Fans von diesen historischen Erfolgen nichts mehr kaufen. Die Finanzkrise 2007 bis 2009 veränderte die Börsenwelt maßgeblich. Sieht man von kurzen Phasen ab, verfing der Stil seither nicht mehr und die Renditen von Substanzaktien, wie Value-Werte auf Deutsch genannt werden, blieben hinter dem breiten Markt zurück. Auf der Sonnenseite standen dagegen Growth-Titel, deren Potenzial sich Anleger mit ambitionierten Bewertungen an der Börse erkaufen mussten.

Doch nun feiern Substanztitel ein starkes Comeback. Seit Anfang November 2020 reüssieren Aktien mit niedrigen Bewertungen und die auf sie fokussierten Fonds. In diesem Zeitraum hat der MSCI World Value Index, der besonders niedrig bewertete Titel des MSCI World enthält, auf Eurobasis um 27 Prozent zugelegt. Der Mutterindex, der breit angelegte MSCI World, kam dagegen nur auf 18 Prozent, Aktien aus dem Growth-Lager performten noch einmal schlechter. "Value war nicht tot, es hat nur geschlafen", sagt Per Kronborg Jensen, Fondsmanager des Sparinvest European Value.

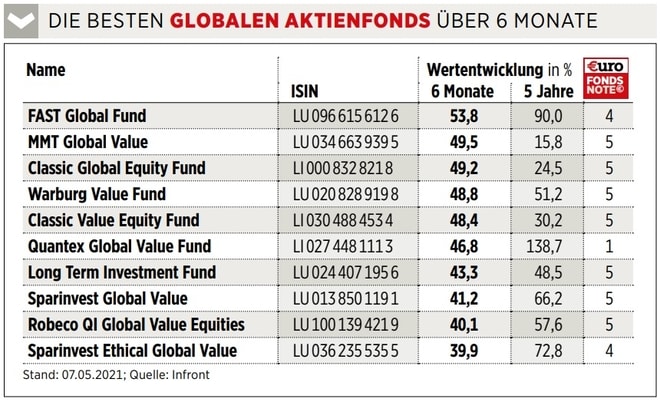

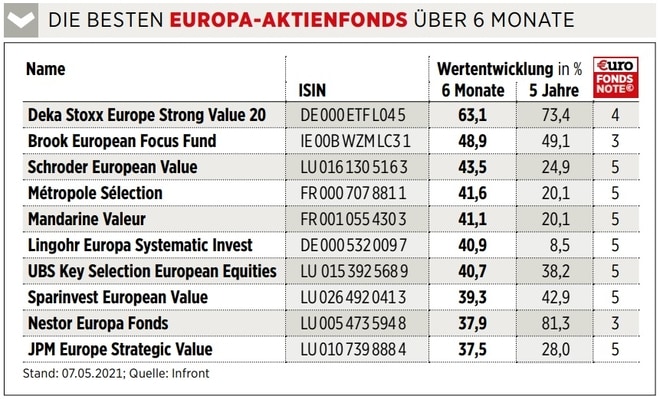

Auf den vorderen Plätzen

Die Rangliste der renditestärksten Fonds für globale und europäische Aktien auf Sicht eines halben Jahres zeigt diesen Wandel deutlich. In den Top Ten finden sich fast ausschließlich Portfolios, die nach einer Value-Strategie gemanagt werden. Dass es langfristig für viele von ihnen nicht so gut lief, offenbaren die €uro-FondsNoten: Etliche Value-Produkte tragen Note 5, weil sie sich in den vergangenen Jahren in ihrer Kategorie nur unterdurchschnittlich entwickelten.

Für die aktuelle Hausse von Substanzaktien gibt es mehrere Gründe. Einer davon ist die bemerkenswerte wirtschaftliche Erholung, die derzeit fast überall auf der Welt zu erkennen ist. Der Aufschwung hat die Aussichten zyklischer Unternehmen deutlich verbessert und ihre Aktien zurück auf die Einkaufslisten der Anleger gebracht. Zu diesen konjunktursensiblen Branchen zählen Industrie und Maschinenbau, langlebige Konsumgüter wie Autos, Energie, Banken, ebenso die Reisebranche. Sie hatten in einer Welt mit niedrigem Wirtschaftswachstum wie in den vergangenen Jahren schon seit geraumer Zeit zu kämpfen und unter dem Konjunktureinbruch als Folge der Corona-Pandemie besonders gelitten.

Günstig bewertete Aktien, die Value-Investoren interessieren könnten, gibt es zwar in allen Sektoren. Doch grundsätzlich lässt sich eine leichte Neigung zu zyklischen Unternehmen erkennen. Zudem waren Zykliker im Frühjahr und Sommer 2020 so günstig wie selten. Durch Corona hatte sich die Outperformance von Growth-Titeln gegenüber Value-Titeln noch einmal verstärkt: Vor einem Jahr waren Firmen besonders gesucht, die auch in einer Krise wachsen können. Dadurch hatten sich die Bewertungsunterschiede günstiger und teurer Aktien erneut ausgeweitet.

"Die Differenz war so extrem wie nur zwei Mal zuvor in der Geschichte des Aktienmarkts", sagt Peter Frech, Fondsmanager des Quantex Global Value, mit Blick auf den US-Markt seit 1926. "Man muss sich das Ganze wie eine gespannte Feder vorstellen, die schließlich losgelassen wurde. Im Herbst setzten Value-Aktien dann zu einer furiosen Aufholjagd an."

Impfstoff als Gamechanger

Dass die Rally der Substanzwerte im November begann, ist kein Zufall. Am 9. November 2020 wurde bekannt, dass ein erster wirksamer Impfstoff gegen COVID-19 existiert. Das deutsche Unternehmen BioNTech und der US-Pharmariese Pfizer teilten mit, dass sich ein Impfstoff in klinischen Tests als höchst wirksam erwiesen habe. Das beflügelte die Hoffnung auf ein Ende der Pandemie und eine Erholung der Weltwirtschaft.

Der zweite Grund für die gute Entwicklung der Value-Aktien ist die gestiegene Inflation. In den USA kletterte sie im April auf 4,2 Prozent und damit auf den höchsten Stand seit fast 13 Jahren. Auch in Deutschland ist die Teuerung so deutlich spürbar wie schon lange nicht mehr. Nach ersten Schätzungen des Statistischen Bundesamts liegt sie im Mai bei 2,5 Prozent.

Eine erhöhte Inflation hat zum einen direkte Auswirkungen auf die Entscheidung der Anleger, Growth- oder Value-Titel zu kaufen. Wird ein Dollar oder Euro nur langsam weniger wert, haben Investoren viel Geduld mit der Geschäftsentwicklung. Selbst wenn sie der Auffassung sind, dass sich das stärkere Wachstum eines Unternehmens erst in einigen Jahren zeigen wird, sind sie oft bereit abzuwarten, falls das Geld in dieser Zeit nicht oder nur kaum an Wert verliert. Geht die Teuerung schneller voran, wollen Anleger den Unternehmen nicht so lange Zeit geben, bis sie Resultate sehen möchten. "Bei null Prozent Inflation kann man warten, bei fünf Prozent nicht", sagt Frech. Deshalb bremst eine hohe Inflation die Bereitschaft, Wachstumstitel zu kaufen.

Restriktivere Geldpolitik

Eine spürbare Teuerung wirkt sich aber auch indirekt aus. Sie könnte dazu führen, dass Zentralbanken weltweit ihren geldpolitischen Kurs verschärfen. Immer wieder hat diese Sorge in den vergangenen Wochen zu Turbulenzen an den Börsen geführt. Denn billiges Geld war und ist einer der stärksten Treiber für die allgemeine Hausse des Aktienmarkts.

Erhöhen sich nun die Zinsen, leiden Wachstumsunternehmen darunter relativ gesehen stärker. Der Grund: Die (notwendige) Expansion des Geschäfts mithilfe von Krediten wird teurer und bei der Berechnung künftiger Gewinne macht sich das höhere Zinsniveau dämpfend bemerkbar. "Wachstumsaktien kommen bereits bei kleinsten Zinsanstiegen unter Druck", erklärt Frech.

Hausse macht Pause

Nach der herausragenden Entwicklung seit November 2020 hat die Value-Rally in den vergangenen Wochen allerdings an Geschwindigkeit eingebüßt. Ist sie also schon wieder vorüber? Das hängt wesentlich davon ab, ob die Haupttreiber der vergangenen Monate - Wirtschaftsaufschwung und höhere Inflation - erhalten bleiben.

Das Gros der Experten geht in beiden Fällen davon aus. "Die Weltwirtschaft steht vor dem Beginn eines starken Wirtschaftsaufschwungs. Die Zahlen aus den USA und China belegen dies bereits", sagt Norbert Frey, Leiter Fondsmanagement der Fürst Fugger Privatbank. Die jüngsten Konjunkturumfragen, etwa der Einkaufsmanager, stützen diese Prognose. Auch die milliardenschweren Fiskalprogramme vieler Regierungen dürften den Aufschwung weiter antreiben. "In Phasen, in denen die Wirtschaft ohnehin wächst, muss dieses Wachstum im Depot nicht teuer erkauft werden. Dann sind Substanzaktien attraktiv", sagt Frey.

Zugleich müssen sich die Anleger auf eine höhere Inflation einstellen. Eine Kombination aus Nachholbedarf seitens der Verbraucher, Engpässen bei Warenlieferungen und Dienstleistungen sowie ein Mangel an Fachkräften auf dem Arbeitsmarkt führt zu einem anhaltenden Druck auf die Preise. "Sollte der globale Inflationsdruck länger als nur vorübergehend andauern, nährt dies die Sorge, dass die Zentralbanken schneller handeln müssen. In diesem Fall würde sich die Rotation von Growth zu Value wahrscheinlich beschleunigen", kommentiert das Multi-Asset-Team von Nikko Asset Management.

Ein weiteres Argument für eine Fortsetzung der Value-Rally liefern die Depots der Anleger. Viele haben einen Growth-Überhang, weil sich Wachstumsaktien in den vergangenen Jahren deutlich besser entwickelt haben als Value-Werte. "Auf diesen Zug sind Anleger zunehmend aufgesprungen, sodass heute vielfach ein gewisser Growth-Bias vorherrscht, der sich wieder auf ein ausgewogeneres Niveau zurückbilden sollte", meint Ingmar Przewlocka, Fondsmanager des Schroders ISF Global Multi-Asset Balanced. "Insofern dürfte die aktuelle Rotation aus Growth- hinein in Value-Aktien anhalten."

Spielverderber stehen bereit

Das alles sind gute Argumente für Substanzaktien. Eine Garantie für eine fortgesetzte Outperformance bieten sie aber nicht. Denn sicher sind die Vorhersagen keineswegs. "Ein Stimmungsumschwung bei der Inflation - wenn etwa die Rohstoffpreise fallen - könnte eine schnellere Rückkehr zu Growth-Titeln auslösen als erwartet", sagt Lewis Grant, Portfoliomanager für globale Aktien bei Federated Hermes. Auch die Pandemie - von den Finanzmärkten bereits größtenteils abgehakt - ist noch längst nicht überstanden und könnte sich erneut als Belastung erweisen.

Anhänger des Value-Stils feiern gleichwohl die jüngste Stärke ihrer Strategie und die guten Aussichten für die kommenden Monate. Weniger einig sind sie hingegen darüber, wie der erfolgreichste Weg des Value-Investings aussieht. "Eine einzig korrekte exakte Definition von Value gibt es nicht", sagt Sparinvest-Manager Kronborg Jensen. Sein Team lässt sich bei der Interpretation des Begriffs von Benjamin Graham inspirieren, der als der geistige Vater des Value-Stils gilt. Graham war ein US-amerikanischer Wirtschaftswissenschaftler, der 1949 mit "The Intelligent Investor" eines der Standardwerke der Geldanlage veröffentlichte. In der reinsten Form des Value-Investings empfiehlt Graham, Aktien stets so preiswert wie möglich zu kaufen.

Einer von Grahams Studenten entwickelte den Value-Begriff weiter: Für Star-Investor Warren Buffett ist es entscheidend, nicht die allergünstigsten Aktien zu kaufen, sondern qualitativ hochwertige Unternehmen zu einem fairen Preis. Buffett zählt damit auch zu den Value-Investoren, nimmt aber Abstand von heruntergeprügelten Aktien.

Lässt sich Value überhaupt noch interpretieren wie vor zehn, 20 oder gar 50 Jahren? Hendrik Leber, der zu den bekanntesten Value-Anlegern in Deutschland zählt, verneint das. "Es gibt die alte und die neue Value-Welt", sagt er. Bei der klassischen Suche nach unterbewerteten Unternehmen spielten physische Vermögenswerte eine entscheidende Rolle, die eingeschätzt und mit der Bewertung an der Börse verglichen werden, so Leber. "In der neuen Value-Welt lässt sich der wahre Wert eines Unternehmens oftmals nicht mehr anhand physischer Assets wie Fabriken oder ähnlichem bestimmen", sagt er. "Vielmehr geht es um Dinge wie Kundenbindung oder Werkzeuge zur Auswertung von Daten mithilfe künstlicher Intelligenz."

Gut und günstig

Wie auch immer Anleger sich ihrem persönlichen Value-Begriff nähern: Die Suche nach unterbewerteten Titeln zieht sich wie ein roter Faden durch sämtliche Bereiche der Finanzwelt. Ob man Fondsmanager günstige Aktien für sich heraussuchen lässt oder direkt in Anteilscheine unterbewerteter Unternehmen investiert, hängt vom persönlichen Geschmack des Anlegers ab. Doch für alle gilt die alte Weisheit von Kaufleuten und Value-Investoren gleichermaßen: Der Gewinn liegt im Einkauf.

Glossar:

Bewertungskennzahlen: Sie geben an, wie hoch ein Konzern an der Börse bewertet ist. Die bekannteste Kennziffer ist das Kurs-Gewinn-Verhältnis (KGV), der Quotient aus Aktienkurs und dem Unternehmensgewinn pro Aktie. Mit einem einstelligen KGV ist ein Titel sehr günstig, jenseits von 20 wird es langsam teuer. Weitere Bewertungskennzahlen sind etwa das Kurs-Buchwert-Verhältnis, das Kurs-Cashflow-Verhältnis oder das Verhältnis des Unternehmenswerts zum Cashflow.

Innerer (intrinsischer, wahrer) Wert: Er beschreibt, welchen Wert ein Konzern an der Börse haben müsste, um fair bewertet zu sein. Die Berechnung des inneren Werts ist nach unterschiedlichen Methoden möglich.

Sicherheitsmarge: Value-Investoren kaufen Aktien von Unternehmen, deren inneren Wert sie für höher halten, als der aktuelle Kurs widerspiegelt. Die meisten verlangen deutliche Abschläge, ehe sie investieren. Der Begriff Sicherheitsmarge steht für die Differenz zwischen dem inneren Wert und dem Börsenwert.

Deep Value: Anhänger des Deep-Value-Stils machen extrem hohe Sicherheitsmargen zur Bedingung für den Kauf einer Aktie. Der aktuelle Börsenwert sollte vereinfacht gesagt nicht nur 20 oder 30 Prozent unter dem inneren Wert liegen, sondern 50 oder 60 Prozent.

Value Trap: Eine Falle lauert auf Value-Investoren, wenn sie Aktien kaufen, für deren Unterbewertung es gute Gründe gibt, etwa eine kaum tragbare Verschuldung des Unternehmens oder ein versiegender Markt.

INVESTOR-INFO

Quantex Global Value

Starke Kombination

Peter Frech und Livio Arpagaus haben den Quantex Global Value nicht nur in der aktuellen Hausse von Substanzaktien gut positioniert, sondern auch langfristig viel für die Anleger herausgeholt. Gelungen ist dies mit einer Kombination zweier Value-Ansätze. Stecken Börse und Wirtschaft in einer Krise, kaufen die Manager klassische Value-Titel, die sehr niedrig bewertet sind. Laufen die Märkte gut, investieren sie verstärkt in Qualitätsunternehmen zu einem fairen Preis.

Acatis Aktien Global

Moderne Auslegung

Fondsmanager Hendrik Leber handelt nach Value-Prinzipien, interpretiert sie aber sehr progressiv. Bei der Berechnung des inneren Werts eines Unternehmens stellt er nicht nur auf physische Güter ab, sondern auch auf ideelle. Deshalb finden sich im Acatis Aktien Global nicht die typischen Value-Aktien, sondern auch Titel mit hohem Kurs-Gewinn-Verhältnis, die Leber dennoch für unterbewertet hält - etwa den Impfstoffentwickler BioNTech oder den Tech-Riesen Alphabet.

Sparinvest European Value

Anhaltende Stiltreue

Mit ihren Aktienfonds hat sich die dänische Gesellschaft Sparinvest ganz dem Thema Value verschrieben. Dadurch liegen viele Produkte des Anbieters seit November 2020 in den Ranglisten weit vorn. Langfristig geben sie ein besseres Bild ab als viele andere Value-Fonds. Das Team um Portfoliomanager Per Kronborg Jensen ist stolz darauf, mit dem Sparinvest European Value den Vergleichsindex für Substanzaktien seit der Fondsauflegung vor 15 Jahren um durchschnittlich 3,5 Prozent per annum übertroffen zu haben.

Cisco Systems

Infrastruktur-Profiteur

Der Netzwerkausrüster profitiert von der anziehenden Weltkonjunktur und verstärkten Investitionen in die digitale Infrastruktur. Steigende Kosten etwa für Chips haben die Gewinne des Konzerns zuletzt allerdings belastet. Zusätzlichen Schwung soll die Expansion in das Softwaregeschäft bringen, in dem höhere Margen erzielt werden. Die Cisco-Aktie ist mit einem zweistelligen KGV für einen Value-Wert kein Schnäppchen, verglichen mit Technologietiteln aber billig.

Citigroup

Aufschwung-Gewinner

Auch die großen US-Banken gehören zu klaren Gewinnern des Konjunkturaufschwungs. Steigende Aktienkurse helfen dem Investmentbanking und Wertpapierhandel des Finanzriesen, steigende Konsumlaune treibt das Privatkundengeschäft an. Gleichzeitig sinkt in wirtschaftlich guten Zeiten das Risiko durch Kreditausfälle. Ein Belastungsfaktor bleiben die niedrigen Zinsen. Der Gewinn der Citigroup lag im ersten Quartal deutlich über der Analystenerwartung.

Daimler

Margen-Maximierer

Autokonzerne haben hohe Kosten. Die Nachfrage schwankt stark mit der Wirtschaftslage. Darum sind Aktien aus der Branche meist niedrig bewertet. Das KGV von Daimler liegt aktuell in etwa auf dem langjährigen Durchschnitt. Ein Aufschlag wäre aber gerechtfertigt: Das Margenziel für die Hauptmarke Mercedes-Benz von zehn bis zwölf Prozent liegt über dem Niveau früherer Jahre. Die Abspaltung der Trucksparte schärft das Profil, die globale Konjunkturbelebung spricht für weiter gut laufende Geschäfte.

______________________________

Übrigens: Alphabet A (ex Google) und andere US-Aktien sind bei finanzen.net ZERO sogar bis 23 Uhr handelbar (ohne Ordergebühren, zzgl. Spreads). Jetzt kostenlos Depot eröffnen und Neukunden-Bonus sichern!

Ausgewählte Hebelprodukte auf Alphabet A (ex Google)

Mit Knock-outs können spekulative Anleger überproportional an Kursbewegungen partizipieren. Wählen Sie einfach den gewünschten Hebel und wir zeigen Ihnen passende Open-End Produkte auf Alphabet A (ex Google)

Der Hebel muss zwischen 2 und 20 liegen

| Name | Hebel | KO | Emittent |

|---|

| Name | Hebel | KO | Emittent |

|---|

Weitere Alphabet A (ex Google) News

Bildquellen: infocus / Shutterstock.com, jokerpro / Shutterstock.com, Finanzen Verlag, Finanzen Verlag