Die 7 Angewohnheiten erfolgreicher Investoren

Kapitalanlage und Vermögensaufbau sind keine triviale Angelegenheit, vor allem wenn sich Anleger zwischen Risikoaversion und Renditestreben bewegen. Sieben einfache Angewohnheiten können dabei helfen, in Ruhe und Gelassenheit Kapital aufzubauen. Schließlich soll ja Ihr Geld für Sie arbeiten und nicht umgekehrt.

Verstehen

"Anleger sind auch nur Menschen." So stoße ich im Rahmen meiner Vorträge immer wieder auf Fragen und Probleme von Anlegern, die geradezu typisch sind. Dabei könnte die Geldanlage so einfach sein. Alles beginnt mit Angewohnheit Nr. 1: "Erkenne Dich selbst - und hinterfrage Dein Vorhaben".

Angewohnheit Nr. 1: Erkenne Dich selbst - und hinterfrage Dein Vorhaben!

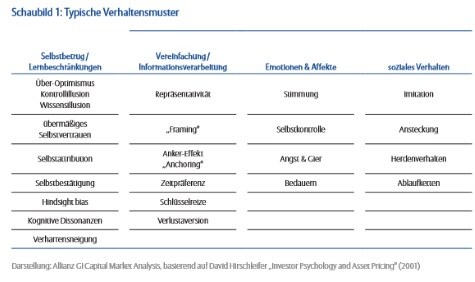

Die Erkenntnisse der Verhaltensökonomie bringen uns immer wieder auf die eine Erkenntnis zurück: Unser Gehirn ist das Ergebnis eines über die Jahrtausende währenden Entwicklungsprozesses. Dies führt dazu, dass wir auch heute noch zu steinzeitlichen Verhaltensmustern neigen, die sich nicht immer rational erklären lassen. So sehen wir die (Anlage-)Welt oft aus einem Rahmen ("Frame") heraus, d. h. wir sehen, was wir sehen wollen und schließen damit unter Umständen bessere Alternativen aus. Wir neigen dazu, der Herde zu folgen oder lassen uns von Stimmungen reizen, die gerade Anleger zwischen Angst und Gier hin und her treiben.

Typisch ist auch die Verlustaversion: Verluste schmerzen uns mehr als uns die gleiche Einheit an Gewinn mit umgekehrtem Vorzeichen an Freude bereitet. Prüfen Sie sich selbst: Wenn Ihnen jemand ein Kopf oder-Zahl-Spiel anbietet und Sie bei Zahl 100 Euro verlieren können, was wollen Sie gewinnen, damit Sie das Spiel akzeptieren? Mehr als 100 Euro, stimmt’s? Das ist weder richtig noch falsch, sondern zeigt nur Ihre Präferenzen. Gefährlich aber wird es, wenn Sie deshalb z. B. alles auf dem Sparbuch liegen lassen und Ihnen damit Rendite entgeht, die Sie dringend bräuchten. Oder wenn Sie davor zurückschrecken, Verluste zu realisieren und einen Neuanfang zu starten. "Es sind ja nur Buchverluste. Ich warte, bis ich die Einstandskurse wieder habe und verkaufe dann." ist trügerisch.

Von den Dakota-Indianern lernen Oft ist es besser, der Weisheit der Dakota-Indianer zu folgen. Ihnen wird folgende Erkenntnis zugeschrieben: "Ist das Pferd tot, musst Du absteigen." Auch heute noch treffe ich Anleger, die eine bestimmte Aktie nach dem Jahrtausendwechsel für 60 oder 80 Euro gekauft haben und darauf warten, dass diese wieder auf den Einstandskurs zurückkehrt. Hätten sie verkauft und auf einen breiten Korb deutscher oder europäischer Aktien umgesattelt, hätten sie die Kursverluste mehr als nur wieder hereingeholt (vgl. Schaubild 1). Folge: mehr als ein Jahrzehnt entgangener Kursgewinne.

Deshalb: Erkenne Dich selbst - und hinterfrage Dein Handeln.

Angewohnheit Nr. 2: "Kaufkrafterhalt", nicht "Sicherheit" sollte die Steuergröße der Anlageentscheidung sein!

Alles scheint sich um das Thema "Sicherheit" zu drehen. "Sicherheit" wird dabei häufig verstanden als die Abwesenheit von Kursschwankungen. Gerade die Aktienmärkte haben sich während der letzten Jahre als Achterbahnfahrt erwiesen. So ist es nur nachvollziehbar, dass Anleger gerne auf Kursschwankungen verzichten möchten. Dabei wird allerdings das Risiko des realen Kaufkraftverlustes übersehen - und das ist bei kaum noch wahrnehmbaren Zinsen, die auf das Sparbuch gezahlt werden, umso unangenehmer. Auch Staatsanleihen helfen nicht mehr weiter. Mitte 2016 wiesen knapp 50 % der Staatsanleihen in der Eurozone eine negative Rendite aus. "Sicherheit" heißt da nur noch: Mit Sicherheit erhält der Anleger weniger zurück als er investiert hat.

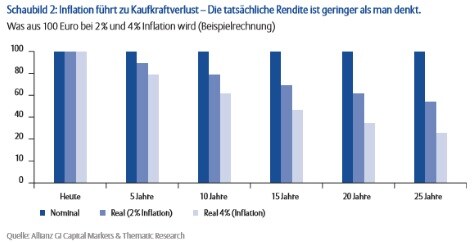

Wer sein Kapital erhalten will, für den dürfte es also nicht zuerst um die Abwesenheit von Kursschwankungen gehen. Die Minimalforderung für die Anlage sollte vielmehr "Kaufkrafterhalt" lauten. Wie schnell die Inflation Kaufkraft vernichtet, zeigt folgende Berechnung: Angenommen, Sie legen heute 100 Euro unter das Kopfkissen. Bei einer unterstellten jährlichen Inflation in Nähe der Zielmarke der Europäischen Zentralbank von mittelfristig knapp unter 2 % bekommen Sie in zehn Jahren nur noch Waren im Gegenwert von etwas mehr als 80 Euro. Nach 20 Jahren sind es weniger als 70 Euro. Steigt die Inflation in diesem Gedankenspiel auf 4 %, sind es bereits nach 10 Jahren weniger als 70 Euro. Nach 20 Jahren beträgt der Gegenwert sogar nicht einmal mehr 50 Euro (vgl. Schaubild 2).

So betrachtet ist das größte Risiko, kein Risiko eingehen zu wollen.

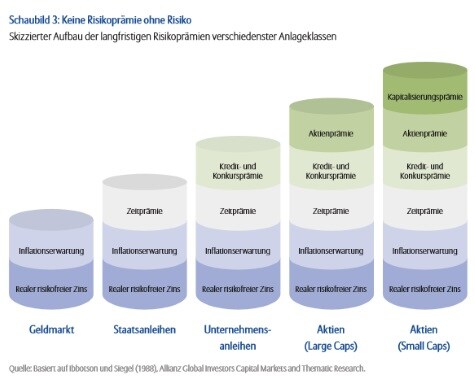

Angewohnheit Nr. 3: Das fundamentale Gesetz der Kapitalanlage - auf die Risikoprämie setzen!

Erfolgreiche Investoren wissen: Keine Risikoprämie ohne Risiko, das ist das eigentliche fundamentale Gesetz der Kapitalanlage. Die Logik dahinter: Wer risikoreicher investiert, sollte erwarten können, dass diese Investitionen über die Zeit eine höhere Rendite erwirtschaften als risikolose - und damit chancenärmere Alternativanlagen. Schaubild 3 verdeutlicht, welche Risikoprämien den einzelnen Anlageklassen zugeordnet werden können. Soweit die Theorie.

Was lehrt die Geschichte?

Aufschluss geben lange historische Zeitreihen, wie sie für den US-amerikanischen Aktienmarkt vorliegen. Sie zeigen, dass die Erwartung einer Risikoprämie nicht enttäuscht wurde, wenngleich es sich nicht über alle Zeiträume hinweg gleichermaßen gelohnt hat, in US-Aktien zu investieren. Wird die Risikoprämie von US-Aktien gegenüber US-Staatsanleihen ("Treasuries") mit 30-jähriger Laufzeit über Zeiträume von 30 Jahren vom Beginn der erhältlichen Zeitreihen (1801) bis Ende 2015 verglichen, so wird deutlich: Im Durchschnitt der 30-Jahreszeiträume wurde eine Risikoprämie von 3,7 Prozentpunkten erzielt.

Der schlechteste 30-Jahreszeitraum war von 1981 bis 2011 mit einer durchschnittlichen Risikoprämie von -0,85 Prozentpunkten. Der beste Zeitraum fiel auf die Periode 1943 bis 1973 mit 11-Prozentpunkten an Risikoprämie Aus der Betrachtung über den gesamten verfügbaren Zeitraum von 1801 bis Ende 2015 wird noch einmal ganz besonders deutlich, wie sich die Risikoprämie von Aktien auswirkte. Angenommen, ein Investor hätte im Jahr 1801 einen US-Dollar in Treasuries investiert, so hätte er bis Ende 2015, kaufkraftbereinigt (!), etwas über 1.550 US-Dollar erzielt. Ein Investment in Aktien hätte im gleichen Zeitraum mehr als 1,4 Millionen US-Dollar ergeben. Geschichte wiederholt sich natürlich nicht, sie ist aber lehrreich.

Die Lehre: Das Eingehen von höheren Risiken wurde offensichtlich bei Aktien entlohnt. Aktien brachten unter Berücksichtigung der Kaufkraft ein höheres Maß an Sicherheit als Anleihen.

Angewohnheit Nr. 4: Investieren geht vor Spekulieren!

Niemand muss ein Experte sein und laufend Kursentwicklungen sowie Marktereignisse verfolgen, um dann den richtigen Ein- und Ausstiegszeitpunkt zu finden. "An der Börse wird nicht geklingelt." Leider, das wusste schon mein Großvater. Das Gute ist nur: Wer langfristigen Kapitalaufbau anstrebt, der spekuliert nicht, der investiert. Spekulieren, verstanden als das kurzfristige Setzen auf Kursbewegungen. Investieren, verstanden als mittel- bis längerfristige Kapitalanlage.

Schaubild 5 verdeutlicht diesen Unterschied anhand verschiedener Aktienmarktsegmente. Beispiel europäische Aktien: Wer die letzten 25 Jahre in einen breit gestreuten Korb europäischer Aktien investierte, erzielte im Durchschnitt fast 8 % Rendite. Verpasste er die besten 20 Tage am Aktienmarkt, z. B. weil er auf bessere Einstiegskurse wartete, erzielte er weniger als 2 %. Verpasste er gar die besten 40 Tage, dann erlitt er einen Verlust von durchschnittlich 2,3 % p. a. (

Sein Geld arbeiten zu lassen, ist meistens die bessere Methode. Das Risiko, die besten Tage an den Kapitalmärkten zu verpassen, ist sehr hoch. Unsicherheit ("Ich weiß ja nicht, was kommt") und Angst vor Kursverlusten sind häufig die Motive dahinter - Strategie schlägt Taktik, was zu Angewohnheit Nr. 5 führt.

Angewohnheit Nr. 5: Selbstbindung!

Odysseus, Homers Held aus der griechischen Mythologie, soll der klügste Mensch seiner Zeit gewesen sein. In der nach ihm benannten Odyssee muss er eine ganze Reihe an Gefahren umschiffen. Einmal besteht die Herausforderung darin, unversehrt am Felsen der Sirenen vorbeizukommen. Diese sind bekannt für ihren schönen Gesang, der nur einem Zweck dient: Die Seefahrer so zu verzaubern, dass sie an dem Felsen der Sirenen zerschellen und ums Leben kommen. Odysseus will die Fahrt überleben und dennoch die Sirenen hören. Die Lösung: Er versiegelt seinen Mitstreitern auf der Galeere die Ohren und lässt sich an den Mast des Schiffes fesseln. So sehr er auch an seinen Fesseln reißt und zerrt, seine Kumpane hören nichts und steuern an dem Sirenen-Felsen vorbei.

Für den Anleger bieten sich drei Arten der Selbstbindung an:

1. Die Aufteilung der Kapitalanlage in die verschiedenen Anlagegattungen sollte unter strategischen langfristigen Aspekten erfolgen.

2. Dabei gilt generell: Niemals alle Eier in einen Korb legen - also diversifizieren.

3. Regelmäßig investieren.

Strategie vor Taktik

"Selbstbindung - Strategie vor Taktik", das kann für die Anleger z. B. bedeuten, eine strategische Allokation zwischen Aktien und Anleihen gemäß des eigenen Risikoprofils festzulegen und damit durch die Wogen der Kapitalmärkte zu steuern. Eine gute Richtschnur für den passenden Anteil an Aktien im Portfolio ist die Faustformel "100 - x", d. h. "100 - Lebensalter". Eine heute 50-jährige Anlegerin käme damit auf eine Aktien quote von 50 %. Davon ausgehend lassen sich dann noch individuelle Adjustierungen vornehmen.

Mit Mischfonds (also Fonds, die in Aktien und Anleihen investieren können) und Multi Asset-Lösungen, die auf ein noch breiteres Anlagespektrum setzen können, lässt sich die strategische Allokation sehr einfach umsetzen. Steht ein aktives Fondsmanagement dahinter, können die taktischen Anpassungen vom Fondsmanagement vorgenommen werden, ohne dass die Anleger sich selbst darum kümmern müssen.

Eine strategische Allokation entlang der Frage "Was will ich mit meinem Kapital langfristig erreichen?" schützt vor hektischen Anpassungen, die teuer werden können.

Diversifikation: Niemals alle Eier in einen Korb legen

Es geht vor allem darum, nicht alle Eier in einen Korb zu legen. Meistens macht es wenig Sinn, permanent die richtige Anlage zu suchen und ständig umzuschichten. Es lohnt sich ein Blick auf die Hitliste von zehn unterschiedlichen Anlagemöglichkeiten und deren Performance der letzten 16 Jahre (vgl. Schaubild 6). Der daraus entstehende "Flickenteppich" ist nicht nur eine Herausforderung für die Augen, er zeigt auch: Was heute "top" ist in der Rendite, ist das Jahr darauf schnell "flop". Deshalb: Lieber das Geld breit gestreut investieren und dabei Aktien mit Anleihen und ggf. auch anderen Anlagesegmenten verbinden. "Multi Asset" macht es möglich.

Regelmäßig investieren: Beim Sparen sparen

Auch beim Sparplan gilt: Die Risikoprämie kann nur mit dem Eingehen von Risiken erzielt werden. Eine Garantie für eine bestimmte Wertentwicklung gibt es zwar nicht, aber es lassen sich gleich drei Effekte geschickt miteinander kombinieren:

1. Der Diversifikationseffekt: Wer in Fonds regelmäßig einzahlt, kann in einen ganzen Korb an Aktien und/oder Anleihen investieren. Auch viele Multi Asset-Lösungen können so bespart werden.

2. Der Durchschnittskosteneffekt: Regelmäßige Einzahlungen gleichbleibender Beiträge in einen Sparplan führen dazu, dass die Fonds zu unterschiedlichen Kursen gekauft werden, denn diese schwanken ja mit den Entwicklungen an den Kapitalmärkten. Praktisch dabei: Wer immer einen festen Betrag einzahlt, kauft bei hohen Kursen weniger, bei niedrigeren Kursen mehr Anteile. p> 3. Der Zinseszinseffekt: Wer über längere Zeiträume anspart, kann vom Zinseszinseffekt profitieren, wenn er Ausschüttungen einfach wieder reinvestiert. Schaubild 7 stellt dies vereinfacht für verschiedene - simulativ angenommene - Jahresdurchschnittsrenditen dar. Aus einer monatlichen Einzahlung von 100 Euro pro Monat kommen nach 20 Jahren 24.000 Euro zusammen. Bei einer Rendite von 4 % werden daraus knapp 40.000 Euro. Bei 6 % geht es schon Richtung 50.000 Euro. Bei 8 % werden mehr als 60.000 Euro Endsumme erzielt.

Angewohnheit Nr. 6: Was Du heute kannst besorgen, das verschiebe nicht auf morgen.

Billionen Euro an Geldvermögen schlummern laut den Zahlen der Deutschen Bundesbank auf Sparbüchern und in Bankeinlagen. Dabei ist der Anlagehorizont verbunden mit dem Zinseszinsfaktor eine der entscheidendsten Komponenten für den Anlageerfolg. Zinseszinseffekt wird bei einem Sparplan auch noch einmal aus einer anderen Perspektive deutlich.

Beispiel: Ein Anleger möchte zum Renteneintritt über 100.000 Euro verfügen. Wenn er sehr früh damit beginnt und 36 Jahre Zeit hat, reicht es, wenn er bei einer durchschnittlichen Rendite von 7,5 % jeden Monat 50 Euro einzahlt. Hat er nur noch 12 Jahre Zeit, müsste er jeden Monat 400 Euro zurücklegen.

Sie haben es natürlich gemerkt: Bei 7,5 % Rendite aus dem Sparplan wurde schon eine merkliche Risikoprämie mit einberechnet. Mit dem Sparbuch ist das nicht zu erreichen.

Angewohnheit Nr. 7: Auf aktives Management setzen.

Wer sich für aktives Fondsmanagement entscheidet, setzt nicht nur darauf, dass ihm die Profis hinter dem Fonds eine zusätzliche Rendite erwirtschaften. Er läuft auch weniger Gefahr, die Lieblinge der Börse von einst als "tote Pferde" in seinem Depot zu behalten. Denn passives Management bildet nur die Welt von gestern ab.

Eine Betrachtung der Bedeutung einzelner Branchen am Welt-Aktienmarkt über die Jahrzehnte zeigt auffällig: Waren bestimmte Branchen en vogue, so legte deren Anteil an den entsprechenden Indizes zu - durch die steigende Marktkapitalisierung der zugehörigen Aktien. Es dabei zu belassen, kann dazu führen, dass einige Branchen genau zu dem Zeitpunkt einen großen Anteil in dem passiv gemanagten Depot ausmachen, wenn man sie am wenigsten haben möchte. Denken wir nur an das Ende der Technologie-Medien-Telekommunikations-Blase zum Jahrtausendwechsel zurück, oder an die US-amerikanische Häuserkrise, die um 2008 vor allem die Finanzwerte in Mitleidenschaft riss. Besser: gegensteuern.

Investieren ist doch einfacher als gedacht, oder? Schieben Sie es nicht auf! Denken Sie an Angewohnheit Nr. 6: "Was Du heute kannst besorgen, das verschiebe nicht auf morgen".

Hans-Jörg Naumer Global Head of Capital Markets & Thematic Research Allianz GI

Entscheidende Einblicke für vorausschauende Anlagestrategien! Wir sind überzeugt: Nur wer heute schon versteht, wie sich unser Leben in Zukunft entwickelt, kann vorausschauend investieren. Allianz Global Investors ist mit fachübergreifenden Kompetenzteams und Spezialisten global vertreten. Ausführliche Informationen erhalten Sie unter www.allianzglobalinvestors.de.

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.

Bildquellen: ollyy / Shutterstock.com