Fußballvereine und Investmentbanken

Auf meinen Vorträgen habe ich immer mal wieder behauptet, dass sich der Kauf von Aktien eines börsennotierten Fußballclubs wenig vom Kauf von Aktien einer Investmentbank unterscheidet.

Werte in diesem Artikel

Denn wenn das Geschäft gut läuft, verdienen die Spieler (oder Investmentbanker) und wenn es schlecht läuft, zahlen die Mitglieder oder Aktionäre. Denn dann muss man ja wieder investieren, damit es nachher besser läuft.

Nun gibt es bei der Deutschen Bank einen weiteren Beweis, dass Investmentbanken reine Gelddruckmaschinen sind - für ihre Mitarbeiter. Seit der Krise hat die Bank Kapitalerhöhungen im Wert von 21 Milliarden Euro durchgeführt.

Nun gibt es für die Kapitalerhöhungen ja viele gute Gründe: die Finanzkrise, die erhöhten regulatorischen Anforderungen, die Klagewelle, vor allem aus den USA, die erhöhten Eigenkapitalanforderungen und so weiter. Das sind alles Anlässe, für die es sinnvoll sein kann, sich Eigenkapital vom Kapitalmarkt zu holen.

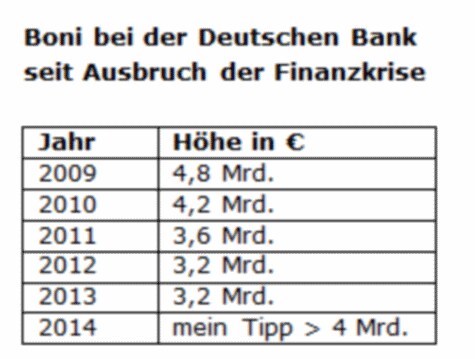

Allerdings wurden im selben Zeitraum auch Boni in Höhe von 19 Milliarden Euro ausgezahlt. Wenn wir 2014 dazu nehmen, werden wir geschätzt wohl eher bei 23 bis 24 Milliarden Euro an Boni für den gesamten Zeitraum liegen. Der Großteil der Boni - im Jahr 2012 ungefähr 90 Prozent - geht an die Investmentbanker. Das durchschnittliche Einkommen je Mitarbeiter ist hier dreimal so hoch wie im kundennahen Privatkundengeschäft. Es lag 2012 bei gut 170.000 Euro, während die Mitarbeiter im Filialgeschäft im Schnitt rund 59.000 Euro verdienten.

Auf der Hauptversammlung 2014 im Mai wurde eine von der EU neu eingeführte Deckelung der Boni bei 100 Prozent des Fixgehaltes aufgehoben und auf 200 Prozent des Fixgehaltes angehoben. Echte, unternehmerisch orientierte Aktionäre haben versucht, sich dagegen aufzulehnen. Aber der Anteil der passiven, von Finanzbürokraten gemanagten

Aktienanteile (Pensionsfonds, Indexfonds) ist sehr hoch - und da hier in der Regel keine Investoren sondern Verwalter sitzen, hatten entsprechende Gegenanträge keine Chance.

Verstehen Sie mich nicht falsch: Die Deutsche Bank ist nicht "schlechter" als andere Investmentbanken. Es ist die einzige in Deutschland verbliebene globale Bank - und auch deswegen wird sie international so stark bedrängt. Nachdem der Finanzplatz Frankfurt fast zur Provinzbörse geworden ist, ist es wichtig, dass uns wenigstens die Deutsche Bank erhalten bleibt. Aber Aktien des Instituts würde ich nicht kaufen.

Und die Politik hat das Investmentbanking nach wie vor nicht im Griff. Umgekehrt trifft das eher zu. Das Investmentbanking steuert die Politik. Die ganz Großen sitzen in den USA: vor allem Goldman Sachs und Blackrock. Die Europäische Zentralbank wird jetzt sogar bedrängt, das Risikomanagementsystem von Blackrock zu kaufen. Die Server stehen in Amerika.

Wir brauchen gar keine europäisch-amerikanische Währungsunion. Der Anschluss ist auch so fast vollzogen.

Prof. Dr. Max Otte ist Herausgeber des PRIVATINVESTOR (www.privatinvestor.de) und Gründer der IFVE Institut für Vermögensentwicklung GmbH. Das Institut analysiert nach der von ihm entwickelten Strategie der Königsanalyse © börsennotierte Unternehmen und setzt sich dafür ein, mit transparenten Informationen Privatanleger bei der Entwicklung nachhaltiger und langfristig ausgerichteter Aktienstrategien zu unterstützen. Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.

Ausgewählte Hebelprodukte auf Deutsche Bank

Mit Knock-outs können spekulative Anleger überproportional an Kursbewegungen partizipieren. Wählen Sie einfach den gewünschten Hebel und wir zeigen Ihnen passende Open-End Produkte auf Deutsche Bank

Der Hebel muss zwischen 2 und 20 liegen

| Name | Hebel | KO | Emittent |

|---|

| Name | Hebel | KO | Emittent |

|---|