Robo-Advisor: Wie sich die Vermögensverwalter im Crash bisher geschlagen haben

Eine Untersuchung zeigt unterschiedliche Leistungen während des Corona-Crashs. Anleger sollten sich aber auf längerfristige Beurteilungen stützen.

von Christoph Platt, Euro am Sonntag

Die Zahl der Robo-Advisor ist in den vergangenen Jahren kontinuierlich gewachsen. Knapp 40 buhlen mittlerweile hierzulande um die Gunst der Anleger. Sie wenden sich an Menschen, die sich nicht vollständig selbst um ihre Geldanlage kümmern wollen, sondern Unterstützung in Form einer automatisierten Vermögensverwaltung suchen.

Anhand eines Fragenkatalogs werden die Anleger eingeschätzt, das Kapital anschließend in einen Mix aus ETFs oder aktiv gemanagten Investmentprodukten gesteckt. Welche Anlagestrategie die richtige ist, bestimmt sich nach den gegebenen Antworten. Grob gesagt werden die Sparer in verschiedene Risikogruppen unterteilt.

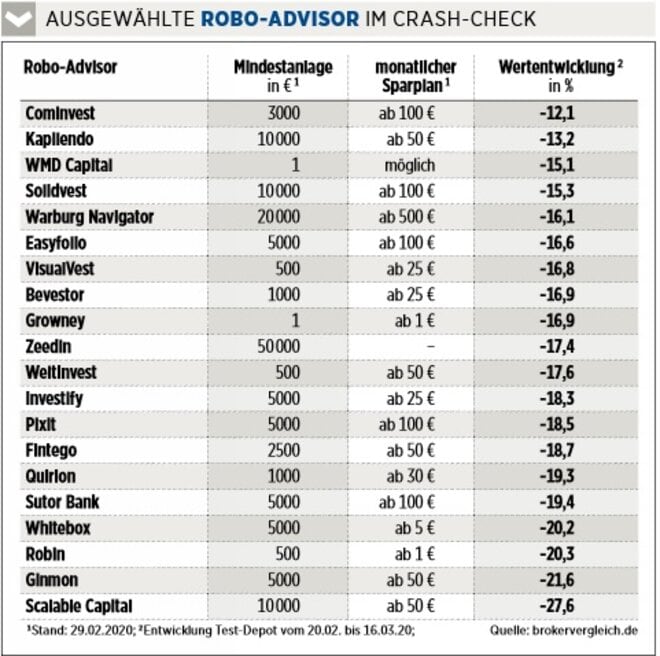

Das Onlineportal Brokervergleich.de hat 20 Robo-Advisor analysiert und ihre Leistung während des jüngsten Einbruchs der Aktienmärkte beurteilt. In einem Test mit Echtgeld-Depots wurden 20 Strategien verglichen, die sich laut Brokervergleich.de an Anleger mit ausgewogenem Risikoprofil richten sollen.

Die Bilanz für die Zeit des stärksten Rückgangs an den Börsen vom 20. Februar bis 16. März fällt gemischt aus. Die Wertentwicklung der beobachteten Portfolios reicht von -12,1 Prozent bis -27,6 Prozent. Besonders gut schnitten die Depots bei Cominvest, Kapilendo und WMD Capital ab. Schwach entwickelten sich die Depots bei Scalable Capital, Ginmon und Robin (siehe Tabelle unten).

Zufriedenstellende Leistung

Das Portal vergleicht die Anbieter nicht nur untereinander, sondern auch in Relation zu einer Benchmark. Genutzt wird eine 50/50-Mischung aus Aktien und festverzinslichen Wertpapieren. Zum Einsatz kommt ein Vergleichsindex, der sich jeweils zur Hälfte aus dem MSCI World und dem Barclays Aggregate Bond zusammensetzt.

Elf der 20 untersuchten Depots schnitten während des Börseneinbruchs besser ab als die Benchmark. Neun blieben dahinter zurück. Insgesamt haben die Robo-Advisor also zufriedenstellend funktioniert.

Auch wenn der Test von Brokervergleich.de mit realem Geld durchgeführt wurde, hat er eine Schwäche: Die verglichenen Depots sind in Zielsetzung und Anlegerprofil nicht immer kongruent. So zählt etwa das untersuchte Depot bei Scalable Capital nicht zu den ausgewogenen, sondern zu den Portfolios mit hohem Risiko und kann eine Aktienquote von bis zu 90 Prozent haben. Auch das Ginmon-Depot enthält standardmäßig mehr Aktien als viele Wettbewerber in der Analyse. Im Crash sorgte das zwangsläufig für stärkere Verluste.

Außerdem sollten Anleger im Hinterkopf behalten, wie vielfältig die Landschaft der Robo-Advisor ist. Die meisten Anbieter arbeiten mit passiven Produkten wie ETFs, andere hingegen mit aktiv gemanagten Lösungen. Grundlegend unterscheiden sie sich auch bei der Frage, ob etwa die Aktienquote fortwährend an die Marktgegebenheiten angepasst wird oder ob lediglich ein regelmäßiges Rebalancing stattfindet, um ein Depot auf seine Ausgangswerte zurückzusetzen. Hinzu kommen bestimmte Faktoren, die je nach Anbieter berücksichtigt werden. Hier ein System per se als erfolgreicher als ein anderes herauszuheben, fällt schwer.

Lange Sicht entscheidend

Einig sind sich die Anbieter, die €uro am Sonntag zu den Testergebnissen befragt hat, in einem Punkt: Der ausgewertete Zeitraum ist zu kurz, um eine verlässliche Aussage zur Qualität des jeweiligen Robo-Advisors zu machen. Alle Häuser betonen, dass sie ihre Strategien auf einen mittel- bis langfristigen Anlageerfolg ausgerichtet haben. Kurzfristige Entwicklungen - auch wenn sie so schmerzhaft wie in den vergangenen Wochen waren - sind fast nie von Bedeutung für das Konzept.

Anleger sollten sich weniger von Momentaufnahmen bei der Auswahl eines Robo-Advisors leiten lassen als vielmehr von einer überzeugenden Strategie, niedrigen Kosten und einem breiten Angebot. In einer am Donnerstag veröffentlichten Analyse hat das "Extra-Magazin", Fachpublikation für passive Investments, die in Deutschland aktiven Robo-Advisor bewertet. Neben den Kernkriterien "Kosten" und "Angebot" wurden der Kundenservice und die Performance 2019 beurteilt.

Mit der Maximalbewertung von fünf Sternen ausgezeichnet wurden unter anderem die Anbieter Quirion, Visualvest, Fintego und Growney. Mit 4,5 Sternen ebenfalls als sehr gut eingestuft wurden neben weiteren die Robo-Advisor Ginmon, Whitebox und Scalable Capital. Dieses Ergebnis deckt sich weitestgehend mit dem Test von €uro am Sonntag und dem Deutschen Kundeninstitut (Ausgabe 30/2019). Anleger sollten sich eher an solch umfangreichen Tests bei der Wahl einer automatisierten Vermögensverwaltung orientieren als an kurzfristigen Wertschwankungen.

______________________________

Weitere News

Bildquellen: Ociacia / Shutterstock.com, Zapp2Photo / Shutterstock.com, Finanzen Verlag