Tages- und Festgeld: Hier finden Sparer die besten Angebote

Konservative Sparer stehen unter Druck. Immer mehr Banken führen Verwahrentgelte oder Strafzinsen ein. €uro am Sonntag zeigt, wie Verbraucher reagieren können, wenn die Bank sie zur Kasse bittet. Und wo sie noch Zinsen bekommen.

Werte in diesem Artikel

von Simone Gröneweg, Euro am Sonntag

Dagobert Duck badet bekanntlich gern in seinem Geld. Diesem Hobby frönen die meisten Sparer noch nicht, aber ähnlich wie die Comicfigur sparen sie gern und viel. Die Ursache für den jüngsten Sparboom ist schnell erklärt. Ob der Besuch im Restaurant, im Kino oder beim Friseur - das alles war in den vergangenen Monaten gar nicht oder kaum möglich. Dementsprechend wurden die Portemonnaies geschont. Wer weniger Gelegenheiten zum Geldausgeben hat, legt entsprechend mehr beiseite. Das Problem: Viele parken ihr Geld auf unverzinsten Giro- und Sparkonten. Dort befanden sich laut DZ Bank bereits Ende vergangenen Jahres fast zwei Billionen Euro.

Die Bilanz solcher Einlagen fällt bitter aus. Der Leitzins der Europa¨ischen Zentralbank (EZB) du¨mpelt seit Ma¨rz 2016 bei null Prozent. Banken, die bei der EZB Geld parken, mu¨ssen 0,5 Prozent Strafzinsen zahlen. Dementsprechend haben die Finanzinstitute ihre Zinsofferten an die Sparer stark reduziert.

Negativzinsen nehmen zu

Mittlerweile rollt sogar eine Negativzinswelle auf die Sparer zu. Immer mehr Kreditinstitute bitten ihre Kunden zur Kasse, wenn sie ihr Geld sicher bunkern wollen. Bislang kassieren die Banken vor allem bei Tagesgeldkonten. Laut einer aktuellen Auswertung des Finanzportals Verivox verlangen derzeit 329 Banken Negativzinsen von Privatkunden. Meistens handelt es sich um einen Minuszins in Höhe von 0,5 Prozent. In die Schlagzeilen gerieten zuletzt auch die Commerzbank und die Targobank, denn sie erheben selbst bei Neukunden auf Sparkonten ab einem bestimmten Freibetrag Negativzinsen, die Banken meist lieber Verwahrentgelt nennen.

Als sei das nicht schon genug, knabbert zusätzlich die Inflation am Ersparten. Im April lagen die Verbraucherpreise um zwei Prozent über dem Niveau des Vorjahresmonats. Die Direktbank Comdirect rechnet regelmäßig vor, was die Inflation für konservative Sparer bedeutet. In den ersten drei Monaten 2021 betrugen die Zinssätze für Tages- und Festgelder, Girokonten und Spareinlagen hierzulande durchschnittlich gerade mal 0,11 Prozent, während die Inflationsrate bei 1,36 Prozent lag. "Daraus ergibt sich ein Realzins von minus 1,25 Prozent", schreiben die Finanzexperten. Das ist also der Zins, den die Sparer nach Abzug der Inflation erzielen. Damit haben die Spareinlagen der Deutschen in dem Zeitraum 8,1 Milliarden Euro an Wert verloren.

An der Gesamtsituation wird sich vorerst nichts ändern. "Auch wenn in den letzten Wochen an den Finanzmärkten viel über steigende Zinsen gesprochen wird, muss man gut zwischen Leitzinsen der Notenbanken und Kapitalmarktzinsen unterscheiden", betont Carsten Brzeski, Chefvolkswirt der ING Deutschland. Die langfristigen Kapitalmarktzinsen seien zuletzt durch höhere Inflationsraten und das - erwartete - Anziehen der Konjunktur gestiegen. "Die Notenbanken haben allerdings deutlich gemacht, dass sie nicht mit Leitzinserhöhungen auf eine höhere Inflation reagieren und erst einmal über diesen Anstieg hinwegschauen werden", sagt Brzeski.

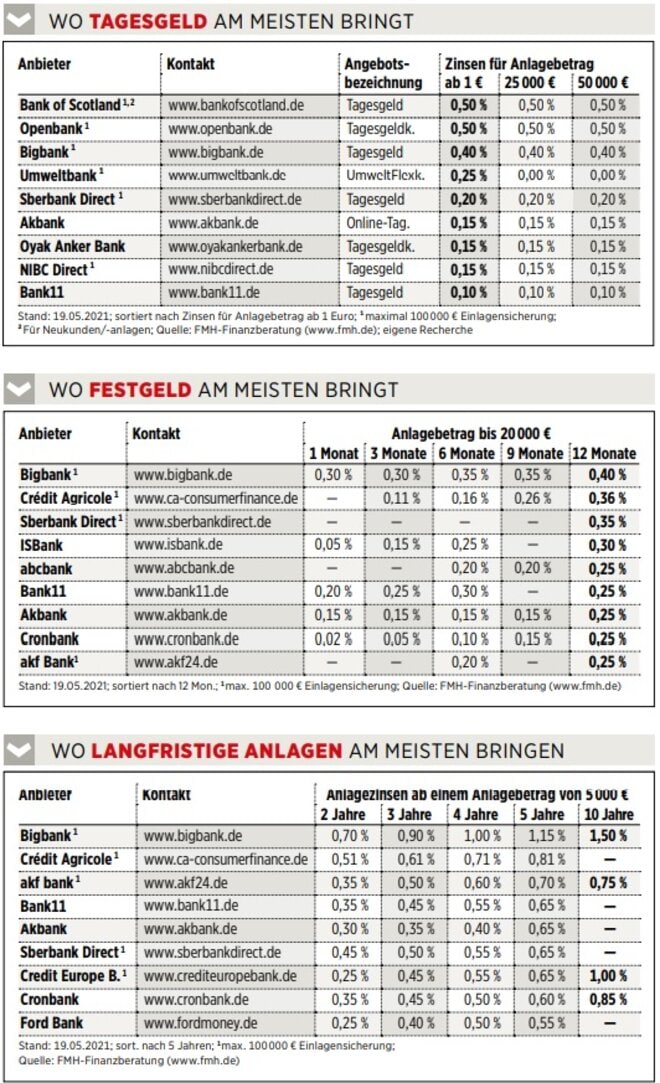

Auch wenn die Gemengelage für konservative Sparer frustrierend erscheint, sollten sie das Beste aus der Situation machen. Es geht mitunter darum, die Verluste möglichst gering zu halten. Die FMH-Finanzberatung hat für €uro am Sonntag deswegen die derzeit attraktivsten Offerten für Festgeld, Tagesgeld und langfristige Anlagen herausgesucht. Dabei gilt: Wer von solchen Angeboten profitieren möchte, muss in der Regel flott reagieren - die Konditionen ändern sich häufig recht schnell. Immer wieder werben Geldhäuser mit befristeten Zinsaktionen um neue Kunden oder schlicht Aufmerksamkeit.

Beim Tagesgeld fällt derzeit die Bank of Scotland auf. Für alle Einzahlungen, die man dort bis zum 28. Mai vornimmt, zahlt das Institut einen Bonuszins in Höhe von 0,4 Prozent. Den gibt es für drei Monate zusätzlich zum Basiszins von 0,1 Prozent. Mit einer besonderen Offerte wartet auch die Openbank auf. Bis zum 16. Juni erhalten Kunden dort noch 0,5 Prozent fürs Tagesgeld. Die Digitalbank gehört zur spanischen Open Bank, die ihren Sitz in Madrid hat. Die Bigbank aus Estland bietet als Onlinebank auch Kunden in Deutschland Sparprodukte an. Sie zahlt immerhin noch 0,4 Prozent für Einlagen auf Tagesgeldkonten. Auch beim Festgeld und bei den langfristigen Anlagen steht die Bigbank mit ihren Konditionen an der Tabellenspitze.

Einlagensicherung beachten

Das angelegte Vermögen bei der estnischen Bank unterliegt der gesetzlichen Einlagensicherung. Das bedeutet: Im Pleitefall haben alle Kontoinhaber einen Rechtsanspruch auf Rückerstattung ihres Geldes bis zu einer Summe von 100.000 Euro. Bei der Bank11, die 0,1 Prozent aufs Tagesgeld zahlt, gilt dagegen die erweiterte Sicherung. Die Bank ist freiwilliges Mitglied im Einlagensicherungsfonds des Bundesverbandes deutscher Banken. Dort sind Spareinlagen in Millionenhöhe geschützt.

Dass Anleger aufpassen sollten, wo sie ihr Geld bunkern, zeigt das Beispiel der Greensill Bank. Die Tochter eines britisch-australischen Finanzkonglomerats fiel hierzulande vor allem mit attraktiveren Konditionen beim Tagesgeld auf, musste aber im März Insolvenz anmelden. Die Privatanleger hatten Glück im Unglück: Die Finanzaufsicht Bafin stellte wenige Stunden nach der Eröffnung des Insolvenzverfahrens offiziell den Entschädigungsfall fest. Damit griff die Einlagensicherung. Laut dem Bundesverband deutscher Banken waren Privatanleger bei Greensill nicht nur über die gesetzliche Einlagensicherung abgesichert, sondern es wurden auch Ansprüche über den Einlagensicherungsfonds bedient.

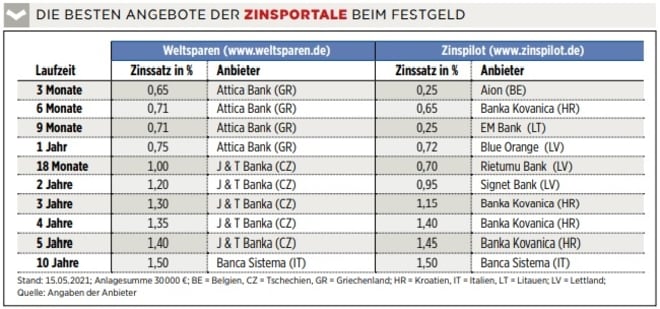

Sparkasse Düsseldorf greift durch

Kritik gab es nach dieser Pleite an Zinsportalen wie Zinspilot oder Weltsparen, denn die Bremer Greensill Bank warb auch auf solchen Seiten. Die Portale haben vor allem die Geldanlage im Ausland als Geschäftsmodell entdeckt und agieren dabei lediglich als Vermittler. Sparer können über die Plattformen relativ bequem in anderen Ländern anlegen und unbürokratisch Angebote wechseln.

Verbraucherschützer raten aber zur Vorsicht, denn sie sehen insbesondere Offerten aus wirtschaftlich kriselnden Ländern kritisch. Je schlechter die Kreditwürdigkeit eines Staats ist, desto höher ist die Wahrscheinlichkeit, dass dessen Sicherungssysteme nicht funktionieren. Und darauf sei man im Pleitefall angewiesen. Wer solchen Unwägbarkeiten aus dem Weg gehen möchte und bei der Hausbank bleibt, muss sich ebenfalls wappnen. Zahlreiche Institute haben bereits Negativzinsen eingeführt.

Ziemlich konsequent zog das die Sparkasse Düsseldorf durch. Das Geldhaus betreut mehr als 405.000 Kunden und führte ein Verwahrentgelt in Höhe von 0,5 Prozent ein. Für Bestandskunden gilt dabei ein Freibetrag von 100.000 Euro, für Neukunden sind es 50.000 Euro. Zunächst schrieb die Bank 1.800 Kunden mit mehr als 250.000 Euro auf Tagesgeld- und Girokonten an. Bei 99 Prozent der Kunden habe man eine individuelle Lösung gefunden, sagt ein Sprecher der Bank. Entweder wurde Geld umgeschichtet oder das Verwahrentgelt akzeptiert.

Fünf Betroffene reagierten nicht. Die Bank blieb konsequent: Das Geld dieser Kunden in Höhe von 2,43 Millionen Euro überwies sie ans Amtsgericht. Derzeit werden in einer zweiten Runde Kunden mit einem Vermögen von mehr als 130.000 Euro kontaktiert.

Das Beispiel zeigt, wie ungemütlich es für Sparer wird. Sie müssen damit rechnen, dass die Bank auf sie zukommt. "Bei Bestandskunden brauchen die Institute die Zustimmung der Kunden, um Negativzinsen erheben zu können", erklärt der Frankfurter Rechtsprofessor Tobias Tröger. Einseitig können sie die nicht einführen. Das gelte auch, wenn die Bank eine Vergütung für das Verwahren der Kundengelder haben möchte. "In dem Fall müssen die Banken die Vertragsbeziehung zum Kunden umstellen und einen echten Verwahrvertrag abschließen. Eine solche Vertragsänderung bedarf aber ausnahmslos der Zustimmung des Kunden", ergänzt Tröger.

Vermutlich werden in den kommenden Monaten noch viele Sparer von ihren Banken angeschrieben. "Wer viel Geld auf seinen Konten liegen hat, sollte sich grundsätzlich wappnen, bevor er zum Gespräch mit dem Bankberater geht", rät der Finanzexperte Sascha Straub von der Verbraucherzentrale Bayern. Eine Möglichkeit: Kunden können ihr Geld auf verschiedene Konten verteilen, um Freigrenzen einzuhalten. Allerdings müsse man dabei andere anfallende Kosten wie Kontoführungsgebühren im Blick haben, sagt Straub.

Besondere Vorsicht sei geboten, wenn die Bank eigene Finanzprodukte anpreise, warnt er. "Einerseits ist es natürlich sinnvoll, das Ersparte in andere Bereiche zu investieren. Man sollte sich jedoch erkundigen, ob die angepriesenen Produkte wirklich gut sind", sagt der Verbraucherschützer. Ansonsten könne sich die Situation der Anleger auch verschlimmbessern. "Wenn jemand etwa in überteuerte Fonds mit einer schwachen Performance investiert, verliert er am Ende vielleicht noch mehr Geld."

Wer zu einer anderen Bank wechselt, muss sich mit den Bedingungen des neuen Anbieters abfinden. Experten raten wechselwilligen Sparern darum zur Vorsicht. In der Regel werden sich die Geldhäuser von den Neukunden direkt einräumen lassen, dass sie einen Negativzins einführen können, der sich hinter dem nüchterner anmutenden Wort Verwahrentgelt verbirgt.

INVESTOR-INFO

Einlagensicherung Generell

Gewappnet für den Pleitefall

Wird eine Bank in Europa insolvent, erhalten Kontoinhaber ihr Geld bis zu einer Summe von 100.000 Euro automatisch zurück. Darauf haben sie einen Rechtsanspruch. Bei Ehepaaren mit einem Gemeinschaftskonto liegt die Grenze bei 200.000 Euro. Das gilt für Guthaben auf Giro-, Tages- und Termingeldkonten. Verbraucher sollten jedoch wissen: Die Europäische Union hat die Regeln dafür festgelegt, die Einlagensicherung liegt jedoch in der Hand der einzelnen Länder. Banken aus Nicht-EU-Staaten können zudem völlig anders organisiert sein. Wer dort sein Geld anlegen möchte, sollte sich darum unbedingt mit den Regelungen der entsprechenden Länder vertraut machen.

Besonderheit

Höhere Sicherungsgrenze

Der Verkauf des Eigenheims, eine Abfindung nach der Kündigung oder der Eintritt ins Rentenalter - in solchen Lebenssituationen kann sich eine große Summe auf dem Konto befinden. Liegen solche besonderen Lebensumstände vor, gilt im Fall der Zahlungsunfähigkeit der Bank für die Kunden eine Sicherungsgrenze bis zu 500.000 Euro. Der erhöhte Schutzumfang gilt nur für sechs Monate ab dem abzusichernden Ereignis.

Privatbanken

Gemeinsamer Fonds

Der Einlagensicherungsfonds des Bundesverbandes deutscher Banken (BdB) schützt das Guthaben von Kunden bei privaten Banken in Deutschland. Falls sie mehr als 100.000 Euro durch eine Insolvenz verloren haben, steht die Sicherung für den darüber hinausgehenden Betrag gerade. Nach der Greensill-Bank-Pleite musste sie etwa drei Milliarden Euro in die Hand nehmen, um Anleger zu entschädigen. Welche Summe je Kunde abgesichert ist, richtet sich nach dem haftenden Eigenkapital der jeweiligen Bank. Infos dazu gibt es unter www.bdb.de.

Sparkassen und Co

Stützender Verband

Alle öffentlich-rechtlichen Sparkassen, Landesbanken und Landesbausparkassen sowie Genossenschaftsbanken gehören institutsbezogenen Sicherungssystemen an. Geht es einem Institut finanziell schlecht, wird es von den anderen Verbandsmitgliedern unterstützt, bis es wieder solvent ist. Nähere Informationen dazu findet man im Internet unter www.dsgv.de und www.bvr.de.

____________________________________

Ausgewählte Hebelprodukte auf comdirect bank

Mit Knock-outs können spekulative Anleger überproportional an Kursbewegungen partizipieren. Wählen Sie einfach den gewünschten Hebel und wir zeigen Ihnen passende Open-End Produkte auf comdirect bank

Der Hebel muss zwischen 2 und 20 liegen

| Name | Hebel | KO | Emittent |

|---|

| Name | Hebel | KO | Emittent |

|---|

Weitere News

Bildquellen: Jakub Krechowicz / Shutterstock.com, Joachim Wendler / Shutterstock.com, Finanzen Verlag, Finanzen Verlag

Nachrichten zu Commerzbank

Analysen zu Commerzbank

| Datum | Rating | Analyst | |

|---|---|---|---|

| 23.02.2026 | Commerzbank Neutral | Goldman Sachs Group Inc. | |

| 20.02.2026 | Commerzbank Equal Weight | Barclays Capital | |

| 13.02.2026 | Commerzbank Sector Perform | RBC Capital Markets | |

| 11.02.2026 | Commerzbank Neutral | JP Morgan Chase & Co. | |

| 11.02.2026 | Commerzbank Halten | DZ BANK |

| Datum | Rating | Analyst | |

|---|---|---|---|

| 11.02.2026 | Commerzbank Buy | Deutsche Bank AG | |

| 19.01.2026 | Commerzbank Buy | Deutsche Bank AG | |

| 10.11.2025 | Commerzbank Buy | Deutsche Bank AG | |

| 07.08.2025 | Commerzbank Buy | Deutsche Bank AG | |

| 06.08.2025 | Commerzbank Overweight | JP Morgan Chase & Co. |

| Datum | Rating | Analyst | |

|---|---|---|---|

| 23.02.2026 | Commerzbank Neutral | Goldman Sachs Group Inc. | |

| 20.02.2026 | Commerzbank Equal Weight | Barclays Capital | |

| 13.02.2026 | Commerzbank Sector Perform | RBC Capital Markets | |

| 11.02.2026 | Commerzbank Neutral | JP Morgan Chase & Co. | |

| 11.02.2026 | Commerzbank Halten | DZ BANK |

| Datum | Rating | Analyst | |

|---|---|---|---|

| 18.11.2025 | Commerzbank Sell | Goldman Sachs Group Inc. | |

| 06.11.2025 | Commerzbank Verkaufen | DZ BANK | |

| 21.10.2025 | Commerzbank Sell | Goldman Sachs Group Inc. | |

| 27.08.2025 | Commerzbank Sell | Goldman Sachs Group Inc. | |

| 06.08.2025 | Commerzbank Verkaufen | DZ BANK |

Um die Übersicht zu verbessern, haben Sie die Möglichkeit, die Analysen für Commerzbank nach folgenden Kriterien zu filtern.

Alle: Alle Empfehlungen