Tages- und Festgeld: Wo es die besten Angebote gibt

Wer Sicherheit und Rendite sucht, hat es in dieser Niedrigzinsphase schwer. €uro am Sonntag zeigt, bei welchen Geldhäusern konservative Sparer noch Zinsen für ihr Erspartes bekommen und wie sie von der negativen Inflationsrate profitieren.

Werte in diesem Artikel

von Simone Gröneweg, Euro am Sonntag

Die Deutschen sparen eifrig und parken ihr Geld momentan besonders gern auf Giro- und Tagesgeldkonten. Der Vorteil: Dort können sie jederzeit über ihr Vermögen verfügen. Zinsen bringt das jedoch nicht. Im Gegenteil. Etwa 240 Banken und Sparkassen würden Privatkunden mit höheren Guthaben auf dem Giro- oder Tagesgeldkonto sogenannte Verwahrentgelte berechnen, schreibt das Finanzportal Biallo. Meist verlangen die Geldhäuser 0,5 Prozent. Zuletzt kündigte die Direktbank DKB für neu eröffnete Konten solche Strafzinsen an. Der Freibetrag liegt bei 100.000 Euro.

Zahlen Banken noch Zinsen, liegen die oft nur knapp über null Prozent. In den vergangenen Jahren knabberte die Inflation zusätzlich am Ersparten, das Verbraucher auf Tagesgeld-, Festgeld- und Girokonten sowie als Spareinlagen parkten. Das hat sich im Lauf dieses Jahres geändert. Wegen der Mehrwertsteuersenkung sei die Inflationsrate im dritten Quartal ins Negative gerutscht, erklärt Matthias Hach, Vorstand bei der Comdirect. Sie lag bei minus 0,09 Prozent. In Kombination mit den Zinsen auf die Ersparnisse der Deutschen führte das immerhin zu einem positiven Realzins von plus 0,21 Prozent - dem höchsten Wert seit fünf Jahren. Der Realzins, den die Experten der Direktbank regelmäßig ermitteln, ist der tatsächliche Zins nach Abzug der Inflation.

Im Ausland gibt es oft mehr

Wer bei der Geldanlage besser abschneiden will als der Durchschnitt, muss die Offerten der Geldhäuser regelmäßig checken. Gelegentlich locken Institute nämlich mit Zinsaktionen gezielt neue Kunden. In der Regel muss man zügig reagieren, denn die Konditionen ändern sich mitunter schnell. "Guten Tag, machen Sie mehr aus Ihrem Geld", warb die Bank of Scotland im November dieses Jahres zum Beispiel per Mail. Neben dem Basiszins in Höhe von 0,1 Prozent versprach sie Neukunden aufs Tagesgeldkonto einen Bonus von 0,4 Prozent - die Offerte gilt allerdings nur noch bis Mitte Dezember.

Ausländische Institute fallen häufiger mit attraktiveren Zinsen auf. Das zeigt der Rückblick auf das Jahr 2020. Die FMH-Finanzberatung wertet jede Woche zahlreiche Angebote von Tagesgeld, Festgeld und langfristigen Anlagen für €uro am Sonntag aus. In diesem Jahr fielen in der Kategorie Tagesgeld besonders die französische Renault Bank Direkt und die niederländische LeasePlan Bank auf. Beide schafften es mit ihren Konditionen oft unter die besten drei Anbieter. Bei den deutschen Instituten tat sich die Autobank Bank 11 hervor, die es immerhin 46 Mal auf einen der Spitzenplätze schaffte. Die Akbank - deutsche Tochter der türkischen Akbank TAS - rangiert dahinter. Beide Institute unterliegen der deutschen Einlagensicherung.

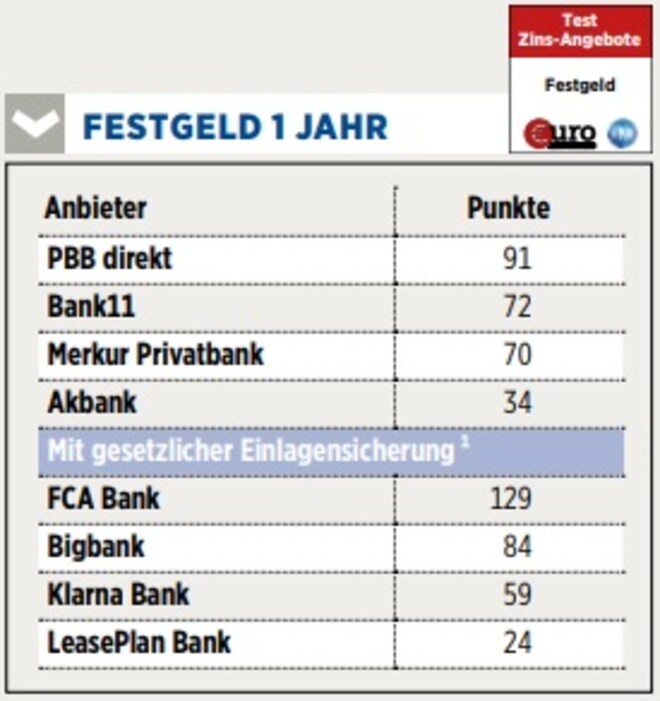

In der Kategorie Festgeld dominierte die italienische FCA Bank, ein Gemeinschaftsunternehmen des italienisch- amerikanischen Autoherstellers Fiat Chrysler und der französischen Bank Crédit Agricole. Sie steht auch jetzt noch an der Spitze der Festgeldanbieter. Wer mindestens 1.000 Euro mitbringt und dort ein Jahr fest anlegt, bekommt einen Satz in Höhe von einem Prozent. Der schwedische Zahlungsdienstleister Klarna zahlt für einjähriges Festgeld 0,90 Prozent.

Wenn ein Kunde lieber bei der deutschen Einlagensicherung bleiben will, sollte er sich das Angebot der Bank 11 ansehen. Die bietet 0,55 Prozent für ein Jahr. Grundsätzlich raten Verbraucherschützer und Banker angesichts der extrem niedrigen Zinsen eher zu kürzeren Laufzeiten beim Festgeld.

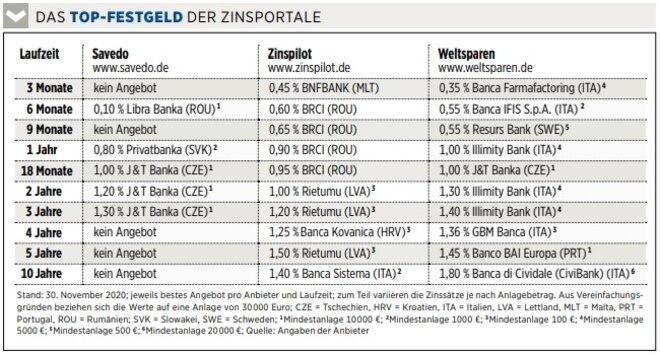

Eigentlich müsste man als Sparer von einem Anbieter zum nächsten ziehen, um immer die beste Offerte zu erhalten. Internetplattformen wie Zinspilot, Savedo und Weltsparen agieren als Vermittler, wenn jemand sein Vermögen bei verschiedenen Banken im In- und Ausland anlegen möchte. "Das Interesse ist groß", sagt Matthias Klaubert, verantwortlich für den Bereich Partnerbank Management & Operations beim Portal Weltsparen. Das wichtigste Kriterium für die Kunden bleibt die Höhe des offerierten Zinses. "Schon leichte Zinsbewegungen führen dazu, dass Anleger die Bank wechseln", sagt er.

Das werden sie vermutlich auch in Zukunft tun. Es ist nicht absehbar, dass die Zinsen anziehen. "Zinserhöhungen durch die Notenbanken sind nicht zu erwarten, die Leitzinsen bleiben niedrig", sagt Ulrich Stephan, Chefanlagestratege für Privat- und Firmenkunden der Deutschen Bank. Er geht davon aus, dass der Leitzins der Europäischen Zentralbank Ende 2021 weiterhin bei null Prozent stehen wird. Konservative Sparer müssen die Angebote also auch künftig aufmerksam verfolgen.

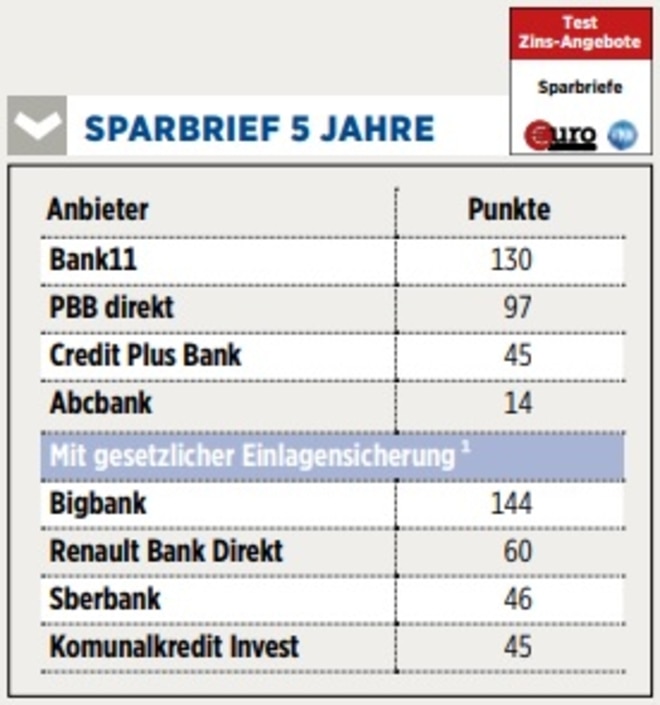

Die Besten

Zinsvergleich Die FMH-Finanzberatung liefert jede Woche Tabellen mit den besten Konditionen zu Tagesgeld, Festgeld und langfristigen Anlagen. Jetzt wurden die Besten des Jahres 2020 gesucht: Für den 1. Platz in einer Kategorie gab es drei Punkte. Für den 2. Platz zwei, für den 3. Platz einen Punkt. Die Ergebnisse stehen in den Tabellen unten.

Schutz und Steuern

Länder vergleichen

Steuern auf Gewinne. Der deutsche Fiskus greift bei Zinsgewinnen zu. Es gelten Freibeträge für Einkünfte aus Kapitalvermögen. Die liegen für Ledige bei 801 Euro (Verheiratete: 1.602 Euro) pro Jahr. Fallen höhere Gewinne an, führt die Bank 25 Prozent Abgeltungsteuer plus Solidaritätszuschlag und eventuell Kirchensteuer ab. Im Ausland erheben einige Mitgliedsstaaten der Europäischen Union (EU) eine Steuer auf Kapitalerträge wie Zinsen oder Dividenden (Quellensteuer). Die wird von der Bank einbehalten und an die Finanzbehörden abgeführt. Meist ist eine komplette Rückerstattung möglich, sodass Anleger für Zinsgewinne im Ausland oft den Betrag der deutschen Abgeltungsteuer zahlen. Gibt es keinen Quellensteuerabzug, geben Sparer die ausländischen Einkünfte in ihrer Steuererklärung (Anlage KAP) an. Besteht ein Doppelbesteuerungsabkommen, müssen sie bei der Bank ihre Steuerpflicht in Deutschland nachweisen, meist durch eine sogenannte Ansässigkeitsbescheinigung. So verringert sich der Steuersatz, den die Bank fordert, auf den Satz im Abkommen - oft sind das null Prozent. Wird ein Restsatz einbehalten, können sich Kunden den unter Umständen in Deutschland anrechnen lassen.

Gesetzliche Einlagensicherung. Wenn ein Geldhaus insolvent wird, haben Kontoinhaber in der EU einen Anspruch darauf, bis zu 100.000 Euro (Ehepaare: 200.000 Euro) zurückzubekommen. Das gilt für Guthaben auf Giro-, Tages- und Termingeldkonten. Die garantierte Summe kann sich für sechs Monate auf 500.000 Euro erhöhen, wenn sich das Geld durch besondere Lebensumstände auf dem Konto befindet. Dazu gehören der Verkauf einer selbst genutzten Immobilie, Scheidung oder Renteneintritt. Wer sein Geld zwischen Banken verschiedener Staaten hin- und herschiebt, sollte sich das jeweilige Land genau anschauen. Dessen Bonität ist wichtig, denn die Einlagensicherung obliegt den Staaten. Die sollten wirtschaftlich stark genug sein, für Einlagen einspringen zu können.

Zusätzliche Sicherheiten. Wer sein Geld bei einer deutschen Bank parkt, ist oft zusätzlich durch freiwillige Sicherungssysteme abgesichert. Die private Einlagensicherung des Bankenverbands BdB springt zum Beispiel ein, wenn Kunden einer Privatbank mehr als 100.000 Euro durch eine Pleite verloren haben (www.bdb.de). Alle öffentlich-rechtlichen Sparkassen, Landesbanken und Landesbausparkassen sowie Genossenschaftsbanken gehören in Deutschland institutsbezogenen Sicherungssystemen an (www.dsgv.de und www.bvr.de).

____________________________

Ausgewählte Hebelprodukte auf Crédit Agricole

Mit Knock-outs können spekulative Anleger überproportional an Kursbewegungen partizipieren. Wählen Sie einfach den gewünschten Hebel und wir zeigen Ihnen passende Open-End Produkte auf Crédit Agricole

Der Hebel muss zwischen 2 und 20 liegen

| Name | Hebel | KO | Emittent |

|---|

| Name | Hebel | KO | Emittent |

|---|

Weitere News

Bildquellen: Sebastian Duda / Shutterstock, Sergey Nivens / Shutterstock, Finanzen Verlag, Finanzen Verlag, Finanzen Verlag, Finanzen Verlag

Nachrichten zu Deutsche Bank AG

Analysen zu Deutsche Bank AG

| Datum | Rating | Analyst | |

|---|---|---|---|

| 11.02.2026 | Deutsche Bank Neutral | Goldman Sachs Group Inc. | |

| 30.01.2026 | Deutsche Bank Overweight | Barclays Capital | |

| 30.01.2026 | Deutsche Bank Buy | UBS AG | |

| 30.01.2026 | Deutsche Bank Outperform | RBC Capital Markets | |

| 29.01.2026 | Deutsche Bank Overweight | JP Morgan Chase & Co. |

| Datum | Rating | Analyst | |

|---|---|---|---|

| 30.01.2026 | Deutsche Bank Overweight | Barclays Capital | |

| 30.01.2026 | Deutsche Bank Buy | UBS AG | |

| 30.01.2026 | Deutsche Bank Outperform | RBC Capital Markets | |

| 29.01.2026 | Deutsche Bank Overweight | JP Morgan Chase & Co. | |

| 29.01.2026 | Deutsche Bank Overweight | Barclays Capital |

| Datum | Rating | Analyst | |

|---|---|---|---|

| 11.02.2026 | Deutsche Bank Neutral | Goldman Sachs Group Inc. | |

| 29.01.2026 | Deutsche Bank Hold | Jefferies & Company Inc. | |

| 29.01.2026 | Deutsche Bank Hold | Warburg Research | |

| 20.01.2026 | Deutsche Bank Hold | Warburg Research | |

| 04.12.2025 | Deutsche Bank Neutral | Goldman Sachs Group Inc. |

| Datum | Rating | Analyst | |

|---|---|---|---|

| 27.07.2023 | Deutsche Bank Underperform | Credit Suisse Group | |

| 04.07.2023 | Deutsche Bank Underperform | Credit Suisse Group | |

| 28.04.2023 | Deutsche Bank Underperform | Credit Suisse Group | |

| 03.02.2023 | Deutsche Bank Underperform | Credit Suisse Group | |

| 06.01.2023 | Deutsche Bank Underperform | Credit Suisse Group |

Um die Übersicht zu verbessern, haben Sie die Möglichkeit, die Analysen für Deutsche Bank AG nach folgenden Kriterien zu filtern.

Alle: Alle Empfehlungen