SJB FondsEcho. Commodity Capital - Global Mining Fund.

Minenwerte. Favorisiert.

Werte in diesem Artikel

Der Goldpreis legte zuletzt kräftig zu und nimmt nach der Überwindung des Widerstandsbereichs von 1.750 US-Dollar die Kursmarke von 1.800 USD pro Feinunze in Angriff. Im Zuge der deutlich erhöhten Volatilität an den globalen Aktienmärkten wegen der Corona-Krise zeigen sich insbesondere Edelmetall- und Minenaktien äußerst stabil - sie gehören zu den wenigen Sektoren, die seit Jahresbeginn bereits deutliche Kursgewinne aufzuweisen haben.

Ein attraktives Marktumfeld für den Commodity Capital - Global Mining Fund, der seit Jahresbeginn bereits über 12 Prozent im Plus liegt und weltweite Investitionen in Rohstoffunternehmen mit besonderem Fokus auf Gold- und Silberminen tätigt. FondsManager Tobias Tretter von der im schweizerischen Zug beheimateten Commodity Capital AG blickt positiv nach vorne und sieht weiteres Aufwärtspotenzial bei den im Portfolio enthaltenen Edelmetallaktien: Es sei für ihn weniger die gute Rendite der letzten Monate, die ihn optimistisch stimme, sondern in erster Linie die steigende Menge an neuen Unternehmen, welche an den Markt drängen, betont der Rohstoffexperte. Tretter verweist auf die hohe Anzahl an neuen Förderprojekten, die schon zuvor als aussichtsreich galten, aber aufgrund der mangelnden Finanzierungsmöglichkeiten der Unternehmen nicht realisiert werden konnten. Dies habe sich im Zuge der stark steigenden Edelmetallpreise nun grundlegend verändert: Bereits in den ersten fünf Monaten des laufenden Jahres habe es mehr erfolgversprechende Deals gegeben als in den vergangenen beiden Jahren zusammen. Auch in der Branche als Ganzes sieht der Edelmetallexperte positive Signale: Die Managementgehälter seien weiterhin auf einem sehr realistischen Niveau und die Bilanzen der Produzenten würden sich aufgrund der gestiegenen Rohstoffpreise kontinuierlich verbessern. Tretters Credo: "Die Vorzeichen für den Rohstoffsektor standen seit dem Beginn der Goldhausse zum Jahrtausendwechsel noch nie so günstig wie jetzt. Die massiven Ausweitungen der Geldmenge durch die weltweiten Notenbanken in Kombination mit den niedrigen Zinsen stellen das ideale Umfeld für eine nachhaltige Rohstoffrallye dar."

Wer von einer fortgesetzten Aufwärtsbewegung bei Gold- und Silberminenaktien profitieren möchte und auch gelegentlich volatilere Kursbewegungen nicht scheut, sollte sich den Commodity Capital - Global Mining Fund P EUR (WKN A0YDDD, ISIN LU0459291166) genauer anschauen. Aufgelegt wurde der Rohstoffaktienfonds im November 2009 von der schweizerischen Commodity Capital AG, einem weltweit etablierten Spezialisten im Bereich der Edelmetalle und Rohstoffe. Vom Rohstoffexperten Tobias Tretter gemanagt, besitzt der Fonds den Euro als Basiswährung und verfügt aktuell über ein FondsVolumen von 31,06 Millionen Euro. Die langfristige Wertentwicklung des Minenaktien-Fonds, der ganz auf aktives Portfoliomanagement setzt und keine Benchmark verwendet, fällt rundherum überzeugend aus: Über den letzten Fünfjahreszeitraum wurde eine Performance von +240,55 Prozent in Euro erwirtschaftet, was dem Commodity-Capital-Produkt einen Spitzenplatz in seiner Vergleichsgruppe global anlegender Aktienfonds für Rohstoff- und Edelmetallaktien sichert: Diese warten lediglich mit einem durchschnittlichen Gesamtergebnis von +94,47 Prozent auf Eurobasis auf. Was sind die Kernpunkte der so erfolgreichen Investmentstrategie von FondsManager Tretter?

FondsStrategie. Juniors. Übergewichtet.

Der Commodity Capital - Global Mining Fund hat sich die Erwirtschaftung einer attraktiven Wertentwicklung durch weltweite Investitionen in Rohstoffunternehmen als Anlageziel gesetzt. Die Investition des FondsVermögens erfolgt vorwiegend in Aktien von Gesellschaften, deren Gegenstand die Gewinnung, Verarbeitung und Vermarktung von Rohstoffen, bevorzugt Edelmetallen, ist. Basierend auf seiner großen Expertise im Rohstoffsektor stellt Anlagestratege Tretter ein individuell ausgewähltes Portfolio von Einzeltiteln zusammen, das von seiner langjährigen Erfahrung in der wirtschaftlichen und geologischen Analyse von Rohstoffprojekten profitiert. Dabei erfolgen die Investitionen schwerpunktmäßig in Aktien von "Junior-Werten", während "Majors" und "Explorer-Werte" nur eine untergeordnete Rolle im Portfolio spielen. Wie FondsManager Tobias Tretter ausführt, sind Juniors Minenunternehmen, die kurz davorstehen, eine Mine in Produktion zu bringen, oder gerade ein Projekt gestartet haben, bei dem eine signifikante Steigerung der Produktion zu erwarten sei. Während "Majors" bereits eine Vielzahl an Projekten in Produktion gebracht haben und eine signifikante Menge am jeweiligen Rohstoff fördern, sind "Explorer" hauptverantwortlich für die Neuentdeckung von Erzkörpern. Als grobe Zielsetzung für die Portfolio-Struktur des Commodity Capital - Global Mining Fund wird eine Quote von 50 Prozent Juniors, 30 Prozent Explorers und 20 Prozent Majors angegeben. Besonders favorisiert werden von dem Marktstrategen börsengelistete Mid-Cap-Rohstoffunternehmen in politisch stabilen Ländern. So ermöglicht es der Fonds dem Anleger, im hoch diffizilen Bereich der Gold-, Silber- und sonstigen Edelmetall-Minen breit diversifiziert und damit risikobewusst zu investieren. FondsManager Tretter betont, dass aus Überzeugung alle internationalen Grundwerte in Bezug auf die Menschenrechte, das Arbeitsrecht und den Umweltschutz beachtet werden - Kinderarbeit und Umweltsünden sind absolute Ausschlusskriterien für eine Investition. Wie setzt sich das Portfolio des Commodity-Capital-Fonds im Einzelnen zusammen?

FondsPortfolio. Nordamerika. Favorisiert.

Bei der geographischen Allokation des Commodity Capital - Global Mining Fund liegt Nordamerika mit 68,99 Prozent vorn - viele der größten Gold- und Silberproduzenten haben hier ihren Unternehmenssitz. 6,15 Prozent des FondsVolumens sind in Südamerika angelegt, wo u.a. Firmen aus Chile zu finden sind. 3,39 Prozent des Portfolios hat FondsManager Tretter in Australien investiert. Aktien aus sonstigen Ländern und Regionen machen 21,47 Prozent der Bestände des Edelmetallaktien-Fonds aus - hier werden Aktien aus Südafrika oder Großbritannien dem Portfolio beigemischt.

In der Branchengewichtung dominieren Goldminenaktien mit einem Anteil von 65,09 Prozent des FondsVermögens. Silberproduzenten sind in dem Fonds mit 26,17 Prozent gewichtet, Basismetallaktien decken 4,10 Prozent der Bestände ab. Sonstige Unternehmen aus dem Rohstoffbereich komplettieren mit 4,65 Prozent die Portfoliostruktur. Vergleichsweise hoch gewichtet sind derzeit Junior-Werte mit 66,61 Prozent, da sie FondsManager Tretter zufolge in einem Bullenmarkt outperformen. Die Bestände an Majors (18,65 Prozent) sowie Explorern (14,75 Prozent) liegen per Ende Mai im unteren Bereich der selbstgesteckten Zielmarken. Unter den Top-Holdings des Fonds befinden sich die kanadische Prime Mining Corp (Gold- und Silberproduzent) sowie das auf den Fiji-Inseln aktive Goldförderunternehmen Lion One Metals. Auch der kanadische Silberminenbetreiber Silver One Resources mit Abbaustätten in Mexiko und den USA hat seinen Platz unter den größten Einzelpositionen des Commodity Capital - Global Mining Fund.

FondsVergleichsindex. Korrelation. Ausgeprägt.

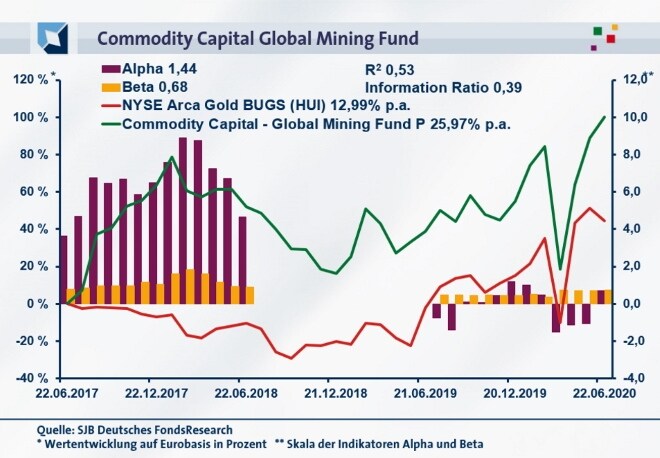

In unserer unabhängigen SJB FondsAnalyse haben wir den Commodity Capital - Global Mining Fund dem NYSE Arca Gold BUGS Index (HUI) als Benchmark gegenübergestellt, einem Aktienindex von internationalen Goldproduzenten und Gold fördernden Bergbauunternehmen. Über drei Jahre liegt die Korrelation bei 0,73, auf ein Jahr gesehen steigt der Wert auf 0,83 an. Damit ist die Parallelität der Kursverläufe von Fonds und Index deutlich ausgeprägt, beide Elemente weisen einen hohen Gleichlauf auf. Dies bestätigt auch der Blick auf die Kennzahl R²: Für drei Jahre beträgt die Kennziffer 0,53, über ein Jahr nimmt R² einen Wert von 0,69 an. Somit haben sich mittelfristig 47 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 31 Prozent. FondsManager Tretter legt individuelle Länder- und Sektorenschwerpunkte in seiner Portfolioallokation und hat sich im Rahmen der Suche nach Junior-Minenunternehmen auf kurze Sicht stärker an der Benchmark orientiert. Die Analyse des Tracking Error zeigt, dass Anleger bereit sein müssen, auch höhere aktive Risiken einzugehen: Über drei Jahre liegt die Spurabweichung des Fonds vom Referenzindex bei ambitionierten 29,22 Prozent, auf Jahressicht bleibt der Tracking Error mit 25,90 Prozent hoch. Wie fällt die Schwankungsneigung des Minenfonds aus?

FondsRisiko. Volatilität. Gedämpft.

Der Commodity Capital - Global Mining Fund weist über drei Jahre eine Volatilität von 42,35 Prozent auf, die noch unterhalb der jährlichen Schwankungsbreite von 46,70 Prozent liegt, die der NYSE Arca Gold BUGS Index im gleichen Zeitraum zu verzeichnen hat. Für ein Jahr stellt sich das Szenario noch attraktiver dar; hier vermag der Commodity-Capital-Fonds mit einer deutlich geringeren "Vola" zu überzeugen: Mit 59,37 Prozent fällt die Schwankungsneigung des Minenaktienfonds über elf Prozentpunkte niedriger als die des internationalen Goldminenindex aus, der mit einer Volatilität von 70,84 Prozent aufwartet. Durch die kurz- wie mittelfristig geringere Schwankungsintensität bietet der Commodity Capital - Global Mining Fund die deutlich bessere Risikostruktur als der Referenzindex aus dem Goldminensektor - ein klarer Pluspunkt für das aktiv gemanagte FondsProdukt gegenüber der passiven Benchmark. Wie schlägt sich dieser Vorteil in den Beta-Werten nieder?

Das Beta des Commodity-Capital-Fonds liegt im Dreijahreszeitraum eindeutig unter Marktniveau: Für drei Jahre nimmt die Kennziffer einen Wert von 0,68 an und belegt, dass der Fonds nur unterdurchschnittlich an den Marktbewegungen partizipiert. Über ein Jahr befindet sich das Beta ebenfalls unter dem Marktrisikofixwert von 1,00 und erreicht einen Wert von 0,76. Der rollierende Zwölfmonatsvergleich der Beta-Werte über drei Jahre demonstriert, dass der Fonds überwiegend mit weniger ausgeprägten Wertschwankungen als der Vergleichsindex aufwartet. In 29 der letzten 36 betrachteten Einzelzeiträume wird ein Wert von unter 1,00 verzeichnet, die Beta-Werte erreichen dabei einen Wert von zutiefst 0,35. Lediglich in sieben Zeitintervallen sind überdurchschnittliche Ertragsschwankungen zu beobachten, hier erreicht das Fonds-Beta einen Wert von 1,82 in der Spitze. Die in der großen Mehrheit unter Marktniveau liegenden Beta-Werte des Minenaktien-Fonds legen Zeugnis ab von einem überzeugenden Risikoprofil. Welche Renditen vermag Rohstoffexperte Tretter auf dieser Basis zu generieren?

FondsRendite. Outperformance. Generiert.

Per 22. Juni 2020 hat der Commodity Capital - Global Mining Fund über drei Jahre eine kumulierte Wertentwicklung von +100,02 Prozent in Euro aufzuweisen, was einer Rendite von +25,97 Prozent p.a. entspricht. Ein ganz hervorragendes Performanceergebnis und zugleich eine hohe Mehrrendite des Minenaktienfonds gegenüber der Benchmark, wie die folgenden Zahlen beweisen: Der NYSE Arca Gold BUGS Index hat im selben Zeitraum ein Gesamtergebnis von +44,30 Prozent bzw. eine Jahresrendite von +12,99 Prozent auf Eurobasis zu verzeichnen. Auch kurzfristig beweist sich die hohe Qualität der Titelselektion durch FondsManager Tretter innerhalb des Minensegments. Über ein Jahr verzeichnet der Commodity-Capital-Fonds ein hohes Plus von +44,10 Prozent in Euro, während sich der Vergleichsindex für internationale Goldminenaktien sogar über einen Wertzuwachs von +47,38 Prozent freuen kann. Die hohe langfristige Outperformance von sage und schreibe 55 Prozentpunkten macht den Aktienfonds von Rohstoffstratege Tretter zum klaren Sieger im Wettstreit mit der Benchmark und zeigt risikoaffinen Investoren, welche attraktiven Renditen im Minensektor mit der richtigen Titelauswahl zu erzielen sind. Wie stellen sich die Alpha-Werte des FondsProduktes dar?

Über drei Jahre liegt das Alpha des Minenaktien-Fonds mit 1,44 im grünen Bereich, für den Einjahreszeitraum fällt die Renditekennzahl mit 0,72 gleichfalls positiv aus. Der rollierende Zwölfmonatsvergleich der Alpha-Werte über drei Jahre zeigt, dass es Rohstoffexperte Tretter mit seinem aktiv gemanagten Portfolio in der Mehrzahl der Fälle gelingt, eine attraktive Mehrrendite zum Referenzindex zu erwirtschaften. In 22 der untersuchten 36 Einzelzeiträume generiert er mit seinem FondsPortfolio ein positives Alpha von 8,90 in der Spitze. Diesen Phasen mit einer außergewöhnlich hohen Mehrrendite stehen 14 Einzelperioden gegenüber, in denen der Commodity-Capital-Fonds negative Alpha-Werte von zutiefst -2,32 aufweist. Das mehrheitlich positive Alpha sowie die klare Outperformance bei der längerfristigen Wertentwicklung machen den Edelmetallaktienfonds zum eindeutigen Gewinner im Renditevergleich mit dem NYSE Arca Gold BUGS Index. Das positive Gesamturteil wird durch die über drei Jahre erzielte positive Information Ratio des Fonds von 0,39 abgerundet - hier wird offensichtlich, dass die von FondsManager Tretter eingegangenen Risiken in einem guten Verhältnis zu den erzielten Renditen stehen.

SJB Fazit. Commodity Capital - Global Mining Fund.

Die Kursrally von Gold ist noch nicht vorbei - vielmehr bestehen deutliche Hinweise darauf, dass ein neuer langfristiger Aufwärtszyklus bei Edelmetallen und den damit assoziierten Minenaktien begonnen hat. Die Liquiditätsschwemme durch die globalen Notenbanken begünstigt die Aufwärtsbewegung von Gold genauso wie das sinkende Angebot in den nächsten Jahren, da aufgrund der niedrigen Explorationstätigkeit kaum neue Lagerstätten gefunden wurden. Historisch betrachtet, ist mit einer Outperformance von Explorations- und Juniorunternehmen in einem Bullenmarkt für Edelmetalle zu rechnen. Genau auf diesen Subsektor hat sich der Commodity Capital - Global Mining Fund spezialisiert, weshalb er in den kommenden Monaten überproportional vom enormen Aufholpotential der Gold- und Silberminenaktien profitieren dürfte.

Autor:

Dr. Volker Zenk ist Fondsanalyst bei der SJB FondsSkyline OHG 1989, einem der größten und ältesten bankenunabhängigen Finanzdienstleister in Deutschland. Die wöchentlich erscheinenden, speziell auf Privatinvestoren zugeschnittenen Publikationen können gratis angefordert werden unter FondsEcho@sjb.de oder auf www.sjb.de.

Nicht nur in den Finanzzentren Deutschlands ist ausgewiesene FondsExpertise zu Hause, sondern auch im niederrheinischen Korschenbroich. Am 1. Januar 1989 gegründet, ist die SJB FondsSkyline eines der ältesten und größten privaten Finanzdienstleistungsinstitute in Deutschland. Seit über 30 Jahren verfolgt die SJB ihren antizyklischen Investmentansatz und publiziert regelmäßige Newsletter und FondsAnalysen für Privatinvestoren.

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.

Bildquellen: SJB Deutsches FondsResearch