Perspektiven für den Rentenmarkt

Während Europas Rentenmärkte durch das QE-Programm gezähmt werden, warten sie in den USA nervös auf Hinweise zur Zinswende.

Die Fed möchte wieder normal werden. Das heißt auch, dass sie weniger berechenbar werden will. Mit der Erklärung zu ihrer Sitzung vom 18. März ist ihr dies gelungen. Durch den Verzicht auf das Wort "Geduld" hat sie den Weg dafür frei gemacht, die Zinsen ohne weitere Vorwarnung erhöhen zu können. Gleichzeitig hat das Komitee die Märkte mit eher vorsichtigen Tönen überrascht. Sowohl die US-Wachstums- als auch die Inflationsschätzungen für 2015 und 2016 wurden nach unten revidiert. Zwei gegensätzliche Signale in einer Mitteilung - so erhöht man Volatilität. Volatilität bleibt auch das dominierende Thema der kommenden Monate. Kursrückgänge werden bei einigen Vermögensklassen gute Einstiegschancen bieten.

In den USA hat die Unsicherheit über die Zinswende zu einer Achterbahnfahrt der Renditen geführt, die sich fortsetzen dürfte. Wir erwarten eine Zinserhöhung im September, mit einem im historischen Vergleich moderaten Zyklus. Auch das QE-Programm der EZB wird die US-Zinsen drücken. Dies sind allein zwei Gründe, warum wir nicht mit einem Ausverkauf bei US-Staatsanleihen rechnen. Die Fed-Erklärung hat auch unmittelbar die Währungen beeinflusst. Der US-Dollar gab nach, was seine vorige rasante Rally zunächst stoppte. Diese dürfte sich nach einer Konsolidierungsphase aber fortsetzen. Eine weitere Vermögensklasse, bei der Volatilität Einstiegschancen bieten könnte, sind US-Hochzinsanleihen. Hier bewegen die ölnahen Titel weiter stark die Preise.

In Europa sind potenzielle Volatilitätstreiber Wahlen und die Situation in Griechenland, wo Liquiditätsprobleme die politisch angespannte Lage verstärken. Auch wenn es nicht unserem Basisszenario entspricht, darf man ein Graccident - also das versehentliche Ausscheiden Griechenlands aus der Eurozone - nicht ausschließen. All dies wird an den Rentenmärkten dennoch nicht zu Hektik führen, da sie vom QE-Programm ruhiggestellt werden. Kurz nach dessen Beginn sanken die zehnjährigen Bundrenditen auf unter 20 Basispunkte, was die Zinskurve weiter abflacht. Auch die Spreads der Peripherie engten sich ein. Wir glauben, dass die EZB ihr Programm bis auf weiteres erfolgreich durchziehen wird, was die Renditen der Eurozone deckeln sollte. Investoren werden somit in riskantere oder länger laufende Papiere gedrängt.

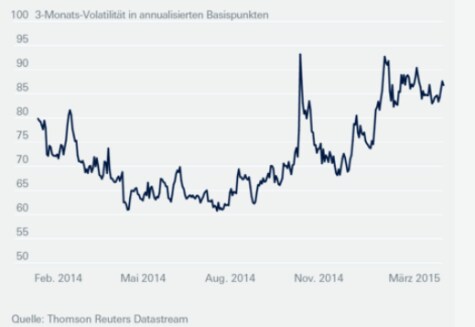

Alle Bemühungen der Fed, die Märkte verbal zu führen, hindert Investoren nicht daran, angesichts der anstehenden Zinswende nervös zu sein, wie es sich in der steigenden Volatilität bei 10-jährigen US-Zinsswaps zeigt.

Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Wertentwicklungen. Es kann keine Gewähr übernommen werden, dass Anlageziele erreicht oder Ertragserwartungen erfüllt werden. Prognosen basieren auf Annahmen, Schätzungen, Ansichten und hypothetischen Modellen, die sich als falsch herausstellen können.

Deutsche Asset & Wealth Management

Mit 923 Milliarden Euro verwaltetem Vermögen (Stand 31. Dezember 2013) ist Deutsche Asset & Wealth Management¹ einer der führenden Vermögensverwalter weltweit. Deutsche Asset & Wealth Management bietet Privatanlegern und Institutionen weltweit eine breite Palette an traditionellen und alternativen Investmentlösungen über alle Anlageklassen. Deutsche Asset & Wealth Management steht zudem für maßgeschneiderte Wealth Management-Lösungen und eine ganzheitliche Betreuung wohlhabender Privatanleger und Family Offices.

¹ Deutsche Asset & Wealth Management ist der Markenname für den Asset-Management- und Wealth-Management-Geschäftsbereich der Deutsche Bank AG und ihrer Tochtergesellschaften. Die jeweils verantwortlichen rechtlichen Einheiten, die Kunden Produkte oder Dienstleistungen der Deutsche Asset & Wealth Management anbieten, werden in den entsprechenden Verträgen, Verkaufsunterlagen oder sonstigen Produktinformationen benannt.

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.

Mit 160 Milliarden Euro betreutem Kundenvermögen ist DWS Investments im Publikumsfondsgeschäft Marktführer in Deutschland*. 1956 gegründet, ist DWS Investments heute integraler Bestandteil der Deutschen Asset & Wealth Management, die weltweit fast eine Billion Euro** treuhänderisch für ihre Kunden verwaltet und eine der vier strategischen Säulen der Deutschen Bank ist.

Als aktiver Vermögensverwalter ermöglicht die DWS Kunden den Zugang zu einer umfassenden Palette an Anlageprodukten. Mehr als 500 Research- und Investment-Experten weltweit identifizieren Markttrends und setzen diese zum Nutzen unserer Anleger um. Führende Positionen in Rankings unabhängiger Ratingagenturen und Auszeichnungen belegen unseren Erfolg, die überdurchschnittliche Performance der DWS-Produkte und den herausragenden Service.

*Quelle: BVI, Stand 31. Mai 2013, inkl. DB-Produkte

**Stand: 30. Juni 2013