Fokus: "Parkgebühren" für Geld?

Die Europäische Zentralbank hat das Zinsniveau weiter gesenkt. Dies hat Folgen für Realwirtschaft und Währung.

Ein Postulat innerhalb der ökonomischen Lehre ist, dass Menschen den Wert heutiger Güter höher schätzen als den Wert künftiger Güter. Aus dieser Zeitpräferenz des Konsums ergibt sich, dass die Sparer für ihren Konsumverzicht einen positiven realen Zins fordern. Gezahlt werden kann dieser von den Kreditnehmern nur, wenn sie Investitionen tätigen, die zu realem Wirtschaftswachstum und damit zu realen Gewinnen führen. Fällt der reale Zins auf null Prozent, werden auch Investitionen interessant, die kein Wachstum bringen. Werden sie negativ, können sich im Prinzip sogar verlustbringende Investitionen rechnen.

Kapital, also investiertes Geld, kann dann so eingesetzt werden, dass das reale Bruttoinlandsprodukt schrumpft. Dennoch hat die EZB ihren Einlagenzins im März 2016 um weitere zehn Basispunkte auf -0,4 Prozent gesenkt. Zudem bietet sie Banken im Rahmen von Tendergeschäften (TLTRO II) mit vier Jahren Laufzeit erstmals die Möglichkeit der Refinanzierung zu negativen Zinsen. Je stärker die Banken ihre Kredite an die Unternehmen erhöhen, umso mehr nähert sich der Zins für den Tender dem Einlagenzinssatz von minus 0,4 Prozent an.

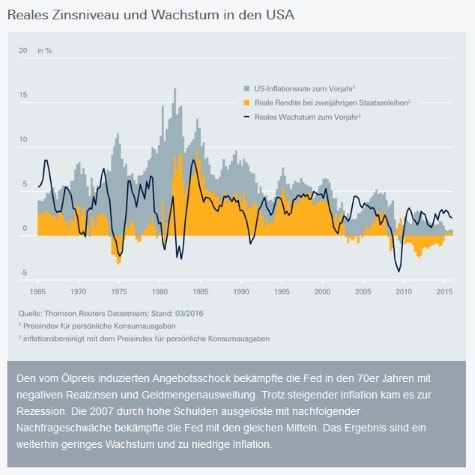

Ziel dieser Maßnahmen ist es, das Zinsniveau unter die derzeit niedrige Inflationsrate zu drücken. In den 70er Jahren gelang dies bereits. Die Zinsen waren damals nominal zwar positiv, aber aufgrund der höheren Inflationsrate real längere Zeit negativ. Sparer mussten damit Kaufkraftverluste auf Geld und Anleihen hinnehmen. Damit ist die damalige Zinssituation im Hinblick auf das reale Zinsniveau vergleichbar mit der heutigen.

Die Folgen negativer Zinsen

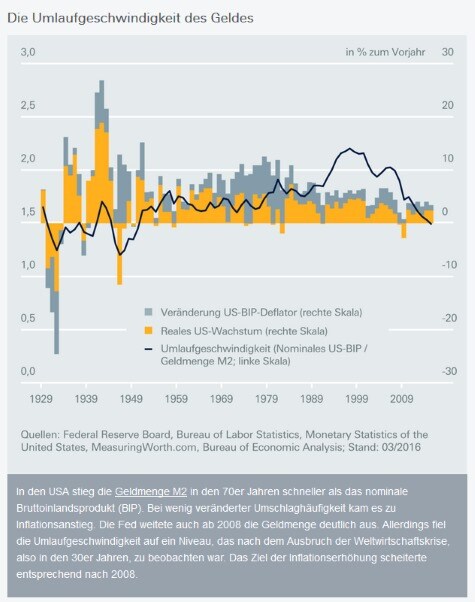

Unterschiedlich sind die Gründe. Auslöser für die Wachstumsschwäche in den 70er Jahren war der Anstieg des Ölpreises. Die Notenbanken milderten den Angebotsschock durch eine expansive Geldpolitik. Der Geldmengenanstieg führte bei stabiler Umlaufgeschwindigkeit zu einem Inflationsanstieg. Die aktuelle Wachstumsschwäche wurde dagegen durch hohe Schulden und Kreditausfälle ausgelöst, die zu Nachfragerückgängen führten. Die US-Notenbank Federal Reserve (Fed) und andere Notenbanken dehnten zwar die Geldmenge aus. Doch die Geldumlaufgeschwindigkeit sank, da Unternehmen und Haushalte aus Angst ihre Kassenhaltung erhöhten. Folge der Geldhortung: Die Inflationsrate ging deutlich zurück und wurde teilweise auch negativ.Damit erinnert die aktuelle Situation an Krisen in einem deflationären Umfeld vor dem ersten Weltkrieg oder von 1929 bis 1933. Der Ökonom Silvio Gesell dachte entsprechend schon vor rund 100 Jahren darüber nach, wie die Menschen dazu gebracht werden können, ihr Geld auszugeben anstatt es zu horten und damit Wachstumsschwäche und Deflation zu verursachen. Seine Idee war Schwundgeld, also Geld, das während der Laufzeit an Wert verlor. Das wurde auch schon einmal ausprobiert. 1932 führte die Gemeinde Wörgl in Österreich Bargeld ein, das monatlich ein Prozent an Wert einbüßte. Das lokale Experiment schien erfolgversprechend. Dank der hohen Umlaufgeschwindigkeit des Wörgler Schillings, sank die Arbeitslosenrate, und die Wirtschaft blühte - bis Gerichte auf Druck der österreichischen Nationalbank ein Verbot erwirkten.

Heute, in einer international verzahnten, globalen Wirtschaft, ist die Einführung eines regionalen Schwundgelds unrealistisch. Damit rücken höhere negative nominale Zinsen in den Fokus der ökonomischen Diskussion. Allerdings besteht die Gefahr, dass die Sparer ihr Geld von den Bankkonten abziehen und zu Hause horten, sobald ihnen die negativen Zinsen tatsächlich verrechnet werden. Die Kassenhaltung würde dann steigen und die Umlaufgeschwindigkeit fallen. Ein Ausweg wäre die Abschaffung des Bargelds - eine Diskussion, die derzeit eher noch hypothetischen Charakter hat. Dennoch könnte dies bei einer fortdauernden Wirtschaftsschwäche Realität werden - wobei wohl noch zahlreiche rechtliche und praktische Hürden zu überwinden wären.

Die Risiken negativer Zinsen

Doch selbst, wenn es so kommt, sollten die Zentralbanken mit der neuen Möglichkeit, das Guthaben auf dem Konto schrumpfen zu lassen, vorsichtig umgehen. Die Hoffnung ist, dass die Kombination aus steigender Geldmenge und höherer Umlaufgeschwindigkeit zu mehr Nachfrage führt. Offen ist, ob sich dies so einfach dosieren und steuern lässt. Nominal negative Zinsen könnten zu einem sprunghaften Anstieg der Umlaufgeschwindigkeit und damit zu einem kräftigen Inflationsanstieg über das erwünschte Maß hinaus führen.Hinzu kommt, dass negative Zinsen zu einer höheren Risikoneigung der Investoren - also zu Umschichtungen in Aktien, Hochzinsanleihen und Immobilien - führen. Privathaushalte und Unternehmen dürften zusätzlich in einem Umfeld negativer nominaler Zinsen ihre Kredite deutlich ausdehnen. Wollten dann die Notenbanken diese Entwicklung über eine restriktive Geldpolitik stoppen, drohte aufgrund aufgeblähter Aktien- und Immobilienpreise sowie des weiter gestiegenen Schuldenniveaus die nächste Schuldenkrise. Die Notenbanken müssten dann schnell zurückrudern - und hätten noch deutlich weniger Handlungsspielraum als zu Beginn der letzten Krise.

"Sollten negative Schocks den konjunkturellen Ausblick verschlechtern und die Inflationserwartungen weiter schwach bleiben, gehört eine Zinssenkung weiterhin zum verfügbaren Arsenal."

Peter Praet, Mitglied des Direktoriums der EZB, am 18. März 2016, Interview mit La Republica

Mit 160 Milliarden Euro betreutem Kundenvermögen ist DWS Investments im Publikumsfondsgeschäft Marktführer in Deutschland*. 1956 gegründet, ist DWS Investments heute integraler Bestandteil der Deutschen Asset & Wealth Management, die weltweit fast eine Billion Euro** treuhänderisch für ihre Kunden verwaltet und eine der vier strategischen Säulen der Deutschen Bank ist.

Als aktiver Vermögensverwalter ermöglicht die DWS Kunden den Zugang zu einer umfassenden Palette an Anlageprodukten. Mehr als 500 Research- und Investment-Experten weltweit identifizieren Markttrends und setzen diese zum Nutzen unserer Anleger um. Führende Positionen in Rankings unabhängiger Ratingagenturen und Auszeichnungen belegen unseren Erfolg, die überdurchschnittliche Performance der DWS-Produkte und den herausragenden Service.

*Quelle: BVI, Stand 31. Mai 2013, inkl. DB-Produkte

**Stand: 30. Juni 2013

Bildquellen: BsWei / Shutterstock.com