SJB FondsEcho. Fidelity China Consumer Fund.

Zeitalter. Neu.

Werte in diesem Artikel

Die Volksrepublik China ist in ein neues Konsumzeitalter eingetreten. Seitdem die chinesische Regierung ganz offiziell die Abkehr von einer vorwiegend exportorientierten Wirtschaft und die gleichzeitige Wende hin zu einer stärker auf den Binnenkonsum ausgerichteten Ökonomie bekanntgegeben hat, steht der chinesische Verbraucher im Zentrum der Wirtschaftsentwicklung. Hierdurch haben sich neue chinesische Unternehmen am Markt etabliert, die das "alte China" von ihrer Wirtschaftskraft und Innovationsfreude her übertreffen. Diese Firmen des "neuen China" sind es, die dem langfristig orientierten Anleger hervorragende Anlagechancen bieten und im Fokus des Fidelity China Consumer Fund A EUR (WKN A1JH3J, ISIN LU0594300252) stehen. FondsManager Raymond Ma bietet Investoren den direkten Zugang zu neu am Markt operierenden chinesischen Privatunternehmen, den Gewinnern der Zukunft. Diese noch jungen Unternehmen bieten ein jährliches Gewinnwachstum zwischen 20 und 40 Prozent und kommen in erster Linie aus sechs Branchen, die sich nach Einschätzung von Chinaexperte Ma in den kommenden drei bis fünf Jahren besonders stark entwickeln werden. Zu diesen Sektoren, die die ökonomische Aufwärtsentwicklung im "Reich der Mitte" tragen, gehören die IT-Branche, Versicherungen und der Umweltschutz. Auch Broker, Bildungs- und Tourismusunternehmen sowie Firmen aus dem Pharmasektor zählt Ma zu den künftigen Gewinnern.

Während "klassische" Chinafonds vorwiegend in die stärker entwickelten Industrieunternehmen sowie exportorientierte Firmen investieren, konzentriert sich der Fidelity China Consumer Fund ganz auf chinesische Konsumunternehmen. Dabei geht es nicht nur um klassische Konsumgüter wie Kleidung oder Nahrungsmittel, sondern um alle Unternehmen, die von der Umstrukturierung der chinesischen Wirtschaft profitieren. Chinakenner Raymond Ma wählt gezielt die in Europa oft noch wenig bekannten Firmen aus, die den heimischen Markt bedienen und ganz auf den chinesischen Verbraucher zugeschnittene Produkte anbieten. Genau diese Titel dürften die Profiteure des neuen Konsumzeitalters in China sein und bieten deshalb langfristig ausgezeichnete Perspektiven. FondsManager Raymond Ma wendet bei der Titelselektion des am 23. Februar 2011 aufgelegten Fidelity-Fonds eine an Fundamentaldaten orientierte Stockpicking-Strategie an. Das FondsVolumen liegt derzeit bei 1,82 Milliarden Euro, als Vergleichsindex verwendet Ma den MSCI China. Um die Chancen am chinesischen Markt entsprechend zu nutzen, kann der Fonds neben den B- und H-Aktien auch die in Shanghai und Shenzhen notierten A-Aktien erwerben, die bis vor kurzem ausländischen Investoren nur eingeschränkt zugänglich waren. Die Performancezahlen des auf Chinas Konsumunternehmen fokussierten Fonds überzeugen: Seit Auflage im Februar 2011 konnte eine kumulative Wertentwicklung von +58,4 Prozent in der FondsWährung Euro erzielt werden, die sich deutlich besser als die Performance des Referenzindex MSCI China von +32,8 Prozent präsentiert. Wie stellt sich die so erfolgreiche Investmentstrategie im Detail dar?

FondsStrategie. Bottom-up-Ansatz. Praktiziert.

Der Fidelity China Consumer Fund strebt ein langfristiges Kapitalwachstum an und investiert in Aktien von Unternehmen, die ihren Sitz in China oder Hongkong haben oder dort den überwiegenden Teil ihrer Geschäftstätigkeit ausüben. Im Rahmen der Spezialisierung auf chinesische Konsumtitel erwirbt der Fonds schwerpunktmäßig Aktien von Firmen, die sich mit der Entwicklung, Herstellung oder dem Verkauf von Waren oder Dienstleistungen an Verbraucher in China beschäftigen. FondsManager Raymond Ma betreibt ein aktives Portfoliomanagement und streut sein Vermögen aktuell über 115 Einzeltitel. Hinsichtlich der Marktkapitalisierung beachtet Ma keine speziellen Vorgaben; aus Liquiditätsgründen bevorzugt er jedoch Unternehmen mit einem Börsenwert von mehr als 500 Millionen US-Dollar. Bei seinen Investments ist Ma nicht an die Titel- oder Sektorengewichtung der Benchmark gebunden, die Risikostruktur des Fonds wird aber laufend anhand des MSCI China überprüft. Grundsätzlich bevorzugt der FondsManager Unternehmen mit überdurchschnittlichem Wachstum, die in China einen hohen Marktanteil besitzen und deshalb über Preissetzungsmacht verfügen. Für diese Werte hält der Chinaexperte einen Kursaufschlag für gerechtfertigt; zugleich sucht er nach Unternehmen in Sondersituationen wie Turnaround-Phasen, Fusionen oder Übernahmen. Weitere zentrale Punkte bei der Aktienauswahl sind für Ma ein hoher freier Cashflow, gesunde Bilanzen, ein solides Management sowie eine nachhaltig erfolgreiche Geschäftsstrategie. Bei der Titelselektion stützt sich der von Hongkong aus agierende Ma vorwiegend auf Fundamentalanalysen nach dem Bottom-Up-Prinzip. Dabei spielen Bewertungskennzahlen wie das Kurs-Gewinn-Verhältnis (KGV) oder das Kurs-Buchwert-Verhältnis (KBV) eine wichtige Rolle. Wie ist das Portfolio des spezialisierten China-Fonds im Einzelnen strukturiert?

FondsPortfolio. Finanzsektor. Favorisiert.

In der Länderallokation des Fidelity China Consumer Fund liegt die Volksrepublik China mit 67,10 Prozent Anteil am FondsVermögen mit großem Abstand auf Platz eins. Dahinter folgt die ehemalige britische Kronkolonie Hongkong, wo 19,60 Prozent der FondsBestände investiert sind. Aktien aus Taiwan sind innerhalb des China-Fonds mit 10,90 Prozent des FondsVolumens gewichtet. Investments in Unternehmen, die auf den Cayman Islands (1,10 Prozent) bzw. in Singapur (0,80 Prozent) beheimatet sind, runden das Länderportfolio des Fidelity-Produktes ab.

Bei der von FondsManager Raymond Ma vorgenommenen Sektorenallokation sind Finanzunternehmen mit 37,10 Prozent des FondsVolumens die Favoriten. Sie gehören zu den Branchen, die am meisten von der Ablösung des Exports durch den heimischen Konsum als Wachstumstreiber der chinesischen Wirtschaft profitieren. Konsequenterweise entstammen gleich vier Titel der Top-10-Holdings diesem Bereich: Neben der AIA Group sowie der Cathay Financial Holding sind dies die beiden Versicherungsunternehmen China Life sowie Ping An Insurance. Den zweiten Platz im FondsPortfolio nimmt der Sektor der Konsumgüter mit 22,20 Prozent ein. Aus diesem Bereich sind der Hotel- und Casino-Betreiber Sands China sowie der Unterhaltungskonzern Galaxy Entertainment unter den Top-10-Positionen vertreten. 13,20 Prozent des FondsVermögens sind in Technologiefirmen investiert, unter den zehn größten Einzelwerten durch das Internetunternehmen Tencent Holdings repräsentiert. Telekommunikationstitel decken 11,10 Prozent des Portfolios ab, der Sektor nicht zyklischer Konsumgüter nimmt 9,30 Prozent des FondsVolumens ein. Abgerundet wird das Portfolio durch Gesundheitswerte (3,60 Prozent), Versorger (2,50 Prozent) sowie Industrieaktien mit 1,80 Prozent Anteil am FondsPortfolio.

FondsVergleichsindex. Korrelation. Deutlich.

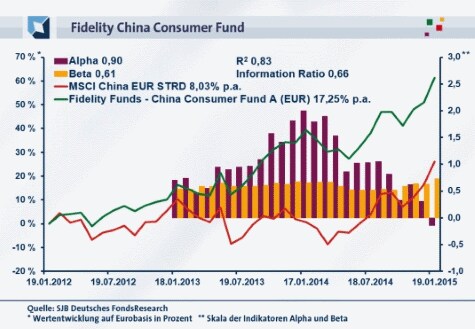

Für unsere unabhängige SJB FondsAnalyse haben wir den Fidelity China Consumer Fund dem MSCI China EUR STRD als Benchmark gegenübergestellt. Das Ergebnis der Korrelationsanalyse mit dem breit gestreuten chinesischen Aktienindex zeigt eine ausgeprägte Übereinstimmung. Mit 0,81 liegt die Korrelation über drei Jahre auf einem hohen Niveau, für ein Jahr fällt sie mit 0,80 kaum geringer aus. Die Kursentwicklung von Fonds und Benchmark verläuft weitgehend parallel, wie auch der Blick auf die Kennzahl R² beweist. Diese liegt für drei Jahre bei 0,66, über ein Jahr nimmt sie einen Wert von 0,65 an. Damit haben sich mittelfristig 34 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 35 Prozent. Hier zeigt sich, dass FondsManager Raymond Ma zuletzt die individuelle Struktur seiner Titel- und Sektorengewichtung leicht steigerte. Der Tracking Error des Fidelity-Fonds liegt für drei Jahre bei 9,92 Prozent, auf ein Jahr geht die Spurabweichung auf 8,12 Prozent zurück. Damit geht Chinaexperte Ma kein übermäßig hohes aktives Risiko ein. Welche Schwankungsneigung verzeichnet der von ihm gemanagte Konsumfonds?

FondsRisiko. Beta. Attraktiv.

Der Fidelity China Consumer Fund hat für den letzten Dreijahreszeitraum mit 12,77 Prozent eine sehr moderate Schwankungsbreite aufzuweisen, was sich insbesondere im Vergleich zum Referenzindex offenbart: Der MSCI China verzeichnet im selben Zeitraum eine Volatilität von 17,36 Prozent und bringt es damit auf über viereinhalb Prozentpunkte höhere Schwankungen. Offenbar hat Fidelity-FondsManager Ma die "Vola" seines Portfolios ausgezeichnet unter Kontrolle, wie auch die kurzfristigen Zahlen belegen. Hier ist die Differenz zwischen aktiv gemanagtem Aktienfonds und passiver Benchmark etwas geringer, doch fällt der Volatilitätsvergleich über ein Jahr weiter zugunsten des Fidelity-Produktes aus. Jetzt beträgt die Volatilität des Fonds 14,29 Prozent und liegt weiterhin klar unterhalb der Schwankungsbreite des MSCI China von 17,18 Prozent. Insgesamt ist die Risikostruktur des Fidelity-Fonds gemessen an der von der SJB gewählten Benchmark erheblich günstiger, da die Schwankungen in beiden untersuchten Perioden niedriger als die des breiten chinesischen Marktes ausfallen.

Das attraktive Risikoprofil des Fidelity-Fonds schlägt sich auch in dem weit unter Marktniveau liegenden Beta dar, das über drei Jahre einen Wert von 0,61 aufweist. Für ein Jahr liegt die Kennzahl bei 0,73 und illustriert, dass der chinesische Konsumfonds auch kurzfristig geringeren Wertschwankungen als der breite Markt ausgesetzt war. Der rollierende Zwölfmonatsvergleich der Beta-Werte führt zu erfreulichen Ergebnissen aus FondsSicht: Die Risikokennziffer befindet sich in allen der letzten 25 betrachteten Einzelzeiträume unter dem Marktrisikofixwert von 1,00 und nimmt dabei Werte von zutiefst 0,51 an. Selbst in dem mit 0,73 am stärksten ausgeprägten Beta-Intervall liegt die Sensitivität des Fonds gegenüber den Marktbewegungen um 27 Prozent niedriger als beim Referenzindex. Damit ist der Fidelity-Fonds klarer Sieger in der Beta-Analyse, weil er sich in sämtlichen untersuchten Zeitperioden weniger volatil als der breite chinesische Aktienmarkt präsentiert. Welche Renditen kann FondsManager Ma mit diesem Risikoprofil erwirtschaften?

FondsRendite. Alpha. Positiv.

Per 19. Januar 2015 hat der Fidelity China Consumer Fund über drei Jahre eine kumulierte Wertentwicklung von +59,79 Prozent in Euro aufzuweisen, was einer Rendite von +17,25 Prozent p.a. entspricht. Eine sehr attraktive Wertentwicklung, gerade auch, wenn sie der Performance des SJB-Referenzindex gegenübergestellt wird: Der MSCI China EUR STRD wartet über drei Jahre mit einer Gesamtrendite von +26,10 Prozent auf Eurobasis auf, die einem Ergebnis von +8,03 Prozent p.a. gleichkommt. Beim Wechsel auf den kurzfristigen Zeithorizont büßt der Fidelity-Fonds seinen Renditevorsprung zur Benchmark ein: Mit einer Jahresrendite von +16,05 Prozent fällt die Performance des Fidelity-Produktes schwächer die des MSCI-Vergleichsindex von +25,39 Prozent aus. In der Gesamtschau liegt FondsManager Ma mit seinem Fidelity-Fonds trotzdem vorn, da die längerfristig erzielte und zudem in ihrer absoluten Höhe deutlicher ausgeprägte Mehrrendite stärker zu gewichten ist. Wie schlägt sich das über 33 Prozentpunkte betragende Performanceplus im Dreijahreszeitraum in den Alpha-Werten des China-Fonds nieder?

Das Alpha des aktiv gemanagten Fidelity-Produktes liegt über drei Jahre bei 0,90 und befindet sich damit klar im positiven Bereich. Schwächer präsentiert sich die Kennzahl auf Jahressicht mit -0,15. Im rollierenden Zwölfmonatsvergleich wird offenkundig, dass der spezialisierte China-Fonds fast durchweg erfolgreicher als die Benchmark agierte. In 24 der untersuchten 25 Perioden gab es ein positives Alpha bis 2,00 in der Spitze zu verzeichnen, eine einzige Zeitspanne wartet mit einem negativen Alpha-Wert von -0,15 auf. Die weit häufigeren und zudem in ihrer Ausprägung stärkeren Intervalle mit einem positiven Alpha lassen diesen einen Wert im roten Bereich als "Ausrutscher" erscheinen und führen dazu, dass der Fidelity-Fonds die Alpha-Analyse klar für sich entscheidet. Das Stockpickingprinzip von Chinaexperte Ma erweist sich längerfristig als Erfolgsstrategie, wie die Information Ratio von 0,83 über drei Jahre belegt. Die eingegangenen Risiken sind durch den Performancevorsprung gerechtfertigt, die Rendite-Risiko-Struktur des Fidelity-Fonds überzeugt.

SJB Fazit. Fidelity China Consumer Fund.

Die Konsumrevolution in China ist nicht aufzuhalten. FondsInvestoren, die gezielt die Chancen des neuen Konsumzeitalters in China nutzen wollen, kommen an Raymond Ma und seinem Fidelity China Consumer Fund nicht vorbei. Das Fidelity-Produkt eröffnet Anlegern nicht nur das Potenzial einer bestimmten Branche, sondern lässt sie umfassend an der Neuausrichtung von Chinas Wirtschaft weg vom Export hin zum Binnenkonsum teilhaben. Die Fokussierung auf aufstrebende einheimische Unternehmen verhilft dem Fonds zu einer attraktiven Mehrrendite gegenüber dem breiten chinesischen Aktienmarkt.

Erläuterungen

Alpha

Ist die Kennziffer für die Renditechancen. Das Alpha beziffert jenen Teil der FondsRendite, der auf aktive Titelauswahl zurückzuführen ist. Je höher das Alpha, umso besser hat sich der Fonds im Verhältnis zum Markt entwickelt. Beispiel: Ein Alpha von 5,0 zeigt an, dass der Fonds im Vergleich zu seiner Benchmark in den gewählten Betrachtungszeiträumen einen durchschnittlichen Mehrertrag von 5,0 Prozent erzielt hat. Ein positives Alpha deutet darauf hin, dass durch aktives Portfoliomanagement eine Mehrrendite für den Investor erwirtschaftet wurde. Insofern ist die Kennziffer ein Leistungsindikator für erfolgreiches FondsManagement. Gerade im Wettbewerb mit passiven ETFs ist das Alpha das Aushängeschild für Fonds.

Beta

Gilt als Risikomaß. Das Beta ist ein Indikator dafür, wie stark die Erträge eines Fonds tendenziell auf Wertschwankungen am Markt reagieren. Die Kennzahl bemisst die relative Volatilität eines Investmentfonds in Bezug auf den Gesamtmarkt. Anders ausgedrückt: Beta ist das Resultat eines Risikovergleichs zwischen Fonds und Benchmark. Deshalb wird bei der Investmentanalyse einem Index als Repräsentant des Marktes der feste Wert Beta = 1 zugesprochen. Hat ein Fonds ein Beta von 1, ist sein Risiko identisch mit demjenigen des Index. Ein Beta > 1 bedeutet, das FondsRisiko ist überproportional, seine Wertschwankungen sind ausgeprägter. Ein unter 1 liegendes Beta lässt auf geringere Kursschwankungen eines Fonds schließen, er ist risikoärmer. Ein Beispiel: Weicht die Volatilität des Fonds um 15 Prozent nach unten ab, ist sein Beta 0,85, weicht sie 15 Prozent nach oben ab, ist es 1,15. Ein hohes Beta bedeutet potentiell höhere Erträge, aber auch ein gesteigertes Risiko. Ein niedriges Beta zeigt an, dass der Fonds potentiell geringere Erträge erzielt, dabei aber auch ein niedrigeres Risiko eingeht. Ein negatives Beta bedeutet, dass sich der Fonds gegenläufig zur Marktentwicklung verhält.

Dividendenrendite

Die Dividendenrendite ist eine klassische Kennzahl zur Bewertung einer Aktie und misst die Dividende einer Aktie im Verhältnis zum Aktienkurs zum Zeitpunkt der Ausschüttung. Sie wird in Prozent angegeben. Je höher der Wert, desto mehr Anteil an der Unternehmensleistung erhalten Aktionäre in Form der Dividende. Diese Erträge sind unabhängig von der Kursentwicklung an der Börse. Im Gegensatz zum Kurs-Gewinn-Verhältnis KGV werden hier die Erträge als Maßstab für die Rendite genommen, die tatsächlich den Anteilseignern zugute kommen. Hohe Dividendenrenditen können die starke Ertragskraft eines Unternehmens anzeigen, umgekehrt aber auch problematisch sein, da die ausgeschütteten Beträge nicht für Investitionen zur Verfügung stehen.

Information Ratio

Die Information Ratio ist eine Kennziffer zur Beurteilung der Managementqualität eines Fonds. Sie wird errechnet, indem man die Überrendite (aktive Rendite) durch das aktive Risiko teilt. Insofern ist sie das Barometer für den risikobereinigten Ertrag. Die aktive Rendite wird hierbei mit Alpha gemessen, das aktive Risiko anhand des Tracking Errors. Die Kennzahl liefert eine Aussage, ob das eingegangene Risiko durch die erzielte Mehrrendite gerechtfertigt ist. Ist die Information Ratio positiv, ist dies der Fall. Je höher der Wert, desto besser ist das Management von Rendite und Risiko des untersuchten Fonds.

Korrelation

Die Korrelation ist die Kennziffer für die wechselseitige Abhängigkeit zweier Investments. Die Korrelationskennziffer gibt Richtung und Stärke des Zusammenhangs an und liegt dabei in einer Bandbreite zwischen 1,0 für Investitionen, deren Wertentwicklung absolut gleich verläuft, und -1,0 für Investments, deren Wertentwicklung sich genau entgegengesetzt darstellt. Bei einer Korrelation von 0,0 besteht keinerlei Übereinstimmung. Die Kennzahl macht eine Aussage zur strukturellen Abhängigkeit der Wertentwicklung eines Fonds von seinem Vergleichsindex. Weisen Fonds und Index eine hohe Korrelation auf, werden sie auf dieselben Marktrisiken und -entwicklungen ähnlich reagieren. Die Korrelation sollte im Zusammenhang mit dem Beta-Faktor betrachtet werden und gibt dessen Güte an. Je höher die Korrelationskennziffer an 1 oder -1 heranreicht, desto größer ist die Aussagekraft des Beta-Faktors.

Kurs-Buch-Verhältnis (KBV)

Das KBV ist eine Kennzahl für den Substanzwert eines Unternehmens. Es wird errechnet, indem man den Aktienkurs durch den Buchwert je Aktie teilt. Der Buchwert der Aktiengesellschaft ergibt sich durch den Abzug der Verbindlichkeiten von der Summe der Aktiva. Die Aussagekraft der Bücher kann je nach Branche variieren und ist bei Industriefirmen beispielsweise höher als im IT-Sektor. Der Buchwert der Aktie ist das Ergebnis der Division des Unternehmensbuchwerts durch die Anzahl der Aktien. Je niedriger der Wert ist, desto preiswerter ist die Aktie. Wenn der Aktienkurs dem Buchwert entspricht, wird die Aktie zu ihrem "fairen Wert" gehandelt.

Kurs-Cashflow-Verhältnis (KCV)

Das KCV ist eine Kennzahl der Liquidität eines Unternehmens. Man erhält es, indem man den Aktienkurs durch den Cashflow je Aktie teilt. Der Cashflow eines Unternehmens bildet die wirklichen Zahlungsflüsse in einer bestimmten Zeitperiode ab. Sein Wert gibt das Volumen der im Unternehmen für Investitionen und das Begleichen von Verbindlichkeiten vorhandenen liquiden Mittel an. Mit dem KCV kann die Entwicklung der Ertragskraft einer Aktiengesellschaft bewertet werden. Dabei gilt eine Aktie als umso preiswerter, je niedriger ihr KCV ist.

Kurs-Gewinn-Verhältnis (KGV)

Das KGV ist die Kennzahl der Ertragskraft eines Unternehmens. Es wird errechnet, indem man den Aktienkurs durch den Gewinn je Aktie teilt. Hier gilt: Je niedriger die Kennzahl, desto preiswerter ist die Aktie. Ein niedriges KGV wird an der Börse als Einstiegssignal in die Aktie interpretiert. Sie gilt als unterbewertet und hat Aufwärtspotenzial. Liegt das KGV eines Titels hingegen über dem Marktdurchschnitt, kann dies als Ausstiegssignal gewertet werden. Die Aktie gilt als überbewertet, die Wahrscheinlichkeit, dass ihr Kurs fällt, ist hoch. Im Falle korrigierter Gewinnerwartungen kann das KGV zu Fehlinterpretationen führen, da optisch niedrige Kennzahlen die Ertragssituation des Unternehmens nicht mehr richtig wiedergeben.

R²

Die Kennzahl R² baut auf der Korrelation auf. Sie drückt den Prozentsatz der Bewegungen eines Fonds aus, die durch Bewegungen in seinem Referenzindex erklärt werden können. R² ist das Quadrat der Korrelation. Ein R² von 0,7 bedeutet, dass 70,0 Prozent der Entwicklung des Fonds das Ergebnis der Entwicklung des Referenzindex ist bzw. 30,0 Prozent auf die aktive Auswahl von Aktien zurückgeführt werden können. Je deutlicher die Zahl unterhalb von 1 liegt, umso unabhängiger ist der Ertrag des Fonds vom Referenzindex. R² wird genutzt, um die Aussagekraft von Beta zu bestimmen. Je höher das R², desto signifikanter das Beta, weil klar wird, wie sehr dieses auf aktivem FondsManagement basiert. R² hilft also, den Grad sowie die Qualität der FondsManageraktivität einzuordnen.

Sharpe Ratio

Die Sharpe Ratio ist ein Maß für das Gesamtrisiko eines Fonds, da sie die Rendite ins Verhältnis zum absoluten Risiko des Fonds setzt. Die nach dem Nobelpreisträger William Sharpe benannte Kennziffer misst die Überschussrendite eines Fonds pro Risikoeinheit. Dabei wird der Fonds mit dem risikolosen Geldmarkt konfrontiert. Liegt die Sharpe Ratio eines Fonds bei 0,40 und damit im positiven Bereich, ist dies ein Indiz dafür, dass die FondsInvestition rentabler ist als die Platzierung des Kapitals am Geldmarkt. Ein negativer Wert bedeutet: Der Fonds ist schlechter als der Geldmarkt. Zu beachten bei der Interpretation dieser Kennzahl ist, dass sich die Definition eines "risikolosen" Zinses im Zuge der Finanzkrise massiv gewandelt hat. Streng genommen sind risikolose Investments gar nicht mehr existent.

Tracking Error

Der Tracking Error ist die Kennziffer für die Spurabweichung des Fonds vom Index. Sie misst, wie stark die Positionen und ihre Gewichtung im Portfolio des Fonds prozentual von denen des Index abweichen. Zur Berechnung wird die Standardabweichung der Differenzrendite zwischen dem Fonds und seiner Benchmark ermittelt. Insofern wird der Tracking Error auch als Indikator für aktives Risiko verstanden und dient neben Alpha als Grundlage für die Berechnung der Information Ratio. Je niedriger der Tracking Error, desto stärker orientiert sich der FondsManager am Vergleichsindex. Je höher der Wert ist, desto unabhängiger bewegt sich der FondsManager in seinem Markt.

Value-at-risk (VAR)

Der Begriff bezeichnet ein Risikomaß für die Wahrscheinlichkeit und den Umfang von Verlusten einer bestimmten Risikoposition (z. B. eines Portfolios von Wertpapieren) in einem gegebenen Zeithorizont. Ein VAR von 10 Mio. Euro bei einer Haltedauer von 1 Tag und einer als Konfidenzniveau bezeichneten Eintrittssicherheit von 97,5 Prozent bedeutet, dass der potenzielle Verlust der betrachteten Risikoposition von einem Tag auf den nächsten mit einer Wahrscheinlichkeit von 97,5 Prozent den Betrag von 10 Mio. Euro nicht überschreiten wird. VAR wurde von J.P. Morgan entwickelt und ist heute ein Standardrisikomaß im Finanzsektor.

Autor: SJB FondsSkyline OHG 1989 für Unternehmer und Führungskräfte

Gerd Bennewirtz ist als geschäftsführender Gründungsgesellschafter der SJB FondsSkyline OHG 1989 Herausgeber speziell auf Privatinvestoren zugeschnittener Newsletter. Die täglich, wöchentlich und monatlich erscheinenden Publikationen können gratis angefordert werden unter FondsEcho@sjb.de oder www.sjb.de.

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.