SJB FondsEcho. DWS Investa. MiFID-Risikoklasse nach MFX: 5.

Ehre. Gebührend.

Werte in diesem Artikel

Der DWS FondsKlassiker Investa (DE0008474008) hat 2009 alles geliefert, was ein aktiv gemanagter Aktienfonds liefern kann. Eine Wertentwicklung auf Eurobasis über ein Jahr per 4. Januar 2010 von +32,14 Prozent hat den Vergleichindex DAX 30 hinter sich gelassen. Der deutsche Aktienindex kam im gleichen Zeitraum auf +21,62 Prozent. Auch gegenüber dem SJB Vergleichsindex MSCI Germany hat der Investa über ein Jahr besser abgeschnitten. Das Alpha über ein Jahr liegt bei 0,71. Das ist eine Mehrrendite, die Investoren honorieren. Rund 800,0 Millionen Euro sind dem am 17. Dezember 1956 aufgelegten Aktienfonds im abgelaufenen Jahr zugeflossen. Seit Auflage investiert er in deutsche Standardwerte. Kleine und mittlere Unternehmen aus dem DAX-Universum sind auch möglich. Zu Alpha und Nettomittelzuflüssen hat die SJB FondsManager Henning Gebhardt persönlich gratuliert. Seit 1. Mai 2000 ist Gebhardt für den ältesten Aktienfonds der DWS verantwortlich. „Es ist ein Privileg und eine Ehre, wenn einem so ein alter Aktienfonds anvertraut wird“, so der FondsManager. Im SJB Gespräch stellte Gebhardt Details des Investmentprozesses und Portfolios des Investa vor.

FondsStrategie. Potenzial. Langfristig.

„Ich bin ein fundamentaler Investor“, beschreibt FondsManager Gebhardt seinen Investmentstil. Das bedeutet: Er investiert mit dem Investa vor allem in Unternehmen, die langfristig ein größeres Wachstumspotenzial haben, als die Volkswirtschaften. „Wir suchen ‚Best-in-class’ Unternehmen aus“, so Gebhardt. Das sind Unternehmen mit einer starken Wettbewerbsposition. Dadurch könnten sie sich langfristig gegen andere Unternehmen durchsetzen und gutes Geld verdienen. „Das ist letztendlich das Wichtigste, damit sich eine Aktie vernünftig entwickelt“, meint Gebhardt. „Wir“, das sind neben FondsManager Gebhardt und seinem Stellvertreter Tim Albrecht auch ein mehrköpfiges Expertenteam. Bis zu zehn Personen sind am Portfoliomanagement des Investa beteiligt. Gebhardt ist der maßgebliche Entscheider. Langfristigkeit, darauf legt der FondsManager viel Wert, bei Dax-30 Titeln genauso wie bei Nebenwerten„Gerade beim DWS Investa ist ein mittel- bis langfristiger Horizont wichtig ohne viel kurzfristig hin- und herzubewegen“, erklärt Gebhardt gegenüber der SJB. „Um das zu schaffen, müssen Sie vorwegnehmen, wie sich das Marktumfeld weiter gestalten wird, sonst laufen Sie immer hinter dem Zug her.“

FondsPortfolio. Spielraum. Nutzend.

Per 4. Januar beträgt das FondsVolumen des Investa rund 2,75 Milliarden Euro. 93,4 Prozent davon waren per 30. November in deutsche Aktien investiert. Finanzen, dauerhafte Konsumgüter, darunter auch der Automobilsektor und Grundstoffe liegen mit Anteilen von 13,4 bis 20,0 Prozent an der Spitze der Branchenallokation. Nicht das gesamte Kapital steckt in Dax-30 Titeln. Zwar machen diese Unternehmen ausnahmslos die Top-10 der Einzelwerte aus. Darunter Eon mit 8,8 Prozent, Allianz mit 7,7 Prozent und Siemens mit 6,9 Prozent an der Spitze. Zusammen machen die ersten zehn rund 57,0 Prozent des Portfolios aus. FondsManager Gebhardt nutzt den finanziellen Spielraum, um andere Wege zu gehen, zum Beispiel mit Blick auf kleine und mittlere Unternehmen. „Diese Unternehmen rücken stark in den Fokus, weil sie immer wieder Quelle aktiver Erträge sein können“, so Gebhardt. Bei den großen deutschen Konzernen nehme die Bedeutung der internationalen Marktpräsenz auch für den Aktienkurs immer mehr zu. In den letzten Jahren hätte es im Inland so gut wie kein Wirtschaftswachstum gegeben. Nichts desto trotz habe der Dax die internationalen Aktienmärkte hinter sich gelassen. Der Grund: „Deutsche Unternehmen sind stark global vernetzt“, meint Gebhardt. Für Investoren im Investa hätte das besonderen Charme: Mit einem Investment in den Heimataktienindex die ganze Welt abzubilden, ohne erhöhte Risiken internationaler Märkte einzugehen. Der langfristige Investmentansatz des FondsKlassikers ist auch im Portfolioumschlag ablesbar. „In der Regel nicht mehr als 50,0 Prozent“, sagt Gebhardt.

FondsVergleichsindex. Einfluss. Signifikant.

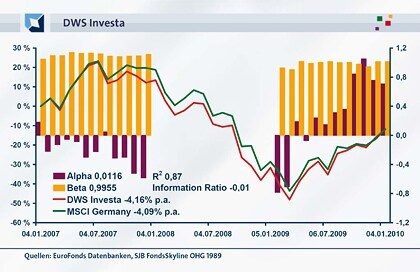

Als Aktienfonds im Dax-Universum misst die DWS die Leistungen des Investa am deutschen Aktienindex Dax-30. Per 30. November korrelierten Fonds und Index über drei Jahre mit 0,98. „Der Dax ist ein konzentrierter Index“, erklärt Gebhardt. „Der Fonds entwickelt sich nicht völlig anders als der Markt.“ Das bestätigt auch der unabhängige SJB Leistungsvergleich des Investa mit dem MSCI Germany. Fonds und SJB Vergleichsindex korrelieren über drei Jahre mit 0,93 und über ein Jahr mit 0,89. Zu welchem Grad diese Korrelation die FondsEntwicklung beeinflusst, zeigt die Kennzahl R². Über drei Jahre liegt sie bei 0,87, über ein Jahr bei 0,79. Das bedeutet, rund 79,3 Prozent der Entwicklung des Fonds im rollierenden 12-Monatsvergleich ist das Ergebnis des Vergleichsindexlaufs. Das ist ein hoher Wert. Entscheidend ist aber, was Gebhardt mit Blick auf Rendite und Risiko aus seinem verbleibenden Spielraum als aktiver FondsManager für Investoren erreicht hat. Das ist die Alpha-Quelle.

FondsRisiko. Aktivität. Dynamisch.

Die Spurabweichung (Tracking Error) misst den Grad der Aktivität. Bei Gebhardts Investa liegt dieser Wert über drei Jahre bei 7,80 Prozent. Über ein Jahr ist er auf 7,68 Prozent zurückgegangen. Der niedrige Wert spiegelt den starken Indexbezug des DWS FondsFlagschiffs wieder. In der Aktivität steckt allerdings viel Dynamik. Über drei Jahre wies der Fonds eine Volatilität von 26,93 Prozent aus. Über ein Jahr sogar 33,41 Prozent. Der MSCI Germany wich in den gleichen Zeiträumen 25,99 Prozent bzw. 32,12 Prozent von Kursmittelwert ab. Der Indikator Beta zeigt, wie viel mehr Risiko diese höhere Volatilität bedeutet. Im rollierenden 12-Monatsvergleich liegt das Beta bei 1,01, über drei Jahre bei 1,00. Das FondsRisiko fällt kurz- und mittelfristig unwesentlich höher aus, als das des Vergleichsindex. Ist das die Basis für den FondsManager Mehrrendite zu liefern?

FondsRendite. Mehr. Drin.

2009 war ein Alpha-Jahr für den Investa. Per 4. Januar hat er im Jahresvergleich +32,14 Prozent zugelegt. Der MSCI Germany +21,72 Prozent. Im kurzfristigen Vergleichszeitraum eine sehr gute Leistung. Die Information Ratio als Indikator der Relation zwischen aktiver FondsRendite und FondsRisiko rangiert mit 1,11 deutlich im überdurchschnittlichen Bereich von >0. Mittelfristig über drei Jahre liegt die Wertentwicklung bei -11,99 Prozent. Zum Vergleichsindex MSCI Germany ist das ein positives Alpha von 0,01. Dieses positive Ergebnis relativiert sich durch die Information Ratio von -0,01 kaum. Durch ein gleiches Maß an Aktivität konnte der erfahrende FondsManager Gebhardt mittelfristig für die Investoren im Investa Wertverluste begrenzen und kurzfristig Zusatzrendite erwirtschaften. Mehr kann bei einem deutschen Aktienfonds in der aktuellen Marktlage kaum drin sein.

SJB Fazit.

FondsKlassiker stehen derzeit bei Investoren hoch im Kurs. Vor allem dann, wenn ihre FondsManager ihren individuellen aktiven Investmentspielraum kompetent und zuverlässig nutzen. Diese Tugenden machen langfristig erfolgreich und lassen andere Investments alt aussehen.

Erläuterung.

Alpha

Ist die Kennziffer für die Renditechancen. Sie misst die Mehrrendite, die über der zu erwartenden Rendite des Marktes liegt. Das Alpha beziffert jenen Teil der Rendite, der nicht mit der allgemeinen Marktentwicklung oder höherer Risikobereitschaft zu erklären ist, sondern auf aktiver Titelauswahl und Risikokontrolle beruht. Ein positives Alpha deutet auf ein erfolgreiches FondsManagement hin. Beispiel: Ein Alpha von 5 zeigt an, dass der Fonds bei einer Nullentwicklung des Index 5 Prozent Mehrrendite erzielt hat, ohne dafür ein höheres Risiko einzugehen.

Beta

Ist die Kennziffer für die Risiken. Sie ist das Resultat eines Risikovergleichs zwischen Fonds und Index. Das Kriterium ist deren Schwankungsintensität (Volatilität). Beim Beta wird dem Index der feste Wert „1“ zugesprochen. Weicht die Volatilität des Fonds um 15 Prozent nach unten ab, ist sein Beta 0,85, weicht er 15 Prozent nach oben ab, ist es 1,15. Ein Wert über 1 spricht gegen den Fonds, ein Wert unter 1 für ihn. Das Beta eines Fonds ist negativ, wenn sich Fonds und Index abwärts bewegen.

Information Ratio

Um die Qualität des Managements eines bestimmten Fonds besser einschätzen zu können, ist die Information Ratio eine zentrale Kennzahl. Errechnet wird die Information Ratio, indem man die FondsRendite durch das FondsRisiko teilt. Die Rendite wird hierbei mit Alpha gemessen. Das FondsRisiko anhand des Tracking Errors. Je höher dieser Wert ist, desto besser das Management des zu untersuchenden Fonds.

Korrelation

Ist die Kennziffer für die wechselseitige Abhängigkeit zweier Investments. Angegeben wird, wie wahrscheinlich sich die Kursverläufe gegenläufig (Korrelation -1), unabhängig (Korrelation 0) oder gleichläufig (Korrelation +1) verhalten.

Kurs-Buch-Verhältnis (KBV)

Das KBV ist eine Kennzahl für den Substanzwert eines Unternehmens. Es wird errechnet, in dem man den Aktienkurs durch den Buchwert je Aktie teilt. Der Buchwert der Aktiengesellschaft ergibt sich durch den Abzug der Verbindlichkeiten von der Summe der Aktiva. Der Buchwert der Aktie ist das Ergebnis der Teilung des Unternehmensbuchwerts durch die Anzahl der Aktien. Je niedriger der Wert ist, desto preiswerter ist die Aktie. Der Kurs entspricht der Substanz des Buchwerts. Dann hat die Aktie einen „fairen“ Wert.

Kurs-Cashflow-Verhältnis (KCV)

Das KCV ist eine Kennzahl der Liquidität eines Unternehmens. Man erhält es, in dem man den Aktienkurs durch den Cashflow je Aktie teilt. Der Cashflow eines Unternehmens bildet die wirklichen Zahlungsflüsse in einer bestimmten Zeitperiode ab. Sein Wert gibt das Volumen der im Unternehmen für Investitionen und Verbindlichkeiten vorhandenen liquiden Mittel an. Mit dem KCV kann die Entwicklung der Ertragskraft einer Aktiengesellschaft bewertet werden. Dabei gilt eine Aktie als umso preiswerter, je niedriger ihr KCV ist.

Kurs-Gewinn-Verhältnis (KGV)

Das KGV ist die Kennzahl der Ertragskraft eines Unternehmens. Es wird errechnet, in dem man den Aktienkurs durch den Gewinn je Aktie teilt. Hier gilt: Je niedriger die Kennzahl, desto preiswerter ist die Aktie. Ein niedriges KGV bedeutet an der Börse ein Einstiegssignal in die Aktie. Sie gilt als unterbewertet und hat Aufstiegspotenzial. Liegt ihr KGV über dem Marktdurchschnitt, ist das ein Ausstiegssignal. Sie gilt als überbewertet. Die Wahrscheinlichkeit, dass ihr Kurs fällt ist hoch.

R²

Diese Kennzahl drückt den Prozentsatz der Bewegungen eines Fonds aus, die durch Bewegungen in seinem Referenzindex erklärt werden können. R² ist das Quadrat der Korrelation. Das heißt, dass maximale R² liegt bei 1. Dies bedeutet, dass 100,0 Prozent der Entwicklung des Fonds durch den Referenzindex bestimmt wird. Ein R² von 0,5 bedeutet, dass 50,0 Prozent der Entwicklung des Fonds das Ergebnis der Entwicklung des Referenzindex ist. Je deutlicher diese Zahl unterhalb von 1 liegt, umso unabhängiger ist der Ertrag des Fonds vom Referenzindex. R² wird genutzt, um die Aussagekraft von Beta zu bestimmen. Je höher das R², desto signifikanter das Beta, weil klar wird, wie sehr eine erhöhte und niedrige Risikokennziffer auf aktivem FondsManagement oder Marktentwicklung basiert.

Sharpe Ratio

Ist die Kennziffer für einen Rendite-Risiko-Vergleich zwischen unterschiedlichen Geldanlagen.

Die nach dem Nobelpreisträger William Sharpe benannte Kennziffer misst die durchschnittliche Rendite in Bezug auf das eingegangene Risiko. Dabei wird der Fonds mit dem risikolosen Geldmarkt konfrontiert. Angenommen, die Sharpe Ratio liegt beim Fonds bei 0,40 und beim Index bei 0,30. Dann erwirtschaftet der Fonds mit jedem Risikoschritt ein Drittel mehr Rendite als der im Index dargestellte Markt. Eine negative Zahl bedeutet: Der Fonds ist schlechter als der Geldmarkt.

Tracking Error

Ist die Kennziffer für die Spurabweichung des Fonds vom Index. Sie misst, wie stark die Positionen und ihre Gewichtung im Portfolio des Fonds prozentual von denen des Index abweichen. Je niedriger der Tracking Error, desto stärker orientiert sich der FondsManager am Vergleichsindex. Je höher der Wert ist, desto unabhängiger bewegt sich der FondsManager in seinem Markt.

Gerd Bennewirtz ist als geschäftsführender Gründungsgesellschafter der SJB FondsSkyline OHG 1989 Herausgeber speziell auf Privatinvestoren zugeschnittener Newsletter. Die täglich, wöchentlich und monatlich erscheinenden Publikationen können gratis angefordert werden unter FondsEcho@sjb.de oder www.sjb.de.

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die Smarthouse Media GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.