Nach fulminantem Debüt: Das stört Jim Cramer am Snowflake-IPO

Der Sprung aufs Börsenparkett hätte für das Software-Startup Snowflake eigentlich nicht besser laufen können. Doch das erfolgreiche IPO birgt laut Börsenkenner Jim Cramer einen Wermutstropfen.

Werte in diesem Artikel

• Snowflake nimmt bei IPO 3,36 Milliarden US-Dollar ein

• Finanzinstitutionen reißen sich um Beteiligung in großem Stil

• Cramer hält wachsendes Überangebot an neuen Aktien für gefährlich

Anleger feiern die Snowflake-Aktie

Vor einer Woche brachte das Einhorn Snowflake ein mehr als erfolgreiches IPO an den Start. Anleger rissen sich um die Anteilsscheine, die das Software-Startup für einen Preis von 120 US-Dollar unter die Investoren der ersten Stunde brachte. Der Erlös kann sich sehen lassen: 3,36 Milliarden US-Dollar nahm das Cloud-Unternehmen bei seinem IPO ein und brachte dabei 28 Millionen Anteilsscheine in Umlauf. Der Emissionspreis lag damit über 40 Prozent über der Spanne von 75 bis 85 US-Dollar, für die der Tech-Konzern seine Titel zunächst auf den Markt bringen wollte.

Dabei dürfte es insbesondere das Geschäftsmodell des Einhorns sein, dass Anleger zugreifen ließ. Das Software-Unternehmen hat sich darauf spezialisiert kleinen und mittelständigen Unternehmen eine Cloud-Software zur Datenanalyse an die Hand zu geben, die die unternehmenseigenen Prozesse optimieren soll. Damit reiht sich das Startup in den hart umkämpften und lukrativen Cloud-Sektor ein und gehört zu einem der wenigen Konkurrenten von Amazon in diesem Bereich. Im Vorfeld des IPO machte insbesondere eine frühe Beteiligung des Investmentvehikels Warren Buffetts, Berkshire Hathaway, das Einhorn in größerem Stil bekannt, auch Konkurrent Salesforce.com gehört zu den Investoren.

Doch nicht nur das IPO war ein voller Erfolg. Am ersten Handelstag an der New York Stock Exchange wurde das ganze Ausmaß der Begeisterung an dem Software-Unternehmen deutlich. So schoss der Aktienkurs im Hoch bis auf satte 319 US-Dollar, was im Vergleich zum Ausgabepreis von 120 US-Dollar einem Plus von knapp 166 Prozent entspricht. Aus dem Handel verabschiedete sich das Papier dann schließlich mit einem Aufschlag von 112,88 Prozent bei 255,45 US-Dollar.

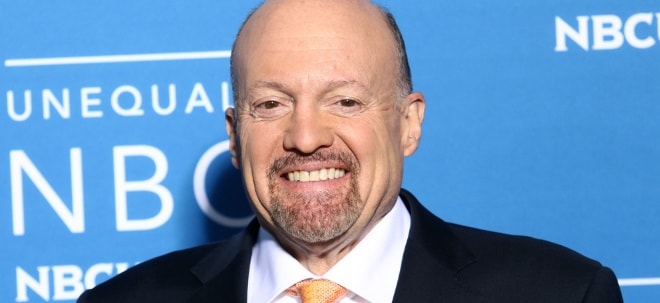

IPO-Flut treibt Jim Cramer die Sorgenfalten auf die Stirn

Es gibt jedoch einen, dem bereitet der fulminante Börsengang Snowflakes Bauchschmerzen: Jim Cramer. Der Börsenkenner und CNBC-Moderator drückte seine Sorgen jüngst in einem Artikel für das Nachrichtenportal The Street aus. Seiner Meinung nach könnte der Snowflake-IPO der Beginn "einer gewaltigen Flut an neuen Aktien von Unternehmen sein, die aktuell privat sind, aber schon lange einen Börsengang anstreben". Das Problem dabei? Der Wille bei neuen Unternehmen, insbesondere Tech-Konzernen, einzusteigen sei aktuell enorm.

So seien insbesondere Finanzinstitutionen besonders gewillt gewesen, bei Snowflake möglichst früh dabei zu sein. Nach Meinung Cramers würden viele dieser Institutionen zunächst eine Beteiligung von 500.000 Aktien anstreben, damit sie mit ihrer Anlage auch tatsächlich "etwas bewegen" können.

Eine derart große Beteiligung ist jedoch kein Pappenstiel, sondern geht ordentlich ins Geld. Und zwar derart, dass besagte Institutionen erstmal genügend Kapital aufbringen müssen, um sich so viele Aktien leisten zu können. Insbesondere, wenn es ihnen nicht gelungen ist, zu den anfänglichen 120 US-Dollar bei Snowflake einzusteigen, sondern sie zu dem weitaus höheren Marktpreisen kaufen müssen. Doch wo kriegt man schnell so viel Cash her? Indem die Beteiligung an anderen vergleichbaren Tech-Konzernen reduziert wird. So beobachtete Jim Cramer, dass am ersten Handelstag der Snowflake-Aktien andere Tech-Titel wie unter anderem die von Adobe, ServiceNow und Zoom Video Communications unter zum Teil erheblichen Druck gerieten, obwohl es dafür fundamental gesehen, keine triftigen Gründe gab.

Zu großes Angebot bei zu wenig Cash - toxische Kombination

Ultimativ, so der Börsenexperte, käme es durch die zahlreichen IPOs so zu einem Überangebot an der Börse. Das Überangebot bei gleichzeitig zu wenig Cash im Umlauf würde zu einer gefährlichen Entwicklung führen. In dem aktuellen Klima würden immer mehr private Unternehmen ein IPO anstreben, deren Geschäftsmodell dafür eigentlich nicht gut genug sei. Die hohe Nachfrage würde jedoch wiederum dafür sorgen, dass auch diese Unternehmen an der Börsen durchstarten könnten.

Um an dem Börsengang teilzunehmen, würden Finanzinstitutionen wiederum gezwungen sein, andere Positionen aufzugeben. Diese Dynamik könnte Cramer zufolge auch den Bullenmarkt, der sich seit dem Corona-Tief im März wieder lebendig zeigt, schließlich den Todesstoß versetzen. Die schnellen Gewinne, die sich durch ein IPO generieren ließen - so zeige es der fulminante Snowflake-Börsengang - eben sehr verlockend für Investoren und deshalb so gefährlich.

Martina Köhler / Redaktion finanzen.net

Übrigens: Adobe und andere US-Aktien sind bei finanzen.net ZERO sogar bis 23 Uhr handelbar (ohne Ordergebühren, zzgl. Spreads). Jetzt kostenlos Depot eröffnen und Neukunden-Bonus sichern!

Ausgewählte Hebelprodukte auf Adobe

Mit Knock-outs können spekulative Anleger überproportional an Kursbewegungen partizipieren. Wählen Sie einfach den gewünschten Hebel und wir zeigen Ihnen passende Open-End Produkte auf Adobe

Der Hebel muss zwischen 2 und 20 liegen

| Name | Hebel | KO | Emittent |

|---|

| Name | Hebel | KO | Emittent |

|---|

Weitere Adobe News

Bildquellen: Snowflake, JStone / Shutterstock.com