Privates Glück

Werbemitteilung unseres Partners

finanzen.net GmbH ist für die Inhalte dieses Artikels nicht verantwortlich

Die letzten zehn Jahre waren für - einige - Private-Equity-Investoren höchst einträglich. Was sind die Folgen.

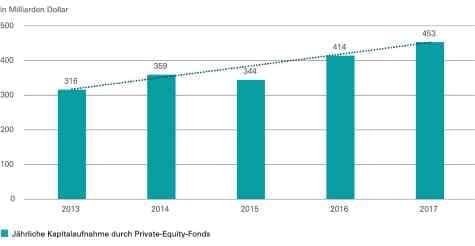

Der Private-Equity-Markt hat sich in den zehn Jahren nach der globalen Finanzkrise phänomenal entwickelt. Nach Schätzungen hat das in Private Equity verwaltete Vermögen 2017 fast 3 Billionen Dollar erreicht. Dies vor dem Hintergrund eines starken Fundraisings, Private-Equity-Firmen erhielten in den letzten fünf Jahren Investitionszusagen in Höhe von beinahe 2 Billionen Dollar. 1 Hinter diesem bemerkenswerten Anstieg verstecken sich allerdings vier wichtige Markttrends, die Anleger unbedingt berücksichtigen sollten.

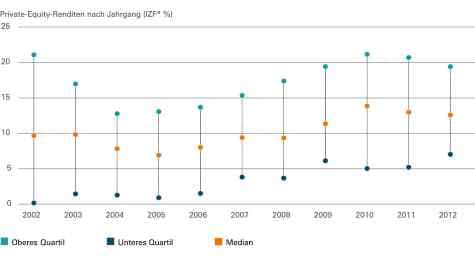

Die Erträge von Private Equity waren sehr gut. Allerdings trifft dies nur auf die Anleger zu, die über mehrere Zyklen beim selben Manager (General Partner oder GP) geblieben sind und Zugang zu den besten GPs hatten. Hier liegt der erste der vier wichtigen Trends begründet. So lag beispielsweise die Renditevarianz, ausgehend von Daten der Fonds des "Jahrgangs 2008", zwischen dem besten und schlechtesten Quartil deutlich im zweistelligen Bereich. Jetzt sind diese Fonds in der Regel "reif" und haben nur noch eine geringe Renditevarianz. Anleger mit Fondsmanagern im obersten Quartil erzielten Renditen weit über relevanten öffentlichen Benchmarks. Bei sich schlecht entwickelnden Fonds wurde die vergleichsweise schlechte Liquidität dieser Anlageklasse jedoch kaum kompensiert.

Der zweite Trend betrifft die Liquidität. Hier hat sich das jüngste Wachstum bei sekundären Buyouts beachtlich entwickelt. Traditionell sind Private-Equity-Anlagen an sich langfristig und illiquide - so brauchten einige Fonds über 19 Jahre bis zur Liquidation. Durch die Zunahme von sekundären Buyouts können Anleger (die als Limited Partners oder "LPs" bezeichnet werden) mittlerweile ihre Anteile an Private-Equity-Fonds leichter verkaufen und sind sogar in der Lage, mehrere Portfoliounternehmen gleichzeitig, manchmal in Transaktionen unter der Federführung der Private-Equity-Fonds-GPs selbst, zu verkaufen. In diesem Markt stehen schätzungsweise 125 Milliarden Dollar 2 zur Verfügung, sodass führende LPs das Marktklima durch den Verkauf von illiquiden Private-Equity-Portfolios von bis zu 2 Milliarden Dollar nutzen können. Dadurch ist die Anlageklasse selbst liquider geworden. LPs haben große Summen in Private-Equity-Fonds investiert, die sich auf sekundäre Buyouts spezialisieren. Dies kann unmittelbaren Zugang zu einem hoch diversifizierten Private-Equity-Portfolio bieten, mit Engagements über mehrere Jahrgänge, Branchen und Regionen.

Wohin bewegt sich also der Private-Equity-Market in den nächsten zehn Jahren? Wir sehen keinen unmittelbaren Abschwung im Fundraising. Aber dieses hohe Fundraisingvolumen könnte unbeabsichtigte Nebeneffekte und damit einen dritten Trend auslösen. Wenn mehr Geld in Private Equity fließt, so entbrennt zwischen den GPs ein heftiger Wettbewerb um hochwertige Anlagen, der wiederum die Kaufpreise (überwiegend finanziert durch Eigenkapital und nicht hohe Verschuldung) nach oben treibt. So geraten die Renditen unter Druck. GPs im Buyout-Bereich kündigen Investoren bereits niedrigere Renditen an (obwohl im mittleren zweistelligen Bereich immer noch interessant).

Starker Wettbewerb dürfte einen vierten Trend zyklischer und säkularer Veränderungen in den letzten Jahren weiter verstärken. Auf zyklischer Seite haben LPs zur Portfoliodiversifizierung ihre Assetallokation in Alternative Investments - besonders Private Equity - stetig erhöht. Auf der säkularen Seite ist das in den letzten Jahren vorherrschende Thema: größere Allokationen in "Marken"-Fonds, mit deren Hilfe LPs ihre Beziehungen konsolidieren und bevorzugten Managern zusätzliches Kapital geben. 3 Durch diese Marktentwicklung geraten kleinere, neue Manager in eine extreme Wettbewerbssituation, in der sie sich jetzt mehr als je zuvor beweisen müssen. Die Managerauswahl - und der Zugang zu den besten Managern - wird daher in der nächsten Entwicklungsphase des Markts noch wichtiger werden.

Private-Equity-Fundraising weiter stark

Die Zunahme im Fundraising reflektiert in einer höheren Assetallokationen in Alternative Investments im Allgemeinen - und in Private Equity im Besonderen.

Quelle: 2018 Preqin Global PE & VC Report; Stand: Dezember 2017

Ungleichmäßige Verteilung der Gunst

Bei Private Equity gibt es in der Regel starke Abweichungen sowohl nach Jahrgang als auch zwischen den besten und schlechteren Managern.

Quelle: Cambridge Associates, PE & VC Benchmark Statistics; Stand: Dezember 2017

* IZF: Mit dem internen Zinsfuß wird die Rentabilität einer Geldanlage berechnet, indem der diskontierte Wert künftiger Zahlungen mit der Anfangsinvestition verglichen wird. Die IZF ist der Abzinsungsfaktor, bei dessen Verwendung sich diese beiden Werte aufheben.

Mit rund 739 Mrd. Euro verwaltetem Vermögen (Stand 31. März 2016) gehört die Deutsche Asset Management zu der Gruppe der weltweit führenden Vermögensverwalter. Die Deutsche Asset Management bietet Privatanlegern und Institutionen eine breite Palette an traditionellen und alternativen Investmentlösungen über alle Anlageklassen.

Erstklassige Produkte, intelligentere Lösungen

Unser Produkt- und Lösungsangebot eröffnet einen flexiblen Zugang zu einem großen Spektrum an Investmentmöglichkeiten über alle Anlageklassen hinweg - von Fondslösungen bis hin zu maßgeschneiderten Kundenportfolios. Dazu gehören aktiv und passiv gemanagte Investmentfonds, institutionelle Mandate und strukturierte Finanzprodukte, wie zum Beispiel ETFs und Zertifikate. Unsere Berater und Investment-Experten eint der Anspruch, im Anlagemanagement Lösungen zu entwickeln, die auf die Bedürfnisse eines jeden einzelnen Kunden sowie auf seine individuellen Wünsche hinsichtlich Risiko, Ertrag und Liquidität zugeschnitten sind.

Chief Investment Office

Im Chief Investment Office der Deutschen Asset Management werden unsere Prognosen für die Weltwirtschaft und die Finanzmärkte erarbeitet. Unsere breitgefächerte Marktexpertise wird unter der Leitung von CIO Stefan Kreuzkamp zusammengeführt. So setzen wir unsere Investmentexpertise effizient und zum Vorteil der Kunden ein. Die koordinierte Analyse der Entwicklungen in verschiedenen Regionen und Marktsegmenten ermöglicht uns, einen umfassenden und ganzheitlichen Investmentansatz zu entwickeln und alle relevanten Parameter bei unseren Anlageentscheidungen zu berücksichtigen. Alle Investmentaktivitäten stützen sich auf unser hochklassiges hauseigenes Research, unsere disziplinierten Investmentansätze und unser konsequentes Risikomanagement.

Stand: 20.04.2016

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.

Bildquellen: Brent Hofacker / Shutterstock.com, DWS, DWS