Intakter Aufschwung

Die Prognose für globale Immobilien bleibt insgesamt gut, entscheidend ist aber ein selektiver und disziplinierter Ansatz.

Nach der Finanzkrise wiesen Immobilien ähnlich wie die Aktienmärkte eine hohe Korrelation auf. Heute befinden sich die einzelnen Länder in unterschiedlichen Phasen ihres wirtschaftlichen, geldpolitischen und politischen Zyklus. Dies wirkt sich auf die Immobilienmärkte aus und wird dies mehr oder weniger auch weiterhin tun: Die Korrelationen an den Immobilienmärkten gehen zurück, die Vorteile globaler Diversifizierung steigen. Gleichzeitig unterstützen niedrige Zinsen die Nachfrage nach höher rentierlichen Anlagen, einschließlich Immobilien und Infrastruktur.

Gesamterträge auf hohem Niveau

Vor allem an Märkten wie den Vereinigten Staaten stiegen so die Kaufpreise für Immobilien, und auch die Erträge lagen in den letzten Jahren weit über dem längerfristigen Durchschnitt. Da der Markt inzwischen reifer ist, normalisieren sich die Gesamterträge auf einem Niveau, das auch künftig mit Aktien- und Anleihemärkten konkurrieren kann. Der Gesamtertrag von Immobilien stabilisierte sich nach acht Prozent 2016 im zweiten Quartal 2017 auf sieben Prozent. 1 Gründe für den leichten Rückgang sind u.a. die Zinsvolatilität nach den US-Wahlen und eine mäßige Verlangsamung des Wachstums der Nettobetriebseinnahmen. Die Monatsdaten verweisen allerdings auf festere Preise im Frühjahr. Mancherorts gab es Einbrüche, da die Mietpreise durch ein Überangebot an einigen Wohnungsmärkten stagnierten, während Ladenschließungen das Einzelhandelssegment vor Probleme stellten.

Insgesamt bleibt die Prognose für den US-Immobilienmarkt jedoch positiv: Die Leerstandsquote nähert sich dem 15-Jahrestief, Immobilien werfen im Verhältnis zu Zinsen interessante Anfangsrenditen ab. Die Gesamterträge dürften 2017 und 2018 im Bereich von sechs bis sieben Prozent bleiben. Inflationsbereinigt bleiben Mieten damit etwa fünf Prozent unter ihrem historischen 20-Jahresdurchschnitt und haben deshalb noch Spielraum nach oben. Immobilien könnten daher durchaus wie die Gesamtwirtschaft einen zwar gemäßigteren, aber längeren Aufschwung erleben als in der Vergangenheit. Die Vergabe von Hypothekendarlehen ist weiterhin gedämpft, sodass von neuem Angebot kaum Gefahr droht. Allerdings dürfte sich der US-Immobilienmarkt in einzelnen Bereichen sehr unterschiedlich entwickeln, sodass eine umsichtige Branchen- und Marktauswahl Chancen zur Outperformance bietet.

Warum uns Europa gefällt

Von den Regionen bleibt Europa gut positioniert. Zur Abwechslung geben europäische Wähler und Politiker mehr Anlass zur Freude als zu Missmut, angefangen von den Wahlen in den Niederlanden und Frankreich bis hin zu Fortschritten bei der Aufarbeitung der Probleme im italienischen Bankensystem. Das Schreckgespenst des Brexit begleitet uns zwar weiterhin. Hier sehen wir aber mehr ein Problem für das Vereinigte Königreich als für das restliche Europa. Einige Märkte wie Frankfurt, Dublin und in etwas geringerem Ausmaß auch Paris und Luxemburg dürften vom Brexit profitieren. Insgesamt ist die Stimmung gut, das Wachstum zieht an, und politische Risiken schwinden. Somit bleiben europäische Immobilien eine interessante Anlageklasse. Erstklassige europäische Immobilien scheinen 2017 auf dem Weg zu einem weiteren außergewöhnlich starken Jahr mit zweistelligen Erträgen. Deutschland, Frankreich, die Benelux-Staaten, Spanien und Portugal dürften in den beiden nächsten Jahren zu den stärksten Märkten in Europa zählen, während die Mietsteigerungen an den britischen Immobilienmärkten in den kommenden Jahren eher unter dem europäischen Durchschnitt liegen dürften. In allen großen europäischen Städten wurde in der ersten Jahreshälfte mehr Büroraum angemietet. In den nächsten fünf Jahren dürfte der Logistiksektor allerdings am besten abschneiden.

Auch im asiatisch-pazifischen Raum hat sich das gesamtwirtschaftliche Umfeld gebessert. Aufgrund solider Fundamentaldaten könnten die dortigen Immobilienmärkte in den nächsten fünf Jahren robuste jährliche Gesamterträge von sechs bis acht Prozent abwerfen. Australien dürfte in dieser Region zu den besten Märkten gehören, da sich die Nachfrage im Bürobereich an den Schlüsselmärkten allmählich erholt. Die höchsten Überrenditen zum risikolosen Zinssatz erzielt hingegen weiterhin Japan.

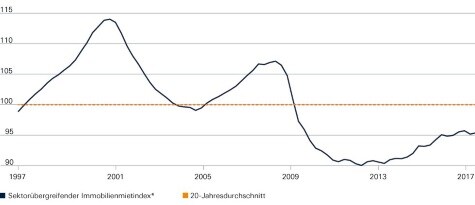

Reale US-Mieten: Noch Spielraum nach oben

Reale US-Immobilienmieten liegen etwa 5 Prozent unter ihrem historischen 20-Jahresdurchschnitt.

Quelle: CBRE-EA, RREEF Management L.L.C.; Stand: 03/2017

*bereinigt um Kerninflation; gleich gewichtet für Wohnungs-, Büro-, Einzelhandels- und Industrieimmobilien

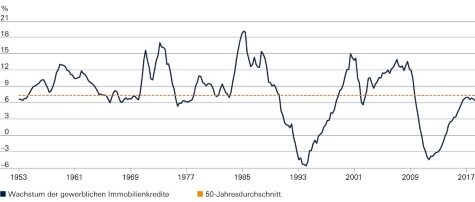

Gewerbliche US-Hypothekendarlehen eher gemäßigt

Die Vergabe von gewerblichen US-Hypothekendarlehen ist weiter gedämpft; von einem neuen Angebot droht daher kaum Gefahr.

Quelle: Federal Reserve; Stand: 31.03.2017

1 Nachlaufender Vierquartalsdurchschnitt der wichtigsten Märkte, jeweils ohne die Hebelwirkung einer etwaigen Fremdfinanzierung gerechnet.

Alternative Anlagen sind mit diversen Risiken behaftet, nicht unbedingt für jeden Anleger geeignet und für jedes Portfolio verfügbar. Zukunftsgerichtete Erklärungen und Prognosen beinhalten wesentliche Elemente subjektiver Beurteilungen und Analysen sowie deren Veränderungen und/oder die Berücksichtigung verschiedener, zusätzlicher Faktoren, die eine materielle Auswirkung auf die genannten Ergebnisse haben und sich als falsch herausstellen könnten. Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Wertentwicklungen. Deutsche Asset Management Investment GmbH; Stand: 24.10.2017

Mit rund 739 Mrd. Euro verwaltetem Vermögen (Stand 31. März 2016) gehört die Deutsche Asset Management zu der Gruppe der weltweit führenden Vermögensverwalter. Die Deutsche Asset Management bietet Privatanlegern und Institutionen eine breite Palette an traditionellen und alternativen Investmentlösungen über alle Anlageklassen.

Erstklassige Produkte, intelligentere Lösungen

Unser Produkt- und Lösungsangebot eröffnet einen flexiblen Zugang zu einem großen Spektrum an Investmentmöglichkeiten über alle Anlageklassen hinweg - von Fondslösungen bis hin zu maßgeschneiderten Kundenportfolios. Dazu gehören aktiv und passiv gemanagte Investmentfonds, institutionelle Mandate und strukturierte Finanzprodukte, wie zum Beispiel ETFs und Zertifikate. Unsere Berater und Investment-Experten eint der Anspruch, im Anlagemanagement Lösungen zu entwickeln, die auf die Bedürfnisse eines jeden einzelnen Kunden sowie auf seine individuellen Wünsche hinsichtlich Risiko, Ertrag und Liquidität zugeschnitten sind.

Chief Investment Office

Im Chief Investment Office der Deutschen Asset Management werden unsere Prognosen für die Weltwirtschaft und die Finanzmärkte erarbeitet. Unsere breitgefächerte Marktexpertise wird unter der Leitung von CIO Stefan Kreuzkamp zusammengeführt. So setzen wir unsere Investmentexpertise effizient und zum Vorteil der Kunden ein. Die koordinierte Analyse der Entwicklungen in verschiedenen Regionen und Marktsegmenten ermöglicht uns, einen umfassenden und ganzheitlichen Investmentansatz zu entwickeln und alle relevanten Parameter bei unseren Anlageentscheidungen zu berücksichtigen. Alle Investmentaktivitäten stützen sich auf unser hochklassiges hauseigenes Research, unsere disziplinierten Investmentansätze und unser konsequentes Risikomanagement.

Stand: 20.04.2016

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.

Bildquellen: CIO View, CIO View