Börsencrash: Ist die Zeit schon reif, um Aktien zu kaufen?

Die Börsen kennen seit Wochen nur eine Richtung: abwärts. Das Corona-Virus steckt längst nicht nur Menschen an, auch die Börsen und Kapitalmärkte sind mittlerweile infiziert. Am 24. März startete eine erste Gegenbewegung. Was tun, fragen sich daher viele Anleger. Ist der Zeitpunkt zum Aktienkauf schon gekommen?

Werte in diesem Artikel

Ein Kommentar von Volker Altvater, finanzen.net

Liebe finanzen.net-Nutzer,

das Jahr 2020 wird mit Sicherheit in die Geschichte eingehen. Als ein Jahr, indem ein neuartiges Virus die ganze Welt lahmzulegen drohte, in der offene Gesellschaften ihre Landesgrenzen schlossen und Ausgangssperren verhängten, staatliche Gesundheitssysteme an ihre Grenzen gerieten und die ganze Menschheit in den Krisenmodus wechselte.

Anleger spielen den Katastrophenfall durch

In einer Zeit, in der die Corona-Krise alles auf den Kopf zu stellen scheint, sich der ein oder andere im falschen Film wähnt und Parallelen zu Hollywood-Streifen wie Armageddon, Contagion oder Outbreak zieht, heißt es für Anleger in ganz besonderem Maße kühlen Kopf zu bewahren.

Seit Wochen, genauer seit dem 24. Februar, rauschen die Aktienindizes mit bislang ungekannter Vehemenz gen Süden, um exakt einen Monat später wieder deutlich nach oben zu schießen. Der Kurssturz machte vor keiner Anlageklasse halt. Nicht einmal die als "sichere Häfen" geltenden Edelmetalle blieben verschont. Der massive Kurseinbruch wurde zusätzlich verschärft durch einen Ölpreis-Crash, ausgelöst durch das Scheitern der Verhandlungen zur Begrenzungen der Ölfördermenge zwischen Russland und Saudi-Arabien. Der Einbruch an den Kapitalmärkten hat - nach Berechnungen des Beratungsunternehmens Capco - Vermögen im Wert von 9 Billionen US-Dollar vernichtet. Selbst Aktien von Vorzeigeunternehmen wie Alphabet, Apple, Microsoft oder auch deutsche Konzerne vom Range einer Adidas, Deutsche Telekom, SAP oder Wirecard notieren mittlerweile weit unter ihren Höchstkursen, weisen derzeit hohe zweistellige Kursverluste auf.

Die Lage ist zweifelsohne ernst ...

Keine Frage, die Lage ist ernst. Die Zahl der Infizierten steigt in vielen Teilen der Welt exponentiell. Um die Infektionszahlen und damit mithin die Zahl der Toten zu begrenzen, gehen die Bevölkerungen aller Gesellschaften untereinander physisch auf Distanz und schränken ihren Lebensstil ein und versetzen ihr Leben für einige Wochen, vielleicht auch Monate, in den Pausenmodus. Klar ist: Dieser Erreger wird in den nächsten Wochen und Monaten - die WHO-Zahlen sprechen hier eine klare Sprache - weltweit abertausende Leben vorzeitig beenden. Noch immer steht die Menschheit am Anfang dieser Entwicklung, und es steht zu befürchten, dass sich die Situation in den nächsten ein, zwei Monaten exponentiell verschärfen wird. Das Virus stellt aber nicht nur die Menschen, sondern auch ganze Volkswirtschaften vor eine dramatische Belastungsprobe - mehr dazu weiter unten.

... aber die Corona-Krise wird vorübergehen

Doch so tragisch die Lage heute schon ist und so bedrohlich diese Krise derzeit auch erscheinen mag. Anleger, die sich mit den weiteren Perspektiven des Aktienmarkts auseinandersetzen, müssen ihre Emotionen außen vor lassen. Fakt ist: Der Coronavirus mit der kryptischen Bezeichnung SARS-CoV-2 ist kein Erreger der Kategorie Ebola. Die Letalität bei Corona-Infizierten liegt nach bisherigen Erkenntnissen zwischen 0,5 und 1,0 Prozent, ein Erreger der Risikostufe 3 also. Bei Erregern der höchsten Risikostufe 4 liegen die Sterblichkeitsraten weit höher, bei Ebola beispielsweise bei 50 bis 90 Prozent. Erreger der Kategorie 4 sind in der Lage, die Existenz der Menschheit als Ganzes in Frage zu stellen, nicht so Erreger der Kategorie 3. Zugegeben, ein schwacher Trost.

Wenn die Börsen verrückt spielen ...

Was bedeutet diese Pandemie für den Finanzmarkt? In einer Zeit, in der sich das Coronavirus mit atemberaubender Geschwindigkeit ausbreitet und die Menschheit mit all ihren technischen, vor allem aber medizinischen Errungenschaften auf die Probe stellt, preisen die Finanzmärkte eine Krise historischen Ausmaßes ein. Eine Übertreibung? Womöglich, vielleicht aber auch nicht. Gerade Langfristanleger wie Warren Buffett bleiben jedenfalls publikumswirksam cool (mehr dazu unten). Für erfahrene Anleger ist das grassierende Finanzvirus nämlich ein alter Bekannter. Ob Ölkrise in den 70ern, die Schieflage des Long-Term Capital-Fund im Jahr 1998, die Dot-Com-Blase (2000), Finanzkrise (2008) oder Eurokrise (2010): Stets rauschen die Aktienkurse mit einer Vehemenz gen Süden, als stünde das Ende der Welt bevor. Um sich einige Zeit später wieder mit der gleichen Verve nach oben zu wuchten.

... lohnte sich der Aktienkauf bislang immer

Die erfolgreichsten Anleger aller Zeiten betonen stets, dass es sich noch immer gerade dann am meisten lohnte, in Sachwerte zu investieren, wenn die Welt aus den Fugen zu geraten schien, wenn die Lage scheinbar außer Kontrolle geriet und sich Hiobsbotschaften in den Medien ebenso exponentiell verbreiteten, wie ein Virus, das die Menschheit derzeit in Atem hält.

Schlägt jetzt die Stunde für Langfristanleger?

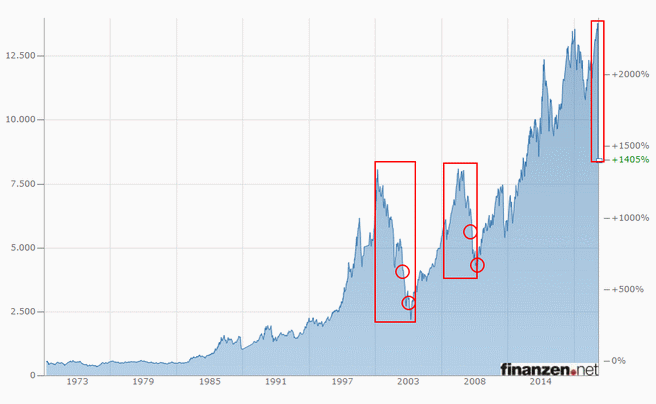

Wer an der Börse einen langen Anlagehorizont mitbringt, wird sich über die derzeitigen Börsenkurse mit hoher Wahrscheinlichkeit in 5, 10 oder 15 Jahren freuen können. Der Blick auf die Entwicklung des Deutschen Aktienindex der vergangenen 50 Jahre verdeutlicht, dass es sich bisher immer gelohnt hat, nach derart massiven Kursrückgängen in Sachwerte zu investieren.

Die Wirtschaft wird sich wieder erholen

Um es nochmals klarzustellen: Die wirtschaftlichen Aussichten verdunkeln sich mit jedem Tag, an dem das Virus grassiert und der Shutdown andauert. Und je länger die Menschen in Angst leben, je länger das Leben eingeschränkt und die Wirtschaft lahmgelegt ist, desto schwerer ist es, das ökonomische Getriebe wieder in Gang zu setzen.

Dennoch ist es sehr unwahrscheinlich, dass sich die Wirtschaft nicht auch von dieser Krise in einigen Jahren erholt haben wird.Vieles hängt davon ab, wie lange sich diese Pandemie hinzieht, welches Ausmaß die einzelnen Wellen der Pandemie annehmen und vor allem, zu welchem Zeitpunkt die Biotechnologie- und Pharmaindustrie einen Impfstoff zur Verfügung stellen wird. Das Robert-Koch-Institut (RKI) rechnet mit einem Pandemie-Zeitraum von zwei Jahren, je nachdem, wann ein Impfstoff zur Verfügung steht (Stand: 19.03.2020). Ein Impfstoff könnte, so die Prognosen von RKI und Charité-Virologe Christian Drosten, vielleicht Mitte 2021 zur Verfügung stehen. SAP-Gründer Dietmar Hopp, gleichzeitig Eigentümer des Pharmaunternehmens Curevac, hält es sogar für denkbar, dass bereits im Herbst 2020 ein Impfstoff geliefert werden kann (FAZ, 18.03.2020).

Eine Krise auf Jahre hinaus erscheint unwahrscheinlich

Festzuhalten bleibt: Kein namhafter Virologe oder Epidemiologe rechnet damit, dass SARS-CoV-2 unser Leben in mehreren Jahren noch signifikant beeinträchtigen wird. Die Welt wird sich also zweifelsohne weiter drehen.

Wie nachhaltig die Coronakrise auf die Wirtschaft durchschlagen wird, ist derzeit noch recht unsicher. Ökonomen zeichnen hier recht unterschiedliche Szenarien. Das Institut für Weltwirtschaft (IfW) rechnet aktuell mit einem Rückgang des Bruttoinlandsprodukts um 4,5 Prozent bis 8,7 Prozent im laufenden Jahr, je nachdem, ob "die derzeitige Stresssituation bis Ende April andauert und sich dann ab Mai allmählich entspannt" oder ob sich die Krise drei Monate länger hinzieht und eine Erholung erst ab August einsetzt. Das Institut rechnet in beiden Fällen mit einer starken Erholung im Jahr 2021, in der das BIP in Szenario 1 um 7,2 Prozent, in Szenario 2 um 10,9 Prozent zulegen wird.

Auch das Münchener Ifo-Institut prognostiziert enorme wirtschaftliche Kosten, Produktionsausfälle und einen Anstieg der Arbeitslosigkeit. Ifo-Präsident Clemens Fuest erwartet ein Schrumpfen der deutschen Wirtschaft um 7,2 bis 20,6 Prozentpunkte - je nach Szenario. Einige Ökonomen warnen mittlerweile nicht nur vor einer Rezession, sondern vor einer Depression, wie sie die Welt seit den 1930er Jahren nicht mehr gesehen hat. Doch scheinen Zentralbanken und Regierungen weltweit mit hunderte Milliarden schweren Rettungsprogrammen derzeit alles daran zu setzen, genau dies zu vermeiden.

Wann ist der richtige Zeitpunkt zum Aktienkauf?

Für Investoren stellt sich damit die Frage aller Fragen: Wann ist der richtige Zeitpunkt gekommen, um in Sachwerte zu investieren? Sollten Anleger jetzt Aktien kaufen und wenn ja, welche?

Der Corona-Crash zählt zweifelsohne zu den größten und schnellsten Einbrüchen, die die Kapitalmärkte je erlebt haben. Ein Blick auf den Langfristchart des Deutschen Aktienindex DAX (oben) verdeutlicht das eindrucksvoll. Der Deutsche Aktienindex hat von der Spitze bei 13.800 Punkten bereits 42 Prozent an Wert eingebüßt, nachbörslich notierte der DAX vor wenigen Tagen bereits unter 8.000 Punkten. Mehr also als im Crash von 1987. Der Einbruch ist sogar ähnlich stark wie jener im Jahr 1929, dem folgenreichsten Börsenkrach der Geschichte, bei dem der Dow Jones innerhalb von 22 Tagen rund 46 Prozent an Wert einbüßte.

Auch die Frage nach dem richtigen Einstiegszeitpunkt können Interessierte ganz einfach aus obigem Chart ablesen. Es gibt ihn nicht! Niemand, kein Experte der Welt, kann eine seriöse Prognose dazu abgeben, wann der Markt seinen Boden finden wird. Es ist durchaus vorstellbar, dass die Börsen in den nächsten Wochen weiter abrutschen. Kein Investor bleibt davon unbeeindruckt, wenn die Zahl der Toten exponentiell ansteigt. Technische Analysten halten im Extremfall sogar DAX-Stände von 5.100 für möglich. Auch heftige (Zwischen)rallys nach oben sind stets einzuplanen. Die erste ist bereits am 24.03.2020 angelaufen. Aber erstens kommt es anders, und zweitens als man denkt, lautet ein altes Sprichwort. Erfahrene Börsianer erwarten jedenfalls, dass die Kapitalmärkte lange vor dem Hochpunkt der Pandemie ihren Boden finden werden. Solange sich dieser "Peak" nicht abzeichnet, werden die Märkte aber unter Druck bleiben.

Wo steht der DAX in 25 Jahren?

Was aus obigem Chart aber ebenso ersichtlich ist: Bislang hat es sich für Langfristanleger stets gelohnt, in derartigen Crash-Phasen mutig zu sein und sukzessive zuzukaufen. Vermögen werden in Krisen gemacht, lautet ein weiteres Sprichwort. Wer jetzt also in Aktien investiert, sollte langfristig zu den Gewinnern zählen.

Investoren, die nicht zu den Berufspessimisten zählen, sollten daher auch in Zukunft mit einem durchschnittlichen jährlichen Wertzuwachs des DAX von 7 bis 8 Prozent pro Jahr rechnen. Und wer als Anleger besonders langfristig denkt - und ebenso investiert - den wird es in 25 Jahren kaum interessieren, ob er bei 8.000, 9.000 oder 10.000 DAX-Punkten in den Markt eingestiegen ist. Unter vorgenannter Annahme wird der Deutsche Aktienindex in 25 Jahren nämlich bei 40.000 bis 50.000 Punkten stehen.

Altmeister Warren Buffett zeigt sich wenig beeindruckt

Kein Wunder, dass sich auch Börsenaltmeister Warren Buffett, der glaubte, an der Börse schon alles erlebt zu haben, ob des Ausmaß der aktuellen Entwicklung unbeeindruckt zeigt. Zwar habe es 89 Jahre gedauert, so etwas zu erleben, dennoch sei der panikartige Rutsch an den Aktienmärkten für ihn nichts Außergewöhnliches. Das sei der Lauf der Dinge, so der 89-Jährige gegenüber Yahoo Finance. "Märkte, die Sekunde für Sekunde offen sein müssen, reagieren auf Nachrichten auf große Art und Weise."

Welche Aktien sollten Anleger jetzt kaufen?

Es ist immer wieder bemerkenswert, dass die Gesetze des Einzelhandels nicht auf die Börse übertragen werden können. Anleger greifen dann bei Aktien zu, wenn diese steigen und teuer sind. Werden hochwertige Unternehmen allerdings zum Discountpreis angeboten, fassen Anleger sie nicht mal mit der Kneifzange an.

Langfristanlegern bietet die Corona-Krise daher die Chance, in substanzstarke Unternehmen zu Rabattpreisen einzusteigen. Gerade in Krisen empfiehlt es sich aber, ein besonderes Augenmerk auf Qualität zu legen. Denn von einem ist auszugehen: Unternehmen vom Range einer Siemens, SAP, Microsoft, Nestlé & Co. werden auch diese Krise überleben. Wenn nicht sie, wer dann? Außerdem: Wenn die größten Unternehmen der Welt zu Tiefstkursen zu haben sind, wieso sollten Investoren dann zu spekulativen Investments greifen?

Auch Pharmaunternehmen sind mitunter kräftig unter die Räder gekommen, obwohl diese eigentlich als sichere Häfen gelten. Auch hier gibt es zahlreiche substanzstarke Unternehmen, die einen Blick wert sind. Und wer als Anleger schon immer den Kursanstiegen bei Tech-Aktien hinterhergetrauert hat, hat aktuell die Chance, die besten Aktien der letzten Jahrzehnte mit deutlichem Rabatt zu erwerben. Amazon, Apple, Alphabet, McDonald’s, Microsoft, SAP, Starbucks, Walt Disney sind nur einige aus dieser Kategorie.

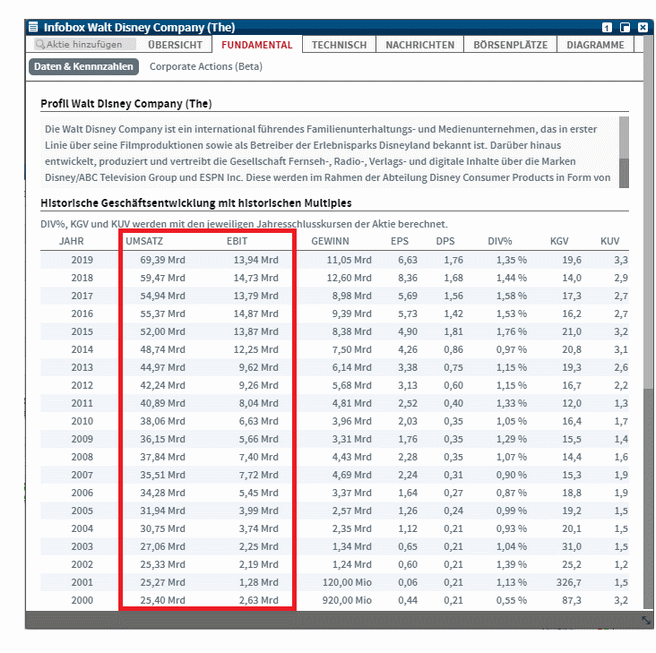

Ohnehin ist es für Langfristanleger empfehlenswert, auf grundsolide Unternehmen zu setzen, die bereits über viele Jahre oder gar Jahrzehnte erfolgreich sind, schon einige Krisen überlebt haben und zudem mit kontinuierlichen Wachstumsraten bei Erlösen und Gewinnen aufwarten. Auf finanzen.net und im Trading-Desk von finanzen.net können Anleger solche Unternehmen finden und alle Unternehmensdaten abrufen (vgl. nebenstehende Tabelle aus dem Trading-Desk).

Die in nebenstehender Tabelle beispielhaft ausgewählte Walt-Disney-Aktie kommt übrigens derzeit auch aufgrund erwarteter Einbrüche bei Kinobesuchen und in den Disney-Parks unter die Räder. Das Unternehmen glänzt aber seit Jahrzehnten mit stetigen Zuwächsen und startete mit Disney+ zuletzt einen vielversprechenden Video-on-Demand-Service à la Netflix - seit 24. März auch in Deutschland.

Die in nebenstehender Tabelle beispielhaft ausgewählte Walt-Disney-Aktie kommt übrigens derzeit auch aufgrund erwarteter Einbrüche bei Kinobesuchen und in den Disney-Parks unter die Räder. Das Unternehmen glänzt aber seit Jahrzehnten mit stetigen Zuwächsen und startete mit Disney+ zuletzt einen vielversprechenden Video-on-Demand-Service à la Netflix - seit 24. März auch in Deutschland.

Übrigens: Wenn Sie in Aktien investieren möchten, werfen Sie bitte auch einen Blick auf das finanzen.net Brokerage-Depot, mit dem Sie zu besonders günstigen Konditionen Aktien und alle anderen Wertpapiere handeln können. Schauen Sie dort bitte mal vorbei, es lohnt sich!

Wer das Risiko von Einzelaktien scheut ...

Anleger, die die Aktienauswahl nicht in die eigenen Hände nehmen wollen, aber dennoch das stark reduzierte Kursniveau zum Aktienkauf nutzen wollen, können natürlich auch auf Fonds oder Indexfonds (ETFs) setzen bzw. einen Fonds- oder ETF-Sparplan einrichten. Wie das geht, erläutert unsere Ratgeber-Redaktion z. B. im kurzweiligen YouTube-Video ETF-Auswahl: 5 goldene Tipps zur ETF-Suche und zum ETF-Portfolio. Dort finden Einsteiger u. a. auch das Praxis-Video Aktien kaufen in 3 Schritten.

Wer die deutlich reduzierten Kursniveaus nutzen möchte, um langfristig Vermögen zu bilden, sich dabei aber nicht um die Auswahl der besten Wertpapiere kümmern will, kann dies übrigens hervorragend mit OSKAR umsetzen, einer professionelle Vermögensverwaltung, die ebenfalls von den Finanzen.net-Gründern an den Start gebracht wurde. Schauen Sie auch hier gerne vorbei!

Artikel erstellt am 23.03.2020, aktualisiert am 25.03.2020.

Über den Autor

Volker Altvater ist seit 2014 als Online Marketing- und Projektmanager bei finanzen.net beschäftigt. Zuvor war er 16 Jahre lang unternehmerisch tätig, entwickelte konzeptionell mehrere Finanzportale und war dabei unter anderem mehr als 12 Jahre Herausgeber eines Börsenbriefs mit in der Spitze 70.000 Lesern. Seine Leidenschaft ist die Börse, mit der er sich seit 1998 privat und beruflich auseinandersetzt.

Volker Altvater ist seit 2014 als Online Marketing- und Projektmanager bei finanzen.net beschäftigt. Zuvor war er 16 Jahre lang unternehmerisch tätig, entwickelte konzeptionell mehrere Finanzportale und war dabei unter anderem mehr als 12 Jahre Herausgeber eines Börsenbriefs mit in der Spitze 70.000 Lesern. Seine Leidenschaft ist die Börse, mit der er sich seit 1998 privat und beruflich auseinandersetzt.

Übrigens: Alphabet A (ex Google) und andere US-Aktien sind bei finanzen.net ZERO sogar bis 23 Uhr handelbar (ohne Ordergebühren, zzgl. Spreads). Jetzt kostenlos Depot eröffnen und Neukunden-Bonus sichern!

Ausgewählte Hebelprodukte auf adidas

Mit Knock-outs können spekulative Anleger überproportional an Kursbewegungen partizipieren. Wählen Sie einfach den gewünschten Hebel und wir zeigen Ihnen passende Open-End Produkte auf adidas

Der Hebel muss zwischen 2 und 20 liegen

| Name | Hebel | KO | Emittent |

|---|

| Name | Hebel | KO | Emittent |

|---|

Weitere adidas News

Bildquellen: Hans RW Goksoyr / Shutterstock.com