Aktien-Euphorie lässt nach

Die Aktienrally der vergangenen Monate lässt Anleger vorsichtiger werden. Nach der großen Zuversicht zu Jahresbeginn glauben nun viele, dass die Kurse zumindest stagnieren werden.

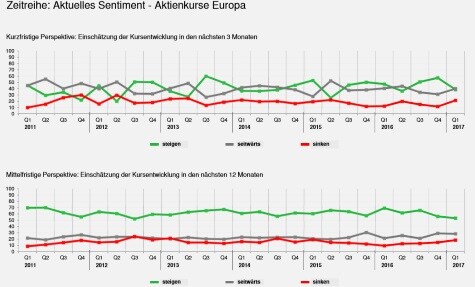

In der aktuellen Erhebung des Citi-Investmentbarometers gehen nur noch 38,6 Prozent der befragten Teilnehmer davon aus, dass die Kurse europäischer Aktien in den kommenden drei Monaten steigen. Im Vorquartal hatten dies noch 57,2 Prozent geglaubt. In der jüngsten Umfrage (Q1/2017) erwarten 40,0 Prozent seitwärts laufende Kurse. Zuvor (Q4/2016) waren davon 31,2 Prozent überzeugt. Langfristig hingegen bleiben die Marktteilnehmer aktuell zuversichtlicher: Mehr als die Hälfte (53,2 Prozent) erwartet für die kommenden zwölf Monate aufwärts tendierende Märkte. Dies entspricht in etwa der Erwartung aus dem Vorquartal (56,1 Prozent).

Die auf kurze Sicht nachlassende Aktien-Euphorie ist im Hinblick auf die zuletzt historisch relativ hohen Aktienindex-Stände wie beim DAX oder Euro Stoxx 50 nicht verwunderlich. Nach deutlichen Kursanstiegen wird erfahrungsgemäß das Potenzial für weiterhin steigende Märkte immer geringer. Einige mögen sich vielleicht an den DAX-Rekord von vor rund zwei Jahren erinnern. Nach dem Allzeithoch im April 2015 ging es erst einmal deutlich - um gut 25 Prozent - bergab.

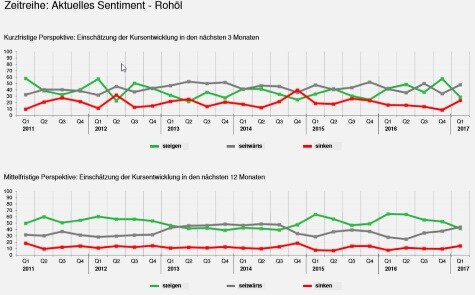

Nicht nur bei Aktien, auch bei Rohöl der Nordseesorte Brent sind Anleger sichtbar vorsichtiger geworden. Noch nicht einmal jeder Dritte (28,6 Prozent) glaubt, dass der Ölpreis im zweiten Quartal 2017 steigen wird. Zum Vergleich: Ende 2016 waren deutlich mehr Marktteilnehmer (57,5 Prozent) davon überzeugt gewesen, dass sich die Kurse des "schwarzen Goldes" nach oben bewegen. Derzeit erwartet der größte Teil (48,1 Prozent) stagnierende Kurse. Langfristig gehen die meisten Teilnehmer allerdings von steigenden (41,7 Prozent) und seitwärts laufenden (44,0 Prozent) Preisen aus.

Die gedämpften Erwartungen bei Rohöl dürften im Zusammenhang mit den deutlich gestiegenen US-Lagerbeständen stehen. Zugleich deutet die Skepsis auf das schwindende Vertrauen der Investoren hinsichtlich der Wirkung der von der OPEC verkündeten Produktionskürzungen hin.

Im Gegensatz zu den Anlageklassen Aktien und Öl hat sich die Marktmeinung der befragten Teilnehmer zu Zinsen nur leicht verändert. Aktuell erwartet rund ein Viertel (26,0 Prozent) steigende Zinsen am europäischen Markt für die nächsten drei Monate (Q4/2016: 30,1 Prozent). Der überwiegende Teil (71,4 Prozent) glaubt, dass die Zinsen stagnieren werden (Q4/2016: 67,0 Prozent). Auf Zwölf-Monatssicht sind die Anleger allerdings optimistischer: Immerhin rund die Hälfte (49,8 Prozent) erwartet steigende Zinsen. Die andere Hälfte (48,3 Prozent) rechnet mit stagnierenden Zinsen, der Rest (1,9 Prozent) geht von sinkenden Zinsen aus.

Sollte sich die pessimistischere Markterwartung der Umfrageteilnehmer bei Aktien erfüllen, könnte Gold wieder seine Funktion als "sicheren Hafen" einnehmen. Aktuell glauben immerhin 41,5 Prozent, dass der Wert des gelben Metalls in den nächsten drei Monaten steigen wird. Ende 2016 hatte dies lediglich 29,9 Prozent gedacht. Langfristig geht sogar jeder Zweite (50,5 Prozent) aktuell davon aus, dass sich der Goldpreis nach oben bewegt.

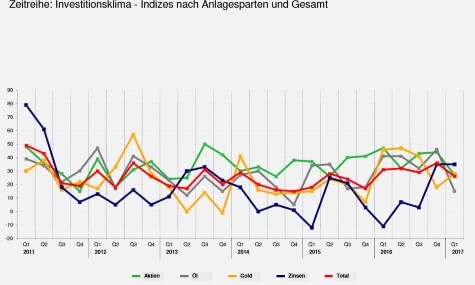

Das Gesamt-Sentiment, das die Einschätzungen von Aktien, Öl, Zinssatz und Gold aggregiert und Werte von -100 bis +100 Punkten einnehmen kann, liegt im ersten Quartal 2017 bei +26 Punkten. Damit sind die Anleger insgesamt deutlich zurückhaltender als im Vorquartal, als das Stimmungsbarometer noch +36 Punkte anzeigte.

Dirk Heß, Finanzexperte der Citigroup, schreibt zu aktuellen Markt- und Derivate-Themen. Als Co-Head EMEA Warrant Sales & Distribution bei der Citi besitzt er langjährige Expertise in allen Fragen rund um Börse und Investments. In seinem regelmäßigen Kommentar gibt Dirk Heß fundiertes Fachwissen weiter. Die Citigroup ist seit dem Jahr 1989 als Emittent von strukturierten Produkten permanent am deutschen Markt vertreten und feierte 2014 ihr 25-jähriges Jubiläum.

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.

Bildquellen: Citi, Citi, Citi