SJB FondsEcho. Paladin ONE.

Titelselektion. Akribisch.

Werte in diesem Artikel

Value-Aktien, Firmen in Sondersituationen und eine hohe Liquiditätsquote - das sind, sehr verkürzt gesprochen, die drei wichtigsten Standbeine des vorwiegend auf kleinere Unternehmen aus dem deutschsprachigen Raum spezialisierten Aktienfonds Paladin ONE. Die Investmentgesellschaft Paladin Asset Management ist aus dem Family Office der Unternehmerfamilie Maschmeyer hervorgegangen und hat ihr FondsFlaggschiff seit 2014 auch für Privatanleger geöffnet. Die ambitioniert erscheinende Zielsetzung, langfristig eine durchschnittliche Performance von +10,0 Prozent p.a. mit einer deutlich geringeren Volatilität als die gängigen deutschen Aktienindizes zu generieren, wurde bisher erreicht.

Die deutlich bessere risikoadjustierte Performance manifestiert sich im jüngsten Peergroup-Vergleich bei Citywire, wo der Paladin ONE Platz eins in der Rangliste der Deutschland-Fonds über drei und fünf Jahre belegt. Das FondsManagerteam bestehend aus Marcel Maschmeyer und Matthias Kurzrock hat sich der ganzheitlichen Betrachtung von Unternehmen verschrieben und liefert im Portfolio des Paladin ONE eine handverlesene Auswahl von Titeln selektiert nach dem Best-of-Sicherheitskonzept. Besonders durch die Akribie bei der Unternehmensanalyse sowie die detaillierten Fakten in den allen Anlageentscheidungen zugrundeliegenden Dossiers zeichnet sich der Paladin-Fonds aus, wobei die beiden hauptverantwortlichen Anlagestrategen durch ein vierköpfiges Analystenteam unterstützt werden. Maschmeyer und Kurzrock stellen nach tiefgreifender Analyse und Bewertung der Unternehmen ein sehr konzentriertes Portfolio von rund 15 bis 25 Aktien zusammen, das zugleich über unterschiedlichste Branchen breit diversifiziert ist.

Doch was ist ein Paladin überhaupt? Der Name stammt aus dem Mittelalter und bezeichnet einen starken und treuen Wegbegleiter und Helfer. Ganz in diesem Sinne will der Paladin ONE F (WKN A1W1PH, ISIN DE000A1W1PH8), für seine Investoren ein auf Zuverlässigkeit und Sicherheit basierendes Anlagekonzept umsetzen und mit Akribie und Transparenz eine systematische und intelligente Anlagestrategie verfolgen. Der Fokus des am 19. Juli 2013 aufgelegten Fonds liegt auf deutschen Unternehmen aus dem Mittelstand, doch auch europäische Small und Mid Caps werden erworben. Der Paladin ONE verfügt aktuell über ein Volumen von 281,2 Millionen Euro, orientiert sich an keiner Benchmark und hat mit seiner Strategie, nur die erfolgversprechendsten Titel in sein Portfolio aufzunehmen, eine absolut überzeugende Performance hingelegt: Seit Auflegung verzeichnet der Paladin-Fonds eine kumulierte Wertentwicklung von +125,61 Prozent auf Eurobasis, die mit einer Volatilität von lediglich 10,09 Prozent p.a. erzielt wurde. Was sind die Details der so erfolgreichen Anlagestrategie?

FondsStrategie. Dreisäulenprinzip. Angewendet.

Der Paladin ONE hat das langfristige Ziel einer durchschnittlichen Performance von 10,0 Prozent p.a. bei einer im Vergleich mit gängigen Aktienindizes deutlich geringeren Volatilität und investiert hierzu primär in Aktien aus dem deutschsprachigen Raum. Vom FondsManagement wird eine benchmark-orientierte Denkweise bewusst vermieden, vielmehr setzt sich das Portfolio ausschließlich aus Titeln zusammen, die auf Basis von eigenem Research ausgewählt wurden. Die Marktstrategen Maschmeyer und Kurzrock streben danach, besonders wertbeständige Papiere mit hohen Kurschancen unter Berücksichtigung der Risikostreuung zu allokieren. Dem Paladin ONE liegt ein selbst entwickelter, stringenter Investmentansatz zugrunde, der sich auf drei Säulen stützt: Value-Aktien, Firmen in Sondersituationen und Liquidität. Als Value-Investments gelten für Maschmeyer und Kurzrock unterbewertete Unternehmen mit der Fähigkeit, nachhaltig positive Zahlungsströme zu generieren (Free Cashflow). Im Rahmen der hauseigenen Research-Methode werden nicht nur der aktuelle Gewinn, Buchwert und die Zukunftsprognosen eines Unternehmens berücksichtigt, sondern auch dessen gesamte historische Entwicklung und die qualitativen Risiken. Die Analyse potentieller Zielunternehmen erfolgt mit einem selbst entwickelten Analysetool, wobei das FondsManagerduo von einer großen und sukzessive weiter wachsenden Wissensdatenbank profitiert. Die zweite Säule des Anlagekonzeptes des Paladin ONE bilden Sondersituationen (sogenannte Special Situations), die beispielsweise bei Übernahmen und den damit verbundenen gesellschaftsrechtlichen Strukturmaßnahmen entstehen. Häufig sind diese mit Übernahme- oder Abfindungsangeboten verbunden, wodurch der Kurs nach unten gut abgesichert ist, nach oben aber weiteres Potenzial besitzt. Um diese Situationen richtig zu erkennen und zu bewerten, bedarf es langjähriger Erfahrung und spezieller juristischer Kenntnisse, über die das Paladin-Team mit seinem wertvollen Erfahrungsschatz von mehr als 150 analysierten Sondersituationen verfügt. Die dritte Säule der wertorientierten Anlagestrategie des Paladin ONE stellt die stark atmende Liquidität dar. In Phasen verstärkter Kursbewegungen sichert die Cash-Position den Fonds gegen zu starke Kursschwankungen ab und dient gleichzeitig als Wertspeicher, bis neue, attraktive Investment-Opportunitäten ermittelt werden. Wie ist das FondsPortfolio im Einzelnen strukturiert?

FondsPortfolio. Deutschland. Favorisiert.

In der Länderallokation des Paladin ONE liegt Deutschland mit 74,36 Prozent Anteil am FondsVermögen mit großem Vorsprung auf Platz eins. Die anderen europäischen Länder besitzen den Charakter einer Beimischung und sind mit ihrem Anteil am FondsVolumen deutlich dahinter platziert: In Luxemburg sind 6,47 Prozent der Anlagegelder investiert, in Belgien sind es 6,25 Prozent. Aktien aus Norwegen besitzen einen Portfolioanteil von 5,43 Prozent, Unternehmen aus den Niederlanden sind mit 4,19 Prozent gewichtet. FondsBestände in Österreich (2,14 Prozent) und Frankreich (1,17 Prozent) komplettieren das Länderportfolio des Paladin-Produktes. Die Liquiditätsquote des Fonds liegt per Ende August bei hohen 17,38 Prozent.

Was das Verhältnis der beiden Haupt-Anlagesäulen des Paladin-Fonds im Aktienbereich betrifft, so liegen Value-Titel derzeit klar vorn. Unterbewertete Unternehmen decken 73,32 Prozent der Portfolioallokation ab, während Firmen in Sondersituationen über einen Anteil von 9,30 Prozent an der Gesamtallokation verfügen. Unter den Top 10 sind so unterschiedliche Unternehmen wie Blue Elephant Energy, ein Betreiber von Wind- und Solarparks, neben einem Spezialpharmazeutika-Händler (Medios) und dem in Norwegen tätigen Schifffahrtsunternehmen Havila Kystruten versammelt. Mit der OboTech Acquisition befindet sich auch ein sogenanntes SPAC, also ein Unternehmen ohne eigenes operatives Geschäft, unter den zehn größten Einzelpositionen. Wenig bekannte Small Cap-Titel wie das Medizintechnikunternehmen Ion Beam Applications oder der Kölner IT-Dienstleister Q.Beyond runden die Top-10-Positionen des Paladin-Fonds ab.

FondsVergleichsindex. Korrelation. Hoch.

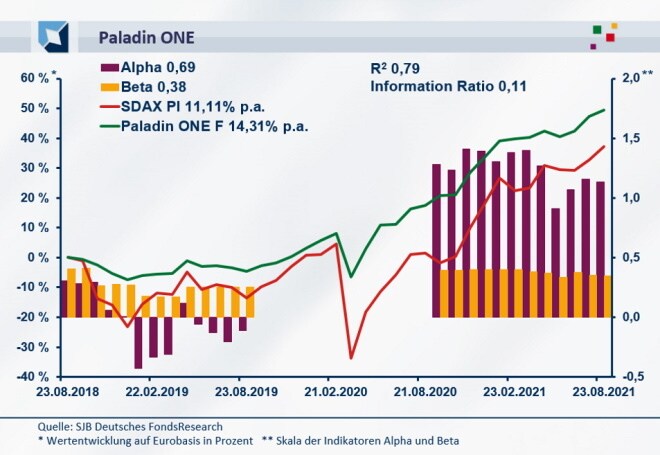

In unserer unabhängigen SJB FondsAnalyse stellen wir den Paladin ONE dem SDAX Performanceindex als Benchmark gegenüber. Die Korrelation des Fonds mit dem Kursbarometer für deutsche Nebenwerte ist stark ausgeprägt: Mit 0,89 befindet sie sich über drei Jahre auf einem hohen Niveau, für zwölf Monate geht sie hingegen auf 0,64 zurück. Der überwiegend vorherrschende Gleichlauf der Kursbewegungen von Fonds und SJB-Vergleichsindex wird durch die Kennzahl R² bestätigt. Diese liegt für drei Jahre bei 0,79, über ein Jahr nimmt sie einen Wert von 0,41 an. Damit haben sich mittelfristig 21 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 59 Prozent. Hier zeigt sich, dass die beiden FondsManager Maschmeyer und Kurzrock besonders in dem jüngsten, durch die Kursturbulenzen der Corona-Krise geprägten Einjahreszeitraum deutlich stärker vom Vergleichsindex abgewichen sind und ihren Spielraum für die aktive Einzeltitelauswahl genutzt haben. Der Tracking Error des Paladin-Fonds fällt über drei Jahre mit 25,50 Prozent ambitioniert aus, für ein Jahr geht die Spurabweichung vom SDAX auf 10,81 Prozent zurück. Welche Volatilitätszahlen generiert der Paladin-Fonds mit seinem Investmentansatz?

FondsRisiko. Beta. Attraktiv.

Der Paladin ONE hat über drei Jahre eine Volatilität von 12,96 Prozent zu verzeichnen, die ganz erheblich unterhalb der 31,08 Prozent liegt, die der SDAX PI als Vergleichsindex an den Tag legt. Auch über ein Jahr ist die Schwankungsneigung des aktiv gemanagten Aktienfonds im Vergleich zum passiven Referenzindex geringer ausgeprägt: Hier beträgt die "Vola" des Fonds 7,31 Prozent, während die Benchmark eine mittlere Schwankungsbreite von 14,74 Prozent aufweist. Die durchweg niedrigere Schwankungsintensität des Paladin-Fonds gegenüber dem deutschen Small-Caps-Aktienmarkt ist ein klarer Vorteil mit Blick auf die Risikostruktur und sollte sich in entsprechend attraktiven Beta-Werten niederschlagen.

Im letzten Dreijahreszeitraum erzielt der Paladin-Fonds ein Beta von 0,38, für ein Jahr fällt das Beta nochmals attraktiver aus und nimmt einen Wert von 0,35 an. In beiden Fällen liegen die Zahlen deutlich niedriger als der Marktrisikofixwert von 1,00. Das rundherum überzeugende Risikoprofil des Paladin-Fonds wird gleichsam im rollierenden Zwölfmonatsvergleich der Beta-Werte über die letzten drei Jahre offenbar: Die Risikokennziffer befindet sich in allen 36 betrachteten Einzelzeiträumen unter Marktniveau und erreicht dabei Werte zwischen 0,17 im Tief und 0,41 in der Spitze. Die absolute Regelmäßigkeit, mit der die Kursschwankungen des FondsPortfolios niedriger als diejenigen der Benchmark ausfallen, dient als Qualitätsbeweis für das aktive FondsManagement der beiden Marktstrategen Maschmeyer und Kurzrock. Die Risikokontrolle funktioniert hervorragend, wie sieht es mit den Renditezahlen aus?

FondsRendite. Performance. Überzeugend.

Per 23. August 2021 kann der Paladin ONE über drei Jahre auf eine kumulierte Wertentwicklung von +49,43 Prozent in Euro zurückblicken. Eine höchst attraktive Wertentwicklung für den Nebenwerte-Fonds, die einer Rendite von +14,31 Prozent p.a. entspricht. Der SDAX Performanceindex als die von der SJB gewählte Benchmark kann hier nicht mithalten: Er legte im selben Zeitraum lediglich um +37,21 Prozentpunkte auf Eurobasis zu, was einem Ergebnis von +11,11 Prozent p.a. gleichkommt. Beim Wechsel auf die Jahresbetrachtung erzielt der Paladin-Fonds mit seinem Fokus auf Value-Titel und Firmen in Sondersituationen erneut ein klar positives Ergebnis: Der aktiv gemanagte Fonds aus Hannover verzeichnet eine Performance von +27,22 Prozent in Euro. Die passive Benchmark für deutsche Small Caps kann mit einem Plus von +35,24 Prozent aufwarten. Der über zwölf Prozentpunkte betragende Performancevorsprung des Fonds im Dreijahreszeitraum macht diesen zum Gesamtsieger im Renditevergleich, selbst wenn das Jahresergebnis etwas schwächer als beim SDAX ausfällt.

Die längerfristig erzielte Mehrrendite bestimmt auch das Ergebnis der Alpha-Analyse: Das vom Paladin-Fonds erreichte Alpha über drei Jahre befindet sich mit 0,69 klar im grünen Bereich. Auf Jahressicht verbessert sich die Kennzahl weiter und liegt mit 1,13 noch stärker im Plus. Der rollierende Zwölfmonatsvergleich der Alpha-Werte über drei Jahre zeigt, dass das FondsManagerduo Maschmeyer/Kurzrock mit großer Zuverlässigkeit ein attraktives Renditeplus gegenüber der Benchmark erwirtschaften konnte. In 27 der letzten 36 Einzelperioden gab es ein positives Alpha bis 1,40 in der Spitze zu verzeichnen. Lediglich in neun der untersuchten Einjahreszeiträume fiel die Performance vergleichsweise schwächer aus, so dass negative Alpha-Werte von zutiefst -0,43 zu verzeichnen waren. Die Quintessenz der Alpha-Analyse: Der Paladin-Fonds generiert eine regelmäßige Outperformance zum Referenzindex in attraktiver Höhe, das aktive Management macht sich auf Dauer bezahlt. Dass der Small Cap-Fonds mit seinem Rendite-Risiko-Profil durchweg überzeugt, wird durch die im Dreijahreszeitraum erreichte positive Information Ration von 0,11 abschließend bestätigt.

SJB Fazit. Paladin ONE.

Die akribische Aktienauswahl des Paladin ONE, die von den beiden FondsManagern Marcel Maschmeyer und Matthias Kurzrock innerhalb des konzentrierten Portfolios vorgenommen wird, zahlt sich nachweislich aus: Langfristig wird eine attraktive Mehrrendite zum deutschen Aktienmarkt bei geringer Volatilität erreicht, im Peergroup-Vergleich findet sich das Investmentvehikel ganz vorn. Der selbst entwickelte, mit massiven Researchanstrengungen einhergehende Investmentansatz setzt offenbar auf die richtigen drei Säulen: Während günstig bewertete Value-Titel die Grundlage des Portfolios bilden, sorgen Aktien von Firmen in Sondersituationen für zusätzliche Renditechancen. Die hohe Liquiditätsquote dient als Absicherung, die den Fonds auch in unruhigen Zeiten stabil hält.

Autor:

Dr. Volker Zenk ist Fondsanalyst bei der SJB FondsSkyline 1989 e.K., einem der größten und ältesten bankenunabhängigen Finanzdienstleister in Deutschland. Die wöchentlich erscheinenden, speziell auf Privatinvestoren zugeschnittenen Publikationen können gratis angefordert werden unter FondsEcho@sjb.de oder auf www.sjb.de.

Nicht nur in den Finanzzentren Deutschlands ist ausgewiesene FondsExpertise zu Hause, sondern auch im niederrheinischen Korschenbroich. Am 1. Januar 1989 gegründet, ist die SJB FondsSkyline eines der ältesten und größten privaten Finanzdienstleistungsinstitute in Deutschland. Seit über 30 Jahren verfolgt die SJB ihren antizyklischen Investmentansatz und publiziert regelmäßige Newsletter und FondsAnalysen für Privatinvestoren.

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.

Bildquellen: SJB Deutsches FondsResearch