SJB FondsEcho. ODDO BHF Polaris Moderate.

Risikoneigung. Gedämpft.

Werte in diesem Artikel

Nach der Zinswende von EZB und Fed bieten Anleihen in Euro wie in US-Dollar wieder attraktive Zinskoupons und ein langfristig überzeugendes Rendite-Risiko-Profil. Zugleich sind die Notierungen an den globalen Aktienmärkten im laufenden Jahr bereits kräftig nach oben gelaufen, sodass unter Bewertungsaspekten eine gewisse Vorsicht angebracht ist. Dieses aktuelle Marktumfeld lässt für Investoren die Anlage in einen tendenziell defensiv positionierten Multi-Asset-Fonds als gute Wahl erscheinen.

Zu den langfristig besten Mischfonds mit gedämpfter Risikoneigung gehört der ODDO BHF Polaris Moderate von FondsManager Peter Rieth. Der von Morningstar mit der Höchstnote von fünf Sternen ausgezeichnete flexible Multi-Asset-Fonds ist von Marktstratege Rieth in der Vergangenheit bereits mehrfach erfolgreich durch schwierige Marktphasen navigiert worden. Der vermögensverwaltende Mischfonds, der seinen Fokus auf eine globale und breit diversifizierte Anlage in Anleihen und Aktien von Unternehmen hoher Qualität legt, verfügt über eine 18-jährige Performancehistorie und wird durch einen bewährten Investmentprozess gestützt. Kernidee des ODDO BHF Polaris Moderate ist eine flexibel gemanagte Aktienquote zwischen 0 und 40 Prozent, die je nach Marktlage angepasst wird. Aktuell liegt das Aktien-Exposure im mittleren Bereich dieser Range. Für Stabilität und laufende Erträge sorgen die Investitionen im Anleihen-Segment, die hauptsächlich im Bereich der Investment-Grade-Titel vorgenommen werden. Zur Abrundung der Portfoliostruktur sind Investments in Edelmetalle über entsprechende Zertifikate (z. B. Xetra Gold) möglich.

Der ODDO BHF Polaris Moderate CI-EUR (WKN A2JJ1S, ISIN DE000A2JJ1S3) wurde am 15. Juli 2005 aufgelegt und besitzt den Euro als FondsWährung. Das FondsVolumen liegt aktuell bei 1,54 Milliarden EUR, als Benchmark wird eine Kombination aus 20 Prozent Stoxx Europe 50 NR, 60 Prozent JPM EMU Investment Grade 1-10 Years und 20 Prozent JPM Cash Index Euro Currency 1M verwendet. Mit der aktuellen Vermögensallokation, die eine jüngst auf 21,65 Prozent erhöhte Aktienquote bei einer Anleihengewichtung von 71,64 Prozent beinhaltet, hat das Multi-Asset-Produkt aus dem Hause ODDO BHF eine grundsolide Performance von +2,60 Prozent seit Jahresbeginn zu verzeichnen. Noch deutlicher wird die Qualität des vermögensverwaltenden Mischfonds, der bei der Anlageentscheidung die Kriterien Umwelt, Soziales und Unternehmensführung (ESG) berücksichtigt, beim Blick auf die längerfristige Performancehistorie: Seit Auflegung der hier analysierten Anteilsklasse im Oktober 2018 hat das FondsProdukt mit +11,2 Prozent eine fast doppelt so hohe kumulierte Wertentwicklung wie sein über den Aktien- und Anleihenmarkt differenzierter Vergleichsindex von +6,2 Prozent aufzuweisen. Wie stellt sich die so erfolgreiche Anlagestrategie des flexiblen Multi-Asset-Fonds im Detail dar?

FondsStrategie. Bottom-up-Ansatz. Praktiziert.

Der ODDO BHF Polaris Moderate verfolgt eine aktive Anlagepolitik und legt weltweit in Aktien, Anleihen, Zertifikate und Geldmarktprodukte an. Mit seiner vorsichtigen Positionierung verfolgt FondsManager Peter Rieth das Ziel, größere Kursrückschläge am Aktienmarkt zu vermeiden und zugleich den Basisertrag durch die Anleiheninvestments zu erwirtschaften. Die Aktienquote kann zwischen 0 und 40 Prozent betragen, auf der Rentenseite wird vor allem in Staats- und Unternehmensanleihen sowie in Pfandbriefe investiert. Das anfängliche Anlageuniversum des Fonds sowohl für die Aktien- als auch für die Anleiheseite sind die Unternehmen des MSCI AC World Index. Hierauf wird ein ESG-Filter angewandt, der zu einem Ausschluss von mindestens 20 Prozent der Unternehmen führt. Aus dem so entstandenen Anlageuniversum nimmt das Management-Team um Peter Rieth die Auswahl der Aktien und Anleihen qualitativ hochwertiger Unternehmen vor, die über signifikante Wettbewerbsvorteile und gesunde Bilanzen verfügen sowie einen ausreichenden Cashflow generieren, um ihr Wachstum selbst zu finanzieren. Bevorzugt werden Unternehmen, die in allen Phasen des Wirtschaftszyklus auf Kurs bleiben können und von säkulären Trends wie Digitalisierung, Automatisierung der Wirtschaft, Künstlicher Intelligenz, neuen Verbraucher- und Arbeitstrends, der Alterung der Bevölkerung und den steigenden Einkommen in der aufstrebenden Mittelschicht profitieren. Fundamentale Analysen sowie die Anwendung eines qualitätsorientierten Ansatzes sind weitere Eckpfeiler der aktiven Anlageentscheidung. Der FondsManager achtet genau auf die Bewertung der Firmen, um übermäßige Bewertungsrisiken zu begrenzen und versucht zugleich, potenziell attraktive Einstiegspunkte zu finden. Bei der Titelselektion verfolgt Rieth einen diversifizierten und langfristig orientierten reinen Bottom-up Ansatz, der besonderen Wert auf das dauerhafte Wachstumspotenzial legt. Am Ende des Investmentprozesses steht ein Portfolio aus Unternehmen mit gutem Nachhaltigkeitsrating, die ein besseres Ertragswachstum und eine höhere Free-Cashflow-Generierung als der Markt bieten. Bevorzugt werden Firmen, die ein "ökonomischer Burggraben" von den Konkurrenten trennt und die eine vergleichsweise hohe Widerstandsfähigkeit in allen Phasen des Konjunkturzyklus aufweisen. Während Aktien eine faire Bewertung besitzen müssen, ist für Anleihe-Emittenten eine solide Bilanz unerlässlich. Wie ist das Portfolio im Einzelnen strukturiert?

FondsPortfolio. Rentenpapiere. Bevorzugt.

Vor dem Hintergrund solider Quartalsergebnisse und einer Zinspause der Fed hat FondsManager Peter Rieth das Netto-Exposure im Aktienbereich des ODDO BHF Polaris Moderate zuletzt geringfügig auf 21,65 Prozent erhöht. Den Löwenanteil des Portfolios machen weiterhin die Anleihenpositionen aus, die aktuell 71,64 Prozent des FondsVermögens abdecken. Bestände in Xetra Gold in Höhe von 3,91 Prozent dienen als Beimischung, während die Cashposition per Ende Mai 2,80 Prozent beträgt. Im Anleihesektor hat Marktstratege Rieth Unternehmensanleihen mit Investment-Grade-Rating (35,13 Prozent) derzeit am stärksten allokiert, Staatsanleihen repräsentieren 20,38 Prozent der FondsBestände. Während Hochzinsanleihen im Portfolio mit 7,21 Prozent gewichtet sind, verfügen Covered Bonds über einen Anteil von 6,38 Prozent. Kleinere Bestände bei Anleihen aus Schwellenländern (2,54 Prozent) runden das Bond-Portfolio des Multi-Asset-Fonds ab.

Im Aktienbereich stellen Titel aus der Eurozone mit 9,07 Prozent die am stärksten gewichtete Anlageklasse dar, nordamerikanische Aktien kommen auf einen Anteil von 7,72 Prozent des FondsVolumens. Die restlichen europäischen Aktien bringen es auf 4,40 Prozent, globale Dividendentitel decken 0,45 Prozent der FondsBestände ab. In der Sektorallokation ist der ODDO BHF Polaris Moderate am stärksten bei Industrieunternehmen (32,3 Prozent), Technologietiteln (14,0 Prozent) und Finanzdienstleistern (13,4 Prozent) engagiert. In der Länderallokation des Anleihenportfolios führen die Zinspapiere aus Deutschland (22,0 Prozent), gefolgt von den USA (11,3 Prozent) und Frankreich (11,2 Prozent). Unter den Top-10-Positionen des ODDO BHF-Produktes liegt ein kurz laufendes Rentenpapier aus Deutschland mit Fälligkeit im Februar 2024 und einem Zinskoupon von 1,75 Prozent ganz vorn. Besonders überzeugt ist FondsManager Rieth auch von Staatsanleihen aus Österreich, Finnland und Norwegen, die größere Bestände unter den Top-10 des Multi-Asset-Fonds darstellen. Einzelne Aktientitel schaffen es nicht unter die Top-Positionen des Fonds, der sich zuletzt den deutlichen Kursrückgang beim französischen Outsourcing- und Kundendienstleister Teleperfomance für ein Aktien-Engagement zunutze machte und die Position im Mischkonzern Danaher leicht aufstockte.

FondsVergleichsindex. Korrelation. Ausgeprägt.

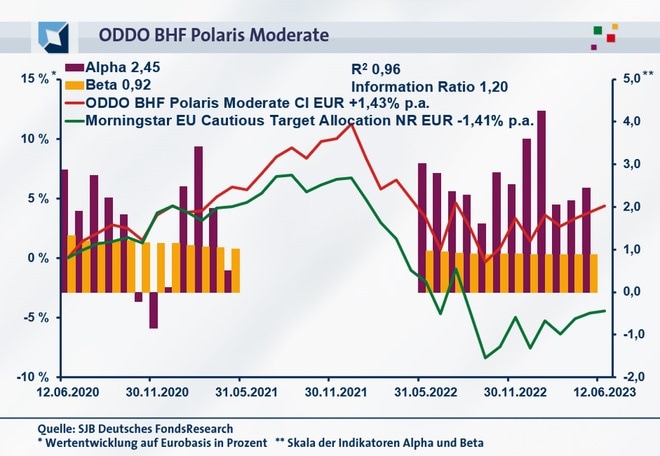

Für unsere unabhängige SJB FondsAnalyse haben wir den ODDO BHF Polaris Moderate dem Morningstar EU Cautious Target Allocation NR EUR als Vergleichsindex gegenübergestellt. Das Ergebnis der Korrelationsanalyse mit der Benchmark für vorsichtig agierende Multi-Asset-Fonds zeigt, dass eine deutliche Parallelität der Kursverläufe gegeben ist. Mit 0,98 ist die Korrelation über drei Jahre entsprechend stark ausgeprägt, für ein Jahr fällt sie mit 0,99 noch etwas höher aus. Das Multi-Asset-Portfolio des ODDO BHF-Fonds bewegt sich im Einklang mit der Morningstar-Benchmark, wie der Blick auf die Kennzahl R² bestätigt. Die Kennziffer liegt für drei Jahre bei 0,96, über ein Jahr steigt R² auf 0,98 an. Somit haben sich mittelfristig vier Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es zwei Prozent. Hier zeigt sich, dass FondsManager Peter Rieth eine relativ enge Orientierung an der Portfoliostruktur vergleichbarer defensiver Mischfonds aufweist. Der Tracking Error des Multi-Asset-Fonds fällt mit 2,36 Prozent im jüngsten Dreijahreszeitraum sehr moderat aus und verdeutlicht, dass das Managementteam keine hohen aktiven Risiken eingeht. Welche Schwankungsneigung hat das ODDO BHF-FondsProdukt zu verzeichnen?

FondsRisiko. Volatilität. Höher.

Der ODDO BHF Polaris Moderate weist für drei Jahre eine Volatilität von 7,36 Prozent auf, die leicht oberhalb des Schwankungsniveaus liegt, das der Morningstar-Vergleichsindex mit 6,09 Prozent zu verzeichnen hat. Über ein Jahr liegt die mittlere Schwankungsbreite des Multi-Asset-Fonds ebenfalls höher als die der ausgewählten Benchmark: Hier beträgt die "Vola" des ODDO BHF-Fonds 5,41 Prozent, während der Morningstar EU Cautious Target Allocation NR EUR eine Volatilität von 4,10 Prozent aufweist. Somit verfügt der vermögensverwaltende Mischfonds in beiden Untersuchungszeiträumen über eine rund einen Prozentpunkt erhöhte Schwankungsbreite gegenüber dem SJB-Referenzindex - eine Abweichung, die noch zu tolerieren ist. Was kann die Analyse der Beta-Werte zur Klassifikation des Risikoprofils beitragen?

Der ODDO BHF Polaris Moderate überzeugt über den letzten Dreijahreszeitraum mit einem noch unter Marktniveau gelegenen Beta von 0,92. Für ein Jahr geht die Risikokennzahl auf 0,88 zurück und verbleibt damit unter dem marktneutralen Wert von 1,00. Der rollierende Zwölfmonatsvergleich der Beta-Werte über die letzten drei Jahre fällt ähnlich positiv für den Multi-Asset-Fonds aus: In 20 der letzten 36 betrachteten Einzelzeiträume ist das Fonds-Beta geringer ausgeprägt als der Marktrisikofixwert von 1,00 und nimmt dabei Werte bis 0,87 im Tief an. Dem stehen lediglich 16 Einzelperioden gegenüber, in denen der defensive Mischfonds eine höhere Schwankungsanfälligkeit als die Morningstar-Benchmark aufweist und ein Beta von 1,32 in der Spitze generiert. Die Risikostruktur des flexiblen Mischfonds aus dem Hause ODDO BHF fällt damit günstiger aus als die des Morningstar-Vergleichsindex für eine defensive Portfolioallokation, die mittleren Kursschwankungen befinden sich mehrheitlich unter Marktniveau. Können attraktive Renditeergebnisse weitere Pluspunkte für das FondsProdukt liefern?

FondsRendite. Alpha. Erzielt.

Per 12. Juni 2023 hat der ODDO BHF Polaris Flexible über drei Jahre eine kumulierte Wertentwicklung von +4,35 Prozent in Euro erzielt, was einer Rendite von +1,43 Prozent p.a. entspricht. Dies sind attraktive Performancezahlen für den flexiblen Multi-Asset-Fonds in einem schwierigen Marktumfeld, wie die Gegenüberstellung zum Morningstar-Vergleichsindex verdeutlicht: Die Benchmark zur Leistungsmessung defensiver Mischfonds wartet mit einer negativen Gesamtrendite von -4,46 Prozent bzw. einem Ergebnis von -1,51 Prozent jährlich auf Eurobasis auf. Beim Wechsel des Vergleichszeitraums auf ein Jahr kann der ODDO BHF-Fonds seinen Spitzenplatz verteidigen, wenngleich der Renditevorsprung geringer wird: Die Performance von +2,02 Prozent in Euro fällt nur noch geringfügig besser aus als das Ergebnis von +1,90 Prozent, das die Morningstar-Benchmark EU Cautious Target Allocation NR EUR generierte. Während besonders der mittelfristig erzielte Performancevorsprung überzeugt, trägt auch das kurzfristige Renditeplus dazu bei, den ODDO BHF Polaris Moderate zum Gesamtsieger im Wettbewerb um die bessere Wertentwicklung zu erklären. Was tragen die Alpha-Werte zur FondsAnalyse bei?

Über drei Jahre generiert der flexible Multi-Asset-Fonds ein Alpha von 2,45, für zwölf Monate bewegt sich die Renditekennzahl mit 2,44 ähnlich weit im grünen Bereich. Im rollierenden Zwölfmonatsvergleich der Alpha-Werte über den jüngsten Dreijahreszeitraum wird deutlich, dass es dem vermögensverwaltenden Mischfonds in der Mehrzahl der Fälle gelang, die Morningstar-Benchmark zu schlagen. In 34 der letzten 36 betrachteten Einjahreszeiträume verzeichnete der ODDO BHF-Fonds positive Alpha-Werte bis 4,25 in der Spitze, nur in zwei Zeitintervallen wurde ein negatives Alpha von zutiefst -0,85 markiert. Hervorzuheben ist zudem, dass in allen Einjahres-Intervallen seit Januar 2021 ein durchweg positives Alpha erwirtschaftet wurde. Diese überdurchschnittliche Wertentwicklung und der fast durchweg erzielte Performancevorsprung zum Morningstar-Referenzindex sorgen dafür, dass der ODDO BHF Polaris Moderate das bessere Rendite-Risiko-Profil als die SJB-Benchmark aufzuweisen hat. Die Information Ratio des Fonds, die eingegangene Risiken und erzielte Wertentwicklung ins Verhältnis zueinander setzt, befindet sich über die letzten drei Jahre mit 1,20 klar im positiven Bereich.

SJB Fazit. ODDO BHF Polaris Moderate.

Für Anleger, die angesichts steigender Anleiherenditen und wegen der ambitionierten Bewertung der globalen Aktienmärkte mit einem defensiv aufgestellten Multi-Asset-Fonds zufrieden sind, ist der von FondsManager Peter Rieth so bedächtig wie erfolgreich gemanagte ODDO BHF Polaris Moderate erste Wahl. Selbst in dem problematischen Marktumfeld rasant steigender Zinsen und fallender Aktienkurse wurde eine leicht positive Rendite erzielt, da das ausgezeichnete Risikomanagement für Widerstandsfähigkeit in allen Marktphasen sorgt. Attraktive Zinskoupons von Investment-Grade-Anleihen bilden die Basis der Portfolio-Performance, die Beimischung von Qualitätsaktien eröffnet langfristige Ertragschancen.

Autor:

Dr. Volker Zenk ist Fondsanalyst bei der SJB FondsSkyline 1989 e.K., einem der größten und ältesten bankenunabhängigen Finanzdienstleister in Deutschland. Die wöchentlich erscheinenden, speziell auf Privatinvestoren zugeschnittenen Publikationen können gratis angefordert werden unter FondsEcho@sjb.de oder auf www.sjb.de.

Nicht nur in den Finanzzentren Deutschlands ist ausgewiesene FondsExpertise zu Hause, sondern auch im niederrheinischen Korschenbroich. Am 1. Januar 1989 gegründet, ist die SJB FondsSkyline eines der ältesten und größten privaten Finanzdienstleistungsinstitute in Deutschland. Seit über 30 Jahren verfolgt die SJB ihren antizyklischen Investmentansatz und publiziert regelmäßige Newsletter und FondsAnalysen für Privatinvestoren.

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.

Bildquellen: SJB Deutsches FondsResearch