SJB FondsEcho. BB Global Macro.

Anlagenotstand. Potenziert.

Angesichts sich weiter ausbreitender Negativzinsen sowie schwächerer Unternehmensergebnisse sind aktuell weder auf der Anleihen- noch auf der Aktienseite attraktive Investments zu tätigen. Hingegen zieht die Volatilität an den Finanzmärkten an - viele Anleger wollen vor diesem Hintergrund eigentlich nur eines: Ihre in der Vergangenheit erzielten Kursgewinne sichern und in einem relativ stabilen FondsVehikel parken, das zumindest eine leicht positive Wertentwicklung erwarten lässt. Zu diesem Zweck bietet sich der von Bellevue Asset Management aufgelegte BB Global Macro Fund an, der über den kompletten Konjunkturzyklus mit konsistent positiven jährlichen Renditen bei sehr geringer Volatilität aufwartet. FondsManager Lucio Soso ist gegenüber einer Fortsetzung der langjährigen Aufwärtsbewegung an den internationalen Aktienmärkten skeptisch und hat deshalb trotz der zwischenzeitlichen Markterholung bestehende Long-Positionen nicht ausgebaut, was angesichts fortgesetzter Netto-Kapitalzuflüsse in den Fonds einer Reduzierung des Marktexposure um rund zehn Prozent entspricht. Der Bellevue-Marktstratege hat in seinem mit einem Total-Return-Ansatz operierenden Strategiefonds die Aktien-Gewichtung per Ende Juli auf 26 Prozent verringert. Bei den oft nur noch Negativzinsen abwerfenden Staatsanleihen nutzt FondsManager Soso hingegen seine Möglichkeit, auch Shortpositionen einzugehen, und hat ein Netto-Engagement von -18 Prozent aufgebaut. Ertragsaussichten im Rentenbereich sieht er lediglich bei Unternehmensanleihen, die eine Netto-Position von 17 Prozent des FondsVermögens ausmachen. Der BB-Marktexperte betont, dass seine jüngst geänderte Positionierung erfolgreich war: "Angesichts der gestiegenen Spannung an den Finanzmärkten in den ersten Augusttagen waren Gewinnmitnahmen ein Schritt in die richtige Richtung", führt der gebürtige Italiener aus. Die Entscheidung zur Reduzierung des Marktexposures habe auf einer Top-down-Analyse im Anschluss an den Marktrückblick Anfang Juli basiert und werde auch durch die hauseigenen Bottom-up-Modelle gestützt, die belegen, dass die gängigen Anlageklassen teuer (Aktien) bzw. sehr teuer (Staats- und Nicht-Staatsanleihen) seien. Der BB Global Macro Fund B EUR (A1CW3N, ISIN LU0494761835) ist ein dynamisch agierender Multi-Asset-Fonds, der eine globale Makro-Strategie umsetzt. FondsManager Lucio Soso kann ein Long- und Short-Exposure in ausgewählten Märkten und Anlageklassen aufbauen und so unabhängig von der Marktentwicklung konstant positive Renditen erzielen. Der Absolute-Return-Ansatz des von Bellevue aufgelegten Fonds verfolgt einen systematischen Investmentansatz, der auf proprietären Anlagemodellen basiert, die über die letzten 25 Jahre fortlaufend optimiert wurden. FondsManager Soso hat es sich zum Ziel gesetzt, eine jährliche Rendite zwischen fünf und sieben Prozent zu erreichen, wobei eine möglichst geringe Korrelation zur Ertragsentwicklung der Haupt-Anlageklassen angestrebt wird. Wichtig ist dem Marktstrategen die Einhaltung der Risikoparameter - die annualisierte Volatilität des Portfolios sollte stets weniger als 7,0 Prozent betragen. Aktuell liegt der Fonds mit einer "Vola" von 3,0 Prozent deutlich unter dieser Zielmarke. Der BB Global Macro wurde am 31. März 2010 aufgelegt und konnte sein FondsVolumen zuletzt auf 627,0 Millionen Euro steigern. Als Benchmark findet der 3-Monats-LIBOR Verwendung, FondsWährung ist der Euro. Seit Start der FondsStrategie hat das Bellevue-Produkt seinen Investoren eine Wertentwicklung von +36,1 Prozent auf Eurobasis beschert. Auch der bisherige Kursverlauf 2019 gestaltete sich positiv, wobei Marktexperte Soso eine Performance von +4,12 Prozent in Euro generieren konnte. Was sind die Details der so erfolgreichen Absolute-Return-Strategie?

FondsStrategie. Rendite. Marktunabhängig.

Der BB Global Macro hat das Ziel, durch den Einsatz von globalen Makrostrategien und das daraus resultierende Portfolio von sorgfältig ausgewählten, über verschiedene Anlageklassen diversifizierten Investments einen positiven absoluten Ertrag zu erzielen. Der Fonds strebt eine gleichmäßige absolute Rendite unabhängig vom jeweiligen Marktumfeld an und verfolgt eine dynamische Multi-Asset-Strategie, die ihm den Aufbau von Long- und Shortpositionen in unterschiedlichen Anlageklassen weltweit ermöglicht. Dabei unterstützt ein selbst entwickeltes Screening-Tool FondsManager Lucio Soso und sein erfahrenes Managementteam bei der Marktanalyse und der Konzeption erfolgversprechender Top-Down-Strategien. Das Risikomanagement ist ein integraler Bestandteil des gesamten Investmentprozesses; dank der Vorgabe eines klar definierten Risikolevels ergibt sich über die gesamte Laufzeit der Makro-Strategien ein stabiles Risikoprofil. Der BB Global Macro favorisiert liquide Anlageklassen und investiert das FondsVermögen vorwiegend in internationale Aktienmärkte sowie fest und variabel verzinsliche Wertpapiere sämtlicher Bonitätsstufen und Laufzeiten. Auch im Rohstoffsektor sowie an den Währungsmärkten kann der Fonds aktiv sein, allerdings spielen diese Strategien nur eine sekundäre Rolle. FondsManager Lucio Soso verfügt über eine naturwissenschaftlich-technische Ausbildung, wobei seine Denkweise als Ingenieur und Physiker auch die FondsVerwaltung bestimmt. Soso entwickelt zum Management seines Global Macro-Fonds eine Prognose mit drei unterschiedlichen Szenarien, die er jeweils mit einer Wahrscheinlichkeit versieht. Derzeit erkennt der Italiener eine 35-prozentige Wahrscheinlichkeit für ein langsameres Weltwirtschaftswachstum bei einer gleichzeitigen US-Zinssenkung um insgesamt 50 Basispunkte. Zu 40 Prozent erwartet er eine Zinssenkung der Fed um lediglich 0,25 Prozent, was eine Konsolidierung der Aktien-, Nicht-Staatsanleihen- und Staatsanleihenmärkte zur Folge hätte. Szenario 3 mit einer Gewichtung von 25 Prozent prognostiziert eine deutliche Korrektur von Aktien und Nicht-Staatsanleihen, ausgelöst durch ein gleichzeitiges Abgleiten der amerikanischen und europäischen Volkswirtschaft in eine leichte Rezession und einen die Märkte enttäuschenden Zinsschritt der US-Notenbank. Durch seine sogenannte "Makro Database" mit jeweils zehn Einzelparametern für alle wichtigen Länder hat er die Voraussetzung, komplexe Entscheidungen in kleinere Bruchteile zu spalten - der typische Ansatz eines Ingenieurs, wie er betont. Wie ist das Portfolio des BB Global Macro im Einzelnen strukturiert?

FondsPortfolio. Kurzläufer. Bevorzugt.

In der Netto-Positionierung des BB Global Macro liegen kurzfristige Bonds mit 42,0 Prozent Portfolioanteil auf dem ersten Platz, wobei Longpositionen in Höhe von 56 Prozent Shortpositionen in Höhe von 14 Prozent gegenüberstehen. Auf Platz zwei befinden sich Aktien mit 26,0 Prozent Anteil am FondsVermögen - hier werden Longpositionen in Höhe von 28,0 Prozent durch Shortpositionen von 2,0 Prozent ergänzt. Die dritte Säule der Portfoliokonstruktion des Bellevue-Fonds sind Engagements in nicht-staatlichen Anleihen von netto 17,0 Prozent des FondsVolumens - hier finden sich ausschließlich Longpositionen im Portfolio. Ganz anders sieht es bei langfristigen Bonds aus: Mit einer Netto-Positionierung von -18,0 Prozent werden in diesem Bereich von FondsManager Soso allein Shortengagements eingegangen. Als die wichtigsten Portfoliothemen benennt der Marktstratege aktuell die Longpositionen bei deutschen und japanischen Aktien sowie einen Future auf den Eurostoxx Dividend. Im Währungsbereich ist die Shortposition auf den chinesischen Renminbi gegenüber dem US-Dollar zu erwähnen, während im Anleihensektor die Shortposition auf zehnjährige US Treasuries die zentrale Rolle spielt.

FondsVergleichsindex. Korrelation. Niedrig.

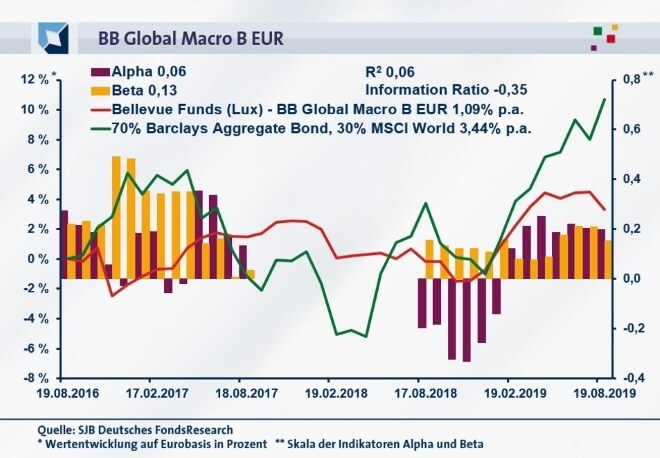

Für unsere unabhängige SJB FondsAnalyse haben wir den BB Global Macro einem kombinierten Vergleichsindex gegenübergestellt, der in seiner Gewichtung etwa dem aktuellen Verhältnis von Anleihen zu Aktien auf FondsEbene entspricht. Die zusammengesetzte Benchmark besteht zu 70 Prozent aus dem Barclays Aggregate Bond als internationalem Anleihenindex und zu 30 Prozent aus dem MSCI World EUR NETR als Kursbarometer für den weltweiten Aktienmarkt. Die Korrelationsanalyse mit dem SJB-Referenzindex führt zu klaren Ergebnissen. Mit 0,25 ist die Korrelation über drei Jahre nur gering ausgeprägt, für ein Jahr bewegt sie sich auf exakt gleicher Höhe. Hier zeigt sich, dass es FondsManager Soso gelungen ist, sein Ziel einer vergleichsweise niedrigen Korrelation mit den weltweiten Aktien- und Anleihemärkten zu erreichen - gerade so werden marktunabhängige positive Renditen auch in Krisenzeiten möglich. Entsprechend niedrig fällt die Kennzahl R² aus. Die Kennziffer liegt für drei Jahre bei 0,06, über ein Jahr nimmt sie denselben Wert an. Somit haben sich kurz- wie mittelfristig 94 Prozent der FondsEntwicklung indexunabhängig vollzogen, was den hohen Grad der Marktunabhängigkeit illustriert. Der Tracking Error des Absolute-Return-Produktes ist mit 6,42 Prozent im Dreijahreszeitraum moderat und verdeutlicht, dass Marktexperte Soso keine hohen aktiven Risiken eingeht. Mit welcher Schwankungsneigung hat der Bellevue-Fonds aufzuwarten?

FondsRisiko. Beta. Gering.

Der BB Global Macro weist für drei Jahre eine Volatilität von 3,26 Prozent auf, die merklich unterhalb des Schwankungsniveaus liegt, das der kombinierte SJB-Vergleichsindex mit 6,45 Prozent zu verzeichnen hat. Über ein Jahr bleibt dieser Wettbewerbsvorteil des Bellevue-Fonds bestehen: Hier beträgt die "Vola" des Absolute-Return-Produktes 3,23 Prozent und liegt gut zwei Prozentpunkte niedriger als die Kombination aus 70 Prozent Barclays Aggregate Bond und 30 Prozent MSCI World Index. Die SJB-Benchmark verzeichnet auf Jahressicht eine mittlere Schwankungsbreite von 5,75 Prozent. Die gleichsam auf Long- wie Shortpositionen zurückgreifende Investmentstrategie des Total-Return-Fonds stellt sich damit erheblich weniger schwankungsintensiv als die Synthese aus den weltweiten Aktien- und Anleihemärkten dar. Die günstigere Volatilitätsstruktur belegt, dass FondsManager Soso in seinem Portfolio eine ausgewogene Risikostruktur realisiert hat - wie wirkt sich dies auf die Beta-Werte des Fonds aus? Die äußerst geringe Schwankungsintensität des Makro-Fonds manifestiert sich in dem attraktiven Beta von 0,13 über den letzten Dreijahreszeitraum. Über ein Jahr liegt die Risikokennzahl mit 0,15 ähnlich niedrig und zeigt, dass sich das FondsPortfolio deutlich schwankungsärmer als die globalen Aktien- und Anleihenmärkte bewegt. Das positive Szenario für das BB-Produkt wird durch den rollierenden Zwölfmonatsvergleich der Beta-Werte über drei Jahre abgerundet: In allen der letzten 36 betrachteten Einzelzeiträume fiel das Fonds-Beta niedriger als der Marktrisikofixwert von 1,00 aus und nahm dabei Werte zwischen 0,49 im Hoch und 0,01 im Tief an. Aufgrund seiner weit unterdurchschnittlichen Schwankungsneigung und wegen seiner hohen Marktunabhängigkeit besitzt der Makro-Fonds aus dem Hause Bellevue die typischen Eigenschaften für ein solides Basisinvestment - eine geringere Reaktion auf Kursbewegungen der Finanzmärkte ist kaum darstellbar. Die Risiken hat FondsManager Soso bestens im Griff - welche Renditen kann der Marktstratege erwirtschaften?

FondsRendite. Alpha. Positiv.

Per 19. August 2019 hat der BB Global Macro über drei Jahre eine kumulierte Wertentwicklung von +3,30 Prozent in Euro aufzuweisen, was einer Rendite von +1,09 Prozent p.a. entspricht. Eine durchweg positive Performance für den Bellevue-Fonds, auch wenn das ambitionierte Renditeziel von +5,0 bis +7,0 Prozent verfehlt wird. Der kombinierte SJB-Vergleichsindex kann mit der besseren Wertentwicklung aufwarten: Das Amalgam aus weltweitem Aktien- und Rentenindex verzeichnet im selben Zeithorizont eine Gesamtrendite von +10,69 Prozent in Euro bzw. ein Ergebnis von +3,44 Prozent jährlich. Beim Wechsel des Vergleichszeitraums auf ein Jahr verbessert sich die Performancestruktur des BB-Fonds, wenngleich dieser auf dem zweiten Platz verbleibt: Mit seiner Wertentwicklung von +3,48 Prozent auf Eurobasis kann er die Benchmark aus 70 Prozent Barclays Aggregate Bond und 30 Prozent MSCI World EUR NETR erneut nicht schlagen (kombinierter Vergleichsindex: +7,25 Prozent). Trotzdem demonstriert das Total-Return-Produkt, dass die Strategie von Marktexperte Soso mit ihrer defensiven Ausrichtung das selbst gesteckte Ziel durchweg positiver Renditen erreichen kann. Was tragen die Alpha-Werte zur FondsAnalyse bei? Die unter geringen Schwankungen verlaufende solide Wertentwicklung des Absolute-Return-Fonds manifestiert sich in einem positiven Alpha, das über drei Jahre bei 0,06 liegt. Auch über ein Jahr befindet sich die Renditekennzahl im grünen Bereich und notiert bei 0,20. Im rollierenden Zwölfmonatsvergleich der Alpha-Werte über drei Jahre wird deutlich, dass es dem Fonds aus dem Hause Bellevue in der Mehrzahl der Fälle gelang, mit seinem Alpha die kombinierte SJB-Benchmark zu schlagen. In 24 der letzten 36 betrachteten Einjahreszeiträume verzeichnete der BB Global Macro positive Alpha-Werte bis 0,46 in der Spitze. Hinzu kommen zwölf Zeitintervalle mit einem unterdurchschnittlichen Renditeergebnis, in denen der Bellevue-Fonds ein Alpha von zutiefst -0,33 generierte. Unter Berücksichtigung des eingegangenen Risikos ist der Strategiefonds trotz nur gering positiver Renditen damit dem kombinierten Vergleichsindex vorzuziehen und Gesamtsieger des Kennzahlenvergleichs. Angesichts jüngster Durststrecken bei der Performance befindet sich die Information Ratio des BB Global Macro mit einem Wert von -0,35 über den letzten Dreijahreszeitraum aber im negativen Bereich.

SJB Fazit. BB Global Macro.

Der Einschätzung von Bellevue-FondsManager Lucio Soso, dass sich die Aktienmärkte angesichts hoher Bewertungen in der Endphase des Aufwärtszyklus befinden, ist voll und ganz zuzustimmen. Doch fast noch stärker überbewertet sind aktuell die Papiere im Rentenbereich, wo Negativzinsen hohe Kurs- und Ausfallrisiken gegenüberstehen. Dieser Anlagenotstand in seiner potenzierten Form bietet für sicherheitsbewusste Investoren nur wenige Investmentalternativen: Eine davon ist der BB Global Macro, der unabhängig vom Marktumfeld konstant positive Renditen bei einer niedrigen annualisierten Volatilität zu erzielen vermag. Die flexible Mischung unterschiedlicher Anlageklassen dient gemeinsam mit der Möglichkeit, Long- und Shortpositionen einzugehen, als solide Basis eines auch für Krisenzeiten geeigneten Total-Return-Fonds.

Nicht nur in den Finanzzentren Deutschlands ist ausgewiesene FondsExpertise zu Hause, sondern auch im niederrheinischen Korschenbroich. Am 1. Januar 1989 gegründet, ist die SJB FondsSkyline eines der ältesten und größten privaten Finanzdienstleistungsinstitute in Deutschland. Seit über 30 Jahren verfolgt die SJB ihren antizyklischen Investmentansatz und publiziert regelmäßige Newsletter und FondsAnalysen für Privatinvestoren.

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.

Bildquellen: SJB Deutsches FondsResearch