Zinsgewinner: So bringen Anleihen von Unternehmen mehr Rendite ins Depot

Unternehmensanleihen: Konzerne haben sich im vergangenen Jahr viel frisches Geld besorgt. Wie Anleger auf Corporate Bonds setzen können, welche Fonds langfristig glänzen.

Werte in diesem Artikel

von Christoph Platt, Euro am Sonntag

Das vergangene Jahr war extrem - nicht nur für Aktien, sondern auch für Zinspapiere. Nie zuvor wurden so viele Euro-Unternehmensanleihen ausgegeben wie 2020. Auf 500 Milliarden Euro summierten sich die Emissionen. Die Konzerne nutzten das niedrige Zinsniveau ausgiebig, um sich frisches Kapital zu besorgen. Wegen der Unsicherheiten infolge der Corona-Pandemie war für viele Konzerne Cash ein heiß begehrter Schutz vor Turbulenzen.

Privatanleger, die als Gläubiger von Unternehmen auftreten und in entsprechende Anleihen investieren möchten, stoßen schnell an ihre Grenzen. "Aus regulatorischen Gründen werden die meisten Papiere nur in einer Stückelung von 100.000 Euro angeboten", sagt Frank Lipowski, Fondsmanager des Flossbach von Storch Bond Opportunities. "Damit ist es für Privatanleger schwierig, ein diversifiziertes Anleiheportfolio aufzubauen."

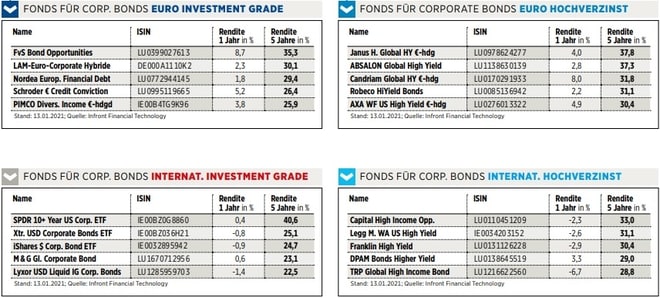

Einen Ausweg bieten Fonds für Unternehmensanleihen. Mit ihnen können sich Privatanleger breit gestreut in dem Anlagesegment engagieren. €uro am Sonntag hat sich die wichtigsten Fondskategorien für Corporate Bonds angesehen und Ranglisten erstellt. In den Tabellen unten sind die renditestärksten Portfolios auf Sicht der vergangenen fünf Jahre aufgeführt. Aus den Top 5 jeder Kategorie greift die Redaktion einen besonders empfehlenswerten Fonds heraus und stellt ihn kurz vor.

Relevantes Rating

Die vier Corporate-Bond-Fondskategorien unterscheiden sich nach zwei Parametern: der Bonität und der Währung. In Kategorie 1 finden sich Fonds, die in Anleihen verlässlicher Schuldner investieren (Investment-Grade-Rating) und kein Währungsrisiko eingehen. Mit 134 Produkten ist diese Gruppe besonders groß. Hier empfiehlt die Redaktion den FvS Bond Opportunities. Fondsmanager Frank Lipowski hat viele Freiheiten und nutzt neben Corporate Bonds auch Staatsanleihen. "Wir verstehen das Portfolio als Basisinvestment im Festzinsbereich", sagt er. Obwohl der Schwerpunkt des Produkts bei Unternehmensanleihen liegt, betrachtet Lipowski dieses Segment momentan mit einer gewissen Vorsicht. "Nachdem sich Corporate Bonds im zweiten und dritten Quartal stark entwickelt haben, ist das Aufwärtspotenzial zurzeit dünn", meint er. Aktuell sieht er den Mehrwert seines Portfolios vor allem darin, den Anlegern eine breite Diversifikation und hoch liquide Papiere bieten zu können.

Höheres Risiko, mehr Zins

Offensiver unterwegs sind Rentenfonds, die in hochverzinste Papiere investieren. Diese stammen von Schuldnern niedrigerer Bonität, die ihre geringere Verlässlichkeit mit einem höheren Kupon vergüten müssen. In der Datenbank von €uro am Sonntag finden sich gut 100 Produkte, die High-Yield-Corporate-Bonds kaufen, ohne dass deutsche Anleger ein Währungsrisiko eingehen müssen. Besonders positiv fällt in dieser Gruppe der Janus Henderson Horizon Global High Yield Bond Fund auf, der mit seiner währungsgesicherten Anteilsklasse auf Platz 1 steht. "Der Konjunktureinbruch durch Covid-19 hat viele Unternehmen zwar belastet, doch jetzt hellt sich der wirtschaftliche Ausblick auf", sagt Tom Ross, der den Fonds gemeinsam mit Seth Meyer managt. "Das ist ein attraktives Umfeld für Hochzins-Unternehmen." Ross hat daher zyklischere Unternehmen übergewichtet.

Relativ klein ist die Gruppe der Rentenfonds für internationale Anleihen verlässlicher Unternehmen mit Währungsrisiko. Sie enthält nur 38 Produkte. Noch dazu ist sie relativ heterogen: Alle Portfolios für Investment-Grade-Unternehmensanleihen, die nicht in Euro notieren, sind hier zusammengefasst. In dieser Kategorie geben ETFs den Ton an: In der Spitzengruppe befinden sich gleich vier Indexfonds, die sich auf Anleihen in US-Dollar konzentrieren. Die passiven Produkte folgen verschiedenen Indizes, die weit überwiegend Unternehmensanleihen aus den USA enthalten. Als einziger mit FondsNote 1 ausgezeichnet, sticht der iShares $ Corporate Bond ETF in den Top 5 besonders hervor.

Auf der Suche nach einem Fonds für internationale Hochzinsanleihen in unterschiedlichen Währungen haben Anleger die Wahl aus 56 Portfolios. Unter den renditestärksten Produkten auf Fünfjahressicht trägt nur der DPAM Bonds Higher Yield der Gesellschaft Degroof Petercam FondsNote 1 und weist damit ein sehr gutes Rendite-Risiko-Profil auf. Das Managerduo Bernard Lalière und Marc Leemans setzt sich zurzeit kaum einem Fremdwährungsrisiko aus und hat das Portfolio leicht defensiv ausgerichtet. Mittelfristig ist es aber zuversichtlich. "Obwohl Zahlungsausfälle in den kommenden Quartalen von einem sehr niedrigen Niveau aus vermutlich etwas zunehmen werden, erwarten wir keine Pleitewelle bei Unternehmen", sagt Lalière.

INVESTOR-INFO

FvS Bond Opportunities

Zuverlässige Schuldner

Fondsmanager Frank Lipowski unterliegt bei seinen Renteninvestments keinen Restriktionen. Sowohl Corporate Bonds als auch Staatsanleihen sowie Pfandbriefe und Hypothekenanleihen können ins Portfolio aufgenommen werden. Der Schwerpunkt des Fonds lag in den vergangenen Jahren aber stets bei Unternehmensanleihen.

Janus Hend. Global High Yield

Riskantere Papiere

Tom Ross und Seth Meyer wählen aus einem Anlageuniversum von rund 1.500 Hochzinsunternehmen weltweit 100 bis 200 Emittenten für ihr Portfolio aus. Zurzeit ist der Janus Henderson Horizon Global High Yield Bond Fund relativ offensiv aufgestellt. Mehr als die Hälfte des Vermögens steckt in Titeln mit einem Rating von "B" oder weniger.

_______________________________

Weitere News

Bildquellen: MaximP / Shutterstock.com, travellight / Shutterstock.com, Finanzen Verlag