Krisenfeste Top-Performer: Jahr für Jahr 17 Prozent mit den stärksten Fonds und ETFs

Top trotz Corona: Einige Branchen und Regionen kommen besser durch die aktuelle Krise als andere, manche überzeugen auch langfristig. Wo ETFs und wo aktiv gelenkte Portfolios glänzen, welche Produkte empfehlenswert sind.

Werte in diesem Artikel

von Christoph Platt, Euro am Sonntag

Ein Plus von 270 Prozent mit Aktien - das klingt nach den Ereignissen der vergangenen Monate wie ein Märchen. Und doch ist die Zahl wahr: 270 Prozent Zuwachs erzielten Aktienfonds mit Fokus auf Technologieunternehmen in den vergangenen zehn Jahren im Durchschnitt. Wer als langfristiger Investor beständig dabeigeblieben ist, konnte damit sein Geld binnen einer Dekade im Mittel beinahe vervierfachen. Auch in anderen Anlagesegmenten, etwa in der Pharmabranche, bei US-Bluechips oder bei deutschen Nebenwerten, steht seit 2010 ein großes Plus in den Büchern - und das, obwohl gerade einer der schärfsten und schnellsten Einbrüche der Börsenhistorie hinter uns liegt.

Das laufende Jahr ist eine Ausnahmesituation für alle Anleger und ein besonderer Belastungstest für professionelle Portfoliolenker. Der Blick auf die langfristige Performance zeigt aber, dass es sich lohnt, ausdauernd zu sein.

In der Ausgabe 21-2020 nimmt €uro am Sonntag die Fondsbranche ins Visier. Untersucht werden einige der erfolgreichsten Kategorien im laufenden Jahr und auf Sicht von zehn Jahren. Im Zentrum der Analyse steht der Vergleich aktiv gemanagter Fonds mit passiven Indexfonds (ETFs).

Letztere bilden Kursbarometer eins zu eins ab und erwirtschaften so für ihre Anleger die gleiche Rendite wie der zugrunde liegende Index. Demgegenüber wählen aktiv gemanagte Fonds im Rahmen ihrer Anlagerichtlinien gezielt Aktien oder Anleihen aus, um damit besser zu sein als der breite Markt, in dem sie unterwegs sind.

ETFs haben den großen Vorteil, dass ihre jährlichen Kosten niedrig sind. Das macht sie für ihre aktiv gemanagten Pendants zu harten Konkurrenten. Eine wirklich herausragende Performance ist dagegen meist nur mit aktiven Fonds möglich: Fondsmanager, die mit ihren Wetten richtig liegen, können Standardindizes deutlich übertreffen. Auf der anderen Seite kann die falsche Titelauswahl aber auch zu einer merklichen Underperformance führen.

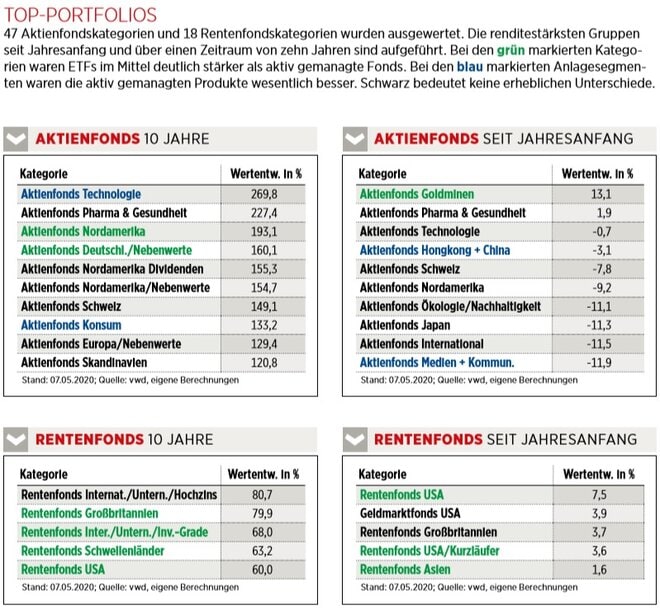

Nachfolgend Seiten erfahren Sie, in welchen Kategorien ETFs die Nase deutlich vorn hatten und in welchen aktive Fonds. Als klaren Unterschied hat die Redaktion auf Zehnjahressicht eine Differenz von 25 Prozentpunkten bei Aktien- und von zehn Prozentpunkten bei Rentenfonds festgelegt. Beim Vergleich seit Jahresanfang wurde die Grenze bei vier Prozentpunkten für Aktien- und zwei Prozentpunkten für Rentenfonds gezogen.

Gegenübergestellt wurden alle aktiv gemanagten Fonds und sämtliche ETFs der gleichen Gruppe. Kategorien, die aktuell weniger als jeweils drei aktiv gemanagte Fonds oder ETFs enthalten, wurden nicht berücksichtigt, weil sie zu klein sind. Bei den ETFs wurden nur Produkte einbezogen, die auf steigende Kurse setzen und dabei keinen Hebel anwenden.

Laufendes Jahr 2020

Nur wenige der etwas mehr als 100 Fondskategorien stehen seit Anfang Januar im Plus. Die schweren Verwerfungen durch die Corona-Krise haben vor allem Aktienfonds hart getroffen. Am besten geschlagen haben sich Fonds, die in Aktien von Goldminenbetreibern investieren. Im Durchschnitt legten sie seit Jahresanfang um 13,1 Prozent zu. Der gestiegene Goldpreis, der mit über 1.700 US-Dollar pro Feinunze auf einem Siebenjahreshoch steht, wirkt sich unmittelbar positiv auf die Gewinne der Fördergesellschaften aus.

Gleich in dieser Kategorie zeigt sich eine auffällige Diskrepanz zwischen ETFs und aktiven Fonds. Letztere hinken den passiven Produkten um 8,5 Prozentpunkte hinterher. "ETFs für Aktien von Minenunternehmen folgen Indizes, die Large Caps enthalten", sagt Michael Wimmer vom Analysehaus FondsConsult. "Aktive Gold-Aktienfonds mischen dagegen oft kleinere Unternehmen bei." Weil sich diese im Zuge der jüngsten Turbulenzen schwächer entwickelt haben als Standardwerte, stehen die ETFs besser da.

Ähnlicher Verlauf

Bei den Aktienfondskategorien auf den Plätzen 2 und 3 im laufenden Jahr lassen sich kurzfristig keine markanten Unterschiede zwischen ETFs und aktiven Fonds ausmachen. Der Pharmasektor profitiert von den Aussichten auf steigende Ausgaben im Gesundheitswesen zur Bekämpfung des Coronavirus und zur Abwehr weiterer Pandemien. Technologiewerte waren schon vor der Krise die Lieblinge vieler Anleger. Durch den Trend zu noch mehr Digitalisierung wird der Sektor stark gestützt.

Etwas überraschend ist die gute Leistung der Fonds für Aktien aus China. Das Land musste seine wirtschaftlichen Aktivitäten infolge der Pandemie als erstes herunterfahren. Doch genauso ist es im Kampf gegen das Virus weiter als viele andere Länder, die Infektionsraten haben sich massiv reduziert. Anzeichen einer Erholung der chinesischen Wirtschaft haben die dortigen Aktienmärkte stabilisiert.

In dieser Kategorie entwickelten sich gemanagte Portfolios klar besser als passive Fonds und waren im Schnitt um 4,4 Prozentpunkte besser. Ein Blick in die Vergleichsgruppe offenbart den Grund für diese Diskrepanz: Viele China-ETFs setzen auf Indizes, die Unternehmen aus der Old Economy, traditionelle chinesische Staatskonzerne, hoch gewichten. Nur wenige verfolgen Kursbarometer, die überwiegend auf die neue Riege chinesischer Unternehmen setzen. Letztere werden von aktiven Fonds oft bevorzugt, sodass diese im Durchschnitt einen Vorteil haben.

Bei den besten Rentenfondskategorien 2020 präsentieren sich ETFs in guter Verfassung. In drei der fünf Top-Kategorien liegen die passiven Indexfonds deutlich vorn. Das höchste Durchschnittsplus erzielten mit 7,5 Prozent Portfolios, die in nordamerikanische Anleihen investieren. Die Kurse dieser Papiere stiegen durch die rasche Zinssenkung der US-Notenbank deutlich, aus Sicht deutscher Anleger half zusätzlich die Aufwertung des Dollars. ETFs waren in diesem Bereich doppelt so stark wie ihre aktiven Pendants. Auch in den Anlagesegmenten kurz laufende US-Anleihen und asiatische Anleihen waren ETFs im Mittel stärker. Sie schnitten um vier beziehungsweise knapp fünf Prozentpunkte besser ab als von Managern betreute Fonds.

Lange Laufzeiten als Vorteil

Wichtigster Grund für diese Outperformance: Die Mehrzahl der analysierten passiven Portfolios setzt auf Staatsanleihen und auf Papiere von Schuldnern höchster Bonität. "Dagegen haben aktiv verwaltete Fonds in den vergangenen Jahren mit zunehmend sinkenden Zinsen immer stärker auf höher verzinsliche Papiere gesetzt, um eine einigermaßen auskömmliche Performance zu erzielen", sagt Ali Masarwah von der Ratingagentur Morningstar. Weil riskantere Anleihen im ersten Quartal eher gemieden wurden, belastete das die Rendite der gemanagten Fonds.

Zehn Jahre

Sosehr die Entwicklung der Börsen im laufenden Jahr auch schmerzt: Der Blick auf die langfristige Performance spendet Trost. Auf Sicht von zehn Jahren liegen sämtliche Rentenfondskategorien im Plus und mehr als 85 Prozent aller Aktienfondskategorien. Die höchsten Zuwächse erzielten Aktienfonds, die in Technologieunternehmen investieren. Sie legten im Durchschnitt um 270 Prozent zu. Die zunehmende Digitalisierung und die Erfolgsgeschichte mehrerer Internetgiganten sind die Grundpfeiler des Booms.

Die Analyse der Fondsdaten in dieser Gruppe zeigt eine enorme Diskrepanz zwischen aktiv gemanagten Fonds und ETFs. Erstere schneiden rund 100 Prozentpunkte besser ab als die passiven Portfolios. Auf ein überragendes Können der Manager ist das in dieser Auswertung allerdings nicht zurückzuführen. In der Gruppe der ETFs finden sich mit einer Zehnjahreshistorie ausschließlich Produkte für europäische Tech-Werte. Und die konnten in der zurückliegenden Dekade mit ihren Vettern aus Übersee nicht mithalten. "Aktiv gemanagte Technologiefonds haben oft einen sehr großen Anteil an US-Titeln, die über Jahre hinweg gut performten", sagt Wimmer. "Da war es dann einfach, mit einem globalen Fonds einen Europa-ETF zu übertreffen."

Keinen signifikanten Unterschied zwischen aktiven und passiven Fonds auf Zehnjahressicht gibt es im zweiterfolgreichsten Anlagesegment, dem Pharmasektor. Beide Fondsarten erwirtschafteten ungefähr den gleichen Zuwachs von im Schnitt 227 Prozent. Wie bei Technologietiteln hat sich die Beliebtheit von Aktien aus dem Gesundheitswesen in der vergangenen Dekade auch in diesem Jahr in besonderem Maß fortgesetzt.

Die Stärke des US-Aktienmarkts nach der Finanzkrise zeigt sich nicht nur in einzelnen Branchen, sondern auch in der Breite. In der Rendite-Rangliste der vergangenen Dekade belegen Aktienfonds, die auf nordamerikanische Standardwerte setzen, Platz 3. Zu diesem Erfolg haben ETFs weitaus stärker beigetragen als aktiv gemanagte Fonds. Erstere steigerten ihren Wert im Schnitt um 244 Prozent, Letztere um 184 Prozent. Einen großen Beitrag leisteten allerdings ETFs auf den US-Technologieindex Nasdaq 100, der den breiten Markt deutlich übertraf.

Unter intensiver Beobachtung

Die Stärke der Indexfonds in diesem Bereich gilt oftmals als Beleg, dass ETFs in effizienten Märkten die Nase vorn haben. Amerikanische Standardwerte werden von zahllosen Anlegern und Analysten beobachtet und erforscht. Das macht es für die meisten Fondsmanager schwierig, einen Vorsprung gegenüber der Konkurrenz herauszuholen. "In weniger effizienten Märkten, etwa in Schwellenländern oder bei Nebenwerten, gibt es dagegen mehr Gelegenheiten für aktive Manager, Mehrwert zu schaffen", sagt Yoram Lustig, Chef der Multi-Asset-Abteilung für Europa bei T. Rowe Price.

Dass diese Faustregel aber nicht in Stein gemeißelt ist, zeigt die viertstärkste Kategorie der vergangenen zehn Jahre. Aktienfonds für deutsche Nebenwerte kamen im Schnitt auf ein Plus von 160 Prozent. Bei der Suche nach Perlen des heimischen Aktienmarkts sollten aktive Manager eigentlich im Vorteil sein. Doch im Mittel erzielten ETFs einen wesentlich höheren Zuwachs. Auch hier spielt die Stärke von Technologietiteln den passiven Fonds in die Hände. Der TecDAX, der via ETF verfügbar ist, konnte in diesem Zeitraum von keinem aktiven Fonds geschlagen werden, sodass die Gruppe der passiven Produkte das Rennen hier überlegen gewinnt.

Dies zeigt, dass ETFs oft eine harte, wenn nicht gar zu harte Konkurrenz für aktiv gemanagte Portfolios sind. "In aller Regel haben ETFs günstigere Kosten als aktiv verwaltete Fonds für Privatanleger", sagt Experte Masarwah. "Da Kosten der wichtigste Erfolgsfaktor für Investments sind, haben günstige Indexfonds - vor allem langfristig - Vorteile gegenüber aktiven Fonds."

Die Stärksten überleben

Bei Vergleichen über ausgedehnte Zeiträume kommt zudem eine Unschärfe hinzu, die aktive Fonds sogar noch etwas besser dastehen lässt, als es tatsächlich der Fall ist. Erfolglose Portfolios werden irgendwann liquidiert und gehen damit nicht in die langfristigen Statistiken ein. Diese enthalten eine Reihe von schwachen Produkten nicht (mehr), der sogenannte ‚Survivorship Bias‘. Masarwah rät deshalb dazu, die durchschnittlichen Ergebnisse aktiv gemanagter Fonds im Langfristvergleich mit ETFs zu relativieren. "Sie sind alle nicht frei vom Survivorship Bias."

Auch bei Rentenfonds haben aktiv gemanagte Fonds einen schweren Stand. In den Top-Kategorien, in denen Vergleiche möglich waren, zeigten ETFs seit 2010 eine deutlich bessere Durchschnittsleistung als ihr Gegenüber.

Das liegt zum einen daran, dass viele Fondsmanager in den vergangenen Jahren eher tendenziell kürzere Laufzeiten bei ihren Papieren bevorzugt haben. Doch das insgesamt sinkende Zinsniveau der zurückliegenden Dekade begünstigte lang laufende Anleihen, auf die ETFs überwiegend setzten. Zum anderen spielen erneut die Kosten eine tragende Rolle. "Weil die Erträge der Anleihen in Form der Kupons seit einigen Jahren stark rückläufig sind, waren die Verwaltungsgebühren der Fonds noch relevanter", sagt FondsConsult-Analyst Wimmer. Und die sind auch bei aktiven Rentenfonds höher als bei den entsprechenden ETFs.

Wichtig ist, dass aktive Fonds nicht wegen eines schlechteren Managements das Nachsehen haben, sondern wegen der höheren Kosten. Anleger, die aktive Portfolios bevorzugen, sollten deshalb günstigen den Vorzug vor teuren geben, wenn die Erfolgsaussichten des Managers gleich erscheinen.

Die Flexibilität der aktiven Fonds ist unterdessen auf jeden Fall höher als die der passiven. Gerade in den aktuellen Turbulenzen kann sich das lohnen, ist Yoram Lustig von T. Rowe Price überzeugt. "Die Krise bietet eine Reihe von guten Gelegenheiten für aktive Manager", sagt er. "Sie können aussichtsreiche Trends für die Zukunft erkennen und in ihrem Portfolio auf die Gewinner von morgen setzen."

Aktiv gemanagte Fonds, die ihr Können bereits bewiesen haben, stellt €uro am Sonntag unter Investor-Info (siehe unten) vor. Kostengünstige Alternativen für ausgewählte Anlagesegmente finden Sie dort ebenfalls. Mittel- bis langfristig sollten sich mit ihnen allen solide Zuwächse erzielen lassen.

INVESTOR-INFO

JP Morgan Greater China

Wirtschaft fährt hoch

Im laufenden Jahr zählt China zu den besten Aktienmärkten. Im Durchschnitt liegen Fonds mit diesem Fokus nur knapp in der Verlustzone. Schwarze Zahlen schreibt hingegen der JP Morgan Greater China Fund. Er konnte 2020 bislang knapp sieben Prozent zulegen und auch über fünf Jahre zählt er zu den stärksten Portfolios für China, Taiwan und Hongkong. Top-Positionen sind der Internetkonzern Tencent, der Onlinehändler Alibaba und Chiphersteller Taiwan Semiconductor.

ÖkoWorld Klima

Nachhaltigkeit lohnt sich

Aktienfonds, die auf sehr verantwortungsbewusste Unternehmen setzen, haben die Marktturbulenzen im laufenden Jahr besser überstanden als herkömmliche Produkte. Besonders erfolgreich präsentiert sich der ÖkoWorld Klima, der 2020 rund fünf Prozent im Plus liegt. Er investiert in Unternehmen, die Produkte, Technologien und Dienstleistungen anbieten, die zur Behebung der Ursachen des Treibhauseffekts beitragen. Damit ließ sich auch langfristig gutes Geld verdienen.

Deka-Digit. Kommunikation CF

Mix für die Zukunft

In der Kategorie "Aktienfonds Medien und Kommunikation" sind aktive Portfolios seit Jahresbeginn im Mittel erfolgreicher als ETFs. Eine gute Mischung für dieses Segment bietet der Deka-Digitale Kommunikation CF. Der Fonds kombiniert dynamisch wachsende Geschäftsfelder (Social Media, Streaming- Dienste, Onlinespiele) mit eher defensiven Titeln (Netzanbieter, klassische Telekomunternehmen). Die regionale Streuung ist sehr ausgewogen: Neben den USA haben auch China, Japan und Europa signifikante Anteile.

Ausgewählte ETFs

Erfolgreich im laufenden Jahr

Wer auf die großen internationalen Goldminenbetreiber gesetzt hat, freut sich über hohe Zuwächse im laufenden Jahr. Ein Einstieg in die Branche gelingt mit dem iShares Gold Producers. Dank hohem USA-Anteil stehen globale Aktienfonds seit Jahresbeginn besser da als viele andere Kategorien. Mit dem iShares Core MSCI World lässt sich kostengünstig in den bekannten Weltaktienindex investieren. Als defensiver Depotbaustein kann der Xtrackers II US Treasuries dienen: Der ETF setzt auf US-Staatsanleihen. Es bestehen aber Wechselkurs- und Zinsänderungsrisiken.

ETF ISIN Entw. 1)

iShares Gold Prod. IE00B6R52036 28,1 %

iShares MSCI World IE00B4L5Y983 -10,8 %

Xtrackers US Treas. LU0429459356 13,8 %

Stand: 19.05.2020; 1) Wertentwicklung seit Anfang Januar; Quelle: fondsweb.de

Franklin Technology

Lieblingsbranche der Anleger

Kein anderer Sektor war in den vergangenen zehn Jahren gefragter als Technologie. Die besten Fonds mit diesem Schwerpunkt erzielten in dieser Zeit phänomenale Gewinne. Einer davon ist der Franklin Technology. Er verfünffachte seinen Wert seit Mai 2010 - was einer jährlichen Rendite von etwas mehr als 17 Prozent entspricht. Das Erfolgsrezept: fast ausschließlich Tech-Titel aus den USA, garniert mit einem Schuss China. Größte Positionen sind aktuell Microsoft und Amazon.

BGF World Healthscience

Anhaltendes Interesse

Auch mit Aktien aus dem Gesundheitswesen konnte man in der zurückliegenden Dekade reich werden. Dass das Interesse der Anleger an diesem Sektor nachlässt, ist kaum zu erwarten. Ein Spitzenprodukt ist der BGF World Healthscience Fund. Er kauft Aktien aus den Bereichen Gesundheit, Pharmazeutik, Medizintechnologie, medizinische Versorgung und Biotechnologie. Zurzeit sind der Krankenversicherer UnitedHealth und der Pharmakonzern Pfizer am höchsten gewichtet.

Robeco Global Consumer Tr.

Weiter Blickwinkel

Die Kategorie "Aktienfonds Konsum" ist sehr vielfältig. Portfolios, die auf Anbieter von Dingen des täglichen Bedarfs setzen, sind genauso vertreten wie solche, die Aktien von Luxusgüterherstellern kaufen. Der Robeco Global Consumer Trends interpretiert das Thema sehr frei. Der Fonds investiert in drei strukturelle Wachstumstrends: den digitalen Verbraucher, den Anstieg des Konsums in Schwellenländern und die Attraktivität starker Marken. Das führt zu einem breiten und bisher sehr erfolgreichen Portfolio.

Ausgewählte ETFs

Erfolgreich über zehn Jahre

Bei Märkten, die engmaschig analysiert werden, bietet sich der Einsatz von ETFs an. Mit dem iShares Core S & P 500 ETF steigen Anleger breit gestreut in US-Standardwerte ein. Wer kostengünstig in Deutschlands zweite Garde investieren will, kann den iShares MDAX ETF nutzen, der den bekannten Nebenwerte-Index abbildet. Die wichtigsten Anleihen verlässlicher Unternehmen weltweit (wenngleich vorwiegend aus den USA) holen sich Anleger mit dem iShares Markit iBoxx $ Corporate Bond ETF ins Depot.

Übrigens: Alibaba und andere US-Aktien sind bei finanzen.net ZERO sogar bis 23 Uhr handelbar (ohne Ordergebühren, zzgl. Spreads). Jetzt kostenlos Depot eröffnen und Neukunden-Bonus sichern!

Ausgewählte Hebelprodukte auf 1&1

Mit Knock-outs können spekulative Anleger überproportional an Kursbewegungen partizipieren. Wählen Sie einfach den gewünschten Hebel und wir zeigen Ihnen passende Open-End Produkte auf 1&1

Der Hebel muss zwischen 2 und 20 liegen

| Name | Hebel | KO | Emittent |

|---|

| Name | Hebel | KO | Emittent |

|---|

Weitere News

Bildquellen: TippaPatt / Shutterstock.com, Peshkova / Shutterstock.com, Finanzen Verlag

Nachrichten zu Taiwan Semiconductor Manufacturing Co. Ltd. (TSMC) (Spons. ADRs)

Analysen zu Taiwan Semiconductor Manufacturing Co. Ltd. (TSMC) (Spons. ADRs)

| Datum | Rating | Analyst | |

|---|---|---|---|

| 14.10.2016 | Taiwan Semiconductor Manufacturing Sector Weight | Pacific Crest Securities Inc. | |

| 18.12.2012 | Taiwan Semiconductor Manufacturing buy | Nomura | |

| 12.12.2012 | Taiwan Semiconductor Manufacturing buy | Deutsche Bank Securities | |

| 28.08.2012 | Taiwan Semiconductor Manufacturing buy | Nomura | |

| 14.08.2012 | Taiwan Semiconductor Manufacturing buy | Citigroup Corp. |

| Datum | Rating | Analyst | |

|---|---|---|---|

| 18.12.2012 | Taiwan Semiconductor Manufacturing buy | Nomura | |

| 12.12.2012 | Taiwan Semiconductor Manufacturing buy | Deutsche Bank Securities | |

| 28.08.2012 | Taiwan Semiconductor Manufacturing buy | Nomura | |

| 14.08.2012 | Taiwan Semiconductor Manufacturing buy | Citigroup Corp. | |

| 17.03.2011 | Taiwan Semiconductor Manufacturing overweight | Morgan Stanley |

| Datum | Rating | Analyst | |

|---|---|---|---|

| 14.10.2016 | Taiwan Semiconductor Manufacturing Sector Weight | Pacific Crest Securities Inc. | |

| 01.06.2012 | Taiwan Semiconductor Manufacturing neutral | Goldman Sachs Group Inc. | |

| 02.09.2011 | Taiwan Semiconductor Manufacturing hold | Jefferies & Company Inc. | |

| 08.10.2009 | Taiwan Semiconductor Downgrade | UBS AG | |

| 06.01.2009 | Taiwan Semiconductor neues Kursziel | Credit Suisse Group |

| Datum | Rating | Analyst | |

|---|---|---|---|

| 28.04.2006 | Update Taiwan Semiconductor Manufacturing Co. Ltd. | Am Tech/ JSA Research | |

| 08.03.2005 | Update Taiwan Semiconductor Manufacturing Co. Ltd. | Susquehanna Financial |

Um die Übersicht zu verbessern, haben Sie die Möglichkeit, die Analysen für Taiwan Semiconductor Manufacturing Co. Ltd. (TSMC) (Spons. ADRs) nach folgenden Kriterien zu filtern.

Alle: Alle Empfehlungen