SJB FondsEcho. HSBC GIF Brazil Equity.

Binnenkonsum. Aufstrebend.

Werte in diesem Artikel

Brasilien - die aktuell siebtgrößte Volkswirtschaft der Welt gilt vielen Ökonomen als wirtschaftlicher Musterschüler Lateinamerikas. Das Land zeigt sich trotz globaler konjunktureller Unsicherheit weiter in guter Verfassung, wozu vorwiegend beiträgt, dass der starke Inlandskonsum die Folgen des weltweit gedämpften Wachstums weitgehend abfedert. Die makroökonomische Stabilität ist hoch, das positive wirtschaftliche Umfeld stärkt nachhaltig das Investorenvertrauen. So können die zu erwartenden positiven Impulsen durch die Fußball-WM und die Olympischen Spiele die innere Stärke Brasiliens weiter steigern.

Brasilien ist flächenmäßig der fünftgrößte Staat der Erde und für seinen Reichtum an Rohstoffen bekannt. Doch auch auf dem Weltmarkt gewinnt das Land weiter an Bedeutung. Denn neben dem Bergbau und der Ölförderung gewinnen die großen, gut entwickelten Sektoren Landwirtschaft, Industrie und Dienstleistungen weiter an Bedeutung. Die vielen günstigen Arbeitskräfte machen die brasilianische Wirtschaft zur stärksten Südamerikas, wobei das zunehmende Lohnniveau das Anwachsen einer konsumfreudigen Mittelschicht begünstigt. Auch die wirtschaftlichen Fundamentaldaten in Brasilien stimmen: Die ausländischen Direktinvestitionen sind im Bereich der Schwellenländer die zweitgrößten weltweit, die Währungsreserven sind hoch und das Leistungsbilanzdefizit ist niedrig. Weder Haushalte noch Unternehmen leiden unter einer übermäßigen Verschuldung – genau wie der Staat, der mit seinen Anleihen mittlerweile zum gefragten Schuldner aufgestiegen ist.

Wer das aktuell günstige Bewertungsniveau brasilianischer Titel zum Einstieg in den dortigen Aktienmarkt nutzen will, kommt am HSBC GIF Brazil Equity AD (WKN A0DNSL, ISIN LU0196696701) nicht vorbei. Der von FondsManagerin Natalia Kerkis verwaltete Fonds gehört auf Jahressicht zu den erfolgreichsten brasilianischen Aktienfonds. Die an der Universität von Sao Paulo ausgebildete Lateinamerikaexpertin betreut ein breit diversifiziertes FondsPortfolio von derzeit 54 Einzeltiteln. Kerkis’ besonderes Interesse gilt attraktiv bewerteten Unternehmen mit hohem Wachstumspotenzial, wobei sie mit Blick auf die Marktkapitalisierung keinerlei Beschränkungen unterliegt. Ihr Brasilienfonds besitzt den US-Dollar als FondsWährung, hat ein Volumen von umgerechnet 1,22 Milliarden EUR und nutzt den MSCI Brazil 10/40 als Benchmark. Die Total Expense Ratio (TER) des Fonds liegt bei 2,15 Prozent. Seit Auflegung am 13. August 2004 überzeugt der HSBC-Fonds mit einer kumulierten Performance von +212,1 Prozent in US-Dollar und kann damit seinen Vergleichsindex übertreffen, der es im selben Zeitraum auf eine Wertentwicklung von +200,8 Prozent bringt. Mit welcher Strategie wird diese langfristige Mehrrendite erwirtschaftet?

FondsStrategie. Ertragsperlen. Versteckt.

Der HSBC GIF Brazil Equity hat es sich zum Ziel gesetzt, langfristiges Kapitalwachstum zu generieren und investiert hierzu in ein gut diversifiziertes Portfolio aus Aktien und aktienähnlichen Wertpapieren von Unternehmen, die ihren Geschäftssitz in Brasilien haben. Hinzu kommen Firmen, deren Geschäftstätigkeit überwiegend auf Brasilien ausgerichtet ist oder die an einer größeren Börse der Region gelistet sind. Konkret vollzieht sich der Investmentprozess des Fonds in vier Schritten: Im Rahmen einer vorgeschalteten makroökonomischen Analyse wird die aktuelle und zukünftige Konjunkturlage der brasilianischen Wirtschaft bewertet. Darauf aufbauend werden Prognosen für zukünftige Trends erstellt, die Basis der Einzeltitelauswahl sind. Die von FondsManagerin Natalia Kerkis durchgeführte Unternehmensanalyse ist auf Fundamentaldaten und Bewertungskennzahlen fokussiert. Dabei wird insbesondere auf die Qualität und Effektivität des Managements der Firmen, die Positionierung im Wettbewerb und eine nachhaltige Ertragslage geachtet. Bei der Portfoliokonstruktion wählt Kerkis die aus ihrer Sicht attraktivsten Aktien aus dem Anlageuniversum brasilianischer Titel mit kleiner, mittlerer und großer Marktkapitalisierung aus. Dabei investiert sie besonders gerne in sogenannte „Hidden Champions“, also Unternehmen, die weniger im Fokus stehen als die großen Konzerne Brasiliens. Mit 142 Prozent ist die Umschlagshäufigkeit in ihrem Portfolio recht hoch. Wie sieht dieses im Detail aus?

FondsPortfolio. Finanzwerte. Vorneweg.

Bei der Branchenallokation des HSBC GIF Brazil Equity sind Finanzwerte mit 26,94 Prozent klar führend. Entsprechend zahlreich sind brasilianische Banken und Finanzdienstleister unter den Top 10 des Fonds vertreten: Hierzu gehören die Bradespar Brasil, die Itau Unibanco Holding sowie BR Malls Participaes. Den zweiten Platz in der Branchenstruktur des Brasilien-Fonds nehmen die Grundstoffe mit 13,64 Prozent ein. Unter den zehn größten Einzelpositionen wird der Bereich durch Brasiliens Bergbauriesen Vale vertreten. Den dritten Platz in der Portfoliogewichtung des Fonds nehmen Öl- und Gasproduzenten mit 10,64 Prozent Anteil am FondsVolumen ein. Brasiliens größter Ölförderer Petroleo Brasileiro (Petrobras) repräsentiert den Sektor unter den Top 10. Ebenfalls stark vertreten im Portfolio des HSBC GIF Brazil Equity sind Konsumtitel mit einer Gewichtung von 7,41 Prozent. Größte Einzelpositionen sind hier die Aktien der Brauerei Ambev Cia de Bebidas sowie des Nahrungsmittelproduzenten BRF Brasil Foods. Der Spitzenreiter der Top 10 entstammt jedoch einem ganz anderen Bereich: Mit einer Gewichtung von 9,05 Prozent des FondsVermögens liegt der Mautstraßenbetreiber Companhia de Concessoes Rodoviarias (CCR) weit vorn. CCR ist verantwortlich für rund 2.500 Kilometer der brasilianischen Autobahn und hält zudem die Mautkonzessionen bedeutender Hauptverkehrsadern im Bundesstaat Sao Paulo. Unterdurchschnittlich stark vertreten sind im Brasilien-Fonds von Natalia Kerkis Industrieunternehmen (3,99 Prozent), Telekomtitel (3,00 Prozent) sowie Verbraucherdienstleister mit 2,70 Prozent Anteil am FondsVolumen. Kleinere Bestände in den Bereichen Gesundheit (1,54 Prozent) und bei Versorgern (0,90 Prozent) runden die Portfoliostruktur des HSBC-Fonds ab.

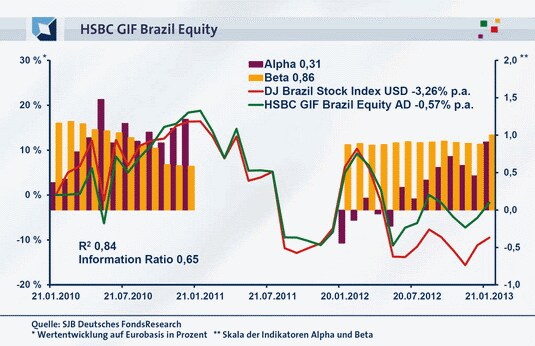

FondsVergleichsindex. Korrelation. Ausgeprägt.

In unserer unabhängigen SJB FondsAnalyse stellen wir den HSBC GIF Brazil Equity dem Dow Jones Brazil Stock Index gegenüber. Die Korrelation zu dem gewählten Vergleichsindex ist stark ausgeprägt und weist auf eine deutliche Parallelität der Kursverläufe hin. Mit 0,92 liegt sie über drei Jahre auf einem hohen Niveau, für zwölf Monate fällt die Korrelation mit 0,88 kaum geringer aus. Die enge Verknüpfung der Kursbewegungen von Fonds und Benchmark belegt auch der Blick auf die Kennzahl R². Diese liegt für drei Jahre bei 0,84, über ein Jahr nimmt sie einen Wert von 0,78 an. Damit haben sich mittelfristig 16 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 22 Prozent. Hier zeigt sich, dass FondsManagerin Kerkis zuletzt etwas stärker vom Referenzindex abgewichen ist und die Möglichkeit zu aktivem Portfoliomanagement nutzte. Der Tracking Error liegt über drei Jahre bei 6,93 Prozent, auf Jahressicht geht die Spurabweichung auf 6,03 Prozent zurück. Wie ist es um die Risikostruktur des Brasilien -Fonds bestellt?

FondsRisiko. Beta. Gedämpft.

Der HSBC GIF Brazil Equity hat über drei Jahre eine Volatilität von 21,28 Prozent zu verzeichnen, die noch leicht unterhalb der 21,70 Prozent liegt, die der Dow Jones Brazil Stock Index aufzuweisen hat. Über ein Jahr fällt die Schwankungsneigung des aktiv gemanagten Aktienfonds im Vergleich zum Referenzindex fast identisch aus: Hier beträgt die „Vola“ des Fonds 18,07 Prozent, wohingegen die Benchmark eine mittlere Schwankungsbreite von 18,09 Prozent an den Tag legt. Die Zahlen belegen: FondsManagerin Kerkis geht trotz ihres individuell zusammengestellten Portfolios aus brasilianischen Aktien keine höheren Risiken als die von der SJB gewählte Benchmark ein, sondern liegt mit ihren Schwankungen leicht darunter oder gleichauf.

Diese Diagnose bestätigt sich auch in dem von der SJB ermittelten Beta von 0,86 über drei Jahre. Für ein Jahr nimmt das Beta einen Wert von 1,00 an und liegt damit exakt auf Höhe des Marktniveaus. Das langfristig überdurchschnittliche Risikoprofil des Fonds wird besonders beim rollierenden Zwölfmonatsvergleich der Beta-Werte deutlich: Die Risikokennziffer befindet sich in 30 der letzten 36 betrachteten Einzelzeiträume unterhalb des Marktrisikofixwertes von 1,00 und nimmt dabei einen Wert von zutiefst 0,54 an. Lediglich in fünf Einzelzeiträumen präsentierte sich der Fonds schwankungsintensiver als seine Benchmark und legte bis 1,18 in der Spitze zu. Damit sind die Zeitspannen erhöhter Volatilität und gesteigerter Risikoneigung des HSBC-Fonds zum einen deutlich seltener, zum anderen wesentlich geringer ausgeprägt als beim brasilianischen Vergleichsindex. Die Quintessenz der Beta-Analyse: Der HSBC GIF Brazil Equity überzeugt durch ein gelungenes Risikomanagement und hat seine Kursschwankungen gut im Griff. Wie fallen die Performancezahlen aus?

FondsRendite. Alpha. Stark.

Per 21. Januar 2013 hat der Brasilienfonds von HSBC über drei Jahre eine kumulierte Wertentwicklung von -1,70 Prozent in Euro aufzuweisen. Dies entspricht einer Rendite von -0,57 Prozent p.a. Die Performancezahlen belegen, dass sich der Fonds der moderaten Abwärtsbewegung am brasilianischen Aktienmarkt in den letzten drei Jahren gut entziehen konnte. Denn die Performance des Dow Jones Brazil Stock Index präsentiert sich um einiges schwächer: Die von der SJB gewählte Benchmark verzeichnet über drei Jahre eine Euro-Gesamtrendite von -9,48 Prozent, was einem Ergebnis von -3,26 Prozent p.a. entspricht. Der Wechsel auf die Jahresbetrachtung zeigt, dass es FondsManagerin Kerkis auch kurzfristig gelingt, den Referenzindex zu übertreffen: Mit einer Wertentwicklung von -6,31 Prozent fällt der Kursabschlag des Brasilien-Fonds erheblich geringer als das Minus der Benchmark aus (DJ Brazil Stock Index: -14,82 Prozent). In beiden untersuchten Zeithorizonten erzielt das HSBC-Produkt damit eine überzeugende Mehrrendite zum breiten brasilianischen Aktienmarkt.

Die nachhaltige Outperformance gegenüber dem Dow Jones Vergleichsindex manifestiert sich in dem positiven Alpha, das über drei Jahre bei 0,31 liegt. Auf Jahressicht kann die Kennzahl mit einem nochmals deutlich besseren Wert von 0,91 aufwarten. Starke Alpha-Werte, die sich auch im rollierenden Zwölfmonatsvergleich über drei Jahre zeigen: In 28 der letzten 36 Perioden gab es ein positives Alpha bis 1,48 in der Spitze zu verzeichnen, nur sechs Mal fiel die Kennzahl negativ aus und erreichte dabei Werte bis zutiefst -0,44. Das regelmäßig erzielte und auch in seiner absoluten Höhe überzeugende Alpha kündet von einem soliden Performancevorsprung des Fonds zur Benchmark. Dass diese Mehrrendite trotz eines leicht besseren Risikoprofils generiert wird, zeugt von der Qualität des HSBC-Fonds. Die über drei Jahre erreichte Information Ratio des Fonds von 0,65 belegt abschließend das sehr attraktive Chance-Risiko-Verhältnis.

SJB Fazit. HSBC GIF Brazil Equity.

Die wirtschaftspolitischen Rahmenbedingungen in Brasilien sind intakt: Die zunehmende Konsumneigung einer stetig wachsenden Mittelschicht macht das Land immer unabhängiger von der globalen Konjunkturentwicklung, Wachstums- und Haushaltszahlen stimmen. Um von der nächsten Aufwärtsbewegung des zuletzt überwiegend seitwärts gelaufenen Marktes zu profitieren, ist der HSBC GIF Brazil Equity erste Wahl. Risikomanagement und Titelauswahl überzeugen gleichermaßen, so dass FondsManagerin Kerkis ein nachhaltiges Renditeplus zur Benchmark erzielt.

Erläuterungen

Alpha

Ist die Kennziffer für die Renditechancen. Sie misst die Mehrrendite, die über der zu erwartenden Rendite des Marktes liegt. Das Alpha beziffert jenen Teil der Rendite, der nicht mit der allgemeinen Marktentwicklung oder höherer Risikobereitschaft zu erklären ist, sondern auf aktiver Titelauswahl und Beispiel: Ein Alpha von 5 zeigt an, dass der Fonds bei einer Nullentwicklung des Index 5 Prozent Mehrrendite erzielt hat, ohne dafür ein höheres Risiko einzugehen.

Beta

Ist die Kennziffer für die Risiken. Sie ist das Resultat eines Risikovergleichs zwischen Fonds und Index. Das Kriterium ist deren Schwankungsintensität (Volatilität). Beim Beta wird dem Index der feste Wert „1“ zugesprochen. Weicht die Volatilität des Fonds um 15 Prozent nach unten ab, ist sein Beta 0,85, weicht er 15 Prozent nach oben ab, ist es 1,15. Ein Wert über 1 spricht gegen den Fonds, ein Wert unter 1 für ihn. Das Beta eines Fonds ist negativ, wenn sich Fonds und Index abwärts bewegen.

Dividendenrendite

Diese Kennzahl misst die Dividende einer Aktie im Verhältnis zum Aktienkurs zum Zeitpunkt der Ausschüttung. Sie wird in Prozent gemessen. Je höher der Wert, desto mehr Erträge in Form der Dividende bekommen die Anteilseigner aus der Unternehmensleistung heraus. Diese Erträge sind unabhängig von der Kursentwicklung an der Börse. Im Gegensatz zum Kurs-Gewinn-Verhältnis KGV werden hier die Erträge als Maßstab für die Rendite genommen, die tatsächlich den Anteilseignern zugute kommen. Ist der Wert hoch, deutet das auch auf eine Unterbewertung des Unternehmens an der Börse hin, denn wie eine hohe Dividende zeigt, ist die Ertragskraft größer, als der Aktienkurs ausdrückt.

Information Ratio

Um die Qualität des Managements eines bestimmten Fonds besser einschätzen zu können, ist die Information Ratio eine zentrale Kennzahl. Errechnet wird die Information Ratio, indem man die FondsRendite durch das FondsRisiko teilt. Die Rendite wird hierbei mit Alpha gemessen. Das FondsRisiko anhand des Tracking Errors. Je höher dieser Wert ist, desto besser das Management des zu untersuchenden Fonds.

Korrelation

Ist die Kennziffer für die wechselseitige Abhängigkeit zweier Investments. Angegeben wird, wie wahrscheinlich sich die Kursverläufe gegenläufig (Korrelation -1), unabhängig (Korrelation 0) oder gleichläufig (Korrelation +1) verhalten.

Kurs-Buch-Verhältnis (KBV)

Das KBV ist eine Kennzahl für den Substanzwert eines Unternehmens. Es wird errechnet, in dem man den Aktienkurs durch den Buchwert je Aktie teilt. Der Buchwert der Aktiengesellschaft ergibt sich durch den Abzug der Verbindlichkeiten von der Summe der Aktiva. Der Buchwert der Aktie ist das Ergebnis der Teilung des Unternehmensbuchwerts durch die Anzahl der Aktien. Je niedriger der Wert ist, desto preiswerter ist die Aktie. Der Kurs entspricht der Substanz des Buchwerts. Dann hat die Aktie einen „fairen“ Wert.

Kurs-Cashflow-Verhältnis (KCV)

Das KCV ist eine Kennzahl der Liquidität eines Unternehmens. Man erhält es, in dem man den Aktienkurs durch den Cashflow je Aktie teilt. Der Cashflow eines Unternehmens bildet die wirklichen Zahlungsflüsse in einer bestimmten Zeitperiode ab. Sein Wert gibt das Volumen der im Unternehmen für Investitionen und Verbindlichkeiten vorhandenen liquiden Mittel an. Mit dem KCV kann die Entwicklung der Ertragskraft einer Aktiengesellschaft bewertet werden. Dabei gilt eine Aktie als umso preiswerter, je niedriger ihr KCV ist.

Kurs-Gewinn-Verhältnis (KGV)

Das KGV ist die Kennzahl der Ertragskraft eines Unternehmens. Es wird errechnet, in dem man den Aktienkurs durch den Gewinn je Aktie teilt. Hier gilt: Je niedriger die Kennzahl, desto preiswerter ist die Aktie. Ein niedriges KGV bedeutet an der Börse ein Einstiegssignal in die Aktie. Sie gilt als unterbewertet und hat Aufstiegspotenzial. Liegt ihr KGV über dem Marktdurchschnitt, ist das ein Ausstiegssignal. Sie gilt als überbewertet. Die Wahrscheinlichkeit, dass ihr Kurs fällt ist hoch.

R²

Diese Kennzahl drückt den Prozentsatz der Bewegungen eines Fonds aus, die durch Bewegungen in seinem Referenzindex erklärt werden können. R² ist das Quadrat der Korrelation. Das heißt, dass maximale R² liegt bei 1. Dies bedeutet, dass 100,0 Prozent der Entwicklung des Fonds durch den Referenzindex bestimmt wird. Ein R² von 0,5 bedeutet, dass 50,0 Prozent der Entwicklung des Fonds das Ergebnis der Entwicklung des Referenzindex ist. Je deutlicher diese Zahl unterhalb von 1 liegt, umso unabhängiger ist der Ertrag des Fonds vom Referenzindex. R² wird genutzt, um die Aussagekraft von Beta zu bestimmen. Je höher das R², desto signifikanter das Beta, weil klar wird, wie sehr eine erhöhte und niedrige Risikokennziffer auf aktivem FondsManagement oder Marktentwicklung basiert.

Sharpe Ratio

Ist die Kennziffer für einen Rendite-Risiko-Vergleich zwischen unterschiedlichen Geldanlagen. Die nach dem Nobelpreisträger William Sharpe benannte Kennziffer misst die durchschnittliche Rendite in Bezug auf das eingegangene Risiko. Dabei wird der Fonds mit dem risikolosen Geldmarkt konfrontiert. Angenommen, die Sharpe Ratio liegt beim Fonds bei 0,40 und beim Index bei 0,30. Dann erwirtschaftet der Fonds mit jedem Risikoschritt ein Drittel mehr Rendite als der im Index dargestellte Markt. Eine negative Zahl bedeutet: Der Fonds ist schlechter als der Geldmarkt.

Tracking Error

Ist die Kennziffer für die Spurabweichung des Fonds vom Index. Sie misst, wie stark die Positionen und ihre Gewichtung im Portfolio des Fonds prozentual von denen des Index abweichen. Je niedriger der Tracking Error, desto stärker orientiert sich der FondsManager am Vergleichsindex. Je höher der Wert ist, desto unabhängiger bewegt sich der FondsManager in seinem Markt.

Value-at-risk (VAR)

Der Begriff bezeichnet ein Risikomaß für die Wahrscheinlichkeit und den Umfang von Verlusten einer bestimmten Risikoposition (z. B. eines Portfolios von Wertpapieren) in einem gegebenen Zeithorizont. Ein VAR von 10 Mio. Euro bei einer Haltedauer von 1 Tag und einer als Konfidenzniveau bezeichneten Eintrittssicherheit von 97,5 Prozent bedeutet, dass der potenzielle Verlust der betrachteten Risikoposition von einem Tag auf den nächsten mit einer Wahrscheinlichkeit von 97,5 Prozent den Betrag von 10 Mio. Euro nicht überschreiten wird. VAR wurde von J.P. Morgan entwickelt und ist heute ein Standardrisikomaß im Finanzsektor.

Autor: SJB FondsSkyline OHG 1989 für Unternehmer und Führungskräfte

Gerd Bennewirtz ist als geschäftsführender Gründungsgesellschafter der SJB FondsSkyline OHG 1989 Herausgeber speziell auf Privatinvestoren zugeschnittener Newsletter. Die täglich, wöchentlich und monatlich erscheinenden Publikationen können gratis angefordert werden unter FondsEcho@sjb.de oder www.sjb.de.

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.