SJB FondsEcho. Aktien Südeuropa UI.

Wachstumsaussichten. Verbessert.

Frankreich, Italien, Spanien und Portugal - Aktienfonds mit einer Strategie, die den regionalen Fokus explizit auf Südeuropa legt, sind am Markt recht dünn gesät. Doch es gibt gute Gründe für FondsInvestoren, den Blick auf den europäischen Süden zu richten: Die dortigen Wachstumsaussichten haben sich stabilisiert und liegen längst wieder auf dem Niveau der Eurozone oder darüber, wie es aktuell bei Spanien der Fall ist: Hier steht eine BIP-Prognose von 2,6 Prozent für 2016 dem erwarteten EU-BIP von 1,8 Prozent gegenüber.

Die attraktiven Bewertungen der Aktien südeuropäischer Länder offenbaren sich insbesondere bei Betrachtung des Shiller-KGV, das in seine Berechnung den Mittelwert der inflationsbereinigten Unternehmensgewinne der letzten zehn Jahre einfließen lässt. Während deutsche Aktien für 2016 mit einem vergleichsweise hohen Shiller-KGV von 17 aufwarten, ist der Wert für Frankreich mit 15 bereits um einiges attraktiver. Nochmals deutlich besser stellt sich die Bewertung italienischer oder spanischer Titel dar, die beide mit einem inflationsbereinigten Shiller-KGV von 11 aufwarten. Auf diesem Hintergrund lohnt sich für europäische Aktienanleger der Blick auf einen regional fokussierten Südeuropa-Fonds, wie ihn der von Universal Investment aufgelegte Aktien Südeuropa UI (WKN A1J9A7, ISIN DE000A1J9A74) darstellt. Der Fonds wird von dem in Wiesbaden ansässigen Vermögensverwalter Habbel, Pohlig & Partner gemanagt, der sich in seiner Titelauswahl ganz auf die fundamentale Unternehmensanalyse konzentriert. Das im Februar 2013 aufgelegte FondsProdukt verfolgt einen Stockpicking-Ansatz und setzt an den südeuropäischen Aktienmärkten eine benchmarkunabhängige All-Cap-Strategie um. Der Aktien Südeuropa UI besitzt den Euro als Basiswährung und verfügt aktuell über ein FondsVolumen von 24,5 Millionen Euro. Neben Wertpapieren aus den großen südeuropäischen Ländern der Eurozone werden auch Aktien aus Griechenland und der Türkei erworben und als Beimischung verwendet. Mit dieser Strategie konnte der Aktien Südeuropa UI seit Auflage eine kumulierte Wertentwicklung von +16,5 Prozent in Euro bzw. eine Rendite von +4,3 Prozent p.a. erzielen. Besonders erfolgreich verlief das Anlagejahr 2015, in dem eine positive Performance von +17,7 Prozent auf Eurobasis generiert wurde. Wie sieht die Anlagestrategie des Südeuropa-Fonds im Detail aus?

FondsStrategie. Unternehmensanalyse. Fundamental.

Der Aktien Südeuropa UI hat sich als Anlageziel einen möglichst hohen Wertzuwachs auf die Fahnen geschrieben und investiert hierzu das FondsVermögen schwerpunktmäßig in Aktien von Unternehmen mit Sitz in Italien, Spanien, Portugal, Griechenland, der Türkei und Frankreich. Der FondsManager Habbel, Pohlig & Partner bevorzugt Aktien mit einer hohen Marktkapitalisierung, die in den jeweiligen Länderindizes enthalten sind, doch auch Small und Mid Cap-Titel können erworben werden. Angestrebt wird eine breite Risikostreuung über Aktien unterschiedlicher südeuropäischer Länder, wobei Klumpenrisiken vermieden werden sollen. Schwerpunkt der Investitionen sind Aktien aus der Euro-Zone, Aktien aus Nicht-Euro-Ländern werden dem Portfolio bei attraktiver Marktlage beigemischt. Habbel, Pohlig & Partner steuern die Risiken der Investitionen des Fonds hauptsächlich über eine aktive Liquiditätsquote und nehmen eine stetige Auswertung des Gesamtfondsrisikos mittels klassischer Kennzahlen vor. Sie verstehen sich als wertorientierte Investoren, die ihre eigene Marktmeinung konsequent umsetzen und die Investments grundsätzlich mit einem langfristigen Anlagehorizont tätigen. Als Eckpunkt der Aktienselektion dient die fundamentale Unternehmensanalyse, wobei eine gründliche Qualitätsüberprüfung der Titel im Hinblick auf Ertragserwartung und Überraschungspotenzial stattfindet. Ziel ist es, bei überschaubarer Einzeltitelanzahl eine hohe Diversifizierung im Portfolio aufzuweisen. Wie ist dieses im Einzelnen strukturiert?

FondsPortfolio. Frankreich. Führend.

In der geografischen Allokation des Südeuropa-Fonds liegt Frankreich mit einem Anteil von 26,87 Prozent auf dem ersten Platz. Knapp dahinter rangiert Italien, wo 25,07 Prozent des FondsVermögens investiert sind. Kaum geringer fallen die Aktieninvestments in Spanien aus, das sich mit 24,80 Prozent auf Platz drei der Ländergewichtung befindet. In Portugal sind 7,40 Prozent des FondsVolumens angelegt, Aktien aus den Niederlanden besitzen einen Anteil von 5,29 Prozent an dem UI-Fonds. Lediglich den Charakter einer Beimischung besitzt das Investment in Griechenland (1,87 Prozent), das die Länderstruktur des Südeuropa-Fonds abrundet. In der Sektorengewichtung des Aktien Südeuropa UI befinden sich Werte aus dem Bereich der Nicht-Basiskonsumgüter mit 27,10 Prozent Portfolioanteil auf dem ersten Platz. Unter den größten Einzelpositionen des Fonds wird der Bereich durch den französischen Modekonzern Kering sowie den weltweit größten Brillenhersteller Luxottica aus Italien repräsentiert. Industriewerte wie der französische Luft- und Raumfahrtkonzern SAFRAN nehmen 18,18 Prozent des FondsVolumens ein. Platz drei in der Branchenstruktur geht an den Sektor der Basiskonsumgüter mit 10,05 Prozent. Durchschnittlich stark gewichtet innerhalb des FondsPortfolios sind Versorger (9,64 Prozent), Energietitel (7,53 Prozent) sowie Aktien aus dem Gesundheitsbereich (6,51 Prozent). Hier befindet sich das spanische Pharmaunternehmen Grifols unter den Top-10-Aktien des Fonds. Titel der Informationstechnologie nehmen 4,60 Prozent der FondsBestände ein, Telekomaktien sind beim FondsManager Habbel, Pohlig & Partner mit 4,52 Prozent gewichtet. Komplettiert wird die Branchenstruktur des Südeuropa-Aktienfonds durch Finanztitel (3,17 Prozent).

FondsVergleichsindex. Korrelation. Wechselnd.

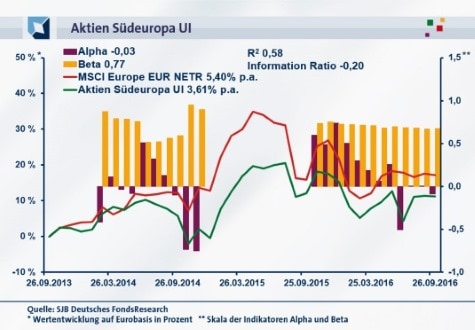

Für unsere unabhängige SJB FondsAnalyse haben wir den Aktien Südeuropa UI dem MSCI Europe EUR NETR als Vergleichsindex gegenübergestellt. Über drei Jahre liegt die Korrelation mit dem breit gestreuten Index für europäische Aktien mit 0,76 auf einem hohen Niveau, für ein Jahr fällt sie mit 0,57 schwächer aus. Insgesamt ist die Parallelität der Kursverläufe von Fonds und Index hinreichend ausgeprägt, wie auch der Blick auf die Kennzahl R² beweist: Für drei Jahre liegt die Kennziffer bei 0,58, über ein Jahr nimmt R² einen Wert von 0,32 an. Demnach haben sich mittelfristig 42 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 68 Prozent. Das FondsManagement hat demnach in den letzten zwölf Monaten die Benchmark-Unabhängigkeit seiner Länder- und Sektorengewichtung kräftig gesteigert. Der Tracking Error demonstriert, dass das von Universal Investment aufgelegte Produkt mit einer moderaten Risikostruktur aufwartet: Für drei Jahre liegt die Spurabweichung des Fonds vom Referenzindex bei 8,59 Prozent. Habbel, Pohlig & Partner gehen mit ihrer Value-Strategie nur geringe aktive Risiken ein. Mit welcher Schwankungsneigung hat der Südeuropa-Fonds aufzuwarten?

FondsRisiko. Schwankungen. Kontrolliert.

Der Aktien Südeuropa UI weist für drei Jahre eine Volatilität von 12,75 Prozent auf, die knapp unterhalb des Schwankungsniveaus liegt, das der MSCI Europe EUR NETR als Vergleichsindex im selben Zeitraum mit 13,01 Prozent zu verzeichnen hat. Über ein Jahr befinden sich die Kursschwankungen des südeuropäischen Aktienfonds hingegen auf einem höheren Niveau als die der ausgewählten SJB-Benchmark: Hier beträgt die "Vola" des UI-Fonds 14,47 Prozent, während der MSCI-Referenzindex eine Schwankungsbreite von 13,34 Prozent aufweist. Langfristig geringere, aber kurzfristig höhere Wertschwankungen - bis hierher lässt sich noch kein klarer Sieger im Wettbewerb zwischen dem aktiv gemanagten Fonds und der passiven Benchmark ausmachen. Was trägt die Beta-Analyse zur Bewertung des Risikoprofils bei?

Die längerfristig geringere Volatilität des Aktien Südeuropa UI schlägt sich in dem unter Marktniveau liegenden Beta des Fonds von 0,77 für drei Jahre nieder. Im Einjahreszeitraum geht die Risikokennzahl auf 0,67 zurück und präsentiert sich nochmals attraktiver. Der rollierende Zwölfmonatsvergleich der Beta-Werte über drei Jahre beweist, dass in der großen Mehrzahl der Fälle die Kennziffer unter dem Marktrisikofixwert von 1,00 liegt und der Fonds damit die geringeren Wertschwankungen aufweist. In 27 der letzten 32 betrachteten Einzelzeiträume war das Beta geringer ausgeprägt als der marktneutrale Wert von 1,00 und nahm einen Wert von 0,52 im Tief an. Lediglich in fünf Zeitintervallen zeigten sich die Kursbewegungen des Fonds mit maximal 1,09 vergleichsweise stärker. Die Quintessenz der Beta-Analyse: Das FondsRisiko wird von Habbel, Pohlig & Partner gut kontrolliert; gemessen am breiten europäischen Aktienmarkt fallen die Kursschwankungen zumeist niedriger aus. Die Risikostruktur überzeugt - welche Renditen kann der Südeuropa-Fonds auf dieser Basis erwirtschaften?

FondsRendite. Alpha. Negativ.

Per 26. September 2016 hat der Aktien Südeuropa UI über drei Jahre eine kumulierte Wertentwicklung von +11,23 Prozent in Euro aufzuweisen, was einer Rendite von +3,61 Prozent p.a. entspricht. Noch besser entwickelte sich der MSCI Europe EUR NETR als von der SJB ausgewählter Vergleichsindex: Das Kursbarometer für den europäischen Aktienmarkt wartet mit einer Gesamtrendite von +17,10 Prozent in Euro bzw. einem Ergebnis von +5,40 Prozent jährlich auf. Auch beim Wechsel des Vergleichszeitraums auf ein Jahr kann der Fonds mit Südeuropa-Fokus nicht die besseren Renditen als der gesamteuropäische Markt generieren: Mit einer Wertentwicklung von -0,75 Prozent entwickelt sich der UI-Fonds leicht schwächer als die SJB-Benchmark, die um +1,10 Prozent zulegen konnte. In beiden Zeithorizonten fällt die Performance der ausgewählten südeuropäischen Aktien hinter die des MSCI Europe zurück - ein Szenario, das sich angesichts verbesserter Wachstumszahlen und des attraktiven Shiller-KGV keinesfalls fortsetzen muss. Die aktuell unterdurchschnittliche Wertentwicklung des UI-Fonds wird auch an dem negativen Alpha ersichtlich, das über drei Jahre bei -0,03 liegt. Auf Jahressicht rutscht die Renditekennzahl mit -0,09 noch weiter in den roten Bereich. Der rollierende Zwölfmonatsvergleich der Alpha-Werte über drei Jahre hellt das Bild aus FondsPerspektive auf, belegt er doch, dass das Südeuropa-Produkt sehr wohl die Fähigkeit zur Outperformance des SJB-Referenzindex besitzt. Dem Aktien Südeuropa UI gelang es in immerhin 16 der untersuchten 32 Einzelzeiträume, den MSCI Europe EUR NETR als Benchmark zu schlagen. Dabei markierte der Südeuropa-Fonds ein Alpha von 0,74 in der Spitze, während die ebenfalls 16 Perioden mit einer vergleichsweise schwächeren Wertentwicklung mit Alpha-Werten bis zutiefst -1,20 aufwarteten. Eine Mehrrendite in exakt der Hälfte der Analysezeiträume - damit macht die Alpha-Analyse berechtigte Hoffnung, dass der Universal-Investment-Fonds in Zukunft den breiten europäischen Aktienmarkt mit seiner Stockpicking-Strategie noch häufiger übertreffen wird - und das bei einer oftmals niedrigeren Volatilität. In diesem Fall sollte sich die derzeit noch negative Information Ratio von -0,20 für den Dreijahreszeitraum ins Positive wenden.

SJB Fazit. Aktien Südeuropa UI.

Attraktive Bewertungskennzahlen sowie ein wieder anziehendes, im EU-Vergleich absolut konkurrenzfähiges BIP-Wachstum sorgen dafür, dass Aktien aus den südeuropäischen Ländern wie Spanien, Italien oder Frankreich überdurchschnittliches Aufwertungspotenzial besitzen. Der Aktien Südeuropa UI wählt aus diesem Kosmos die erfolgversprechendsten Einzeltitel durch fundamentale Unternehmensanalysen aus und stellt ein breit diversifiziertes Portfolio mit nachhaltigen Kurschancen zusammen. Ein empfehlenswerter Fonds insbesondere für antizyklische FondsInvestoren, die ihre Länderschwerpunkte im Gegensatz zur herrschenden Marktmeinung wählen!

Erläuterungen

Alpha

Ist die Kennziffer für die Renditechancen. Das Alpha beziffert jenen Teil der FondsRendite, der auf aktive Titelauswahl zurückzuführen ist. Je höher das Alpha, umso besser hat sich der Fonds im Verhältnis zum Markt entwickelt. Beispiel: Ein Alpha von 5,0 zeigt an, dass der Fonds im Vergleich zu seiner Benchmark in den gewählten Betrachtungszeiträumen einen durchschnittlichen Mehrertrag von 5,0 Prozent erzielt hat. Ein positives Alpha deutet darauf hin, dass durch aktives Portfoliomanagement eine Mehrrendite für den Investor erwirtschaftet wurde. Insofern ist die Kennziffer ein Leistungsindikator für erfolgreiches FondsManagement. Gerade im Wettbewerb mit passiven ETFs ist das Alpha das Aushängeschild für Fonds.

Beta

Gilt als Risikomaß. Das Beta ist ein Indikator dafür, wie stark die Erträge eines Fonds tendenziell auf Wertschwankungen am Markt reagieren. Die Kennzahl bemisst die relative Volatilität eines Investmentfonds in Bezug auf den Gesamtmarkt. Anders ausgedrückt: Beta ist das Resultat eines Risikovergleichs zwischen Fonds und Benchmark. Deshalb wird bei der Investmentanalyse einem Index als Repräsentant des Marktes der feste Wert Beta = 1 zugesprochen. Hat ein Fonds ein Beta von 1, ist sein Risiko identisch mit demjenigen des Index. Ein Beta > 1 bedeutet, das FondsRisiko ist überproportional, seine Wertschwankungen sind ausgeprägter. Ein unter 1 liegendes Beta lässt auf geringere Kursschwankungen eines Fonds schließen, er ist risikoärmer. Ein Beispiel: Weicht die Volatilität des Fonds um 15 Prozent nach unten ab, ist sein Beta 0,85, weicht sie 15 Prozent nach oben ab, ist es 1,15. Ein hohes Beta bedeutet potentiell höhere Erträge, aber auch ein gesteigertes Risiko. Ein niedriges Beta zeigt an, dass der Fonds potentiell geringere Erträge erzielt, dabei aber auch ein niedrigeres Risiko eingeht. Ein negatives Beta bedeutet, dass sich der Fonds gegenläufig zur Marktentwicklung verhält.

Dividendenrendite

Die Dividendenrendite ist eine klassische Kennzahl zur Bewertung einer Aktie und misst die Dividende einer Aktie im Verhältnis zum Aktienkurs zum Zeitpunkt der Ausschüttung. Sie wird in Prozent angegeben. Je höher der Wert, desto mehr Anteil an der Unternehmensleistung erhalten Aktionäre in Form der Dividende. Diese Erträge sind unabhängig von der Kursentwicklung an der Börse. Im Gegensatz zum Kurs-Gewinn-Verhältnis KGV werden hier die Erträge als Maßstab für die Rendite genommen, die tatsächlich den Anteilseignern zugute kommen. Hohe Dividendenrenditen können die starke Ertragskraft eines Unternehmens anzeigen, umgekehrt aber auch problematisch sein, da die ausgeschütteten Beträge nicht für Investitionen zur Verfügung stehen.

Information Ratio

Die Information Ratio ist eine Kennziffer zur Beurteilung der Managementqualität eines Fonds. Sie wird errechnet, indem man die Überrendite (aktive Rendite) durch das aktive Risiko teilt. Insofern ist sie das Barometer für den risikobereinigten Ertrag. Die aktive Rendite wird hierbei mit Alpha gemessen, das aktive Risiko anhand des Tracking Errors. Die Kennzahl liefert eine Aussage, ob das eingegangene Risiko durch die erzielte Mehrrendite gerechtfertigt ist. Ist die Information Ratio positiv, ist dies der Fall. Je höher der Wert, desto besser ist das Management von Rendite und Risiko des untersuchten Fonds.

Korrelation

Die Korrelation ist die Kennziffer für die wechselseitige Abhängigkeit zweier Investments. Die Korrelationskennziffer gibt Richtung und Stärke des Zusammenhangs an und liegt dabei in einer Bandbreite zwischen 1,0 für Investitionen, deren Wertentwicklung absolut gleich verläuft, und -1,0 für Investments, deren Wertentwicklung sich genau entgegengesetzt darstellt. Bei einer Korrelation von 0,0 besteht keinerlei Übereinstimmung. Die Kennzahl macht eine Aussage zur strukturellen Abhängigkeit der Wertentwicklung eines Fonds von seinem Vergleichsindex. Weisen Fonds und Index eine hohe Korrelation auf, werden sie auf dieselben Marktrisiken und -entwicklungen ähnlich reagieren. Die Korrelation sollte im Zusammenhang mit dem Beta-Faktor betrachtet werden und gibt dessen Güte an. Je höher die Korrelationskennziffer an 1 oder -1 heranreicht, desto größer ist die Aussagekraft des Beta-Faktors.

Kurs-Buch-Verhältnis (KBV)

Das KBV ist eine Kennzahl für den Substanzwert eines Unternehmens. Es wird errechnet, indem man den Aktienkurs durch den Buchwert je Aktie teilt. Der Buchwert der Aktiengesellschaft ergibt sich durch den Abzug der Verbindlichkeiten von der Summe der Aktiva. Die Aussagekraft der Bücher kann je nach Branche variieren und ist bei Industriefirmen beispielsweise höher als im IT-Sektor. Der Buchwert der Aktie ist das Ergebnis der Division des Unternehmensbuchwerts durch die Anzahl der Aktien. Je niedriger der Wert ist, desto preiswerter ist die Aktie. Wenn der Aktienkurs dem Buchwert entspricht, wird die Aktie zu ihrem "fairen Wert" gehandelt.

Kurs-Cashflow-Verhältnis (KCV)

Das KCV ist eine Kennzahl der Liquidität eines Unternehmens. Man erhält es, indem man den Aktienkurs durch den Cashflow je Aktie teilt. Der Cashflow eines Unternehmens bildet die wirklichen Zahlungsflüsse in einer bestimmten Zeitperiode ab. Sein Wert gibt das Volumen der im Unternehmen für Investitionen und das Begleichen von Verbindlichkeiten vorhandenen liquiden Mittel an. Mit dem KCV kann die Entwicklung der Ertragskraft einer Aktiengesellschaft bewertet werden. Dabei gilt eine Aktie als umso preiswerter, je niedriger ihr KCV ist.

Kurs-Gewinn-Verhältnis (KGV)

Das KGV ist die Kennzahl der Ertragskraft eines Unternehmens. Es wird errechnet, indem man den Aktienkurs durch den Gewinn je Aktie teilt. Hier gilt: Je niedriger die Kennzahl, desto preiswerter ist die Aktie. Ein niedriges KGV wird an der Börse als Einstiegssignal in die Aktie interpretiert. Sie gilt als unterbewertet und hat Aufwärtspotenzial. Liegt das KGV eines Titels hingegen über dem Marktdurchschnitt, kann dies als Ausstiegssignal gewertet werden. Die Aktie gilt als überbewertet, die Wahrscheinlichkeit, dass ihr Kurs fällt, ist hoch. Im Falle korrigierter Gewinnerwartungen kann das KGV zu Fehlinterpretationen führen, da optisch niedrige Kennzahlen die Ertragssituation des Unternehmens nicht mehr richtig wiedergeben.

R²

Die Kennzahl R² baut auf der Korrelation auf. Sie drückt den Prozentsatz der Bewegungen eines Fonds aus, die durch Bewegungen in seinem Referenzindex erklärt werden können. R² ist das Quadrat der Korrelation. Ein R² von 0,7 bedeutet, dass 70,0 Prozent der Entwicklung des Fonds das Ergebnis der Entwicklung des Referenzindex ist bzw. 30,0 Prozent auf die aktive Auswahl von Aktien zurückgeführt werden können. Je deutlicher die Zahl unterhalb von 1 liegt, umso unabhängiger ist der Ertrag des Fonds vom Referenzindex. R² wird genutzt, um die Aussagekraft von Beta zu bestimmen. Je höher das R², desto signifikanter das Beta, weil klar wird, wie sehr dieses auf aktivem FondsManagement basiert. R² hilft also, den Grad sowie die Qualität der FondsManageraktivität einzuordnen.

Sharpe Ratio

Die Sharpe Ratio ist ein Maß für das Gesamtrisiko eines Fonds, da sie die Rendite ins Verhältnis zum absoluten Risiko des Fonds setzt. Die nach dem Nobelpreisträger William Sharpe benannte Kennziffer misst die Überschussrendite eines Fonds pro Risikoeinheit. Dabei wird der Fonds mit dem risikolosen Geldmarkt konfrontiert. Liegt die Sharpe Ratio eines Fonds bei 0,40 und damit im positiven Bereich, ist dies ein Indiz dafür, dass die FondsInvestition rentabler ist als die Platzierung des Kapitals am Geldmarkt. Ein negativer Wert bedeutet: Der Fonds ist schlechter als der Geldmarkt. Zu beachten bei der Interpretation dieser Kennzahl ist, dass sich die Definition eines "risikolosen" Zinses im Zuge der Finanzkrise massiv gewandelt hat. Streng genommen sind risikolose Investments gar nicht mehr existent.

Tracking Error

Der Tracking Error ist die Kennziffer für die Spurabweichung des Fonds vom Index. Sie misst, wie stark die Positionen und ihre Gewichtung im Portfolio des Fonds prozentual von denen des Index abweichen. Zur Berechnung wird die Standardabweichung der Differenzrendite zwischen dem Fonds und seiner Benchmark ermittelt. Insofern wird der Tracking Error auch als Indikator für aktives Risiko verstanden und dient neben Alpha als Grundlage für die Berechnung der Information Ratio. Je niedriger der Tracking Error, desto stärker orientiert sich der FondsManager am Vergleichsindex. Je höher der Wert ist, desto unabhängiger bewegt sich der FondsManager in seinem Markt.

Value-at-risk (VAR)

Der Begriff bezeichnet ein Risikomaß für die Wahrscheinlichkeit und den Umfang von Verlusten einer bestimmten Risikoposition (z. B. eines Portfolios von Wertpapieren) in einem gegebenen Zeithorizont. Ein VAR von 10 Mio. Euro bei einer Haltedauer von 1 Tag und einer als Konfidenzniveau bezeichneten Eintrittssicherheit von 97,5 Prozent bedeutet, dass der potenzielle Verlust der betrachteten Risikoposition von einem Tag auf den nächsten mit einer Wahrscheinlichkeit von 97,5 Prozent den Betrag von 10 Mio. Euro nicht überschreiten wird. VAR wurde von J.P. Morgan entwickelt und ist heute ein Standardrisikomaß im Finanzsektor.

Autor:

Gerd Bennewirtz ist als geschäftsführender Gründungsgesellschafter der SJB FondsSkyline OHG 1989 Herausgeber speziell auf Privatinvestoren zugeschnittener Newsletter. Die wöchentlich erscheinenden Publikationen können gratis angefordert werden unter FondsEcho@sjb.de oder www.sjb.de.

Hinweis zu möglichen Interessenkonflikten nach § 34 b Wertpapierhandelsgesetz: Der Autor erklärt, dass er nicht in dem besprochenen Wertpapier investiert ist, auf das sich die vorliegende Finanzanalyse bezieht. Auch ist der Fonds in keiner der von der SJB FondsSkyline OHG 1989 verwalteten Fondsstrategien enthalten.

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.

Gerd Bennewirtz ist als geschäftsführender Gründungsgesellschafter der SJB FondsSkyline OHG 1989 Herausgeber speziell auf Privatinvestoren zugeschnittener Newsletter. Die täglich, wöchentlich und monatlich erscheinenden Publikationen können gratis angefordert werden unter FondsEcho@sjb.de oder www.sjb.de.

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.

Bildquellen: SJB Deutsches FondsResearch