BB Global Macro.

Rendite. Marktunabhängig.

Die expansive Geldpolitik der weltweiten Notenbanken, die zu niedrigen oder gar negativen Renditen führt, stellt ein attraktives Umfeld für globale Makro-Strategien dar, die günstig an Fremdkapital kommen. Dynamisch agierende Multi-Asset-Fonds mit Total-Return-Ansatz können so das aktuelle Marktumfeld nutzen, das durch Rekordhochs an den Aktienmärkten sowie gleichzeitige Tiefstände bei den Zinsen geprägt ist.

Nach einer mittlerweile sechsjährigen breit angelegten Hausse an den internationalen Börsen ist das weitere Aufwärtspotenzial im Aktienbereich äußerst limitiert. Zugleich weisen festverzinsliche Anleihen guter Bonität kein ausreichendes Renditepotenzial auf, was für viele FondsInvestoren die Frage nach Anlagealternativen aufwirft. Ein gutes Basisinvestment in der aktuellen Sondersituation ist ein Fonds mit Multi-Asset-Strategie, der aufgrund seiner Konzeption auch Shortpositionen an ausgewählten Märkten eingehen kann. So erlaubt es der Absolute-Return-Ansatz des von Bellevue aufgelegten BB Global Macro Fund B EUR (A1CW3N, ISIN LU0494761835), ein Long- und Short-Exposure in ausgewählten Märkten und Anlageklassen aufzubauen und so unabhängig von der jeweiligen Marktentwicklung konstante positive Renditen zu erzielen. FondsManager Lucio Soso verfolgt innerhalb des BB Global Macro einen systematischen Investment-Ansatz, der auf einem eigens entwickelten Anlagemodell beruht, das über die letzten 17 Jahre stetig optimiert wurde. Die Absolute Return-Strategie des Fonds hat es sich zum Ziel gesetzt, eine jährliche Rendite von fünf bis sieben Prozent zu erreichen, wobei eine möglichst geringe Korrelation zur Ertragsentwicklung der Haupt-Anlageklassen angestrebt wird. Wichtig ist FondsManager Soso zudem die Einhaltung der Risikoparameter - die annualisierte Volatilität des Portfolios sollte stets weniger als 8,0 Prozent betragen. Der BB Global Macro wurde am 31. März 2010 aufgelegt und verfügt aktuell über ein FondsVolumen von 59,1 Millionen Euro. Als Benchmark findet der 3-Monats-EUR LIBOR Verwendung, FondsWährung ist der Euro. Seit Start der FondsStrategie hat das Bellevue-Produkt sein Anlageziel erreicht und Investoren eine Wertentwicklung von insgesamt +25,99 Prozent auf Eurobasis beschert. Besonders positiv verlief das Anlagejahr 2015, in dem Marktexperte Soso bereits eine Performance von +7,54 Prozent in Euro generieren konnte. Was sind die Details der von ihm verfolgten Absolute-Return-Strategie?

FondsStrategie. Makrosicht. Umgesetzt.

Der BB Global Macro strebt eine gleichmäßige absolute Rendite unabhängig vom jeweiligen Marktumfeld an und verfolgt eine dynamische Multi-Asset-Strategie, die dem Fonds den Aufbau von Long- und Shortpositionen in unterschiedlichen Anlageklassen weltweit ermöglicht. Dabei unterstützt ein selbst entwickeltes Screening Tool FondsManager Lucio Soso und sein erfahrenes Managementteam bei der Marktanalyse und der Konzeption erfolgversprechender Top-Down-Strategien. Das Risikomanagement ist ein integraler Bestandteil des gesamten Investmentprozesses; dank der Vorgabe eines klar definierten Risikolevels ergibt sich über die gesamte Laufzeit der Makro-Strategien ein stabiles Risikoprofil. Der BB Global Macro favorisiert liquide Anlageklassen und investiert das FondsVermögen vorwiegend in internationale Aktienmärkte sowie fest und variabel verzinsliche Wertpapiere sämtlicher Bonitätsstufen und Laufzeiten. Auch im Rohstoffsektor sowie an den Währungsmärkten ist der Fonds aktiv, wobei diese Strategien eine sekundäre Rolle spielen. FondsManager Soso betont, dass derzeit Aktien und Anleihen bevorzugt werden, wobei sich der Großteil des Portfolios aus sehr gut handelbaren Staatsanleihen und Aktienindizes zusammensetzt. Auf der Rentenseite handelt es sich hauptsächlich um US-amerikanische und kurzlaufende deutsche Anleihen, so der Marktexperte, was dem Portfolio Stabilität verleiht. Als zentrale Aktienindizes der Total-Return-Strategie nennt er den deutschen DAX und MDAX, doch auch der japanische Nikkei ist unter den Investments vertreten. Die neutrale Positionierung des Fonds besteht zu 75 Prozent aus Staatsanleihen und zu 25 Prozent aus globalen Aktien. Wie ist das Portfolio des BB Global Macro im Einzelnen strukturiert?

FondsPortfolio. Anleihen. Favorisiert.

Als die wichtigsten Portfolio-Themen innerhalb des BB Global Macro führt FondsManager Lucio Soso derzeit die Longposition bei US-Staatsanleihen sowie eine Shortpositionierung am deutschen Anleihenmarkt an. Hier bewegt sich die Renditedifferenz zwischen den beiden Staatsanleihe-Märkten fast auf einem 25-Jahres-Hoch. Im Aktienbereich zählen die Longposition bei deutschen Aktien sowie die Kaufposition an Japans Aktienmarkt zu den zentralen Engagements. Im Rückblick auf die vergangenen zwölf Monate haben sich die Staatsanleihen-Strategien besonders erfolgreich entwickelt, betont der Bellevue-Marktstratege. 2014 war der Total-Return-Fonds schwerpunktmäßig in italienische und deutsche Staatsanleihen investiert, wobei 2015 peu á peu eine Umschichtung in US-Staatsanleihen begann. Weniger performanceträchtig waren in 2014 Jahr die Aktienstrategien, die jedoch in den vorangegangenen Jahren den größten Beitrag zur Wertentwicklung geleistet hatten. Wie stellt sich das Exposure in den jeweiligen Anlageklassen dar?

In der Netto-Positionierung des BB Global Macro liegen kurzfristige Bonds mit 45,0 Prozent Portfolioanteil auf dem ersten Platz, wobei Longpositionen von 75,0 Prozent Short-Engagements von 30,0 Prozent gegenüberstehen. Auf Platz zwei befinden sich langfristige Bonds mit 41,0 Prozent Anteil am FondsVermögen - hier werden Kaufpositionen in Höhe von 96,0 Prozent durch Verkaufspositionen von 55,0 Prozent ergänzt. Die dritte Säule der Portfoliokonstruktion des Bellevue-Fonds sind Aktienengagements von netto 27,0 Prozent des FondsVolumens - hier setzt sich die Positionierung komplett aus Longpositionen zusammen. FondsManager Soso verweist darauf, dass die Bedeutung von Leerverkäufen in diesem Segment künftig zunehmen dürfte, da die lang anhaltende Erholung der Aktienmärkte zu einem erhöhten Bewertungsniveau geführt hat. Selbst Aktien aus der Eurozone erscheinen dem Marktstrategen mittlerweile stattlich bewertet, weshalb er für seinen Total-Return-Fonds japanische Werte Titeln aus der Eurozone vorzieht.

FondsVergleichsindex. Korrelation. Wechselnd.

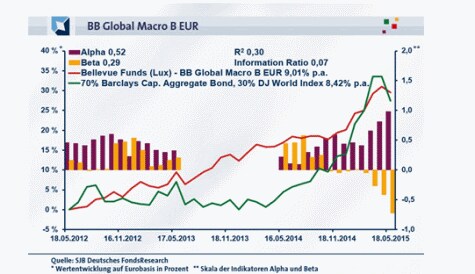

Für unsere unabhängige SJB FondsAnalyse haben wir den BB Global Macro einem kombinierten Vergleichsindex gegenübergestellt, der zu 70 Prozent aus dem Barclays Capital Aggregate Bond als internationalem Anleihenindex und zu 30 Prozent aus dem Dow Jones World Index als Kursbarometer für den weltweiten Aktienmarkt besteht. Das Ergebnis der Korrelationsanalyse mit der kombinierten Benchmark, deren Zusammensetzung sich an der neutralen Positionierung des Bellevue-Fonds orientiert, zeigt ein uneinheitliches Bild. Mit 0,77 ist die Korrelation über ein Jahr deutlich ausgeprägt, für drei Jahre fällt sie mit 0,55 jedoch erheblich niedriger aus. Vor allem längerfristig ist es FondsManager Soso geglückt, sein Ziel einer vergleichsweise geringen Korrelation mit den weltweiten Aktien- und Anleihemärkten zu erreichen. Dies belegt auch der Blick auf die Kennzahl R². Die Kennziffer liegt für drei Jahre bei 0,30, über ein Jahr nimmt sie mit 0,60 einen doppelt so hohen Wert an. Somit haben sich mittelfristig 70 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 40 Prozent. Der Tracking Error des Absolute-Return-Produktes ist mit 7,55 Prozent im Dreijahreszeitraum moderat und verdeutlicht, dass Marktexperte Soso keine hohen aktiven Risiken eingeht. Mit welcher Schwankungsneigung hat der Bellevue-Fonds aufzuwarten?

FondsRisiko. Volatilität. Gering.

Der BB Global Macro weist für drei Jahre eine niedrige Volatilität von 4,71 Prozent auf, die merklich unterhalb des Schwankungsniveaus liegt, das der kombinierte SJB-Vergleichsindex mit 9,18 Prozent im selben Zeitraum zu verzeichnen hat. Über ein Jahr weitet sich der erhebliche Wettbewerbsvorteil des Bellevue-Fonds nochmals aus: Hier beträgt die "Vola" des Absolute-Return-Produktes 5,03 Prozent und liegt damit weniger als halb so hoch wie diejenige der Kombination aus 70 Prozent Barclays Capital Aggregate Bond und 30 Prozent Dow Jones World Index. Die von der SJB zusammengestellte Benchmark verzeichnet auf Jahressicht eine mittlere Schwankungsbreite von 11,28 Prozent. Die gleichsam auf Long- wie Shortpositionen zurückgreifende Investmentstrategie des Total-Return-Fonds stellt sich damit erheblich weniger schwankungsintensiv als die "Kombi" aus weltweiten Aktien- und Anleihemärkten dar. Die wesentlich günstigere Volatilitätsstruktur beweist, dass FondsManager Soso eine ausgewogene Risikostruktur in seinem Investmentprodukt realisiert hat - wie wirkt sich dies auf die Beta-Werte des Fonds aus?

Die äußerst geringe Schwankungsintensität des Makro-Fonds manifestiert sich in dem attraktiven Beta von 0,29 über den letzten Dreijahreszeitraum. Über ein Jahr fällt die Risikokennzahl mit 0,38 ähnlich überzeugend aus und belegt, dass sich die Volatilität des Portfolios deutlich unter Marktniveau befindet. Die geringen Wertschwankungen des BB-Fonds lassen sich auch an dem Chartbild ablesen, das einen stetigen und vergleichsweise konstanten Aufwärtstrend aufweist. Das positive Szenario wird durch den rollierenden Zwölfmonatsvergleich der Beta-Werte über drei Jahre abgerundet: In allen der letzten 36 betrachteten Einzelzeiträume präsentierte sich das Fonds-Beta niedriger als der Marktrisikofixwert von 1,00 und nahm dabei positive Werte von 0,07 im Tief an. Hinzu kommen fünf Einzelperioden, in denen sich das FondsPortfolio gegensätzlich zur Marktentwicklung verhielt und ein negatives Beta von zutiefst -0,19 generierte. Unter Diversifikationsaspekten, aber auch aufgrund seiner weit unterdurchschnittlichen Schwankungsneigung ist der Makro-Fonds aus dem Hause Bellevue damit ein vorzügliches Anlageprodukt. Die Risiken hat FondsManager Soso bestens unter Kontrolle - welche Renditen kann der Marktstratege erwirtschaften?

FondsRendite. Alpha. Positiv.

Per 18. Mai 2015 hat der BB Global Macro über drei Jahre eine kumulierte Wertentwicklung von +29,53 Prozent in Euro aufzuweisen, was einer Rendite von +9,01 Prozent p.a. entspricht. Eine attraktive Performance für den Bellevue-Fonds, die zudem das selbst gesteckte Renditeziel von +5,0 bis +7,0 Prozent übertrifft. Zugleich wird der kombinierte SJB-Vergleichsindex in seiner Wertentwicklung hinter sich gelassen: Das Amalgam aus Aktien- und Rentenindex kann lediglich mit einer Gesamtrendite von +27,44 Prozent in Euro bzw. einem Ergebnis von +8,42 Prozent jährlich aufwarten. Beim Wechsel des Vergleichszeitraums auf ein Jahr hat die Benchmark aus 70 Prozent Barclays Capital Aggregate Bond und 30 Prozent Dow Jones World Index die Nase vorn: Mit ihrer Wertentwicklung von +21,91 Prozent auf Eurobasis schlägt sie den BB-Fonds um mehr als zehn Prozentpunkte (BB Global Macro: +10,80 Prozent). Die längerfristig erzielte Mehrrendite des Total-Return-Produktes ist jedoch höher zu gewichten, zumal sie mit erheblich niedrigeren Schwankungen einhergeht. Was tragen die Alpha-Werte zur FondsAnalyse bei?

Die erfreuliche Wertentwicklung des Absolute-Return-Fonds wird auch an dem positiven Alpha offenbar, das über drei Jahre bei 0,52 liegt. Auch über ein Jahr befindet sich die Renditekennzahl im grünen Bereich und notiert bei 0,22. Im rollierenden Zwölfmonatsvergleich der Alpha-Werte über drei Jahre wird deutlich, dass es dem Fonds aus dem Hause Bellevue in der großen Mehrheit der Fälle gelang, die kombinierte SJB-Benchmark zu schlagen. In 31 der letzten 36 betrachteten Einjahreszeiträume verzeichnete der BB Global Macro eine Outperformance zum Referenzindex und markierte positive Alpha-Werte bis 0,98 in der Spitze. Hinzu kommen fünf Zeitintervalle mit einer unterdurchschnittlichen Performance, in der der Bellevue-Fonds ein Alpha von zutiefst -1,39 erwirtschaftete. Die Phasen der Mehrrendite des FondsPortfolios sind damit erheblich zahlreicher und küren den Makro-Fonds zum Gesamtsieger des Performancevergleichs. Das attraktive Chance-Risiko-Profil des BB Global Macro findet seine abschließende Bestätigung in der positiven Information Ratio von 0,07 über drei Jahre.

SJB Fazit. BB Global Macro.

Angesichts der gleichermaßen vorherrschenden Unsicherheit über die künftige Entwicklung der Aktien- und Anleihemärkte sind Investoren bei einem Fonds gut aufgehoben, der eine Multi-Asset-Strategie mit einem Absolute-Return-Ansatz kombiniert. Der BB Global Macro hat eindrucksvoll unter Beweis gestellt, konstante positive Erträge unabhängig vom jeweiligen Marktumfeld zu erwirtschaften und dabei eine weit unterdurchschnittliche Schwankungsneigung an den Tag gelegt. Die flexible Mischung unterschiedlicher Anlageklassen sowie die Möglichkeit, Long- und Shortpositionen aufzubauen, sorgen für die richtige Balance auch in unruhigen Börsenzeiten!

Erläuterungen

Alpha

Ist die Kennziffer für die Renditechancen. Das Alpha beziffert jenen Teil der FondsRendite, der auf aktive Titelauswahl zurückzuführen ist. Je höher das Alpha, umso besser hat sich der Fonds im Verhältnis zum Markt entwickelt. Beispiel: Ein Alpha von 5,0 zeigt an, dass der Fonds im Vergleich zu seiner Benchmark in den gewählten Betrachtungszeiträumen einen durchschnittlichen Mehrertrag von 5,0 Prozent erzielt hat. Ein positives Alpha deutet darauf hin, dass durch aktives Portfoliomanagement eine Mehrrendite für den Investor erwirtschaftet wurde. Insofern ist die Kennziffer ein Leistungsindikator für erfolgreiches FondsManagement. Gerade im Wettbewerb mit passiven ETFs ist das Alpha das Aushängeschild für Fonds.

Beta

Gilt als Risikomaß. Das Beta ist ein Indikator dafür, wie stark die Erträge eines Fonds tendenziell auf Wertschwankungen am Markt reagieren. Die Kennzahl bemisst die relative Volatilität eines Investmentfonds in Bezug auf den Gesamtmarkt. Anders ausgedrückt: Beta ist das Resultat eines Risikovergleichs zwischen Fonds und Benchmark. Deshalb wird bei der Investmentanalyse einem Index als Repräsentant des Marktes der feste Wert Beta = 1 zugesprochen. Hat ein Fonds ein Beta von 1, ist sein Risiko identisch mit demjenigen des Index. Ein Beta > 1 bedeutet, das FondsRisiko ist überproportional, seine Wertschwankungen sind ausgeprägter. Ein unter 1 liegendes Beta lässt auf geringere Kursschwankungen eines Fonds schließen, er ist risikoärmer. Ein Beispiel: Weicht die Volatilität des Fonds um 15 Prozent nach unten ab, ist sein Beta 0,85, weicht sie 15 Prozent nach oben ab, ist es 1,15. Ein hohes Beta bedeutet potentiell höhere Erträge, aber auch ein gesteigertes Risiko. Ein niedriges Beta zeigt an, dass der Fonds potentiell geringere Erträge erzielt, dabei aber auch ein niedrigeres Risiko eingeht. Ein negatives Beta bedeutet, dass sich der Fonds gegenläufig zur Marktentwicklung verhält.

Dividendenrendite

Die Dividendenrendite ist eine klassische Kennzahl zur Bewertung einer Aktie und misst die Dividende einer Aktie im Verhältnis zum Aktienkurs zum Zeitpunkt der Ausschüttung. Sie wird in Prozent angegeben. Je höher der Wert, desto mehr Anteil an der Unternehmensleistung erhalten Aktionäre in Form der Dividende. Diese Erträge sind unabhängig von der Kursentwicklung an der Börse. Im Gegensatz zum Kurs-Gewinn-Verhältnis KGV werden hier die Erträge als Maßstab für die Rendite genommen, die tatsächlich den Anteilseignern zugute kommen. Hohe Dividendenrenditen können die starke Ertragskraft eines Unternehmens anzeigen, umgekehrt aber auch problematisch sein, da die ausgeschütteten Beträge nicht für Investitionen zur Verfügung stehen.

Information Ratio

Die Information Ratio ist eine Kennziffer zur Beurteilung der Managementqualität eines Fonds. Sie wird errechnet, indem man die Überrendite (aktive Rendite) durch das aktive Risiko teilt. Insofern ist sie das Barometer für den risikobereinigten Ertrag. Die aktive Rendite wird hierbei mit Alpha gemessen, das aktive Risiko anhand des Tracking Errors. Die Kennzahl liefert eine Aussage, ob das eingegangene Risiko durch die erzielte Mehrrendite gerechtfertigt ist. Ist die Information Ratio positiv, ist dies der Fall. Je höher der Wert, desto besser ist das Management von Rendite und Risiko des untersuchten Fonds.

Korrelation

Die Korrelation ist die Kennziffer für die wechselseitige Abhängigkeit zweier Investments. Die Korrelationskennziffer gibt Richtung und Stärke des Zusammenhangs an und liegt dabei in einer Bandbreite zwischen 1,0 für Investitionen, deren Wertentwicklung absolut gleich verläuft, und -1,0 für Investments, deren Wertentwicklung sich genau entgegengesetzt darstellt. Bei einer Korrelation von 0,0 besteht keinerlei Übereinstimmung. Die Kennzahl macht eine Aussage zur strukturellen Abhängigkeit der Wertentwicklung eines Fonds von seinem Vergleichsindex. Weisen Fonds und Index eine hohe Korrelation auf, werden sie auf dieselben Marktrisiken und -entwicklungen ähnlich reagieren. Die Korrelation sollte im Zusammenhang mit dem Beta-Faktor betrachtet werden und gibt dessen Güte an. Je höher die Korrelationskennziffer an 1 oder -1 heranreicht, desto größer ist die Aussagekraft des Beta-Faktors.

Kurs-Buch-Verhältnis (KBV)

Das KBV ist eine Kennzahl für den Substanzwert eines Unternehmens. Es wird errechnet, indem man den Aktienkurs durch den Buchwert je Aktie teilt. Der Buchwert der Aktiengesellschaft ergibt sich durch den Abzug der Verbindlichkeiten von der Summe der Aktiva. Die Aussagekraft der Bücher kann je nach Branche variieren und ist bei Industriefirmen beispielsweise höher als im IT-Sektor. Der Buchwert der Aktie ist das Ergebnis der Division des Unternehmensbuchwerts durch die Anzahl der Aktien. Je niedriger der Wert ist, desto preiswerter ist die Aktie. Wenn der Aktienkurs dem Buchwert entspricht, wird die Aktie zu ihrem "fairen Wert" gehandelt.

Kurs-Cashflow-Verhältnis (KCV)

Das KCV ist eine Kennzahl der Liquidität eines Unternehmens. Man erhält es, indem man den Aktienkurs durch den Cashflow je Aktie teilt. Der Cashflow eines Unternehmens bildet die wirklichen Zahlungsflüsse in einer bestimmten Zeitperiode ab. Sein Wert gibt das Volumen der im Unternehmen für Investitionen und das Begleichen von Verbindlichkeiten vorhandenen liquiden Mittel an. Mit dem KCV kann die Entwicklung der Ertragskraft einer Aktiengesellschaft bewertet werden. Dabei gilt eine Aktie als umso preiswerter, je niedriger ihr KCV ist.

Kurs-Gewinn-Verhältnis (KGV)

Das KGV ist die Kennzahl der Ertragskraft eines Unternehmens. Es wird errechnet, indem man den Aktienkurs durch den Gewinn je Aktie teilt. Hier gilt: Je niedriger die Kennzahl, desto preiswerter ist die Aktie. Ein niedriges KGV wird an der Börse als Einstiegssignal in die Aktie interpretiert. Sie gilt als unterbewertet und hat Aufwärtspotenzial. Liegt das KGV eines Titels hingegen über dem Marktdurchschnitt, kann dies als Ausstiegssignal gewertet werden. Die Aktie gilt als überbewertet, die Wahrscheinlichkeit, dass ihr Kurs fällt, ist hoch. Im Falle korrigierter Gewinnerwartungen kann das KGV zu Fehlinterpretationen führen, da optisch niedrige Kennzahlen die Ertragssituation des Unternehmens nicht mehr richtig wiedergeben.

R²

Die Kennzahl R² baut auf der Korrelation auf. Sie drückt den Prozentsatz der Bewegungen eines Fonds aus, die durch Bewegungen in seinem Referenzindex erklärt werden können. R² ist das Quadrat der Korrelation. Ein R² von 0,7 bedeutet, dass 70,0 Prozent der Entwicklung des Fonds das Ergebnis der Entwicklung des Referenzindex ist bzw. 30,0 Prozent auf die aktive Auswahl von Aktien zurückgeführt werden können. Je deutlicher die Zahl unterhalb von 1 liegt, umso unabhängiger ist der Ertrag des Fonds vom Referenzindex. R² wird genutzt, um die Aussagekraft von Beta zu bestimmen. Je höher das R², desto signifikanter das Beta, weil klar wird, wie sehr dieses auf aktivem FondsManagement basiert. R² hilft also, den Grad sowie die Qualität der FondsManageraktivität einzuordnen.

Sharpe Ratio

Die Sharpe Ratio ist ein Maß für das Gesamtrisiko eines Fonds, da sie die Rendite ins Verhältnis zum absoluten Risiko des Fonds setzt. Die nach dem Nobelpreisträger William Sharpe benannte Kennziffer misst die Überschussrendite eines Fonds pro Risikoeinheit. Dabei wird der Fonds mit dem risikolosen Geldmarkt konfrontiert. Liegt die Sharpe Ratio eines Fonds bei 0,40 und damit im positiven Bereich, ist dies ein Indiz dafür, dass die FondsInvestition rentabler ist als die Platzierung des Kapitals am Geldmarkt. Ein negativer Wert bedeutet: Der Fonds ist schlechter als der Geldmarkt. Zu beachten bei der Interpretation dieser Kennzahl ist, dass sich die Definition eines "risikolosen" Zinses im Zuge der Finanzkrise massiv gewandelt hat. Streng genommen sind risikolose Investments gar nicht mehr existent.

Tracking Error

Der Tracking Error ist die Kennziffer für die Spurabweichung des Fonds vom Index. Sie misst, wie stark die Positionen und ihre Gewichtung im Portfolio des Fonds prozentual von denen des Index abweichen. Zur Berechnung wird die Standardabweichung der Differenzrendite zwischen dem Fonds und seiner Benchmark ermittelt. Insofern wird der Tracking Error auch als Indikator für aktives Risiko verstanden und dient neben Alpha als Grundlage für die Berechnung der Information Ratio. Je niedriger der Tracking Error, desto stärker orientiert sich der FondsManager am Vergleichsindex. Je höher der Wert ist, desto unabhängiger bewegt sich der FondsManager in seinem Markt.

Value-at-risk (VAR)

Der Begriff bezeichnet ein Risikomaß für die Wahrscheinlichkeit und den Umfang von Verlusten einer bestimmten Risikoposition (z. B. eines Portfolios von Wertpapieren) in einem gegebenen Zeithorizont. Ein VAR von 10 Mio. Euro bei einer Haltedauer von 1 Tag und einer als Konfidenzniveau bezeichneten Eintrittssicherheit von 97,5 Prozent bedeutet, dass der potenzielle Verlust der betrachteten Risikoposition von einem Tag auf den nächsten mit einer Wahrscheinlichkeit von 97,5 Prozent den Betrag von 10 Mio. Euro nicht überschreiten wird. VAR wurde von J.P. Morgan entwickelt und ist heute ein Standardrisikomaß im Finanzsektor.

Autor: SJB FondsSkyline OHG 1989 für Unternehmer und Führungskräfte

Gerd Bennewirtz ist als geschäftsführender Gründungsgesellschafter der SJB FondsSkyline OHG 1989 Herausgeber speziell auf Privatinvestoren zugeschnittener Newsletter. Die täglich, wöchentlich und monatlich erscheinenden Publikationen können gratis angefordert werden unter FondsEcho@sjb.de oder www.sjb.de.

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.