Welchen Einfluss könnte ein US Bitcoin Spot ETF auf den Bitcoin-Preis haben?

Werbemitteilung unseres Partners

finanzen.net GmbH ist für die Inhalte dieses Artikels nicht verantwortlich

Hier sind die Zahlen.

Wichtigste Erkenntnisse

- Im Durchschnitt messen wir, dass ein +1%-iger Anstieg der Bitcoin-ETP-Fondszuflüsse im Verhältnis zu den AuM pro Woche mit einem Anstieg des Bitcoin-Preises von 0,96%-Punkten in derselben Woche seit 2013 verbunden war

- Diese Sensitivität kann jedoch im Laufe der Zeit erheblich schwanken: In den letzten 26 Wochen war ein Anstieg der BTC-ETP-Fondsvolumina um 1 % in Bezug auf die AuM pro Woche im Durchschnitt mit einer wöchentlichen Veränderung des Bitcoin-Preises von +8,7% verbunden.

- Wenn die Entwicklung von Bitcoin-Spot-ETFs der historischen Entwicklung von Gold-ETFs folgt, ist es sehr wahrscheinlich, dass die Preissensitivität von Bitcoin gegenüber Fondsströmen ("Multiplikator") abnimmt, während die relative Bedeutung von Fondsströmen für die Bitcoin-Performance mit der Zeit zunimmt.

Am 15. Juni 2023 beantragte der weltweit größte Vermögensverwalter Blackrock in den USA einen Bitcoin-Spot-ETF. Dies hat eine Welle der Euphorie auf den Kryptomärkten ausgelöst, wobei der Bitcoin-Kurs innerhalb von nur 8 Tagen um über 20% gestiegen ist. Die Mehrheit dieser Gewinne wurde jedoch bereits wieder abgegeben, da die Euphorie weitgehend verflogen ist.

Seitdem haben jedoch auch andere Finanzinstitute wie Fidelity, Invesco oder Wisdomtree in ähnlicher Weise die Ausgabe eines Bitcoin Spot ETF in den USA beantragt.

Wir sind der Meinung, dass die potenziellen Auswirkungen auf den Preis aufgrund der folgenden Überlegungen beträchtlich sein könnten:

Der Gesamtwert der von diesen Finanzinstituten verwalteten Vermögenswerte (AuM) beträgt derzeit über 17 Billionen USD. Unter der Annahme, dass nur 1 % dieser Vermögenswerte in die neuen Bitcoin-Spot-ETFs investiert werden, würde dies bedeuten, dass rund 170 Mrd. USD an zusätzlichem Kapital in Bitcoin investiert werden.

Als Referenz:

- Der Gesamtwert des verwalteten Vermögens (AuM) in globalen Bitcoin-ETPs beläuft sich derzeit noch auf USD 25,9 Mrd. (Single Asset Bitcoin-ETPs)

- Die realisierte Marktkapitalisierung von Bitcoin, die der Kostenbasis aller Gelder entspricht, die jemals in Bitcoin on-chain investiert wurden, beläuft sich auf 395 Mrd. USD

Somit würden 170 Mrd. USD 650 % des aktuellen Marktwerts (AuM) der weltweiten Bitcoin-ETPs oder 43 % des gesamten jemals in Bitcoin on-chain investierten Geldes entsprechen.

Diese Zahlen verdeutlichen die Bedeutung einer möglichen Zulassung der beantragten Bitcoin-ETFs.

Wie hoch wird der Multiplikator dieses Geldes sein, wenn es investiert wird?

Unsere Schätzungen zeigen, dass die Sensitivität des Bitcoin-Preises gegenüber den globalen Bitcoin-ETP-Fondsströmen (Beta) historisch bei 0,96 liegt (vollständige Stichprobe seit Oktober 2013).

Dies bedeutet, dass ein Anstieg der Bitcoin-ETP-Fondszuflüsse um +1 % im Verhältnis zu den AuM pro Woche im Durchschnitt mit einem Anstieg des Bitcoin-Preises um 0,96 %-Punkte in derselben Woche seit 2013 verbunden war.

Dieser Multiplikator kann jedoch im Laufe der Zeit erheblich schwanken. Das folgende Diagramm zeigt die rollierende Sensitivität (Beta) sowie den Anteil der Schwankungen des Bitcoin-Preises, der durch die Bitcoin-ETP-Fondsströme erklärt wird (R^2). Wir haben einen rollierenden Zeitrahmen von 26 Wochen (d.h. 1/2 Jahr) gewählt.

Tatsächlich kann die Sensitivität der Bitcoin-Performance gegenüber Bitcoin-ETP-Fondsflüssen auf einen Faktor von über 20 (!) ansteigen und zeitweise sogar negativ sein (Fondszuflüsse gehen mit einer negativen Performance einher und umgekehrt). In jüngster Zeit hat sich das Beta auf einen Faktor von +8,7 erhöht.

Mit anderen Worten: Ein Anstieg der BTC-ETP-Fonds um 1 % in Bezug auf die AuM pro Woche war in den letzten 26 Wochen mit einer durchschnittlichen wöchentlichen Veränderung des Bitcoin-Preises von 8,7 % verbunden.

Dies hatte wahrscheinlich etwas mit der jüngsten Euphorie um Blackrocks US Bitcoin Spot ETF-Antrag zu tun.

Darüber hinaus variiert die Bedeutung der BTC-ETP-Fondsströme bei der Erklärung von Performanceänderungen (R^2) auch im Zeitverlauf. In jüngster Zeit ist der gleitende R^2 über die letzten 26 Wochen auf 20 % gestiegen, was bedeutet, dass etwa 1/5 der Bitcoin-Kursschwankungen durch Veränderungen der BTC-ETP-Fondsströme in den letzten sechs Monaten erklärt werden könnte.

Mit anderen Worten: Die BTC-ETP-Fondsströme haben an Bedeutung gewonnen, aber andere unbeobachtete Faktoren scheinen für die Bitcoin-Performance immer noch wichtiger zu sein.

Wie wird sich dies wahrscheinlich in Zukunft entwickeln?

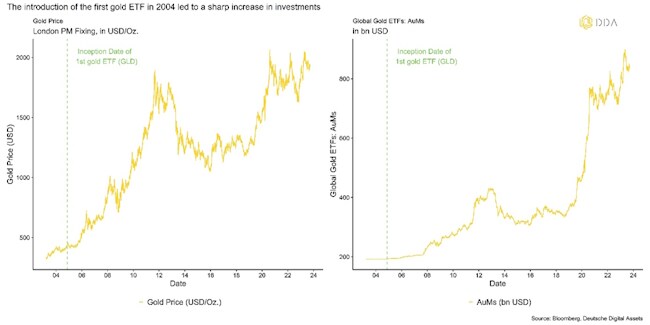

Um diese Frage zu beantworten, lohnt sich ein Blick auf die historischen Erfahrungen mit börsengehandelten Goldfonds, insbesondere seit der Einführung des ersten börsengehandelten Goldfonds, des SPDR Gold Shares (GLD US Equity) im Jahr 2004.

Dieser Gold-ETF ist nach wie vor der größte Gold-ETF weltweit und hat einen Anteil von rund 6,5 % am globalen Gold-ETF-Markt.

Die folgenden Schätzungen basieren ebenfalls auf diesem einen Fondsvehikel (GLD US Equity), da wir davon ausgehen, dass die Nettomittelzuflüsse in dieses Fondsvehikel (in % der AuM) repräsentativ für den breiteren Gold-ETF-Markt sind.

Vergleicht man die Sensitivität von Bitcoin und Gold in Bezug auf ETP-Fondsströme, so kann man folgende Beobachtungen machen:

- Die Sensitivität von Gold gegenüber GLD-ETF-Fondsflüssen (in % der AuM) ist deutlich geringer als die Sensitivität von Bitcoin gegenüber BTC ETP-Fonds

- Allerdings ist der Anteil der Schwankungen in der Goldperformance, der durch Veränderungen der GLD-ETF-Ströme erklärt werden kann, deutlich höher als bei Bitcoin

Auf der Grundlage dieser Beobachtungen kann davon ausgegangen werden, dass die Auswirkungen von zusätzlichem Kapital auf den Bitcoin-Kurs im Laufe der Zeit abnehmen werden, da ein größerer Teil der gesamten Marktkapitalisierung von Bitcoin über ETPs investiert werden wird.

Allerdings ist es auch sehr wahrscheinlich, dass die relative Bedeutung der BTC-Fondsströme für die Bitcoin-Performance mit der Zeit zunehmen wird.

Tatsächlich ist der prozentuale Anteil der in ETPs investierten Marktkapitalisierung von Gold im Laufe der Zeit ebenfalls gestiegen. Während im Jahr 2004 der Marktanteil von Gold-ETPs im Verhältnis zur gesamten (oberirdischen) Marktkapitalisierung von Gold 0 % betrug, ist dieser Marktanteil inzwischen auf 6,7 % gestiegen (unter der Annahme einer oberirdischen Marktkapitalisierung von rund 12,6 Billionen USD).

Im Vergleich dazu beläuft sich nach unseren Berechnungen der aktuelle Marktanteil von Bitcoin-ETPs an der gesamten Marktkapitalisierung von Bitcoin auf 4,8 %.

Wir gehen davon aus, dass der relative Marktanteil von Bitcoin-ETPs ebenfalls zunehmen wird, was wahrscheinlich zu einer höheren Bedeutung der Fondsströme für die Kursentwicklung von Bitcoin führen wird.

Autoreninfo

André Dragosch, 10+ Jahre in deutscher Finanzbranche, Head of Research bei Deutsche Digital Assets (DDA) in Frankfurt, Fokus auf digitale Assets und Bitcoin Research.

www.deutschedigitalassets.com

Haftungsausschluss

In keinem Fall können Sie die Deutsche Digital Assets GMBH, ihre Tochtergesellschaften oder eine mit ihr verbundene Partei für direkte oder indirekte Anlageverluste haftbar machen, die durch Informationen in diesem Bericht verursacht wurden. Dieser Bericht ist weder eine Anlageberatung noch eine Empfehlung oder Aufforderung zum Kauf von Wertpapieren. Die Deutsche Digital Assets GMBH ist in keiner Rechtsordnung als Anlageberater registriert. Sie erklären sich damit einverstanden, Ihre eigenen Nachforschungen anzustellen und Ihre Sorgfaltspflicht zu erfüllen, bevor Sie eine Anlageentscheidung in Bezug auf die hier besprochenen Wertpapiere oder Anlagemöglichkeiten treffen.

Unsere Artikel und Berichte enthalten zukunftsgerichtete Aussagen, Schätzungen, Prognosen und Meinungen, die sich als wesentlich ungenau erweisen können und von Natur aus erheblichen Risiken und Unsicherheiten unterliegen, die außerhalb der Kontrolle der Deutsche Digital Assets GMBH liegen. Unsere Artikel und Berichte geben unsere Meinungen wieder, die wir auf der Grundlage von allgemein zugänglichen Informationen, Recherchen vor Ort, Schlussfolgerungen und Ableitungen im Rahmen unseres Due-Diligence- und Analyseprozesses getroffen haben. Die Deutsche Digital Assets GMBH geht davon aus, dass alle hierin enthaltenen Informationen richtig und zuverlässig sind und aus öffentlichen Quellen stammen, die wir für richtig und zuverlässig halten. Diese Informationen werden jedoch "wie besehen" und ohne jegliche Garantie präsentiert.

Über Deutsche Digital Assets

Die Deutsche Digital Assets ist der vertrauenswürdige One-Stop-Shop für Anleger, die auf einfache und sichere Art und Weise in Krypto-Assets investieren wollen. Wir bieten eine Reihe von Krypto-Anlageprodukten und maßgeschneiderten Lösungen an, die von passiven bis hin zu aktiv verwalteten Strategien reichen, sowie White-Labeling-Dienstleistungen für Vermögensverwalter. DDA beseitigt die technischen Hürden bei Krypto Investments, indem wir Anlegern klassische Anlageprodukte zu branchenführend niedrigen Kosten anbieten. Die Kombination aus modernster Technologie, innovativen Anlageprodukten und kompromissloser Professionalität macht DDA zum Vorreiter in der Verwaltung von Krypto Assets.

Bildquellen: Deutsche Digital Assets, Deutsche Digital Assets, Deutsche Digital Assets