3 Gründe warum sich langfristige Investoren für Bitcoin & Krypto Assets entscheiden

Werbemitteilung unseres Partners

finanzen.net GmbH ist für die Inhalte dieses Artikels nicht verantwortlich

Es gibt bereits eine Unmenge an Studien, welche die positiven Eigenschaften einer Beimischung von Krypto Assets im Portfolio-Kontext betonen. Im informationseffizienten Finanzmarkt gibt es strukturell kein "free lunch". Diversifikation in verschiedene Assets ist jedoch bekanntlich der einzig systematische Weg, Portfolio-Risiken zu reduzieren und im Gegenzug Portfolio-Renditen zu erhöhen.

Und so ist es mittlerweile unumstritten, dass eine kleine Allokation in Krypto Assets vorteilhaft ist.

Eine kleine Beimischung hat historisch zu einer signifikanten Erhöhung des Rendite-Risiko-Verhältnisses geführt. Sprich: Ein Investor wurde durch die Beimischung von Krypto Assets überproportional für das eingegangene Risiko in Form von höherer Rendite belohnt.

Dieses Argument scheint von den meisten Investoren bereits größtenteils verstanden und akzeptiert zu werden. Dabei gibt es noch 3 weitere wichtige Gründe warum sich langfristig orientierte Investoren für Krypto Assets entscheiden sollten:

1. Krypto Assets sind eine aufstrebende Assetklasse mit viel Potenzial

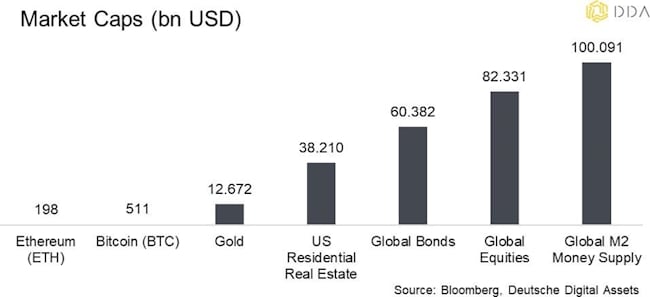

Zugegebenermaßen sind Krypto Assets noch ein kleiner Teil des globalen Anlageuniversums.

Trotz des starken Wachstums, sind Krypto Assets immer noch relativ klein. Im Umkehrschluss bedeutet dies allerdings, dass diese Assetklasse auch noch viel Potenzial nach oben hat.

Während Bitcoin und Ethereum kombiniert gerade mal 709 Mrd. USD an Marktkapitalisierung aufweisen, weisen globale Aktiengesellschaften 82.331 Mrd. USD und globale Anleihen 60.382 Mrd. USD auf. Alleine Gold weist aktuell immer noch eine mehr als 20-fach so große Marktkapitalisierung wie sein digitales Pendant Bitcoin mit aktuell ca. 12.672 Mrd. USD auf.

Manche Experten erwarten, dass Bitcoin Gold als globales Reserveasset ablösen könnte. Wäre dies der Fall, so würde das einen hypothetischen Preis von ca. 650.000 USD pro Bitcoin implizieren.

Dieses Beispiel alleine verdeutlicht das Potenzial dieser noch so jungen Assetklasse.

Die Adoption von Krypto Assets bei Privatanlegern ist in den letzten 5 Jahren global um ca. 87% pro Jahr gewachsen. Keine andere Assetklasse weist derartige Wachstumsraten auf.

Die Finanzialisierung von Bitcoin und anderen Krypto Assets, d.h. die breitere Investierbarkeit, welche durch große Investmentgesellschaften wie Blackrock oder DWS vorangetrieben wird, wird zu einer anhaltend hohen Adoption dieser Assetklasse führen.

Vor allem institutionelle Anleger wie Stiftungen oder Pensionskassen zeigen sich nach der jüngsten Studie von Fidelity noch zurückhaltend. Die jüngsten Schritte großer Investmentgesellschaften wie Blackrock und Co. könnten dies jedoch deutlich ändern.

Denn im Gegensatz zu traditionellen Assetklassen, zeigt sich bei Krypto Assets wie Bitcoin immer noch nur ein verhältnismäßig kleiner Anteil von institutionellen Investoren. Bei Bitcoin machen sog. "Wale", d.h. Groß-Investoren mit mindestens 1000 BTC, lediglich ~30% des Börsen-Handelsvolumens aus - der Rest entfällt auf kleinere Investoren. Bei traditionellen Assetklassen zeigt sich hingegen üblicherweise eine deutliche Dominanz von institutionellen Investoren am Börsen-Handelsvolumen (In den USA schätzungsweise 70%-80% des Gesamtvolumens an der New Yorker Börse).

2. Bewertungen von traditionellen Assets wie Aktien sind nach wie vor sehr hoch

Bewertungen und Schönheit haben eins gemeinsam: Sie liegen im Auge des Betrachters.

So gibt es immer wieder scheinbar endlose Diskussionen innerhalb der Aktien-Community, ob der Aktienmarkt nun "teuer" oder doch noch "fair" bewertet sei. Die Goldene Mitte dabei erscheint ein Blick auf verschiedenste Metriken zu sein, um nicht gewissen Verzerrungen in der Bewertung zu unterliegen.

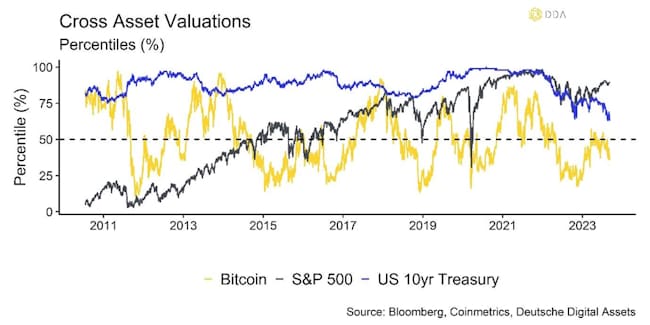

Die folgende Grafik zeigt eine Mischung aus verschiedensten Metriken zur US Aktienmarkt-Bewertung und stellt diese der aktuellen Bitcoin Bewertung und US Staatsanleihen-Bewertung gegenüber:

Um eine Vergleichbarkeit zwischen den verschiedenen Bewertungsmetriken herzustellen, haben wir die Daten in Perzentile umgewandelt, die zwischen 100 ("sehr teuer") und 0 ("sehr günstig") schwanken.

Die Grafik liegt nahe, dass insbesondere US Aktien aber auch US Staatsanleihen trotz der jüngsten Korrektur nach wie vor relativ teuer bewertet sind im Vergleich zu Bitcoin. Über die extrem hohen Bewertungen von Tech-Aktien wie Nvidia, wollen wir gar nicht erst sprechen.

Für Investoren ist dies insofern relevant, da man auf Basis der Bewertungen die langfristig erwartete Rendite ableiten kann. Die erwartete Rendite verhält sich dabei konträr zu den Bewertungen. Die erwartete Rendite für den US Aktienmarkt für die kommenden 10 Jahre fällt dementsprechend relativ verhalten aus.

Krypto Assets sind in diesem Kontext interessant, da es sich um eine liquide alternative Assetklasse handelt, anders als bspw. Private Equity, wo höhere Renditen im Vergleich zum allgemeinen Aktienmarkt meist durch Inkaufnahme von Illiquidität generiert werden. Gleichzeitig erscheinen die Bewertungen bei Krypto Assets deutlich niedriger als bei Aktien.

Aktien werden sich nach wie vor an das höhere Zinsumfeld gewöhnen müssen. Eine Aktienrisikoprämie von lediglich 100 Bps bei US-Aktien erscheint angesichts immer noch hoher US Rezessionsrisiken (die New York Fed bemisst dies immer noch auf 66% in den nächsten 12 Monaten) außerordentlich niedrig.

3. Im Zeitalter von Monetärer Verwässerung sollten Investoren auf harte Assets setzen

Der hohe Verschuldungsgrad in Kombination mit steigenden Zinsen bedingt eine immer höhere Zinslast für Haushalte, Unternehmen und Staaten. Insbesondere die Staatsverschuldung der USA wird zunehmend angezweifelt, was nicht umsonst zuletzt zu einer Herabstufung der Kreditwürdigkeit durch die Ratingagentur Standard & Poor‘s geführt hat.

Gleichzeitig gehen ausländische Staaten, vorrangig China aus dem US Dollar und US Staatsanleihen heraus, während der Staatenbund der BRICS Ambitionen einer eigenen Währung abseits des Dollars verfolgt. All dies passiert während die US Notenbank immer noch "Quantitative Straffung" der Geldpolitik verfolgt und dabei selbst sukzessive US Staatsanleihen reduziert.

Währenddessen nähern sich die US Zinszahlungen 1 Billion US Dollar pro Jahr - mehr als die Ausgaben für das Militär oder dem US Gesundheitswesen. Beim aktuellen Verschuldungsgrad der USA gleicht es einer mathematischen Gewissheit, dass die Verschuldung zunehmend parabolisch ansteigen wird.

Dabei ist es jedoch wichtig zu betonen, dass der US Staat höchstwahrscheinlich seine Schulden letztendlich immer bedienen wird. Dies geht entweder über höhere Steuereinnahmen (tendenziell unpopulär) oder Kürzungen von anderen Staatsausgaben zugunsten der Zinsausgaben (ebenfalls unpopulär).

Jedoch erscheint der wahrscheinlichste Pfad in solch einem Szenario zu sein, was Experten als "soft default", also einem quasi Zahlungsausfall bezeichnen. Ein "soft default" bedeutet letztendlich eine Finanzierung der Staatsverschuldung durch die "Druckerpresse" der Notenbank. Die resultierende Inflation wirkt dabei wie eine versteckte Steuer auf Konsumenten und Vermögen. Anleihe-Investoren werden durchaus bezahlt, jedoch sind die Kupons real deutlich weniger wert als ihr Investment aufgrund von Inflation.

Gold erschien in solch einem Szenario meist als adäquates Mittel zum Schutz gegen finanzielle Enteignung durch Inflation, insbesondere im Kontext von möglichen Konfiszierungen von Vermögen durch den Staat. Allerdings impliziert die jüngste Divergenz zwischen Gold und Realzinsen, dass Gold ebenfalls bereits einen großen Teil dieses Szenarios eingepreist hat. Gleichzeitig ist Gold aufgrund der schlechten Transferierbarkeit im digitalen Zeitalter nicht mehr zeitgemäß.

Krypto Assets wie Bitcoin stellen in diesem Kontext ebenfalls eine Anti-These zum aktuellen Fiat-Schuldgeldsystem dar. Fiat Geld meint dabei die ungedeckte Geldmenge, welche durch das Bankensystem "aus dem Nichts" geschöpft wird.

Dies zeigte sich vor allem während der jüngsten Turbulenzen um US Regionalbanken wie Silicon Valley Bank im März 2023. Während Aktien von US Regionalbanken deutlich unter Druck gerieten, konnten Krypto Assets wie Bitcoin reüssieren.

Der Grund: Dezentralisierte Krypto Assets besitzen ähnlich wie physische Gold Investments kein Gegenpartei-Risiko im Gegensatz zu Einlagen bei Banken. Dementsprechend wurde gerade Bitcoin als "Hedge" gegen zunehmende Risiken im Bankensystem gesehen. Bei vom Angebot her knappen Assets wie Gold oder Bitcoin spricht man daher auch von "harten" Assets.

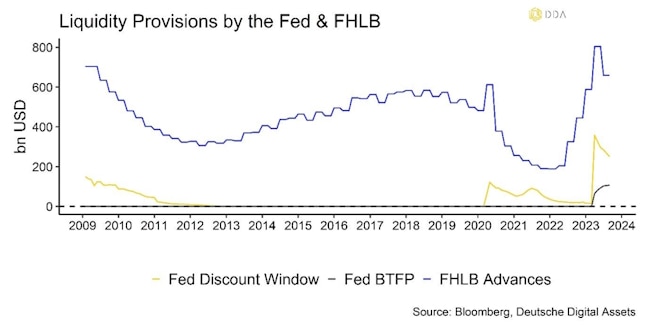

Darüber hinaus implizieren die anhaltend hohen Liquiditätsbereitstellungen der Fed und Federal Home Loan Bank (FHLB) auch immer noch anhaltend hohe Risiken, welche im US Bankensystem schlummern und sich jederzeit wieder bemerkbar machen könnten. Diese außerordentlichen Liquiditätsbereitstellungen sind immer noch auf Niveaus von der Finanzkrise 2008/2009:

Eine zunehmende Fragilität des US Bankensystems in den kommenden Monaten könnte dementsprechend erneut zu ähnlichen Entwicklungen führen und ggf. die lang ersehnte Umkehr der US Geldpolitik in Richtung "Quantitativer Lockerung" bedingen. Dies würde das Zeitalter der monetären Verwässerung erneut befeuern. Angesichts steigender US Staatsverschuldung ist dies vermutlich lediglich eine Frage der Zeit.

Kernbotschaften

- Krypto Assets sind vergleichbar klein mit viel Potenzial nach oben

- Bewertungen von anderen Risikoassets wie Aktien sind relativ hoch

- Im Zeitalter von monetärer Verwässerung kann man auf harte Assets wie Bitcoin setzen

Autoreninfo

André Dragosch, 10+ Jahre in deutscher Finanzbranche, Head of Research bei Deutsche Digital Assets (DDA) in Frankfurt, Fokus auf digitale Assets und Bitcoin Research.

www.deutschedigitalassets.com

Haftungsausschluss

In keinem Fall können Sie die Deutsche Digital Assets GMBH, ihre Tochtergesellschaften oder eine mit ihr verbundene Partei für direkte oder indirekte Anlageverluste haftbar machen, die durch Informationen in diesem Bericht verursacht wurden. Dieser Bericht ist weder eine Anlageberatung noch eine Empfehlung oder Aufforderung zum Kauf von Wertpapieren. Die Deutsche Digital Assets GMBH ist in keiner Rechtsordnung als Anlageberater registriert. Sie erklären sich damit einverstanden, Ihre eigenen Nachforschungen anzustellen und Ihre Sorgfaltspflicht zu erfüllen, bevor Sie eine Anlageentscheidung in Bezug auf die hier besprochenen Wertpapiere oder Anlagemöglichkeiten treffen.

Unsere Artikel und Berichte enthalten zukunftsgerichtete Aussagen, Schätzungen, Prognosen und Meinungen, die sich als wesentlich ungenau erweisen können und von Natur aus erheblichen Risiken und Unsicherheiten unterliegen, die außerhalb der Kontrolle der Deutsche Digital Assets GMBH liegen. Unsere Artikel und Berichte geben unsere Meinungen wieder, die wir auf der Grundlage von allgemein zugänglichen Informationen, Recherchen vor Ort, Schlussfolgerungen und Ableitungen im Rahmen unseres Due-Diligence- und Analyseprozesses getroffen haben. Die Deutsche Digital Assets GMBH geht davon aus, dass alle hierin enthaltenen Informationen richtig und zuverlässig sind und aus öffentlichen Quellen stammen, die wir für richtig und zuverlässig halten. Diese Informationen werden jedoch "wie besehen" und ohne jegliche Garantie präsentiert.

Über Deutsche Digital Assets

Die Deutsche Digital Assets ist der vertrauenswürdige One-Stop-Shop für Anleger, die auf einfache und sichere Art und Weise in Krypto-Assets investieren wollen. Wir bieten eine Reihe von Krypto-Anlageprodukten und maßgeschneiderten Lösungen an, die von passiven bis hin zu aktiv verwalteten Strategien reichen, sowie White-Labeling-Dienstleistungen für Vermögensverwalter. DDA beseitigt die technischen Hürden bei Krypto Investments, indem wir Anlegern klassische Anlageprodukte zu branchenführend niedrigen Kosten anbieten. Die Kombination aus modernster Technologie, innovativen Anlageprodukten und kompromissloser Professionalität macht DDA zum Vorreiter in der Verwaltung von Krypto Assets.

Bildquellen: Deutsche Digital Assets, Deutsche Digital Assets, Deutsche Digital Assets