Anleihen im Aufwind: Bericht zum 1. Quartal

"Wenn Dir irgendjemand erzählt, er hätte eine Möglichkeit für Dich, viel Geld ohne jegliches Risiko zu verdienen, höre ihm nicht weiter zu! Folge diesem Ratschlag und Du wirst Dir eine Menge an Unglück ersparen." - Charlie Munger

Die Aktienmärkte der westlichen Industrieländer setzten im abgelaufenen Quartal ihre im Oktober begonnene Kursrallye unvermindert fort. Der deutsche Leitindex DAX eilt von Rekord zu Rekord. Von Krise ist derzeit nichts zu spüren. Die Stimmung in der Weltkonjunktur hellt sich immer mehr auf. Die Hoffnung auf eine "sanfte Landung" der Weltwirtschaft scheint sich zu bewahrheiten. Sogar der deutsche Ifo-Geschäftsklimaindex erholt sich wieder. Die Geschäftserwartungen verbessern sich, wenngleich noch auf sehr niedriger Basis. Es scheint so zu sein, dass das Schlimmste hinter uns liegt.

Die Anleger schwenken inzwischen um und agieren wieder erheblich risikobereiter. Die Stimmung hat sich gedreht. Statt Pessimismus spüren wir derzeit einen starken Optimismus. Die Markterwartung ist darauf gerichtet, dass die Notenbanken mit mehreren Zinssenkungen die wirtschaftliche Erholung ankurbeln sollen. Der Inflationsdruck hat ebenfalls nachgelassen, was die These auf sinkende Zinsen begünstigen könnte. Die Wahrheit liegt vermutlich jedoch wie so oft in der Mitte. Die Konjunktur verläuft derzeit noch schleppend und die Gewinnerwartungen der Unternehmen könnten übertrieben optimistisch sein. Der Inflationsdruck hat ebenfalls nachgelassen und die Zinsen könnten in Zukunft wieder sinken, allerdings vielleicht nicht so stark wie es vom Markt erhofft wird und es bereits eingepreist ist.

Die Kurse an den Aktienmärkten waren vor allem von der Aussicht auf die fallenden Zinsen angetrieben. Insbesondere die Technologietitel steigen überdurchschnittlich stark. Der Chiphersteller NVIDIA erklomm immer neue Höchstkurse. Das Stichwort lautet "Künstliche Intelligenz". Aber auch Microsoft und Meta gehörten zu den Gewinnern. Doch viele andere Unternehmen konnten von dem Boom nur unterdurchschnittlich profitieren. Dazu gehörten vor allen die Nebenwerte und die substanzstarken Value-Titel. Apple ist sogar seit Jahresanfang im Kurs gefallen, da sich die Wachstumsaussichten beim Giganten eingetrübt haben. Bei den verbesserten Wachstumsaussichten haben auch die marktbreiten Aktien in nächster Zeit gute Aussichten auf attraktive Kursgewinne. Viel Freude hat uns im vergangenen Quartal der Goldpreis gemacht, der deutlich zulegen konnte. Gold und Goldminen haben einen hohen Anteil im Portfolio.

Für die Kapitalanlage bedeutet dies vor allem, mit einer gesunden Mischung aus Optimismus und Realismus zu agieren. Die CREDO Vermögensmanagement GmbH springt nicht mehr auf den Zug der teuren Technologiewerte auf und greift lieber bei den ertragsstarken Dividendenaktien zu. Der Fokus bei den Anleihen liegt auf hochwertige festverzinsliche Rentenpapiere. Auf die hochverzinslichen, aber risikobehafteten Anleihen verzichten wir derzeit. Unser Goldanteil ist weiterhin sehr hoch. Wir freuen uns über Kursgewinne beim Edelmetall und einer kräftigen Erholung bei den Goldminen. Zusammengefasst bleiben wir im Risiko und der erwarteten Rendite ausgewogen und balanciert.

Experten gehen weiterhin von einem kontinuierlichen inflationsbereinigten Wachstum der Weltwirtschaft für die kommenden Jahre aus. Aus deutscher Sicht ist es bedauerlich, dass wir als eine der führenden Industrienation nur unterdurchschnittlich davon profitieren können. Während die hochentwickelten Industrieländer mit 1,5 bzw. 1,8 Prozent wachsen werden, liegt der Zuwachs in den Schwellenländern bei deutlich über vier Prozent. In Deutschland pendeln wir um die "Nulllinie". Wir befinden uns noch auf einem "Vor-Corona-Niveau". Sogar Russland wächst deutlich stärker als wir trotz aller westlichen Sanktionen. Eine der Lokomotiven der Weltwirtschaft ist Indien mit erwarteten 6,5 Prozent Wachstum. Aber auch China legt zu, wenngleich sich die Zuwachsraten aufgrund der bekannten strukturellen Probleme im Immobiliensektor weiter abschwächen.

Die Inflation befindet sich sowohl in den USA als auch in der Eurozone auf dem Rückzug. Die Kerninflation hingegen hält sich jedoch weiterhin auf hohem Niveau. Aufgrund der Erholung der Weltkonjunktur profitieren auch die Rohstoffpreise wieder davon. Die geopolitischen Risiken, wie die Krise am Roten Meer sowie die Produktionsausfälle nach den Anschlägen auf die russischen Raffinerien, verknappen das Angebot nach Öl. Gleichzeitig stabilisiert sich die Nachfrage, was zu steigenden Ölpreisen führt. Die letzten Inflationsdaten haben etwas überrascht. Die Kerninflation bleibt hartnäckig. Die Notenbanken bleiben auf ihrem eingeschlagenen Kurs. Sie haben bereits einige Zinssenkungen in Aussicht gestellt, wenngleich nicht so viele wie noch vor ein paar Monaten erwartet wurde. Sie wissen, dass sie die hohe Schuldensituation der Staaten sowie die Folgeschäden einer zu straffen Geldpolitik nicht überreizen dürfen. Gleichzeitig dürfen sie die Inflation nicht aus den Augen verlieren. Von daher bleiben die Zinssenkungsfantasien intakt.

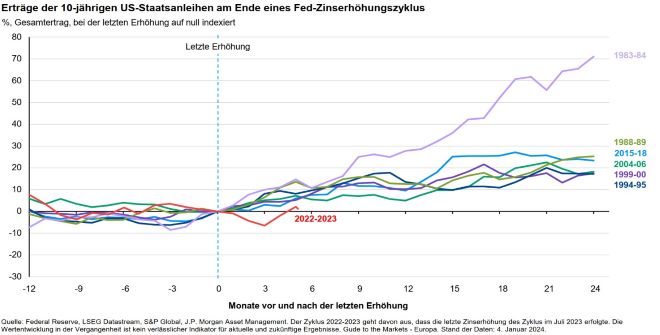

Die gute Nachricht für uns als Anleger lautet: Wenn die Zinsen sinken, ist das gut für länger laufende Anleihen. Historisch liefern Anleihen verlässlich positive Erträge nach dem Zinsgipfel. Beim Tagesgeldkonto dagegen sind die Zinsen variabel gehalten und werden bei den nächsten Zinssenkungen automatisch gesenkt. Im Gegensatz dazu kommen bei den Anleihen zu den laufenden Zinseinnahmen Kursgewinne hinzu. Es ist wie beim Bergsteigen. Wenn es bergauf geht, ist es beschwerlich. Steigende Zinsen führen vorübergehend zu Kursverlusten. Erst beim Ende der Laufzeit erfolgt die Rückzahlung zu 100 Prozent, das heißt zum Nennwert der Anleihe. Wenn es bergab geht, setzt der gegenteilige Effekt ein und gibt den Anlegern Rückenwind. Je länger die Laufzeit der Anleihen, desto stärker fallen die aufgelaufenen Kursgewinne aus. Am Ende eines Zinserhöhungszyklus wird das Warten belohnt. In der Vergangenheit gab es für die Anleger bei 10-jährigen US-Staatsanleihen, ausgehend von der letzten Zinserhöhung der US-Notenbank, immer einen hohen Gesamtertrag zu verzeichnen. Davon wollen wir ebenfalls profitieren und haben die Laufzeiten im Depot entsprechend in Europa und in den USA verlängert.

von Wolfgang Juds, Geschäftsführer der CREDO Vermögensmanagment GmbH in Nürnberg

Immer mehr Privatanleger in Deutschland vertrauen bei ihrer Geldanlage auf bankenunabhängige Vermögensverwalter. Frei von Produkt- und Verkaufsinteressen können sie ihre Mandanten bestmöglich beraten. Mehr Informationen finden Sie unter www.v-bank.com.

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.

Bildquellen: J.P.Morgan Asset Management