3 Jahre First Class Multi Asset Premium Fonds: Anlageziel dank Social Media-Analysen zu Anlegerpsychologie getoppt

Der sprunghafte Renditeanstieg 10-jähriger Bundesanleihen oder die Korrektur bei Technologieaktien sind jüngste Beispiele für Phasen erhöhter Volatilität, wie sie Finanzmärkte immer wieder erleben.

Für Anleger sind diese Ereignisse oft schwer vorherzusehen, daher ist es umso wichtiger, falls notwendig schnell auf sie zu regieren. Mit Fonds wie dem NN (L) First Class Multi Asset Premium (FCMA Premium, ISIN: LU1052149363) wird dies in die Praxis umgesetzt. Er ist eine global diversifizierte, Benchmark-unabhängige Total Return Anlage mit einem angestrebten Bruttorenditeziel von 5 Prozent über dem 1-Monats-Euribor über einen Konjunkturzyklus hinweg.

Niels de Visser, Senior Portfolio Manager des Multi Asset Teams bei NN Investment Partners: "Der FCMA Premium nutzt bei der Portfoliokonstruktion das Konzept der Risikobudgetierung, bei der wir vorsichtige Korrelationsannahmen zugrunde legen. Alle Positionen im Fonds werden im Hinblick auf den Risikobeitrag bewertet. Wir zielen darauf ab, das Risikoprofil des Fonds viel stärker zu kontrollieren als bei traditionelleren Investmentansätzen, wo die Volatilität der Märkte weitgehend die Volatilität des Fonds bestimmt. Flexibilität wird benötigt, um nicht nur auf die Risiken zu reagieren, sondern auch die Chancen zu nutzen, die eine sich immer schneller verändernde Welt und die damit verbundenen Unsicherheiten mit sich bringen. Wir tun das, indem wir eingehende Fundamentalanalysen der wirtschaftlichen Trends mit ausführlichen Verhaltensanalysen über die Psychologie des Marktes und des Anlegerverhaltens kombinieren. Letzteres hat oft einen starken Einfluss auf die kurzfristige Marktdynamik und trägt dazu bei, einerseits Schockrisiken frühzeitig zu erkennen und andererseits auch neue Anlagechancen zu identifizieren, bevor andere es tun. Eine entscheidende Innovation ist dabei die Einbeziehung von Social Media und Informationen aus digitalen Nachrichtenflüssen in unsere Verhaltensanalysen."

Flexibilität wichtig: Drei spannende Jahre an den Märkten machten schnelle Allokationsanpassungen notwendig

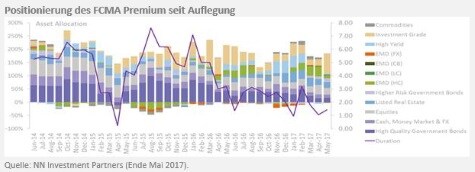

In den vergangenen drei Jahren waren die Märkte relativ volatil und wurden zeitweise durch große Sorgen über die Wachstumsaussichten der Schwellenländer, insbesondere Chinas, sowie die Schuldensituation in Griechenland und ihre Auswirkungen auf den Euro geprägt. Die Zentralbanken haben an ihrer lockeren Geldpolitik festgehalten, obwohl die US-Notenbank im Dezember 2015 damit begann, die Zinsen anzuheben. De Visser erläutert dazu: "Wir haben in den vergangenen drei Jahren insgesamt eine Periode mit steigenden Aktienkursen erlebt, allerdings unterbrochen von turbulenten Phasen. Im gleichen Zeitraum haben die Zinsen deutlich nachgegeben, die Rendite 10-jähriger Bundesanleihen ist zum ersten Mal in ihrer Geschichte unter 0 Prozent gefallen. Durch seinen flexiblen Investment-Ansatz und taktische Allokationsentscheidungen konnte der FCMA Premium in ruhigen wie in turbulenten Marktphasen eine sehr solide Rendite erwirtschaften."

De Visser zum Marktausblick: "Wir befinden uns gegenwärtig in einer langanhaltenden Phase mit weltweit starken Makro- und Unternehmensdaten. Vor allem außerhalb der USA war der Aufschwung sehr ausgeprägt. Obwohl die gesamtwirtschaftlichen Daten zuletzt nicht mehr so viele positive Überraschungen bereit halten, deutet das Gesamtniveau der wirtschaftlichen Aktivitätsindikatoren weiter auf eine nachhaltige, leichte Erholung hin. Die Teuerungsrate bleibt verhalten und deutlich unter ihrem Ziel. In diesem Umfeld beurteilen wir riskante Vermögenswerte grundsätzlich positiv und bleiben im Hinblick auf die Zinssensitivität vorsichtig. Allerdings steht eine Änderung der Geldpolitik kurz bevor und auch an sozialen Risiken mangelt es weiterhin nicht. Daher ist es entscheidend, wachsam zu bleiben und falls notwendig schnell auf Änderungen im Marktverhalten zu regieren. In einem solchen Umfeld ist der FCMA Premium eine Lösung, die attraktive Gesamterträge anstrebt, indem sie innerhalb eines klar definierten Risikorahmens flexibel globalen Anlagechancen nachgeht."

NN Investment Partners hat den NN (L) First Class Multi Asset Premium im Mai 2014 aufgelegt. Nach drei Jahren hat der Fonds gute risikoadjustierte Erträge erzielt und seine Ertragsziele übertroffen. Die annualisierte Rendite über drei Jahre seit der Auflegung bis Ende Mai 2017 beträgt 8,8 Prozent nach Kosten bei einer Sharpe-Ratio von 1,06.

Rechtliche Hinweise:

Diese Publikation dient allein Informationszwecken. Sie stellt keine Anlage-, Steuer- oder Rechtsberatung dar. Insbesondere handelt es sich hierbei weder um ein Angebot oder einen Prospekt noch eine Aufforderung zum Erwerb oder Verkauf von Wertpapieren, zur Abgabe eines Angebots oder zur Teilnahme an einer bestimmten Handelsstrategie. Dieses Dokument ist nur für professionelle Anleger im Sinne der MiFID-Richtlinie bestimmt. Obwohl die hierin enthaltenen Informationen mit großer Sorgfalt zusammengestellt wurden, übernehmen wir keine - weder ausdrückliche noch stillschweigende - Gewähr für deren Richtigkeit oder Vollständigkeit. Wir behalten uns das Recht vor, die hierin enthaltenen Informationen jederzeit und unangekündigt zu ändern oder zu aktualisieren. Eine direkte oder indirekte Haftung der NN Investment Partners B.V., NN Investment Partners Holdings N.V. oder anderer zur NN-Gruppe gehörender Gesellschaften sowie deren Organe und Mitarbeiter für die in dieser Publikation enthaltenen Informationen und/oder Empfehlungen ist ausgeschlossen. Die in diesem Dokument enthaltenen Informationen sind nicht als Anlageberatung oder -leistungen zu verstehen. Falls Sie Anlageleistungen wünschen, setzen Sie sich bitte mit unserer Geschäftsstelle in Verbindung. Sie nutzen die hierin enthaltenen Informationen auf eigene Gefahr. Investitionen sind mit Risiken verbunden. Bitte beachten Sie, dass der Wert der Anlage steigen oder sinken kann und die Wertentwicklung in der Vergangenheit keine Gewähr für die zukünftige Wertentwicklung bietet. Diese Publikation und die darin enthaltenen Informationen dürfen ohne unsere schriftliche Genehmigung weder kopiert, vervielfältigt, verbreitet noch Dritten in sonstiger Weise zugänglich gemacht werden. Diese Publikation ist kein Angebot für den Kauf oder Verkauf von Wertpapieren und richtet sich nicht an Personen in Ländern, in denen die Verbreitung solcher Materialien rechtlich verboten ist. Für alle Ansprüche im Zusammenhang mit diesem Haftungsausschluss ist niederländisches Recht maßgeblich.

Deutschland: NN Investment Partners B.V. German Branch, Westhafenplatz 1, 60327 Frankfurt am Main, www.nnip.com. Kontakt: christian.kronberger@nnip.com, Tel. + 49 69 50 95 49-15

Schweiz: NN Investment Partners (Switzerland) Ltd., Schneckenmannstrasse 25, 8044 Zürich, Switzerland, www.nnip.com, Kontakt: switzerland@nnip.com, Tel. +41 58 252 55 50

Österreich: NN Investment Partners - Vienna Branch, Ungargasse 64-66/3/305, A-1030 Wien, Kontakt: info@nnip.com, Tel. +39 02 89 629 22 22

Über NN Investment Partners

NN Investment Partners (NN IP) ist der Asset Manager der NN Group N.V., einer an der Börse (Euronext Amsterdam) gehandelten Aktiengesellschaft. NN IP hat seinen Hauptsitz in Den Haag in den Niederlanden und verwaltet weltweit rund 194 Milliarden* EURO (208 Mrd.* USD) Assets under Management für institutionelle Kunden und Privatanleger. NN IP beschäftigt mehr als 1.100 Mitarbeiter und ist in 15 Ländern in Europa, USA, Lateinamerika, Asien und dem Mittleren Osten vertreten.

*Stand: Q1 2017, 31. März 2017

Weitere Informationen erhalten Sie unter www.nnip.com und www.nn-group.com

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.

Bildquellen: NN Investment Partners