Credit Spreads - Risikoprämien bei Anleihen

Der „Credit Spread“ ist die Renditedifferenz zwischen Wertpapierenunterschiedlicher Kredit qualität.

Der Credit Spread spiegelt den Nettorenditeaufschlag wider, den ein Investor mit einem Wertpapier erzielen kann, das im Verhältnis zu einem anderen Wertpapier ein höheres Kreditrisiko aufweist. Der Credit Spread eines Wertpapiers wird häufig als Renditeunterschied gegenüber einer als risikolos betrachteten Benchmark (im nachfolgenden Beispiel eine deutsche Bundes anleihe) oder einem risikofreien Referenzzinssatz angegeben.

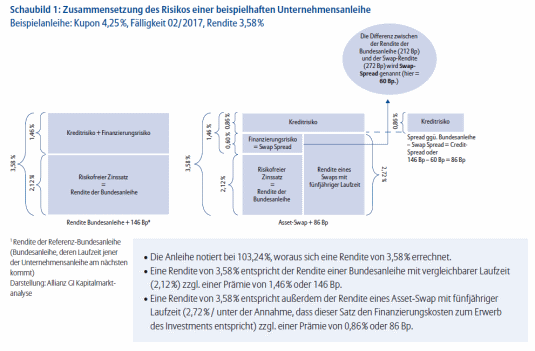

Credit Spreads sind ein Gradmesser des für Kreditmärkte typischen Risikos. Es ist gängige Praxis, den Zins der Kreditvergabe in einen risikofreien Zinssatz, einen Finanzierungs satz und eine Risikoprämie (den sogenannten Spread) zu unterteilen (Schaubild 1).

Der risikofreie Zinssatz ist die Rendite, die ein Anleihegläubiger in einem risikolosen Umfeld vereinnahmen könnte, etwa durch Investition in eine Staatsanleihe bester Bonität (beispielsweise deutsche Bundesanleihen).

Das Finanzierungsrisiko ist im Allgemeinen der Swap Spread, der als LIBOR + Marge (stell vertretend für die Liquiditätsprämie) verstanden werden kann.

Die Risikoprämie umfasst das schuldnerspezifische Kreditrisiko sowie weitere Faktoren wie Kosten, Erträge und Liquidität der Transaktion sowie letztlich auch die globale Liquidität und die Risikoaversion des Marktes. Die Prämie deckt das von einem Investor ein gegangene Risiko eines möglichen Emittentenausfalls ab.

Investoren setzen typischerweise auf Spreadprodukte, um eine Rendite oberhalb des Niveaus vergleichbarer Staatsanleihen zu erzielen. Die hierbei vom Investor geforderte Rendite liegt über der Ausfallrisikoprämie (Spread), um sicherzustellen, dass die Kreditsicherung ein werthaltiges Investment darstellt.

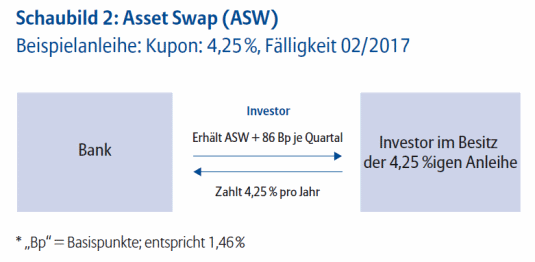

Bei Investoren, die sich zwar für Anleihen, nicht jedoch für Staatsanleihen interessieren, sind ganz bestimmte Risikomaße maßgeblich. Nehmen wir an, ein Investor hält ein festverzinsliches Wertpapier (beispielsweise eine Anleihe mit Fälligkeit 02 / 2017) mit einem Kupon von 4,25 % p. a. (was beispielhaft der Rendite einer Bundesanleihe + 146 Basispunkten entspricht). Zur Ausschaltung des Zinsrisikos kann der Investor den festen Kupon der Anleihe mithilfe eines Asset Swaps in variable Zinszahlungen tauschen (Schaubild 2).

Bei einem Asset Swap werden die Zahlungsströme aus festen und variablen Zinszahlungen gegenübergestellt und deren Barwerte bestimmt. Der entsprechende variable Zinssatz beläuft sich auf Asset Swap + 86 Basispunkte. Der Investor tauscht einen festen Kupon von 4,25 % p. a. in eine viertel jährliche variable Zinszahlung in Höhe von Asset Swap + 86 Basispunkte, wobei die Sensitivität gegenüber Zins schwankungen deutlich geringer ist, da die variablen Zahlungen im Quartalsrhythmus an die Marktgegebenheiten angepasst werden. Der Investor erhält einen höheren Kupon, wenn die Zinsen steigen oder einen niedrigeren Kupon, wenn die Zinsen sinken.

Aus Gründen der Vereinfachung gehen wir davon aus, dass die Finanzierungskosten dieser Trans aktion (Kreditaufnahme zum Erwerb der Anleihe) dem 5-Jahres-Swapsatz eines institutionellen Investors entsprechen, der die Anleihe bis zur Fälligkeit hält. Die verbleibende Nettomarge beträgt demnach 86 Basispunkte, worin sich im Wesentlichen das Kreditrisiko des Anleiheemittenten widerspiegelt.

Wie wir sehen konnten, ist der Credit Spread ein Gradmesser für die Bonität des Schuldners, wie sie traditionell auch von Ratingagenturen ermittelt wird. Diese führen eine Finanzanalyse des Emittenten durch und bilden das Kreditprofil eines Unternehmens auf einer Ratingskala ab, die sich auf statistische Daten zu Kreditausfällen gründet. Aus diesen Daten zu kumulativen und marginalen Ausfallraten, die im Falle der beiden größten Agenturen (Moody‘s und S&P) bis 1920 bzw. 1981 zurückreichen, können wir die Wahrscheinlichkeit einer Serie von Kapital- und Zins zahlungen berechnen und hieraus Mindestniveaus von Spreads bestimmen, die mathematisch gesehen einen Kreditausfall kompensieren. Durch Vergleich der aus Ausfalldaten abgeleiteten Credit Spreads mit ihren am Markt gehandelten Pendants können wir mögliche Diskrepanzen aufspüren. So resultierte etwa der Anstieg der Aktivitäten bei CDOs (Collateralized Debt Obligations) in den Jahren 2003 / 2004 – wobei es sich im Wesentlichen um ein gehebeltes Produkt zur Ausnutzung der Arbitrage zwischen den tatsächlichen und den zur Kompensation von Zahlungsausfällen benötigten Spreads handelte – in einer massiven Verengung der Credit Spreads.

Doch das ist nicht alles...

Es wird nämlich ein zusätzlicher Spread benötigt, der über die Ausfallrisikoprämie hinausgeht.

Um weitere Variablen bei der Zusammensetzung des Credit Spreads einzubeziehen, ist außerdem Folgendes zu berücksichtigen:

Kosten im Zusammenhang mit dem Einsatz von Kreditprodukten:

Auf die häufigen Ausfälle von Anleihen in den

zurückliegenden Jahren reagieren Investoren mit einem verstärkten

Einsatz von Kreditprodukten, wofür eine entsprechende

Kompensation erforderlich ist.

Anpassung an die Laufzeit der Anleihe:

Der Zeitraum, in dem

Investoren Performance erbringen müssen, wird immer kürzer.

Man sollte eigentlich annehmen, dass ein Unternehmen mit

Baa-Rating während der Anleihelaufzeit einen hinreichenden

Schutz vor einem Zahlungsausfall bietet, in der Praxis sind die

Kreditmärkte jedoch derart volatil, dass Investoren für schlechter

bewertete Anleihen einen zusätzlichen Spread zur Abfederung

kurzfristiger Volatilität einfordern.

Liquidität:

Investoren verlangen eine Prämie für die geringere

Liquidität von Kreditprodukten auf Staatsanleihen. Diese Prämie

fällt je nach Ratingkategorie und Marktlage unterschiedlich aus

und lässt sich im Spreadkontext schwer modellieren. Weitere

Einflussgrößen sind die Risikoaversion und die Wahrnehmung

systemischer Risiken.

Diversifizierung:

Investoren sollten bereit sein, eine Prämie für

stärkere Diversifizierung zu zahlen.

Volatilität der Erlösquote bei Kreditausfällen:

Die Erlösquote

ist schwierig abzuschätzen und damit auch schwer zu modellieren.

Vielleicht sind in einer „neuen Wirtschaftsära“ Ideen und

Humankapital für viele Unternehmen wichtigere Vermögenswerte

als „harte“ Assets. Diese Unsicherheit ist bei den tatsächlichen

Spreads zu berücksich tigen, insbesondere am unteren

Ende des Ratingspektrums.

Herabstufungsrisiko:

Manche Investoren sind angehalten,

nur in Anleihen zu investieren, deren Bonität oberhalb einer

bestimmten Ratingschwelle angesiedelt ist, was Verkäufe nach

sich ziehen kann, sobald eine Anleihe durch Herabstufung unter

diese Schwelle sinkt. Für diesen Eventualfall wird eine Prämie

verlangt.

Autor: Pierre Wrobel, Produktspezialist Fixed Income von Allianz Global Investors in Paris

Entscheidende Einblicke für vorausschauende Anlagestrategien! Wir sind überzeugt: Nur wer heute schon versteht, wie sich unser Leben in Zukunft entwickelt, kann vorausschauend investieren. Allianz Global Investors ist mit fachübergreifenden Kompetenzteams und Spezialisten global vertreten. Ausführliche Informationen erhalten Sie unter www.allianzglobalinvestors.de.

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.