Rückblick auf die Aktienmärkte im zweiten Quartal mit WisdomTree

Werbemitteilung unseres Partners

finanzen.net GmbH ist für die Inhalte dieses Artikels nicht verantwortlich

Pierre Debru, Head of Quantitative Research & Multi Asset Solutions, Research, WisdomTree

Im zweiten Quartal 2022 litten die Märkte weiterhin unter einer nicht nachlassenden Inflation und starken Zinserhöhungen durch die Zentralbanken. Außerdem reagierten sie auf eine Abkühlung der weltweiten Wirtschaft und das erhöhte Risiko einer Rezession in entwickelten Volkswirtschaften. Diese sich verändernden Marktbedingungen wirkten sich unterschiedlich auf Aktienfaktoren aus.

In dieser Ausgabe des WisdomTree-Quartalsrückblicks auf die Aktienmärkte , möchten wir erläutern, wie sich Aktienfaktoren im zweiten Quartal 2022 verhalten haben und wie sich dies auf die Portfolios von Investoren ausgewirkt haben kann.

• Dividendenstarke Werte dominierten weiterhin, gefolgt von einem Wiederaufleben des Faktors niedrige Volatilität.

• Aufgrund seiner Zyklizität begann sich bei Value eine Verlangsamung abzuzeichnen.

• Momentum und Größe schnitten weiterhin schlecht ab.

• Qualitätsstrategien lieferten nach wie vor gemischte Ergebnisse, die von der Gesamtbewertung ihrer Portfolios abhängig waren.

Auch im Juli belasteten die aggressiven Zinserhöhungen der Zentralbanken die Weltwirtschaft, wodurch die Wahrscheinlichkeit einer weltweiten Rezession steigt. Die Auswirkungen waren klar erkennbar: Die Erwartungen im Hinblick auf die Zinserhöhungen sanken, was bei den Faktoren für Veränderungen zugunsten von Qualität und Größe führte.

Die Unsicherheit im Hinblick auf eine Rezession und das Wirtschaftswachstum wird künftig zunehmen. Die Investoren müssen für ihre Portfolios ein Gleichgewicht zwischen langfristigem Vermögensaufbau und Schutz des Portfolios im Fall wirtschaftlicher Abschwünge finden. Deshalb könnten dividendenstarke und Qualitätsaktien von diesem Umfeld profitieren.

Performance im Fokus: Dividendenstarke Werte weiterhin an der Spitze, niedrige Volatilität holt aber auf

Im zweiten Quartal 2022 erlitten die Aktienmärkte hohe Verluste, was zum schlechtesten ersten Halbjahr innerhalb mehrerer Jahrzehnte führte. Der MSCI World verzeichnete einen Verlust von -16,2 %. Ungewöhnlich war auch, dass die US-Märkte mit -16,9 % schlechter abschnitten als die europäischen Märkten mit -9 %. Auch Schwellenländer waren betroffen. Dort beliefen sich die Verluste auf -11,4 %.

Die Performance von Aktien wurde auch im zweiten Quartal 2022 von positiven Inflationsüberraschungen und der restriktiven Haltung der Zentralbanken in den Industrienationen beeinflusst. Andererseits erschütterten in diesem Quartal eine erhöhte Volatilität und die Angst vor einer Rezession die Märkte noch zusätzlich. Angesichts einer solch erbarmungslosen Landschaft entwickelten sich einige Faktoren weiterhin gut, andere hingegen schlecht:

• Dividendenstarke Werte dominierten in den meisten Regionen. Dieser Faktor kam in allen Industrienationen auf Platz eins.

• Niedrige Volatilität lag aufgrund zunehmender Volatilität und der steigenden Angst vor einer Rezession knapp dahinter: Auf entwickelten Märkten kam der Faktor auf Platz zwei, in Schwellenländern auf Platz eins.

• Value ist der letzte Faktor, der in diesem Quartal eine nachhaltige Outperformance erzielte. Dies war auf Zinserhöhungen zurückzuführen und trotz des Volatilitätsanstiegs der Fall.

• Am schlechtesten verlief das Quartal für Momentum, Größe und Wachstum, die in allen Regionen eine schwache Leistung verzeichneten.

• Qualität befand sich zwischen diesen beiden Gruppen und schnitt in Europa und bei globalen Aktien leicht unterdurchschnittlich ab, bei US-Aktien kam es hingegen zu einer Outperformance. Wie bereits im ersten Quartal hätten die Definition von Qualität und die verwendeten Kriterien jedoch hohen Einfluss auf das Ergebnis gehabt. Werden bei Qualität keine Anpassungen vorgenommen, besteht eine Tendenz in Richtung Wachstum (die Investoren bezahlen schließlich für Qualität), und diese Orientierung hätte negative Folgen gehabt. Zum Beispiel haben hoch profitable Unternehmen und solche mit Dividendenwachstum in diesem Zeitraum unter Nutzung ihrer Orientierung an Value/hohen Dividenden besser abgeschnitten.

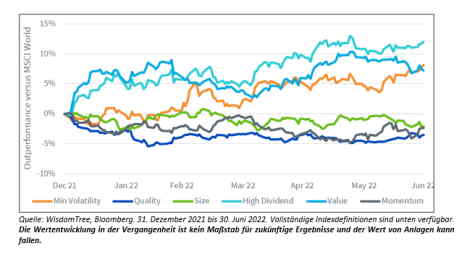

Über die Outperformance der Faktoren in den letzten sechs Monaten lässt sich Folgendes sagen:

• Nach einem starken Start zeigte Value im zweiten Quartal Anzeichen für eine Abschwächung. Value ist ein zumeist zyklischer Faktor und ein inflationäres Umfeld mit starken Zinserhöhungen liefert hohe Unterstützung. Angst vor einer Rezession und steigende Volatilität sind hingegen abträglich.

• Dividendenstarke Werte gehen aus der ersten Jahreshälfte 2022 als allgemeine Gewinner hervor und gewannen zunehmend an Stärke.

• Niedrige Volatilität begann das erste Quartal etwas verhalten, konnte aufgrund der Rezessionsängste im zweiten Quartal aber Boden gutmachen.

• Größe und Momentum taten sich über die gesamten sechs Monate in einem Umfeld schwer, das zyklischen Werten keine Unterstützung bot.

• Für Qualität waren die ersten sechs Wochen des Jahres die schwierigsten und der Faktor hält sich seitdem ungefähr auf demselben Niveau. Da sich der Markt gegen Ende des zweiten Quartals defensiver zeigt, scheint Leben in Qualitätswerte zu kommen. Auch hier schneiden hoch profitable Unternehmen und solche mit Dividendenwachstum besser ab.

Abbildung 2: Outperformance der Aktienfaktoren seit Jahresbeginn auf entwickelten Märkten

Es ist zu beachten, dass die Märkte seit Ende Juni zunehmend mit einer Rezession rechnen. Dadurch wurden die Erwartungen im Hinblick auf künftige Zinserhöhungen nach unten korrigiert. Diese Änderung hat bei Aktienfaktoren eine recht starke Reaktion hervorgerufen: Qualität und Größe haben in diesem Monat die Führung übernommen, während Value und hohe Dividenden einen Teil ihrer Performance eingebüßt haben. Dies war besonders in Europa zu beobachten, wo die wirtschaftlichen Aussichten am düstersten sind. Gleichwohl waren die Unterschiede in der Performance in den ersten sechs Monaten so hoch, dass das Gesamtbild seit Jahresbeginn ähnlich bleibt.

Bewertungen weiterhin insgesamt rückläufig

Im zweiten Quartal 2022 sanken die Bewertungen im Hinblick auf die Faktoren weiter. Bei Momentum und Qualität kam es in allen Regionen zu den größten Bewertungsrückgängen. Dividendenstarke Aktien und Value-Aktie wurden im Verhältnis zum Markt teurer, da ihre Kurs-Gewinn-Verhältnisse weniger stark sanken.

Die Wiederaufnahme des Handels im Jahr 2021 hat sich 2022 in einen "Rezessionshandel" gewandelt, was auf den schwerfälligen Beginn der Zinserhöhungszyklen der Zentralbanken zurückzuführen ist. Ihr aggressiver Zinserhöhungsplan bremst die Weltwirtschaft aus und lässt die Wahrscheinlichkeit auf eine weltweite Rezession steigen. Wirtschaftliche Leitindikatoren spiegeln ein schnelles Schwinden der wirtschaftliche Dynamik wider. Die Auswirkungen dieses Abschwungs wurden im Juli klar ersichtlich, als die Erwartungen in Bezug auf die Zinserhöhungen sanken und bei den Faktoren zu einem Wechsel zugunsten von Qualität und Größe führten. Doch allein das Risiko einer Rezession lässt die Unsicherheit für die Investoren steigen. Sie müssen das Risiko in ihren Aktienallokationen sorgfältig abwägen. Allwetter-Engagements sind am besten positioniert und liefern ein Gleichgewicht zwischen einem langfristigen Vermögensaufbau und dem Schutz des Portfolios im Zuge eines wirtschaftlichen Abschwungs. Deshalb könnten dividendenstarke und Qualitätsaktien von diesem Umfeld profitieren.

Für Welt wird der MSCI World net TR Index herangezogen. Für USA wird der MSCI USA net TR Index herangezogen. Für Europa wird der MSCI Europe net TR Index herangezogen. Für Schwellenländer wird der MSCI Emerging Markets net TR Index herangezogen. Für niedrige Volatilität wird der relevante MSCI Min Volatility net Total Return Index herangezogen. Für Qualität wird der relevante MSCI Quality net Total Return Index herangezogen.

Für Momentum wird der relevante MSCI Momentum net Total Return Index herangezogen. Für hohe Dividenden wird der relevante MSCI High Dividend net Total Return Index herangezogen. Für Größe wird der relevante MSCI Small Cap net Total Return Index herangezogen. Für Value wird der relevante MSCI Enhanced Value net Total Return Index herangezogen.

Dieses Material wurde von WisdomTree und seinen verbundenen Unternehmen erstellt und soll nicht für Prognosen, Research oder Anlageberatungen herangezogen werden. Zudem stellt es weder eine Empfehlung noch ein Angebot oder eine Aufforderung zum Kauf bzw. Verkauf von Wertpapieren oder zur Übernahme einer Anlagestrategie dar. Die geäußerten Meinungen wurden am Herstellungsdatum getätigt und können sich je nach den nachfolgenden Bedingungen ändern. Die in diesem Material enthaltenen Informationen und Meinungen wurden aus proprietären und nicht proprietären Quellen abgeleitet. Daher übernehmen WisdomTree und seine verbundenen Unternehmen sowie deren Mitarbeiter, Führungskräfte oder Vertreter weder die Haftung für ihre Richtigkeit oder Zuverlässigkeit noch die Verantwortung für anderweitig auftretende Fehler und Auslassungen (einschließlich Verantwortlichkeiten gegenüber einer Person aufgrund von Fahrlässigkeit). Die Verwendung der in diesem Material enthaltenen Informationen erfolgt nach eigenem Ermessen des Lesers. Wertsteigerungen in der Vergangenheit lassen keinen Schluss auf zukünftige Ergebnisse zu.

Quelle:

1: Definitionen der einzelnen Faktoren sind unten verfügbar

WisdomTree Einblicke

Bildquellen: WisdomTree, WisdomTree, WisdomTree