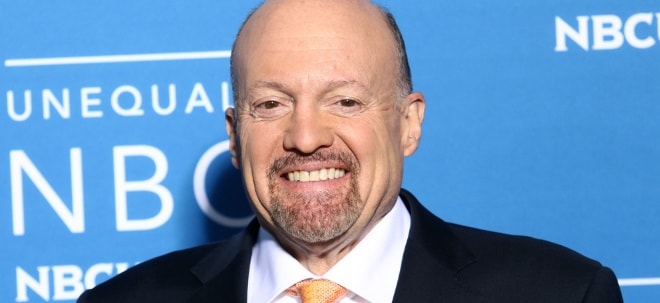

Ausufernde Inflation: Welche elf Dividendenaktien Jim Cramer den Anlegern jetzt empfiehlt

Trotz des schwierigen wirtschaftlichen Umfeldes verkündeten einige Unternehmen kürzlich Dividendenerhöhungen. US-Börsenexperte Jim Cramer empfiehlt, sich elf dieser Unternehmen einmal genauer anzusehen - ein Investment in diese "Dividendenbooster" könnte zu mehr Stabilität im Portfolio verhelfen.

Werte in diesem Artikel

• Dividendenerhöhung als guter Indikator für unternehmerischen Erfolg

• Dividenden sorgen für konstanten Cashflow und schützen vor Inflation

• Cramer empfiehlt vorrangig Energie- und Einzelhandelsunternehmen

Krieg in der Ukraine, Inflationsängste, Energiepreisanstieg, Corona-Pandemie - immer mehr Anleger fragen sich, wie sie sich in einem solch schwierigen Börsenumfeld am Kapitalmarkt am besten positionieren können. Jim Cramers Ratschlag: Investments in Unternehmen, die kürzlich ihre Dividende erhöhten. Konkret empfiehlt Cramer in seiner CNBC-Kolumne "Mad Money" den Kauf von elf Unternehmen, die an den US-Börsen gelistet sind. Warum schätzt der Ex-Hedgefondsmanager dividendenzahlende Unternehmen gerade in Krisenzeiten als so wichtig ein?

Cramer: Hohe Dividenden als effektiver Schutz vor Inflation

Jim Cramer nennt Dividenden eine "unbezwingbare Absicherung gegen einen volatilen Markt". Besonders inmitten der aktuellen Unsicherheiten in Verbindung mit dem Ukraine-Krieg, den rasant steigenden Inflationsraten und der weiterhin anhaltenden COVID-19-Pandemie seien Dividendentitel ein optimaler Renditebaustein in jedem Portfolio. Die sichere Dividende sorge für einen konstanten Cashflow.

Aber welche von den tausenden Dividendenaktien sind denn nun besonders attraktiv? Cramer schaut sich bei seiner Aktienauswahl die Unternehmen an, die kürzlich ihre Dividende erhöhten: "Du willst reichhaltige Dividenden, die sicher sind. Und der beste Weg, die Sicherheit der Dividende zu bestimmen, ist, sich die Unternehmen anzuschauen, die noch vor kurzem ihre Ausschüttung erhöht haben." Nur die "Dividendenbooster" könnten mit der Konkurrenz der Zinsanleihen mithalten, weshalb man gerade in Inflationszeiten und einer restriktiveren Geldpolitik besonders auf die letzten Dividendenerhöhungen achten solle. Auch der Investmentanalyst Vincent Uhr schreibt bei The Motley Fool, dass Dividendenwachstum eine wichtige Kennziffer sei: "Wenn eine Aktie 3 % Dividendenrendite auszahlt, so kann das eine qualitative Basis sein. Aber mit einem Dividendenwachstum von 10 % erzielt man einen Ausgleich. Selbst bei einer Inflation von 5 % p. a. erhält man unterm Strich im Folgejahr eine höhere Ausschüttung als das selbst gewählte Mindestmaß. Zumindest das eigene passive Einkommen wird nicht entwertet." So weit zur Theorie - doch welche Aktien empfiehlt Cramer konkret in der Praxis?

Cramers Lieblingsbranchen zu Inflationszeiten: Energiesektor und Einzelhandel

Cramer stellt in seiner Sendung elf Unternehmen vor, die über ein stabiles Geschäftskonzept verfügen, regelmäßig neue Gewinnrekorde verzeichnen und kürzlich eine Dividendenerhöhung ankündigten. Unter seinen Dividendenfavoriten befinden sich vier Energieunternehmen und drei Einzelhandelsketten - diese beiden Branchen gelten als besonders resilient gegen die schleichende Geldentwertung. In Bezug auf den Energiesektor ist Cramer besonders von einem US-Unternehmen angetan: Devon Energy (erwartete Dividendenrendite 2022: 0,98 Prozent), das laut Cramer ein hervorragendes Management besitze und seit Jahren die Aktionäre mit steigenden Dividenden beglücke. Generell hält Cramer Öl- und Gasunternehmen in Krisenphasen für besonders gut geeignet angesichts der momentan sehr hohen Energiepreise, des geringen Kurs-Gewinn-Verhältnisses vieler Energieunternehmen sowie hoher Dividendenrenditen. Als drei weitere Unternehmen, die ein besonders attraktives Rendite-Risiko-Profil aufweisen, identifiziert Cramer Coterra, Halliburton (1,26 Prozent) und Pioneer Natural Resources (1,49 Prozent). Neben dem Energiesektor gelten auch Einzelhandelsunternehmen mit starken Markennamen als Unternehmen, die meist glimpflich durch eine Inflationsperiode kommen. Cramer hält den Kauf der US-Einzelhandelsketten Tractor Supply (landwirtschaftliches Zubehör und Ranch-Läden, 1,5 Prozent), Best Buy (Unterhaltungselektronik, 3,23 Prozent) und die besonders stark gelaufenen Aktien von Dollar General (Warenhaus, 0,88 Prozent) für eine gute Entscheidung, da diese seit Jahrzehnten stabile Dividenden zahlen und auch in Krisenzeiten ihre Stammkunden anlocken.

Weitere stabile Branchen: Banken und Immobilien

Als die größten Profiteure von einem hohen Zinsumfeld gelten Banken. So legt Cramer seinen Zuschauern denn auch den Kauf der amerikanischen Traditionsbank Wells Fargo nahe. Tatsächlich konnte Wells Fargo (1,98 Prozent) seit den Spekulationen um höhere Fed-Leitzinsen einen enormen Spurt hinlegen und verteuerte sich in den vergangenen zwölf Monaten um ungefähr ein Drittel. Als weiteren Wert aus der Finanzbranche empfiehlt Cramer das im Dow Jones notierte Kreditkartenunternehmen American Express (1,12 Prozent).

Auch Immobilien haben - so wie Banken und Energie- und Einzelhandelsunternehmen - den Ruf, in der Inflation einen Vermögensschutz zu bieten. Deshalb befürwortet Cramer ein Investment in das zuletzt äußerst gut performende Immobilienunternehmen ProLogis (1,75 Prozent) aus San Francisco.

Tech-Unternehmen sind dagegen überwiegend wachstumsorientiert und zahlen meist nur vergleichsweise geringe Dividenden. Einige Börsenlieblinge wie Tesla oder Alphabet verzichten sogar vollständig auf Gewinnausschüttungen, da sie jegliche Gewinne reinvestieren beziehungsweise Aktienrückkaufprogramme bevorzugen. Cramer zufolge bietet aber das an der NASDAQ gelistete niederländische Unternehmen NXP Semiconductors (1,54 Prozent) eine gute Möglichkeit, ein Wachstumsunternehmen mit einer konstant steigenden Gewinnausschüttung zu erwerben.

Redaktion finanzen.net

Übrigens: Best Buy und andere US-Aktien sind bei finanzen.net ZERO sogar bis 23 Uhr handelbar (ohne Ordergebühren, zzgl. Spreads). Jetzt kostenlos Depot eröffnen und Neukunden-Bonus sichern!

Ausgewählte Hebelprodukte auf Best Buy

Mit Knock-outs können spekulative Anleger überproportional an Kursbewegungen partizipieren. Wählen Sie einfach den gewünschten Hebel und wir zeigen Ihnen passende Open-End Produkte auf Best Buy

Der Hebel muss zwischen 2 und 20 liegen

| Name | Hebel | KO | Emittent |

|---|

| Name | Hebel | KO | Emittent |

|---|

Weitere Best Buy News

Bildquellen: a katz / Shutterstock.com, JStone / Shutterstock.com