Wendepunkt zugunsten von Value-Aktien in Sicht?

Die Bewertungsunterschiede zwischen den teuersten und günstigsten Aktien innerhalb aller Sektoren sind nicht weit entfernt vom absoluten Höhepunkt der Technologieblase 1999.

Diese extremen Unterschiede bei den Bewertungen haben sich bisher immer als starkes Signal erwiesen, den Kauf von niedrig bewerteten Aktien - Value-Stocks - in Erwägung zu ziehen.

Zudem gewinnt die gesamtwirtschaftliche Belebung an Boden und unterstützt auch eher einen Value- als einen Quality-Growth-Ansatz - auch wenn wir die Vorzüge von soliden Wachstumsunternehmen und die Disruption, die sie erzeugen können, nicht ignorieren.

Die direkte Folge der Marktführerschaft von Quality-Growth-Aktien seit Anfang 2017 war ein starker Anstieg der Bewertungsunterschiede an den Aktienmärkten. Sowohl in Europa als auch in den USA sind Bewertungsunter-schiede zwischen den teuersten und günstigsten Aktien innerhalb aller Sektoren auf einem sehr hohen Niveau nicht weit entfernt vom absoluten Höhepunkt der Technologieblase im Jahr 1999 und auf dem höchsten Stand seit Beginn des neuen Jahrtausends.

Grafik 1: Bewertungsunterschiede. Quelle: UBS Quant & NN IP, 06.10.2017

Diese extremen Unterschiede bei den Bewertungen haben sich bisher immer als starkes Signal erwiesen, den Kauf von niedrig bewerteten Aktien in Erwägung zu ziehen, bei denen die Gewinnerwartungen im Vergleich zum Markt oder den Mitbewerbern nicht so hoch sind. In anderen Worten: Value-Aktien. Die Technologieblase im März 2000, der Höhepunkt der Eurokrise im Juli 2012 und das britische Referendum über die EU-Mitgliedschaft im Juni 2016 waren in den vergangenen 20 Jahren Zeitpunkte mit extremen Bewertungsunterschieden und die besten Einstiegspunkte in Value-Aktien. Der aktuelle hohe Bewertungsunterschied ist daher ein Signal, das Anleger nicht ignorieren sollten.

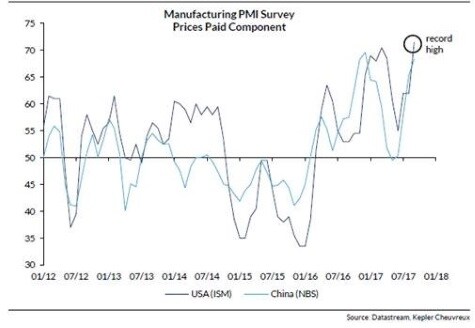

Zugleich ist der synchronisierte globale Aufschwung, den wir aktuell erleben und der durch starke gesamtwirtschaftliche Daten in Europa, den USA und China zum Ausdruck gebracht wird, ein weiterer Faktor, der eine Anlage in Value-Werte unterstützen dürfte. Sektoren wie Finanzen, baunahe Firmen und Werkstoffunternehmen werden vermutlich von einem besseren gesamtwirtschaftlichen Umfeld profitieren. Zudem korrelieren sie positiv mit steigenden Anleiherenditen und einer steigenden Inflation. Auch wenn die Inflation noch auf einem niedrigen Stand verharrt, dürften wir am Anfang einer neuen Welle wirtschaftlicher Belebung stehen, was jüngst durch den Einkaufsmanagerindex im herstellenden Gewerbe in Bezug auf die gezahlten Preise bestätigt wurde. Das verdeutlicht die zunehmende Preissetzungsmacht von Unternehmen in den USA und China, wie Grafik 2 illustriert. Die gesamt-wirtschaftliche Belebung gewinnt an Boden und unterstützt eher einen Value- als einen Quality-Growth-Ansatz.

Grafik 2: Preiskomponente im Einkaufsmanagerindex des herstellenden Gewerbes. Quelle: Kepler Cheuvreuz, 09.10.2017

Auch wenn es sich um einen langsamen Prozess handelt, ist die erwartete allmähliche Bilanzverkleinerung der Zentralbanken ein weiteres Zeichen für die Rückkehr zu einer normaleren Geldpolitik und ein erforderlicher Schritt für die Rückkehr der fundamentalen Bewertungsfaktoren im Aktienbereich.

Die sich weiter abzeichnende Belebung der globalen Wirtschaft wird einen erheblichen Einfluss auf die Sichtweise der Anleger auf die Aktienmärkte haben. Das Quality-Growth-Segment hat sich in den vergangenen zehn Jahren deutlich besser entwickelt als Value-Aktien. Aber dieser Stil könnte im aktuell sich abzeichnenden positiveren Wirtschaftsumfeld anfällig werden, da er unter anderem von steigenden Zinsen und einer steigenden Inflation beeinträchtigt wird. Anleger sollten bei ihrer Stil-Allokation daher einen ausgewogeneren Ansatz verfolgen und sicher-stellen, dass sie eine angemessene Ausrichtung auf den Stil haben, der von einer weiter anziehenden Weltwirtschaft am meisten profitieren wird. Value-Strategien lagen fast für ein Jahrzehnt nicht in der Gunst der Anleger, aber wir könnten uns an einem interessanten Wendepunkt befinden.

Nicolas Simar, Leiter der Equity Value Boutique bei NN Investment Partners

Rechtliche Hinweise:

Diese Publikation dient allein Informationszwecken. Sie stellt keine Anlage-, Steuer- oder Rechtsberatung dar. Insbesondere handelt es sich hierbei weder um ein Angebot oder einen Prospekt noch eine Aufforderung zum Erwerb oder Verkauf von Wertpapieren, zur Abgabe eines Angebots oder zur Teilnahme an einer bestimmten Handelsstrategie. Dieses Dokument ist nur für professionelle Anleger im Sinne der MiFID-Richtlinie bestimmt. Obwohl die hierin enthaltenen Informationen mit großer Sorgfalt zusammengestellt wurden, übernehmen wir keine - weder ausdrückliche noch stillschweigende - Gewähr für deren Richtigkeit oder Vollständigkeit. Wir behalten uns das Recht vor, die hierin enthaltenen Informationen jederzeit und unangekündigt zu ändern oder zu aktualisieren. Eine direkte oder indirekte Haftung der NN Investment Partners B.V., NN Investment Partners Holdings N.V. oder anderer zur NN-Gruppe gehörender Gesellschaften sowie deren Organe und Mitarbeiter für die in dieser Publikation enthaltenen Informationen und/oder Empfehlungen ist ausgeschlossen. Die in diesem Dokument enthaltenen Informationen sind nicht als Anlageberatung oder -leistungen zu verstehen. Falls Sie Anlageleistungen wünschen, setzen Sie sich bitte mit unserer Geschäftsstelle in Verbindung. Sie nutzen die hierin enthaltenen Informationen auf eigene Gefahr. Investitionen sind mit Risiken verbunden. Bitte beachten Sie, dass der Wert der Anlage steigen oder sinken kann und die Wertentwicklung in der Vergangenheit keine Gewähr für die zukünftige Wertentwicklung bietet. Diese Publikation und die darin enthaltenen Informationen dürfen ohne unsere schriftliche Genehmigung weder kopiert, vervielfältigt, verbreitet noch Dritten in sonstiger Weise zugänglich gemacht werden. Diese Publikation ist kein Angebot für den Kauf oder Verkauf von Wertpapieren und richtet sich nicht an Personen in Ländern, in denen die Verbreitung solcher Materialien rechtlich verboten ist. Für alle Ansprüche im Zusammenhang mit diesem Haftungsausschluss ist niederländisches Recht maßgeblich.

Deutschland: NN Investment Partners B.V. German Branch, Westhafenplatz 1, 60327 Frankfurt am Main, www.nnip.com. Kontakt: christian.kronberger@nnip.com, Tel. + 49 69 50 95 49-15

Schweiz: NN Investment Partners (Switzerland) Ltd., Schneckenmannstrasse 25, 8044 Zürich, Switzerland, www.nnip.com, Kontakt: switzerland@nnip.com, Tel. +41 58 252 55 50

Österreich: NN Investment Partners - Vienna Branch, Ungargasse 64-66/3/305, A-1030 Wien, Kontakt: info@nnip.com, Tel. +39 02 89 629 22 22

Über NN Investment Partners

NN Investment Partners (NNIP) ist der Asset Manager der NN Group N.V., einer an der Börse (Euronext Amsterdam) gehandelten Aktiengesellschaft. NNIP hat seinen Hauptsitz in Den Haag, in den Niederlanden und verwaltet insgesamt weltweit ca. 245 Mrd. Euro* (280 Mrd. US-Dollar.*) Assets under Management für institutionelle Kunden und Privatanleger. NNIP beschäftigt mehr als 1.200 Mitarbeiter und ist in 15 Ländern in Europa, USA, Lateinamerika, Asien und dem Nahen Osten vertreten. NNIP ist Teil der NN Group N.V., einer an der Börse gehandelten Aktiengesellschaft.

*Stand: Q2 2017, 30. Juni 2017, 51 Mrd. Euro AuM entfallen auf Delta Lloyd Asset Management

Weitere Informationen erhalten Sie unter www.nnip.com und www.nn-group.com

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.

Bildquellen: Tischenko Irina / Shutterstock.com, UBS Quant & NN IP, Kepler Cheuvreuz