Konjunkturelle Belastungen vs. strukturelle Stärken

Werbemitteilung unseres Partners

finanzen.net GmbH ist für die Inhalte dieses Artikels nicht verantwortlich

Nitesh Shah, Head of Commodities and Macroeconomic Research, WisdomTree

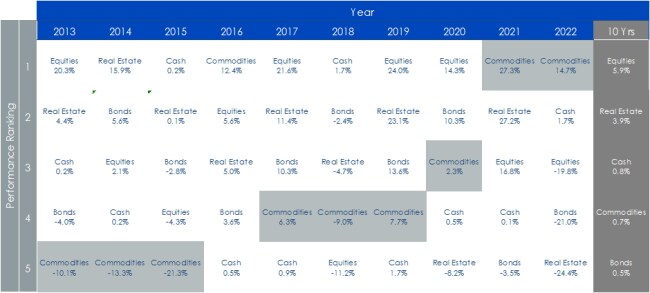

Rohstoffe haben in den letzten Jahren einen starken Aufschwung erfahren. 2021 betrug die Rendite für Broad Commodities 27 % und 2022 belief sie sich auf 15 % (Abbildung 1). Eine Kombination aus fiskal- und geldpolitischen Maßnahmen in der Anfangsphase der COVID-19-Pandemie trug dazu bei, den Nachfrageschaden durch einen der schwersten wirtschaftlichen Schocks der Neuzeit abzufedern. Mit der Aufhebung der COVID-19-Beschränkungen erholte sich die Nachfrage nach Rohstoffen stark.

Im Jahr 2022 kam es durch die Invasion in der Ukraine zu einem Angebotsschock, der die Versorgung mit Energie und landwirtschaftlichen Erzeugnissen einschränkte und die Rohstoffpreise weiter stützte. Während die Zentralbanken zahlreicher Industrieländer in der ersten Jahreshälfte 2022 ihre Geldpolitik strafften, stieg der Inflationsdruck so stark wie seit 1981 nicht mehr.

Rohstoffe erwiesen sich erneut als eine der besten Anlageklassen zur Absicherung gegen diese extreme Inflation. Nachdem die Zentralbanken der Industrieländer offenbar hinter der Kurve zurückgeblieben waren, versuchten sie, einen Schritt voraus zu sein, und schlugen die aggressivsten Töne seit den frühen 1980er Jahren an. Rohstoffe erwiesen sich als Zufluchtsort in diesem Sturm.

Abbildung 1: Anlageperformance in den letzten zehn Jahren

Quelle: WisdomTree, Bloomberg, Daten bis 31.12.2022. Alle Renditen verstehen sich in USD. Die 10-Jahres-Renditen sind vom 31.12.2012 bis zum 31.12.2022 annualisiert. Daten: Aktien - MSCI World, Anleihen - Bloomberg Barclays Agg Sovereign TR Unhedged, Immobilien - EPRA/NAREIT Global, Rohstoffe - Optimized Roll Commodity Total Return Index, Barmittel - US-Drei-Monats-T-Bill. Die historische Wertentwicklung ist kein Hinweis auf die künftige Wertentwicklung, und Anlagen können im Wert sinken.

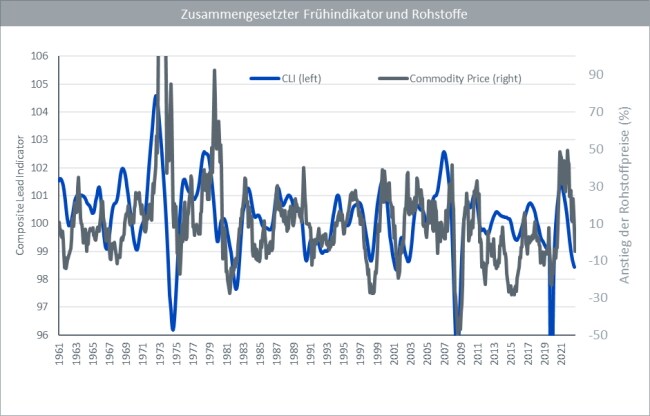

Es kommt zyklischer Gegenwind auf

Rohstoffe, die oft als Anlageklasse mit spätzyklischem Potenzial angesehen werden, gerieten Ende des Jahres 2022 in Bedrängnis. Die Energiepreise, die die Anlageklasse angeheizt hatten, gingen im dritten Quartal 2022 zurück und schlossen sich den Metallpreisen an, die seit dem ersten Quartal 2022 schwach waren. Die Konjunkturabschwächung infolge der Straffung der Geldpolitik in den Industrieländern belastete die Anlageklasse. Die zusammengesetzten Frühindikatoren (Composite Lead Indicators, CLI), die frühzeitige Signale für Wendepunkte in Konjunkturzyklen senden sollen, legten schon vor Beginn des Jahres 2022 eine entscheidende Wende ein (Abbildung 2). Die Wertentwicklung der Rohstoffe erreichte später im Jahr 2022 ihren Höhepunkt. Die CLI sind nach wie vor rückläufig, was darauf hindeutet, dass der zyklische Gegenwind für Rohstoffe anhält.

Abbildung 2

Quelle: WisdomTree, Bloomberg, OECD, Juni 1961 bis Februar 2023. Der Rohstoffpreis basiert auf dem Bloomberg Commodity Total Returns Index. CLI sollen frühzeitige Signale für Wendepunkte in Konjunkturzyklen liefern und zeigen Schwankungen der Wirtschaftstätigkeit um ihr langfristiges Potenzial an. CLI zeigen kurzfristige wirtschaftliche Bewegungen eher in qualitativer als in quantitativer Hinsicht. CLI um die Schwankungsbreite bereinigt; langfristiger Durchschnitt = 100. Die historische Wertentwicklung ist kein Hinweis auf die künftige Wertentwicklung, und Anlagen können im Wert sinken.

Wiedereröffnung Chinas als Gegengewicht zum wirtschaftlichen Druck in anderen Ländern

Der weltweite Wirtschaftsaufschwung in den Jahren 2021 und 2022 und die damit einhergehende Rohstoffrallye fanden weitgehend ohne den Beitrag Chinas statt. Die politische Führung Chinas, die bis November 2022 eine Null-COVID-Politik verfolgte, lähmte die Wirtschaft des Landes, und das Wachstum war enttäuschend. Obwohl die chinesischen Ausfuhren aufgrund der internationalen Nachfrage nach Waren aus China relativ stark blieben, dämpften die ständigen Lieferunterbrechungen das Exportvolumen zur Zeit der Null-COVID-Politik.

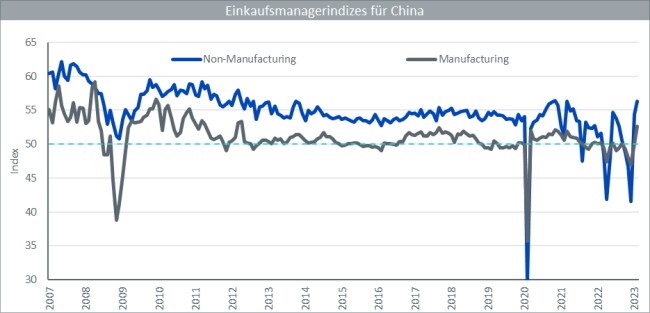

Nachdem China seine Null-COVID-Politik nun aufgegeben hat, zieht die Binnenkonjunktur stark an. In der Tat sehen die Daten der Einkaufsmanagerindizes (Purchasing Manager Indices, PMI) für Januar und Februar 2023 vielversprechend aus (Abbildung 3). Der PMI sowohl für das verarbeitende als auch für das nicht-verarbeitende Gewerbe stieg klar auf über 50 (die Grenze zwischen Wachstum und Schrumpfung). Der Wert für Februar (veröffentlicht am 01.03.2023) zeigte, dass die PMI des verarbeitenden Gewerbes ein Niveau erreichten, das seit 2012 nicht mehr verzeichnet wurde. Das unterstreicht, dass der vom Inland ausgehende Aufschwung sowohl die Industrie als auch den Dienstleistungssektor erreicht (das verarbeitende Gewerbe ist rohstoffintensiver als der Dienstleistungssektor, sodass dies wohl der wichtigste der beiden Indikatoren ist).

Abbildung 3

Quelle: WisdomTree, Bloomberg, Januar 2007 bis Februar 2023. Ein Index über 50 bedeutet Expansion. Ein Index unter 50 bedeutet Kontraktion. Die gestrichelte Linie markiert diese Grenze. Die historische Wertentwicklung ist kein Hinweis auf die künftige Wertentwicklung, und Anlagen können im Wert sinken.

Wie steht es mit dem Rohstoff-Superzyklus?

Unserer Ansicht nach dürften Rohstoffe langfristig strukturelle Unterstützung durch die Energiewende und einen Aufschwung bei den Infrastrukturausgaben erfahren. Außerdem könnten diese Katalysatoren einen weiteren Superzyklus bei Rohstoffen auslösen. Superzyklen fallen mit Zeiten der Industrialisierung und Urbanisierung zusammen, in denen das Angebot an Rohstoffen nicht mit dem Wachstum der Nachfrage Schritt halten kann. Der letzte Superzyklus trat ein, nachdem China 2001 der Welthandelsorganisation beigetreten war, was die Entwicklung durch den Abbau von Handelshemmnissen enorm beflügelte. Könnten wir nach zwei Jahren mit einer starken Entwicklung an den Rohstoffmärkten (2021 und 2022) an der Schwelle zu einem weiteren Superzyklus stehen? Unserer Überzeugung nach bestehen dafür einige solide strukturelle Voraussetzungen, doch auf kurze Sicht könnte die Dynamik des Konjunkturzyklus (einschließlich eines steigenden Rezessionsrisikos) das Preisverhalten dominieren.

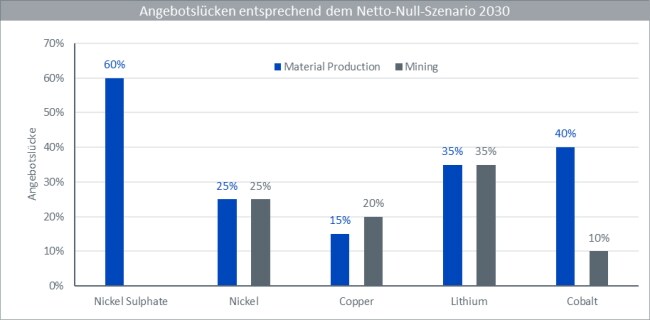

Energiewende

In einem Szenario, in dem bis 2050 Netto-Null-Emissionen angestrebt werden, um den Temperaturanstieg auf 1,5 °C über dem vorindustriellen Niveau zu begrenzen, dürfte die Nachfrage nach Metallen deutlich steigen. Metalle sind für die Herstellung von Batterien, die Elektrifizierung des Stromverbrauchs, Elektrolyseure, Wärmepumpen und andere für die Energiewende erforderliche Technologien von entscheidender Bedeutung. Laut Daten der Internationalen Energieagentur wird das Angebot an kritischen Rohstoffen in einem Szenario mit Netto-Null-Emissionen sowohl beim Abbau als auch bei der Produktion von Rohstoffen den Bedarf bei Weitem nicht decken (Abbildung 4).

Abbildung 4

Quelle: WisdomTree, International Energy Agency, Energy Technology Perspectives 2023. Prognosen sind kein Hinweis auf die künftige Wertentwicklung, und alle Anlagen sind mit Risiken und Ungewissheiten verbunden.

Infrastrukturaufschwung

In den USA haben drei Gesetze mit sich teilweise überschneidenden Prioritäten - das parteiübergreifende Infrastrukturgesetz (2021), der CHIPS and Science Act (August 2022) und das Inflationsbekämpfungsgesetz von 2022 (IRA, August 2022) - zusammen ein Budget von fast 2 Billionen US-Dollar an Bundesausgaben - und die infrastrukturintensiven Projekte stehen erst am Anfang.

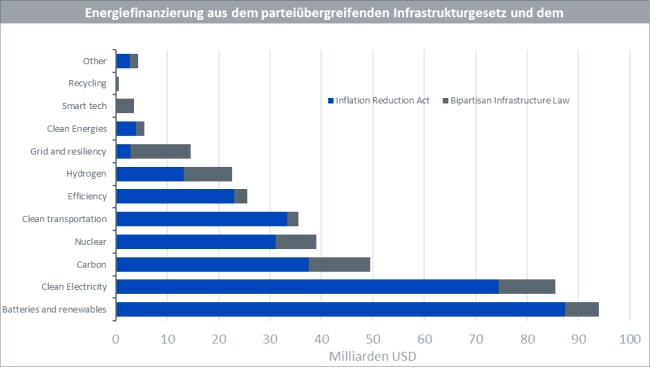

Allein für die Energiefinanzierung aus dem parteiübergreifenden Infrastrukturgesetz und dem IRA sind in den nächsten fünf bis zehn Jahren insgesamt 370 Milliarden US-Dollar veranschlagt, die in erster Linie für den Übergang zu sauberer Energie verwendet werden sollen (Abbildung 10). Das IRA fördert die Beschaffung von kritischen Gütern im Inland. Um den Anforderungen der Lieferkette gerecht zu werden, erwarten wir hohe Infrastrukturausgaben für die Gewinnung, Verarbeitung und Herstellung von Mineralien.

Abbildung 5

Quelle: McKinsey: "The Inflation Reduction Act: Here’s what’s in it" (Das Inflationsbekämpfungsgesetz: Darum geht es), Oktober 2022. Die historische Wertentwicklung ist kein Hinweis auf die künftige Wertentwicklung, und Anlagen können im Wert sinken.

Der REPowerEU-Plan der Europäischen Union, mit dem sich der Wirtschaftsblock von der Abhängigkeit von russischen Kohlenwasserstoffen lösen will, erfordert ebenfalls hohe Investitionen in die Energieinfrastruktur. Die EU baut bereits in rasantem Tempo Flüssiggaskapazitäten auf und will diese bis 2024 um ein Drittel erweitern.1 Gemäß den Schätzungen der EU werden zur Verwirklichung der REPowerEU-Ziele zwischen 2022 und 2027 zusätzliche Investitionen in Höhe von 210 Milliarden Euro erforderlich sein.

Das "Wettrüsten" der grünen Industrie nimmt Fahrt auf

Nachdem Regierungen über Jahrzehnte hinweg unzureichende Mittel für die von ihnen zugesagten klimapolitischen Ziele bereitgestellt haben, könnten wir nun einen Wendepunkt erreicht haben. Einige der Schutzmaßnahmen des IRA (Erfordernis einer regionalen Beschaffung) könnten ähnliche politische Schritte nach sich ziehen, die eine lokale Beschaffung in anderen Ländern forcieren. Viele Länder, die Chinas Vormachtstellung bei kritischen Stoffen erkannt haben, haben bereits Maßnahmen ergriffen, um das Risiko einer übermäßigen Abhängigkeit von China zu mindern. Aufgrund dieses Prozesses werden die Ausgaben für grüne Infrastruktur außerhalb Chinas wahrscheinlich weltweit ansteigen.

Schlussfolgerungen

Nach mehreren Jahren der Outperformance der Rohstoffmärkte verspürt die Anlageklasse bereits zyklischen Gegenwind. Eine Wiedereröffnung Chinas dürfte jedoch einen Teil dieses Drucks abmildern, und wir sehen erste Anzeichen für eine Erholung der chinesischen Wirtschaft. Rohstoffe dürften durch die weltweite politische Unterstützung der Energiewende Auftrieb erhalten. Während allgemeine Infrastrukturausgaben in diesem Jahr auch mit konjunkturellem Gegenwind zu kämpfen haben könnten, dürften Ausgaben für grüne Infrastruktur zu einem neuen "Wettrüsten" führen, da die Länder um die Unterstützung ihrer Industrien und die Aufrechterhaltung der Energie- und Ressourcensicherheit konkurrieren.

Dieses Material wurde von WisdomTree und seinen verbundenen Unternehmen erstellt und soll nicht für Prognosen, Research oder Anlageberatungen herangezogen werden. Zudem stellt es weder eine Empfehlung noch ein Angebot oder eine Aufforderung zum Kauf bzw. Verkauf von Wertpapieren oder zur Übernahme einer Anlagestrategie dar. Die geäußerten Meinungen wurden am Herstellungsdatum getätigt und können sich je nach den nachfolgenden Bedingungen ändern. Die in diesem Material enthaltenen Informationen und Meinungen wurden aus proprietären und nicht proprietären Quellen abgeleitet. Daher übernehmen WisdomTree und seine verbundenen Unternehmen sowie deren Mitarbeiter, Führungskräfte oder Vertreter weder die Haftung für ihre Richtigkeit oder Zuverlässigkeit noch die Verantwortung für anderweitig auftretende Fehler und Auslassungen (einschließlich Verantwortlichkeiten gegenüber einer Person aufgrund von Fahrlässigkeit). Die Verwendung der in diesem Material enthaltenen Informationen erfolgt nach eigenem Ermessen des Lesers. Wertsteigerungen in der Vergangenheit lassen keinen Schluss auf zukünftige Ergebnisse zu.

Quelle:

1:https://www.eia.gov/todayinenergy/detail.php?id=54780

WisdomTree Einblicke

Bildquellen: WisdomTree, WisdomTree, WisdomTree, WisdomTree, WisdomTree