Gegen Carl Icahn gab es schon oft Untersuchungen - warum ihm nun die jüngsten Shortseller-Vorwürfe gefährlich werden könnten

Gebannt schaut die Wall Street auf den Kampf der Investoren-Giganten Hindenburg Research und Icahn Enterprises. Zwar befand sich Carl Icahn schön öfters im Visier der US-Staatsanwaltschaft, doch die jüngsten Vorwürfe unterscheiden sich von früheren und könnten aggressivere Untersuchungen nach sich ziehen.

Werte in diesem Artikel

• Shortseller greift Starinvestor Carl Icahn an

• Der aktivistische Investor befand sich schon oft im Visier der Behörden

• Diesmal könnte die Staatsanwaltschaft etwas aggressiver vorgehen

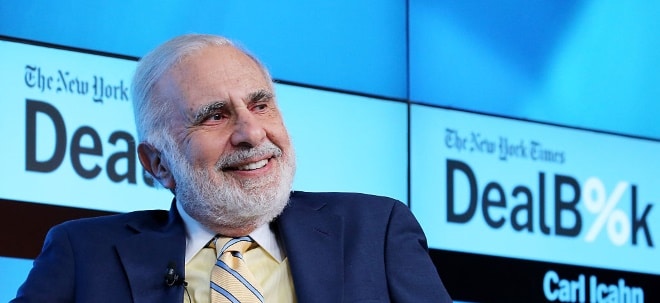

Carl Icahn ist einer der gefürchtetsten aktivistischen Investoren, also einer jener Investoren, die im deutschsprachigen Raum auch als Heuschrecken verschrien sind. Der 87-Jährige hat ein Milliardenvermögen gemacht, indem er Aktienpakete an Unternehmen aufkaufte und anschließend den Wert dieser Anteile steigerte, indem er die Unternehmen aufspaltete bzw. das Management zu Verkäufen wertvoller Unternehmensteile zwang.

Zahlreiche Vorwürfe

Im Laufe der Jahre geriet der Multimillionär schon oft ins Visier der Behörden. So kam etwa in Zusammenhang mit der 1983 getätigten Übernahme der Gulf and Western Industries Inc. der Vorwurf der Marktmanipulation auf. Einige Jahre später, im Jahr 2014, tauchte Icahns Name in Zusammenhang mit Insiderhandelsgeschäften von Billy Walters, einem deshalb verurteilten Las Vegas-Spieler, auf.

Auch seine langjährige Freundschaft zu Ex-Präsident Donald Trump soll Icahn zu seinem Vorteil genutzt haben. So wurde untersucht, ob der Investor dahingehend Einfluss auf die Umweltpolitik nehmen wollte, dass davon die mehrheitlich in seinem Besitz befindliche CVR Energy Inc. profitierte. Außerdem forderten die Behörden von ihm Informationen, um festzustellen, ob er während Trumps Regierungszeit nichtöffentliche Informationen über geplante US-Einfuhrzölle für Stahl besaß und zu seinem wirtschaftlichen Vorteil nutzte. Doch all diese Verdächtigungen und Ermittlungen gingen nie so weit, dass Icahn auch tatsächlich wegen eines Wirtschaftsverbrechens angeklagt wurde.

Schwere Vorwürfe von Hindenburg Research

Doch seit Mai 2023 sieht sich der Investor mit neuen schwerwiegenden Anschuldigungen konfrontiert: Laut der Investmentfirma Hindenburg Research, die in den letzten Jahren bereits mit mehreren spektakulären Enthüllungen auf sich aufmerksam machte, soll die Icahn Enterprises (IEP) nicht nur ihre Beteiligungen deutlich zu hoch bewerten, sondern zudem auch noch ein Schneeballsystem betreiben, um ihre außerordentlich hohen Dividendenzahlungen stemmen zu können.

So hieß es in einem von Hindenburg veröffentlichten Bericht, dass der von IEP zum Jahresende gemeldete indikative Nettoinventarwert von 5,6 Milliarden US-Dollar unter anderem aufgrund von "übermäßig aggressive Bewertungen der weniger liquiden/privaten Anlagen" um mindestens 22 Prozent überhöht sei.

Ferner wurde darauf hingewiesen, dass der Cash-Flow von IEP seit 2014 negativ sei und sich bislang auf insgesamt minus 4,9 Milliarden US-Dollar belaufen würde. Trotzdem habe die Holding-Gesellschaft des Starinvestors im gleichen Zeitraum 1,5 Milliarden US-Dollar als Dividende ausgeschüttet. Mit äußerst hohen Dividendenzahlungen habe IEP dafür gesorgt, dass neue Anleger angezogen würden. "Kurz gesagt, Icahn hat das von neuen Investoren aufgenommene Geld verwendet, um Dividenden an alte Investoren auszuzahlen", hieß es in dem Bericht, der in diesem Zusammenhang außerdem von "Schneeballsystem-ähnlichen Wirtschaftsstrukturen" spricht, die nur funktionieren, solange neues Geld angezogen werden kann.

Icahn weist Vorwürfe zurück

Icahn wies diese Vorwürfe indessen zurück: "Wir glauben, dass der heute von Hindenburg Research veröffentlichte eigennützige Leerverkäuferbericht ausschließlich dazu gedacht war, Gewinne aus der Short-Position von Hindenburg auf Kosten der langfristigen Anteilseigner von IEP zu erzielen", wehrte sich der aktivistische Investor. Leerverkäufer (englisch: Shortseller) wetten auf sinkende Aktienkurse und helfen dabei oftmals mit der Veröffentlichung negativer Informationen über die betreffenden Unternehmen nach.

Dennoch haben sich inzwischen auch schon Bundesstaatsanwälte aus New York mit Fragen an Icahn Enterprises gewandt. Zwar machten die Behörden keine Angaben dazu, was der Auslöser für ihre Erkundigungen war, doch kamen sie nur einen Tag nach der Veröffentlichung des Hindenburg-Berichts. Laut "Bloomberg" bekundete IEP seine Bereitschaft zur Kooperation und betonte, dass die Behörden keine Anschuldigungen gegen Carl Icahn oder die Holding-Gesellschaft erhoben hätten.

Was die neuen Vorwürfe von früheren unterscheidet

Wie "Bloomberg" unter Berufung auf einen Experten berichtete, könnten die Untersuchungen in dieser Angelegenheit deutlich weitreichender sein als es bei den Vorwürfen in der Vergangenheit der Fall war. Neben den Vorwürfen eines Schneeballsystems sowie einer aufgeblasenen Unternehmensbewertung habe Hindenburg nämlich zudem angedeutet, dass nicht institutionelle Investoren sondern stattdessen Privatanleger geschädigt wurden, so der ehemalige Bundesstaatsanwalt Sam Amir Toossi. "Wenn Privatpersonen geschädigt sein könnten, dann ist das definitiv von größerem Interesse für einen Bundesstaatsanwalt", erklärte Toossi. Infolgedessen rechne er in diesem Fall mit einem aggressiveren Vorgehen der Behörden.

Darüber hinaus richten sich die jüngsten Vorwürfe diesmal nicht gegen eine einzelne Transaktion. Vielmehr weist der Hindenburg-Bericht auf ein langanhaltendes Muster bei IEP hin, ihre Beteiligungen überzubewerten.

Kein einfacher Rechtsfall

Sollten sich die Hinweise erhärten, so dürfte es, wie Toossi erläuterte, dennoch nicht einfach werden, eine Verurteilung zu erreichen: "Bewertungs-Fälle sind schwierig, weil der Ankläger zeigen muss, dass die Bewertungen absichtlich aufgeblasen wurden", so der Experte. "Es reicht nicht zu sagen, dass sie falsch waren. Es reicht nicht zu sagen, dass sie nicht gut fundiert oder nicht wohlbegründet waren. Man muss wirklich zeigen, dass es eine Absicht gab, sie aufzublasen um den Aktienkurs zu steigern oder was auch immer der Grund war. Bei allen Wirtschaftsverbrechen ist die Absicht am schwersten zu beweisen", zitiert Bloomberg den ehemaligen Bundesstaatsanwalt.

Redaktion finanzen.net

Übrigens: CVR Energy und andere US-Aktien sind bei finanzen.net ZERO sogar bis 23 Uhr handelbar (ohne Ordergebühren, zzgl. Spreads). Jetzt kostenlos Depot eröffnen und Neukunden-Bonus sichern!

Ausgewählte Hebelprodukte auf CVR Energy

Mit Knock-outs können spekulative Anleger überproportional an Kursbewegungen partizipieren. Wählen Sie einfach den gewünschten Hebel und wir zeigen Ihnen passende Open-End Produkte auf CVR Energy

Der Hebel muss zwischen 2 und 20 liegen

| Name | Hebel | KO | Emittent |

|---|

| Name | Hebel | KO | Emittent |

|---|

Weitere CVR Energy News

Bildquellen: Neilson Barnard/Getty Images for New York Times, Heidi Gutman/CNBC/NBCU Photo Bank via Getty Images