Value Investing: So funktioniert die Anlagestrategie von Warren Buffett

Werbemitteilung unseres Partners

finanzen.net GmbH ist für die Inhalte dieses Artikels nicht verantwortlich

Warren Buffett erzielte mit der Value Investing-Strategie in den letzten 30 Jahren ein Plus von mehreren Tausend Prozent. Wie funktioniert diese Anlagestrategie, und wie können auch Sie nach Value-Kriterien investieren?

In Zeiten niedriger Zinsen und unklarer Börsenaussichten stellt sich ganz besonders die Frage nach der optimalen Anlagestrategie. Risikoarm, langfristig bewährt und zugleich hoch rentierlich sollte sie sein. Quasi als Ideal dafür gilt Börsianern schon seit Jahrzehnten die Strategie eines Mannes: Warren Buffett. Und das nicht umsonst, denn der im Jahr 1930 geborene Texaner hat es mit einem Privatvermögen von rund 100 Mrd. US-Dollar nicht nur zu einem der reichsten Menschen der Welt gebracht, sondern auch vielen Anlegern ein Vermögen beschert. Seit er in den 1960er Jahren bei Berkshire Hathaway das Ruder übernahm und die damalige Textilfabrik in eine Beteiligungsgesellschaft umbaute, hat deren Kurs im Schnitt um rund 20 % pro Jahr zugelegt. Allein in den letzten 30 Jahren ist der Wert eines Anteilsscheins (ISIN US0846701086) von rund 6.000 US-Dollar auf weit mehr als 400.000 US-Dollar gestiegen.

Diese Performance beruht nicht etwa auf Glück oder Zufall. Sie ist vielmehr Resultat der konsequenten Anwendung der Value-Investing-Strategie. Dabei handelt es sich um eine systematische, an fundamentalen Kriterien ausgerichtete Anlagestrategie, die auf den Grundsätzen herausragender Investoren beruht, zu denen man neben Buffett beispielsweise auch dessen Mentor Benjamin Graham oder den Fondsmanager Peter Lynch zählen kann. Der zentrale Gedanke des Value Investing ist dabei denkbar einfach: Nämlich die Aktie in ihrer ursprünglichsten Funktion zu begreifen, nicht als kurzzeitiges Spekulationsobjekt, sondern als verbrieften Anteil an einem Unternehmen, an dessen Kapital und Wachstum man langfristig teilhaben kann.

Value Investing: So identifizieren Sie Value-Unternehmen

Den Investmentprozess von Börsenaltmeister Warren Buffett kann man - leicht vereinfacht - auf vier entscheidende Fragen reduzieren, die bei der Suche nach geeigneten Unternehmen zu beantworten sind:

- Befindet sich das Unternehmen in einer ausgezeichneten wirtschaftlichen Verfassung?

- Besitzt das Unternehmen eine Wettbewerbsposition, die auch in Zukunft eine positive Entwicklung ermöglicht?

- Wird das Unternehmen von aufrichtigen Managern geleitet, die wie Eigentümer handeln?

- Kann die Aktie des Unternehmens zu einem Preis gekauft werden, der deutlich unter dem inneren Wert liegt?

Je mehr dieser Kriterien erfüllt sind, desto wahrscheinlicher lassen sich überdurchschnittliche Anlageergebnisse erzielen. Daneben können aber auch Sondersituationen lukrativ sein, in denen einzelne Kriterien besonders ausgeprägt erfüllt sind, etwa bei Substanzspekulationen oder stark unterbewerteten Turn-around-Kandidaten. Beleuchten wir die vier Value-Kriterien etwas näher:

Ausgezeichnete wirtschaftliche Verfassung

Machen Sie sich zunächst ein Bild von der wirtschaftlichen Verfassung Ihres Kandidaten. Das Unternehmen sollte profitabel sein und seine Umsätze und Gewinne möglichst über einen längeren Zeitraum gesteigert haben. Um eine mögliche Schwächeperiode - und die wird mit Sicherheit kommen - problemlos überstehen zu können, sollte sich das Unternehmen in einer soliden finanziellen Situation befinden, also gar nicht bis wenig verschuldet sein und über ausreichend liquide Mittel verfügen.

Überlegene Wettbewerbsposition

Nach Prüfung der aktuellen wirtschaftlichen Verfassung stellt sich die Frage, ob und wie diese Verfassung in Zukunft aufrechterhalten und weiter verbessert werden kann. Ein erstes Indiz für eine starke Wettbewerbsposition ist sicherlich eine bereits über viele Jahre erfolgreiche Geschäftsentwicklung. Der Blick zurück reicht allein aber nicht aus. Es sollte auch erkennbar sein, dass das Unternehmen noch genügend Raum hat, um weiter wachsen zu können. Voraussetzung hierfür ist zum einen, dass die Nachfrage weiter gesteigert und Produktion bzw. Absatz problemlos ausgedehnt werden können, und zum anderen, dass das Unternehmen eine so dominante Marktstellung hat, dass die Konkurrenz nicht allzu viel gegen die Expansion tun kann.

Aufrichtiges und eigentümerorientiertes Management

Was können Sie als Eigentümer von dem Vorstand Ihrer Gesellschaft erwarten? Sie haben zum einen Anspruch darauf, dass das Unternehmen in ausführlicher und ehrlicher Weise über die aktuelle Situation des Unternehmens berichtet. Zum anderen, dass zukünftige Entscheidungen in Ihrem wohlverstandenen Interesse gefällt werden. Ersteres klingt selbstverständlich, ist es aber leider nicht. Aus verschiedenen Gründen sind Vorstände häufig versucht, ein zu positives Bild der Geschäftslage zu zeichnen. Erkennen können Sie dies beispielsweise an aggressiver Bilanzpolitik, zu optimistischen Planzahlen oder an schönfärberischen Aussagen in Ad-hoc-Mitteilungen und Geschäftsberichten.

Zentraler Maßstab für die Eigentümer-Orientierung des Managements ist aber eine effiziente Verwendung des Aktionärskapitals. Das gilt insbesondere für Investitions- und Akquisitionsentscheidungen. Umsatz- oder Marktanteilswachstum alleine reichen als Zielvorgabe nicht aus. Selbst die erzielten Gewinne und Gewinnsteigerungen immer in Relation zu dem investierten Kapital gesehen werden. Ein eigentümerorientiertes Management wird jeden Euro Kapital, den es nicht mehr mit einer Rendite über dem Marktdurchschnitt verzinsen kann, mittels Ausschüttungen oder Aktienrückkäufen an die Eigentümer zurückgeben.

Preis unter dem inneren Wert

Die Bewertungsfrage ist mit Sicherheit die Gretchenfrage. Denn was nützt einem das beste Unternehmen, wenn es nicht zu einem akzeptablen Preis zu kaufen ist? Fragt sich nur, wie der innere Wert eines Unternehmens korrekt zu ermitteln ist. Eine theoretisch fundierte Methode ist der sogenannte Ertragswert, bei dem die zukünftigen Überschüsse eines Unternehmens geschätzt und dann mit dem Zins einer vergleichbaren Alternativanlage auf die Gegenwart abgezinst werden. In Verbindung mit statischen Kennzahlen wie KGV, KUV und Dividendenrendite lässt sich in der Regel ein aussagekräftiges Bild über das Bewertungsniveau eines Unternehmens erzielen.

Wichtiger noch als das angewandte Bewertungsmodell ist allerdings in die sorgfältige Abschätzung von Umsatz- und Gewinnprognosen. Und damit wären wir last but not least bei der wohl wichtigsten Bewertungsmaxime für Value-Investoren, dem "Konzept der Sicherheitsmarge". Es besagt, dass man es gar nicht erst darauf ankommen lassen sollte, ob die eigenen Schätzungen wirklich punktgenau eintreffen, sondern bei der Bewertung lieber ausreichend Spielraum für Schätzfehler lässt, um sich vor Kursrückgängen zu schützen. Denn nur, wer sein Kapital erst einmal erhält, kann später damit wieder Gewinne machen. Oder wie Warren Buffett es sagt: "There are two rules to investing. Number one: don't lose money, and number two: don't forget rule number one."

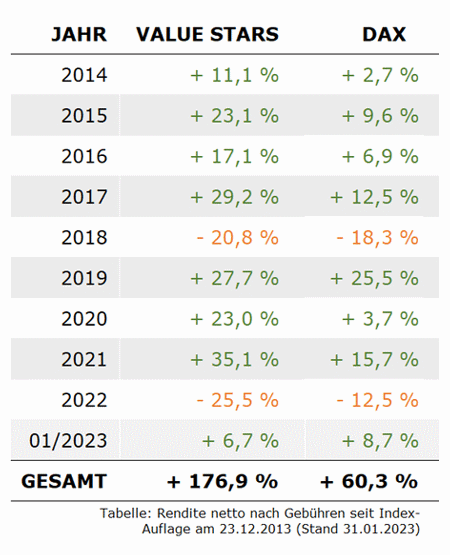

Ein Index für Value InvestingFür Anleger, die sich die langjährig erfolgreiche Value-Strategie zunutze machen wollen, gibt es seit einigen Jahren auch in Deutschland einen interessanten Börsenindex: den Value-Stars-Deutschland-Index. Der im Dezember 2013 gestartete Index bildet die Wertentwicklung von 20 bis 30 deutschen Unternehmen ab, die nach Value-Unternehmen ausgewählt wurden. Der Index enthält vornehmlich Nebenwerte mit einem Börsenwert von 10 bis 500 Mio. Euro. Über die Zusammensetzung dieses Value-Index entscheidet das Analystenteam des Anlegerbriefs. Ein erfahrener Beraterstab, der sich den Grundsätzen des Altmeisters seit vielen Jahren verpflichtet fühlt. Und das mit bestechendem Erfolg, denn das nach Value-Kriterien geführte Musterdepot des Anlegerbriefs hat seit 1999 eine Performance von 2.962 % erzielt, das entspricht einer jährlichen Rendite von rund 15,6 % (Stand: 31.01.2023). Die Strategie des Value-Stars-Deutschland-Index ging bislang auf. Seit der Auflage am 23.12.2013 legte der Index um 176,9 % zu (Stand 31.01.2023). Zum Vergleich: Der DAX hat es im selben Zeitraum auf gerade einmal 60,3 % gebracht. Auch andere Indizes wie den Dow Jones oder Euro Stoxx 50 hat die Value-Stars-Auswahl der Analysten deutlich abgehängt. Teilhaben am Value-Stars-Deutschland-Index können Anleger ganz einfach, denn Lang & Schwarz hat unter der WKN LS8VSD ein gleichnamiges Zertifikat aufgelegt, das den Value-Index 1:1 abbildet. Das Zertifikat kann wie eine Aktie täglich an der Börse Stuttgart oder bei Lang & Schwarz gekauft oder verkauft werden. |

Rechtliche Hinweise:

Dieser Text richtet sich nur an Anleger mit dauerhaftem Wohnsitz in Deutschland. Er dient ausschließlich zu Informationszwecken und stellt weder ein Angebot noch eine Beratung, Empfehlung oder Aufforderung zum Kauf oder Verkauf des dargestellten Zertifikats dar. Den oben genannten Chancen stehen naturgemäß auch Risiken gegenüber, insbesondere das Ausfallrisiko des Emittenten und das Kursrisiko des Zertifikats bei negativer Entwicklung der im Index enthaltenen Aktien. Zudem stellen weder die historischen Renditen des Zertifikats noch des Musterdepots des Anlegerbriefs eine Garantie für zukünftige Erträge dar.

Es wird dringend empfohlen, dass Anleger vor einer Investition den Rat eines qualifizierten Finanzberaters einholen. Eine Anlageentscheidung sollte nur auf der Grundlage der Informationen und insbesondere der Risikohinweise in den prospektrechtlichen Dokumenten der Lang & Schwarz Aktiengesellschaft (Endgültige Bedingungen, Basisprospekt nebst Nachträgen auf www.ls-tc.de) erfolgen.

Die finanzen.net GmbH unterhält geschäftliche Verbindungen zur Anlegerbrief Research GmbH, dem Berater des Referenzportfolios, und partizipiert an den Einnahmen aus der Verwaltungsgebühr und der erfolgsabhängigen Gebühr des Endlos-Zertifikats auf den Value-Stars-Deutschland-Index (WKN LS8VSD).

Weitere News

Bildquellen: Daniel Zuchnik/WireImage