Aktives Management in Zeiten der Disruption

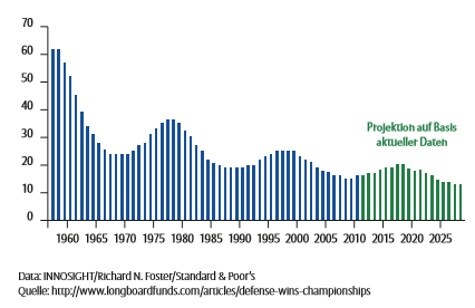

Disruptive Trends verändern auch die Dynamik der Portfoliokonstruktion. 1960 betrug die Lebensdauer eines im S&P 500 Index notierten Unternehmens durchschnittlich 60 Jahre, 1990 nur noch 20 Jahre. Aktives Management wird in Zeiten technologischer Disruption daher zunehmend wichtiger.

Verstehen

Disruption als Argument gegen Indexinvestments.

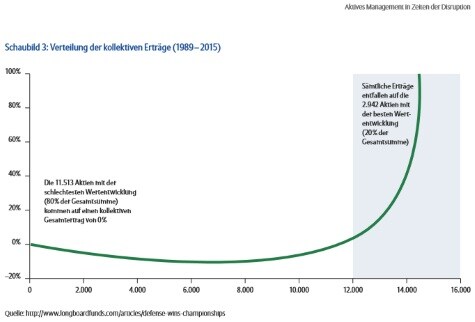

Disruptive Trends verändern auch die Dynamik der Portfoliokonstruktion. Lag die Lebensdauer eines im S&P 500 Index notierten Unternehmens im Jahr 1960 noch bei durchschnittlich 60 Jahren, war sie 1990 bereits auf 20 Jahre gesunken und bewegt sich inzwischen auf 12 Jahre zu. Da die meisten Unternehmen in immer kürzeren Zeitabschnitten der Disruption zum Opfer fallen, werden die langfristigen Erträge von lediglich 20 % der Aktien getragen. Hier zeigt sich das Pareto-Prinzip 1 in der Praxis: seit 1989 gehen sämtliche Markterträge des S&P 500 auf 20 % der Aktien zurück, während 80 % der Aktien auf einen kollektiven Gesamtertrag von 0 % kommen. Hierbei erzielten 8 % der Titel im genannten Zeitraum eine Outperformance von mindestens 500 %, während 7 % der Aktien eine Underperformance von mindestens 500 % und 24 % der Titel eine Underperformance von 200 % oder mehr verzeichneten.2 Hieraus lassen sich folgende Schlüsse ziehen:

1. Das Vermeiden von Verlierern ist genauso wichtig wie die Auswahl von Gewinnern, und

2. ausgerechnet in disruptiven Zeiten kommt es verstärkt auf aktives Management an.

Vermeiden disruptionsbedingter "Value-Fallen".

Disruption geht größtenteils auf technologische Innovation zurück, die jedoch weitreichende Auswirkungen auf Unternehmen haben kann, was an folgenden, beliebig gewählten Beispielen veranschaulicht werden soll:

• Das Geschäftsmodell der Betreiber von Branchenverzeichnissen wurde in den vergangenen 5 - 10 Jahren durch die Google-Suchmaschine praktisch hinfällig.

• Mobiltelekommunikationsdienstleister in Europa verloren weite Teile ihres ursprünglichen Telefonie- und SMS-Geschäfts an Inhalte- und Geräteanbieter wie Apple und App-Entwickler wie WhatsApp (allein in Deutschland wurden im Jahr 2015 täglich 667 Mio. WhatsApp-Nachrichten versendet).

• 3D-Druck gefährdet das Geschäftsmodell der Hersteller und Vertreiber von Gütern des Grundbedarfs, darunter z. B. Ersatzteile und Modeartikel.

• Neue Apps wie Uber und Airbnb bergen Risiken für die Geschäftsmodelle von Transportdienstleistern und Hotelketten.

• Können traditionelle Automobilhersteller ihre Geschäftsmodelle erfolgreich an die neue Welt der Elektrofahrzeuge anpassen?

• Welche Geschäftsmodelle sind von der zunehmenden Verbreitung des "Internets der Dinge" betroffen: Ärzte, Versorger, Anbieter von Navigationslösungen...?

• Welche Auswirkungen hat die iRobot-Technologie von IBM in den kommenden 5-10 Jahren auf Verlagshäuser?

• Wird die Kooperation zwischen Google und SpaceX zur Internetversorgung von ländlichen Regionen und Schwellenländern über Satelliten und Ballons zur Gefahr für traditionelle Telekommunikations- und Satellitenbetreiber?

Am Beispiel von Nokia zeigt sich exemplarisch, wie ein konsequenter Fokus auf Disruptionsrisiken von Nutzen hätte sein können:

• Auf dem Höhepunkt seiner Wettbewerbsfähigkeit im Jahr 2007 beherrschte Nokia 41 % des globalen Mobilfunkgerätemarktes.

• Das Disruptionsrisiko für Nokia wäre vor dem Markteintritt des iPhone wahrscheinlich als unterdurchschnittlich eingestuft worden. Der Kurs der Nokia-Aktie kollabierte aber dennoch von 25 EUR im Jahr 2007 auf 1,50 EUR im Jahr 2012.

Handeln

Wie geht AllianzGI vor diesem Hintergrund vor?

1. Wir müssen auf Disruption in unserer eigenen Branche unmittelbar reagieren.

2. Wir stellen uns darauf ein, dass von Indexinvestments in den kommenden Jahrzehnten vermutlich keine Outperformance zu erwarten ist (die durchschnittliche Lebensdauer eines im S&P 500 Index notierten Unternehmens bewegt sich inzwischen auf 12 Jahre zu; sämtliche langfristigen Erträge werden von lediglich 20 % der Aktien erzielt).

3. Wir ergänzen die aktiven Strategien von Portfoliomanagern um eine Analyse des Disruptionsrisikos in Gestalt von Disruptionsrisiko-Ratings.

Analog zu unserer Vorgehensweise bei nachhaltigen Investments unter Einbeziehung ökologischer, sozialer und Governance- Aspekte (ESG-Kriterien) nehmen wir Disruptionsrisiko-Ratings in unser breit angelegtes Intrinsic Ratings-Projekt auf. Dies sollte uns außerdem dabei unterstützen, sowohl spezifische Unternehmensideen als auch Investmentthemen zu identifizieren.

• Disruptionsrisiko-Ratings (und damit verbundene Diskussionen in Chatter) sollen jedem Investment Professional bei AllianzGI ein klares und aktuelles Bild des Potenzials zur Disruption von Geschäftsmodellen (und möglichen "ValueFallen") über einen Zeithorizont von 3-5 Jahren liefern.

• In den Diskussionen über bestimmte Branchen schlagen sich im Laufe der Zeit naturgemäß auch Veränderungen unserer Einblicke und unseres Überzeugungsgrads nieder.

• Disruptionsrisiko-Ratings sind Teil unseres breit angelegten Intrinsic Ratings-Projekts, das unsere unterschiedlichen Einschätzungen zu nichtfinanziellen Belangen / Bewertungen von Unternehmen zentral in Chatter zusammenführt, wo sie leicht auffindbar zur Verfügung stehen.

• Die Identifizierung und Analyse von Disruptionsrisiken kann auch zur Generierung neuer Ideen für unser Marktforschungsnetzwerk Grassroots Research beitragen.

• Zu den weiteren Vorteilen des Prozesses zählen die (frühzeitige) Identifizierung unternehmensspezifischer Anlageideen und die mögliche Generierung neuer Investmentideen für Portfolien.

Themen-Investments dürften in disruptiven Zeiten an Bedeutung gewinnen:

• Bei Themen-Investments geht es im Grunde darum, sämtliche sektor- und regionsspezifischen Klassifikationen zu ignorieren, in die Unternehmen traditionell eingestuft werden. Stattdessen werden Unternehmen ausschließlich danach beurteilt, ob sie Gewinner oder Verlierer bestimmter Trends sind. Sofern Trends und ihr Einflusspotenzial groß genug sind, können durch Kombination mit anderen Trends größeren Anlagethemen entstehen.

• Unternehmen, bei denen bereits heute absehbar ist, dass sie von Trends profitieren werden, die sich langsam aber - in ferner Zukunft - sicher manifestieren, gelten als klare Favoriten gegenüber jenen, deren Geschäftsmodelle einem zunehmenden Disruptionsrisiko ausgesetzt scheinen. In der Printwerbung tätige Unternehmen und traditionelle Energieversorger dürften nur mühsam Investoren finden, die bereit sind, für die von diesen Unternehmen über das kommende Jahrzehnt hinaus geplanten Cashflows Geld auf den Tisch zu legen, wohingegen Elektroauto-Pioniere oder Nutznießer der Digitalisierung von dem Umstand profitieren dürften, mit höherer Wahrscheinlichkeit eine Rolle bei der Gestaltung unserer Zukunft zu spielen. Hier werden Parallelen zu ESG-Investments deutlich: Auch hier geht es darum einzuschätzen inwiefern ein Unternehmen vorbereitet ist, um sich langfristigen Trends stellen zu können.

• Ein investierbares Thema geht in der Regel auf strukturelle Veränderungen zurück die durch technologische, regulatorische oder sozioökonomische Faktoren ausgelöst werden. Eine solche Veränderung mag vielleicht klein beginnen und sich nur langsam entfalten, dies geschieht jedoch typischerweise mit Nachdruck und unabhängig von kurzfristigen Wachstums-Zyklen. Hierbei ist es wichtig, zwischen langfristigen "Themen" und kurzfristigen "Trends" zu unterscheiden, wobei letztere für gewöhnlich rasch in den Aktienkurs eingepreist werden, üblicherweise jedoch nicht viel länger als ein Nachrichtenzyklus andaueren. Gleiches gilt für weniger spezifische "Visionen" einer weit entfernten Zukunft, die in der Regel zu vage sind, um Investitionsentscheidungen in der Gegenwart auszulösen.

• Für Investoren ist ein Thema nur dann relevant, wenn sie auch tatsächlich daran partizipieren können. Aktieninvestoren bevorzugen eine ausreichend große Anzahl börsennotierter und liquider Titel, um die Auswirkungen aktienspezifischer Faktoren durch Diversifizierung möglichst gering zu halten und um Aktien von Unternehmen finden zu können, die von einem Thema profitieren (oder von diesem existentiell bedroht werden). Dieses kostet viel Zeit und erfordert umfassende Ressourcen im fundamentalen Research das sich idealerweise über sämtliche Regionen und Sektoren der Welt erstrecken sollte. Die meisten traditionellen Investoren verfügen entweder nicht über diese Research-Tiefe oder sie suchen lediglich innerhalb der Grenzen klassischer Sektorklassifizierungen. Da nur einige wenige Unternehmen aufgrund ihrer Spezialisierung von bestimmten Themen besonders profitieren ("Pure Plays"), die meisten Unternehmen aber typischerweise in weiteren Geschäftsbereichen ohne das gewünschte ThemenExposure tätig sind, ist ein breites Spektrum an Expertise und fundamentalem Research notwendig um zu ermitteln, welche Aktien tatsächlich von einem Thema beeinflusst werden.

• Ein Vermögensverwalter muss in der Lage sein den Fokus auf die wichtigsten Themen zu richten. Eine auf wenige Themen beschränkte Auswahl besitzt den Vorteil eines stärker konzentrierten Exposures (eine Option etwa für Investoren mit hohem Überzeugungsgrad gegenüber einem ganz bestimmten Thema), ist jedoch mit den Risiken einer geringeren Diversifikation und dem Verpassen des richtigen Ausstiegszeitpunkts verbunden.

• Das richtige Timing der Ein- und Ausstiegspunkte eines Investments in Themen ist fast genauso schwierig wie bei einem Einzeltitelinvestment, weshalb sowohl eine Bottom-up-Analyse als auch eine Beobachtung von Top down-Faktoren notwendig sind. Aus einer übergeordneten Sicht heraus können wir feststellen, wann die Euphorie der Anlegergemeinde gegenüber einem Thema nachlässt oder zunimmt, während eine Bottom-up-orientierte Bewertungsdisziplin verhindert, dass wir zu lange investiert bleiben. Die Identifizierung von Stimmungsänderungen über Frühindikatoren oder durch eine systematische Analyse der Fundamentaldaten der von Trends profitierenden Unternehmen liefert Anhaltspunkte, ob sich bei einem Thema möglicherweise ein Wendepunkt abzeichnet.

Gunnar Miller Global Head of Research AllianzGI

Entscheidende Einblicke für vorausschauende Anlagestrategien! Wir sind überzeugt: Nur wer heute schon versteht, wie sich unser Leben in Zukunft entwickelt, kann vorausschauend investieren. Allianz Global Investors ist mit fachübergreifenden Kompetenzteams und Spezialisten global vertreten. Ausführliche Informationen erhalten Sie unter www.allianzglobalinvestors.de.

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.

Bildquellen: Allianz Global Investors, Allianz Global Investors, Allianz Global Investors