Investieren in Seitwärtsmärkten

Börsianer kennen vor allem zwei Tiere: den Bullen und den Bären.

Also beschäftigen Sie sich auch vor allem mit Bullen- und Bärenmärkten. Viel wahrscheinlicher als die große Krise ist aber eine lange Stagnation. Und dann wären wir in einem Seitwärtsmarkt.

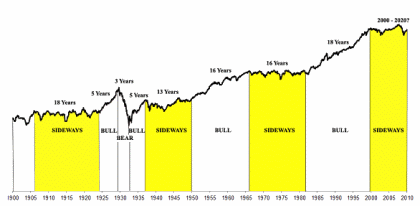

Mein Freund Vitaliy Kastenelson, ein gebürtiger Russe, der nun als Investor und Finanzpublizist in Denver lebt, weist darauf hin, dass es seit 1900 nur einen echten Bärenmarkt gegeben hat. Alle anderen Korrekturphasen der Märkte waren Seitwärtsmärkte, so auch die lange, quälende Agonie der Märkte von 1966 – 1982. In diesen Zeiten steigen die Unternehmensgewinne in Summe weiter! Aber die Bewertung des Aktienmarktes, gemessen am KGV, sinkt, weil immer mehr Menschen Aktien meiden. So sind die Aktien am Ende einer solchen Phase sehr billig.

Quelle: Vitaliy Kastenelson – The Little Book of Sideways Markets, unveröffentlichtes Manuskript.

Vitaliy Kastenelson geht davon aus, dass der aktuelle Seitwärtsmarkt bis 2020 anhalten wird, weil wir im Jahr 2000 bei extrem hohen Bewertungsniveaus standen. Somit haben wir noch einen Teil der Überbewertung abzubauen.

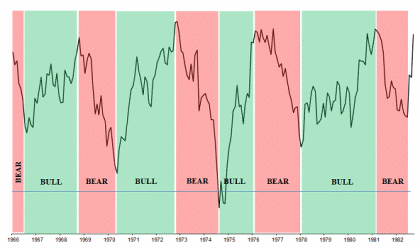

Innerhalb eines Seitwärtsmarktes gibt es allerdings schon extreme Schwankungen, welche die Anleger auch massiv verunsichern. Schauen Sie sich zum Beispiel den Markt von 1966 bis 1982 an. In den 70er Jahren gab es zwei Ölschocks. Nach dem Schock von 1973/74, als die großen Indizes zum Teil um 50 Prozent einbrachen, erklärte Warren Buffett, dass er sich wie ein testosterongetriebener Teenager im Harem fühle – überall seien tolle Aktien für nichts zu haben.

Quelle: Vitaliy Kastenelson – The Little Book of Sideways Markets, unveröffentlichtes Manuskript.

Man sollte allerdings auch bedenken, dass der Dollar zwischen 1966 und 1982 massiv an Wert einbüßte, dass also der „Stillstand” des U.S.-Aktienmarktes in der Realität einen massiven Wertverlust beinhaltete.

Allerdings gibt es für deutsche (österreichische, schweizerische) Investoren zwei Lichtblicke. Erstens war die Überbewertung des Aktienmarktes in Europa weniger stark ausgeprägt als in den USA. Zweitens gibt es bereits heute, vor allem in Europa, einige Schnäppchen mit KGV von zehn oder weniger, wie zum Beispiel E.ON (WKN: ENAG99) oder RWE (WKN: 703712). Selbst in den USA gibt es vereinzelt solche Unternehmen, wie zum Beispiel Intel (WKN: 855681) oder Medtronic (WKN: 858486).

In Seitwärtsmärkten ist es noch wichtiger als in anderen Märkten, das Konzept der Sicherheitsmarge zu beachten. Hier sollten Sie mit einer besonders hohen Sicherheitsmarge einkaufen und gelegentlich auch verkaufen, wenn der Innere Wert erreicht oder, bei 1-A-Unternehmen, überschritten wird. Nestlé (WKN: A0Q4DC) ist zum Beispiel ein solches 1-A-Unternehmen. Die Aktie hat jetzt ihren fairen Wert erreicht, wirft aber noch drei Prozent Dividende ab. Noch würde ich halten. Wenn die Aktie aber weitere 20 bis 25 Prozent steigt, dann wäre ein Verkauf zu überlegen.

Prof. Dr. Max Otte ist Herausgeber des PRIVATINVESTOR (www.privatinvestor.de) und Geschäftsführender Gesellschafter der IFVE Institut für Vermögensentwicklung GmbH. Ziel des Instituts ist die Aktienanalyse und die Entwicklung von Aktienstrategien für Privatanleger.Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH i.G. übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.